PEMODELAN EKONOMETRIKA AGRESIVITAS PEMBERIAN KREDIT DI BANK PERKREDITAN RAKYAT

on

PEMODELAN EKONOMETRIKA AGRESIVITAS PEMBERIAN KREDIT DI BANK PERKREDITAN RAKYAT

Putu Agus Ardiana

Jurusan Akuntansi,

Fakultas Ekonomi Universitas Udayana

Ni Putu Indah Purnama Sari Jurusan Akuntansi, Fakultas Ekonomi Universitas Udayana

ABSTRACT

This paper aims to investigate independent variables affecting loan aggressiveness of rural banks proxied by the growth of loan through an econometric modeling. We initially identified 13 variables affecting the ratio but we then dropped a number of independent variables insignificantly affecting the dependent variabel. Conducting 13 modelling, the last econometric model is a BLUE (Best Linear Unbiased Estimators) model implying that the model has no classical assumptions problems at all. The BLUE model suggests that independent variables affecting loan aggressiveness of rural banks are the growth of third-party deposits and Return on Assets (ROA).

Keywords : Rural Banks, Loan Aggressiveness, Growth of Third-Party Deposit

and ROA

Deregulasi dan penerapan kebijakan-kebijakan lain yang terkait dengan sektor moneter dan riil telah menyebabkan sektor perbankan lebih mempunyai kemampuan untuk meningkatkan kinerja ekonomi makro di Indonesia. Mobilisasi dana melalui perbankan menjadi lebih besar dan peran serta perbankan menjadi lebih besar dalam menunjang kegiatan di sektor riil melalui peningkatan produksi barang dan jasa. Perkembangan perbankan

yang cukup pesat pada masa setelah deregulasi ternyata tidak berlangsung cukup lama untuk dapat mengangkat Indonesia menjadi negara dengan tingkat kesejahteraan yang sama dengan negara-negara lain di Asia Tenggara (Susilo et al., 2000). Perkembangan ini dalam waktu yang sangat singkat menjadi terhenti, bahkan mengalami kemunduran akibat adanya krisis ekonomi yang terjadi pada akhir tahun 1997-an.

Bank dilihat dari segi fungsinya dibedakan menjadi dua jenis, yaitu bank umum dan Bank Perkreditan Rakyat. Bank umum adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran (Kasmir, 2004). Bank Perkreditan Rakyat (BPR) adalah bank yang melaksanakan kegiatan usaha secara konvensional dan/atau berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran. Berdasarkan data statistik Bank Indonesia, jumlah Bank Perkreditan Rakyat di Indonesia dapat dilihat pada tabel 1 berikut ini.

Tabel 1 Jumlah Bank Perkreditan Rakyat Tahun 2005 sampai dengan 2010

|

Tahun |

Jumlah Bank Perkreditan Rakyat |

|

2005 |

2.009 unit |

|

2006 |

1.880 unit |

|

2007 |

1.817 unit |

|

2008 |

1.772 unit |

|

2009 |

1.733 unit |

|

2010 |

1.718 unit |

Sumber: Bank Indonesia, 2010

Kegiatan utama BPR adalah kredit (Indonesia Legal Center Publishing, 2009). Kredit menurut Undang-Undang Perbankan No. 10, Tahun 1998 adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam-meminjam antara bank atau lembaga keuangan bukan bank dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan pemberian bunga, imbalan, atau pembagian hasil keuntungan. Agresivitas penyaluran kredit adalah pertumbuhan jumlah kredit yang disalurkan relatif terhadap jumlah kredit pada periode sebelumnya. Tingkat keagresivitasan suatu bank dalam menyalurkan kreditnya dapat diketahui dengan melihat rasio pertumbuhan kredit BPR tiap tahunnya. Jadi, semakin tinggi pertumbuhan kredit tersebut berarti BPR semakin agresif dalam memberikan kredit kepada masyarakat.

Deposit atau dana pihak ketiga (DPK) adalah simpanan pihak ketiga bukan bank yang terdiri atas giro, tabungan, dan deposito. Dana pihak ketiga yang berhasil dihimpun BPR dari tahun ke tahun telah mengalami peningkatan. Hal tersebut dapat dilihat pada tabel 2. Pertumbuhan DPK yang meningkat akan mempengaruhi pertumbuhan kredit. Idealnya jika DPK suatu bank sebesar 10, maka kredit yang diberikan sebesar 7 dan 8 (Indonesia Legal Center Publising, 2009). Apabila DPK meningkat, maka jumlah kredit yang diberikan akan meningkat. Meningkatnya kredit yang diberikan akan mencerminkan sikap bank yang semakin agresif dalam memberikan kredit.

Tabel 2 Jumlah DPK, Aset BPR tahun 2005-2009

|

Tahun |

Dana Pihak Ketiga (Miliar Rp) |

|

2005 |

13.178 |

|

2006 |

15.771 |

|

2007 |

18.719 |

|

2008 |

21.339 |

|

2009 |

25.552 |

Sumber: Bank Indonesia, 2010

Return on Assets (ROA) adalah rasio yang memberikan informasi seberapa efisien suatu bank dalam melakukan kegiatan usahanya. Rasio ini mengindikasikan berapa besar keuntungan yang dapat diperoleh terhadap setiap asetnya (Siamat, 2001). Semakin besar ROA, semakin besar pula tingkat keuntungan yang dicapai BPR sehingga kemungkinan suatu bank dalam kondisi bermasalah semakin kecil. Keuntungan tersebut didapat dari kegiatan operasional BPR. Salah satu kegitan operasional BPR adalah memberikan kredit. Jadi, besar kecilnya ROA akan mempengaruhi penyaluran kredit.

Tinggi rendahnya agresivitas kredit dipengaruhi oleh banyak variabel. Variabel penduga (independent variables) yang teridentifikasi mempengaruhi agresivitas penyaluran kredit adalah dana pihak ketiga, ROA (return on assets), ROE (return on equity), LDR (loan to deposit ratio), aset, BOPO (rasio biaya operasional terhadap pendapatan operasional), CAR (capital adequacy ratio), modal, NIM (net interest margin), dan NPL (non performing loans). Dalam rangka menginvestigasi variabel-variabel yang berpengaruh terhadap agresivitas penyaluran kredit maka perlu dirancang sebuah model berdasarkan independent variables yang teridentifikasi tersebut. Model ekonometrika yang dimaksud adalah model regresi dengan metode OLS

(Ordinary Least Squares) yang bersifat BLUE (Best Liniear Unbiased Estimator). Model regresi yang bersifat BLUE ini diperoleh apabila memenuhi tujuh asumsi klasik yang disyaratkan oleh Studenmud (2006).

Penelitian ini bertujuan (1) mengetahui model ekonometrika agresivitas penyaluran kredit di Bank Perkreditan Rakyat yang bersifat BLUE, (2) mengetahui pengaruh serempak variabel-variabel bebas dari model ekonometrika yang BLUE tersebut terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat, dan (3) mengetahui pengaruh parsial variabel-variabel bebas dari model ekonometrika yang BLUE tersebut terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

-

II. KAJIAN PUSTAKA DAN PENGEMBANGAN HIPOTESIS

Agresivitas Penyaluran Kredit

Penyaluran kredit merupakan kegiatan utama Bank Perkreditan Rakyat (BPR). Melalui penyaluran kredit, BPR akan memperoleh pendapatan. BPR akan cenderung meningkatkan penyaluran kredit dari tahun ke tahun guna meningkatkan pendapatan. Pertumbuhan jumlah kredit yang disalurkan relatif terhadap jumlah kredit pada periode sebelumnya disebut agresivitas kredit.

Keagresivitasan BPR dalam menyalurkan kredit dapat dilihat dari pertumbuhan kredit BPR pada tiap tahunnya. Semakin tinggi rasio pertumbuhan kredit berarti kredit yang disalurkan semakin tinggi. Penyaluran

kredit dalam jumlah yang tinggi pada tiap tahunnya akan mencerminkan tingginya keagresivitasan BPR dalam menyalurkan kredit.

Pertumbuhan kredit merupakan rasio yang mengukur tingkat agresivitas bank perkreditan rakyat dalam menyalurkan kredit. Rumusnya adalah sebagai

berikut.

Pertumbuhan kredit"

Kredit 2009-KredIt 2008

Kredit 2008

xlOC‰.

Dana Pihak Ketiga

Dana pihak ketiga atau DPK merupakan dana dari masyarakat (Indonesia Legal Center Publishing, 2009). DPK mempunyai ciri-ciri sebagai berikut.

-

(1) Memiliki turn over yang tinggi.

-

(2) Relatif berjangka waktu pendek.

-

(3) Memiliki beban biaya tetap.

-

(4) Peka terhadap gejolak moneter.

Menurut Bank Indonesia (2010) dalam Statistik Perbankan Indonesia, DPK merupakan simpanan pihak ketiga bukan bank. Simpanan ini terdiri atas giro, tabungan, dan deposito. Besar kecilnya dana yang dihimpun merupakan satu barometer dalam menilai tingkat kepercayaan suatu masyarakat terhadap Bank Perkreditan Rakyat yang bersangkutan.

Pertumbuhan DPK adalah perubahan jumlah dana pihak ketiga dari periode t0 ke periode t1. Rumusnya adalah sebagai berikut.

DPK - DPK 2008

Pertumbuhan DPK- ±^⅛22ΣfiΣLki « wo¾.......................................f2∣

DPK merupakan sumber dana Bank Perkreditan Rakyat. Sumber dana ini akan digunakan Bank Perkreditan Rakyat untuk mendanai kegiatan

operasionalnya. Jika pertumbuhan DPK menunjukkan kecenderungan yang menurun, maka akan dapat memperlemah kegiatan operasional Bank Perkreditan Rakyat. Kegiatan operasional Bank Perkreditan Rakyat yang utama adalah kredit. Jadi, pertumbuhan DPK mempengaruhi jumlah penyaluran kredit Bank Perkreditan Rakyat kepada masyarakat.

Return on Assets (ROA)

Profitabilitas merupakan tingkat kemampuan bank dalam meningkatkan labanya. Tingkat profitabilitas dapat diukur menggunakan rasio return on asset (ROA). Rasio ini digunakan untuk mengukur kemampuan manajemen bank dalam memperoleh keuntungan (laba setelah pajak) yang dihasilkan dari rata-rata total aset bank yang bersangkutan. Laba setelah pajak adalah laba bersih dari kegiatan operasional setelah dikurangi pajak. Sebaliknya rata-rata total aset adalah rata-rata volume usaha atau aktiva. Rasio ini dirumuskan sebagai berikut (Siamat,2001).

Laba Setelah P⅛ak

ROA ---A≡...............................................................................W

Return on asset adalah indikator yang akan menunjukkan bahwa apabila rasio ini meningkat, maka aset bank telah digunakan dengan optimal untuk memperoleh pendapatan sehingga diperkirakan ROA dan kredit

memiliki hubungan yang positif (Hadad,2004). Semakin besar ROA, semakin besar pula tingkat keuntungan yang dicapai BPR. Keuntungan tersebut didapat dari kegiatan operasional BPR. Salah satu kegitan operasional BPR

adalah menberikan kredit. Jadi, besar kecilnya ROA akan mempengaruhi penyaluran kredit.

Perumusan Hipotesis

Adapun rumusan hipotesis dalam penelitian ini adalah sebagai berikut.

-

(1) Variabel pertumbuhan dana pihak ketiga dan return on assets (ROA) berpengaruh secara serempak terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

-

(2) Variabel dana pihak ketiga dan return on assets (ROA) berpengaruh secara parsial terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

-

III. METODE PENELITIAN

Metode Penentuan Sampel

Sampel adalah bagian dari jumlah dan karakteristik yang dimiliki oleh populasi (Sugiyono, 2007). Metode penentuan sampel yang digunakan dalam penelitian ini adalah purposive sampling. Yang dimaksud dengan purposive sampling adalah teknik penentuan sampel dengan pertimbangan tertentu (Sugiyono, 2007). Sampel dalam penelitian ini adalah bank perkreditan rakyat yang dibatasi oleh kriteria sebagai berikut.

-

(1) Bank Perkreditan Rakyat di Indonesia.

-

(2) Bank Perkreditan Rakyat yang aktif sampai tahun 2010.

-

(3) Bank Perkreditan Rakyat yang termasuk dalam ranking Bank Perkreditan Rakyat terbaik menurut Majalah Infobank No. 375, Juni 2010 Vol. XXXII. Bank Perkreditan Rakyat terbaik menurut Majalah Infobank No. 375, Juni 2010, Vol. XXXII adalah Bank Perkreditan Rakyat yang memenuhi kriteria yang disebutkan dalam tabel 3.1.

Tabel 3.1 Kriteria Penilaian BPR Terbaik Tahun 2010

|

No |

Kriteria |

Bobot |

|

1 |

Pemodalan | |

|

A. CAR (Capital Adequacy Ratio) |

17,50% | |

|

B. Pertumbuhan Modal |

2,50% | |

|

BPR Beraset Rp100 Miliar ke Atas | ||

|

BPR Beraset Rp50 Miliar s.d. di Bawah Rp 100 Miliar | ||

|

2 |

Aktiva Produktif | |

|

A. NPL (Non Performing Loan) |

17,50% | |

|

B. Pertumbuhan Kredit |

2,50% | |

|

BPR Beraset Rp100 Miliar ke Atas | ||

|

BPR Beraset Rp50 Miliar s.d. di Bawah Rp 100 Miliar | ||

|

3 |

Rentabilitas | |

|

A. ROA (Return on Assets) |

12,50% | |

|

B. ROE (Return on Equity) |

5,00% | |

|

C. Pertumbuhan Laba Tahun Berjalan |

2,50% | |

|

BPR Beraset Rp100 Miliar ke Atas | ||

|

BPR Beraset Rp50 Miliar s.d. di Bawah Rp 100 Miliar | ||

|

4 |

Likuiditas | |

|

A. LDR (Loan to Deposit Ratio) |

17,50% | |

|

B. Pertumbuhan Dana Pihak Ketiga |

2,50% | |

|

BPR Beraset Rp100 Miliar ke Atas | ||

|

BPR Beraset Rp50 Miliar s.d. di Bawah Rp 100 Miliar | ||

|

5 |

Efisiensi | |

|

A. BOPO (Beban Operasional/Pendapatan Operasional) |

10,00% | |

|

B. NIM (Net Interest Margin) |

10,00% |

Sumber: Infobank, 2010

Dalam penelitian ini diperoleh sampel sebanyak 69 bank perkreditan rakyat yang terdiri atas 37 bank perkreditan rakyat beraset Rp100 miliar ke atas dan 32 bank perkreditan rakyat beraset Rp50 miliar sampai dengan di bawah Rp100 miliar. Periode pengamatan adalah dua tahun, yaitu dari tahun

2008 sampai dengan 2009. Berikut adalah daftar nama bank perkreditan rakyat yang menjadi sampel.

Tabel 3.2 Daftar Bank Perkreditan Rakyat yang Menjadi Sampel

|

No |

Nama Bank |

No |

Nama Bank |

|

1 |

BPR Bank Jogja Kota Yogyakarta (PD) |

36 |

BPR Waleri Makmur (PT) |

|

2 |

BPR Mentari Terang (PT) |

37 |

BPR BKK Purwodadi (PD) |

|

3 |

BPR Bank Sleman (PT) |

38 |

BPR Restu Klepu Makmur (PT) |

|

4 |

BPR Surya Y Kencana (PT) |

39 |

BPR BKK Demak Kota (PD) |

|

5 |

BPR Jepara Artha (PD) |

40 |

BPR Citra Dumoga (PT) |

|

6 |

BPR Supra Artapersada (PT) |

41 |

BPR Cicurug Bumiasih (PT) |

|

7 |

BPR Arta Kedaton Mkamur (PT) |

42 |

BPR Bank Daerah Pati (PD) |

|

8 |

BPR Hasa Mitra (PT) |

43 |

BPR Padma (PT) |

|

9 |

BPR Surya Yudha (PT) |

44 |

BPR LKK Mustaqim Sukamakmur (PD) |

|

10 |

BPR Delta Artha (PT) |

45 |

BPR Artha Mlatiindah (PT) |

|

11 |

BPR BKK Purwokerto Utara (PT) |

46 |

BPR Karyabhakti Ugahari (PT) |

|

12 |

BPR BKK Karangmalang (PD) |

47 |

BPR Danamas Simpan Pinjam (PT) |

|

13 |

BPR BP Kota Dati II Bandar Lampung (PD) |

48 |

BPR Bina Dana Cakrawala (PT) |

|

14 |

BPR BKK Lasem (PD) |

49 |

BPR Sriwijaya Prima Dana (PT) |

|

15 |

BPR Jawa Timur (PT) |

50 |

BPR Nusamba Plered (PT) |

|

16 |

BPR Gunung Rizki Pusaka Utama (PT) |

51 |

BPR Nusamba Cepiring (PT) |

|

17 |

BPR Utomo Manunggal Sejahtera Lampung (PT) |

52 |

BPR Capital Batam (PT) |

|

18 |

BPR Modem Express (PT) |

53 |

BPR Mitra Lestari (PT) |

|

19 |

BPR Mitratama Arthabuana (PT) |

54 |

BPR Mitra Harmoni Indramayu (PT) |

|

20 |

BD Sukasada (PT) |

55 |

BPR BKD Karanganyar (PD) |

|

21 |

BPR BKK Boyolali Kota (PD) |

56 |

BPR Sejahtera Batam (PT) |

|

22 |

BPR Sarimadu (PD) |

57 |

BPR Daya Lumbung Asia (PT) |

|

23 |

BPR BKK Cilacap Tengah (PD) |

58 |

BPR Angga Perkasa (PT) |

|

24 |

BPR Cahaya Fajar (PT) |

59 |

BPR BKK Tasikmadu (PD) |

|

25 |

BPR BKK Wonogiri Kota (PD) |

60 |

BPR Dana Nagoya (PT) |

|

26 |

BPR Bank Daerah Karanganyar (PD) |

61 |

BPR Pedungan (PT) |

|

27 |

BPR Sri Artha Lestari (PT) |

62 |

BPR Danagung Ramulti (PT) |

|

28 |

BPR Kabupaten Dati II Lamongan (PD) |

63 |

BPR Bintan (PD) |

|

29 |

BPR Bank Bantul (PD) |

64 |

BPR Artha Prima Persada (PT) |

|

30 |

BPR BKK Kebumen (PD) |

65 |

BPR Luhur Damai (PT) |

|

31 |

BPR BP Kabupaten Temanggung (PD) |

66 |

BPR BKK Muntilan (PD) |

|

32 |

BPR BKK Purbalingga (PD) |

67 |

BPR BKK Temanggung (PD) |

|

33 |

BPR Kartasura Saribumi (PT) |

68 |

BPR Artha Prima Perkasa (PT) |

|

34 |

BPR Dana Nusantara (PT) |

69 |

BPR Djoko Tingkir (PD) |

|

35 |

BPR Subang (PD) |

Sumber: Infobank (2010)

Teknik Analisis Data

Teknik analisis data yang digunakan dalam penelitian ini adalah analisis regresi linear berganda (multiple linear regression analysis) dengan metode OLS (ordinary least square).

Analisis Regresi Berganda

Model analisis regresi berganda ditunjukkan oleh persamaan

Yi = β0 + β1X1 + β2X2 + ….βiXi + εi…………........................................…..(Gujarati, 2006)

Keterangan:

|

Yi Β0 βi Xi εi |

= Agresivitas penyaluran kredit = Konstanta = Koefisien regresi i = 1,2… n = Variabel bebas, i = 1,2… n = Error term (residuals) |

Uji Asumsi Klasik

Model regresi yang BLUE adalah model regresi yang tidak melanggar

tujuh asumsi klasik sebagaimana disyaratkan oleh Studenmund (2006).

Ketujuh asumsi klasik yang dimaksud adalah (1) the regression model is linear, is correctly specified, and has an additive error term, (2) the error term has a zero population mean, (3) all explanatory variables are uncorrelated with the error term, (4) observation of the error term are uncorrelated with each other (no serial correlation), (5) the error term has an constan variance (no heterokedasticity), (6) no explanatory variable is aperfect linear function of any other explanatory variable(s) (no perfect multicollinearity), (7) the error term is normally distributed (this assumption is optional but usually is invoked).

Pengujian Serempak (Uji F)

Uji F menguji pengaruh serempak variabel-variabel bebas terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

Uji Parsial (Uji t)

Uji t digunakan untuk menentukan pengaruh parsial variabel-variabel bebas (Xi) terhadap variabel terikat (Yi). Pengujian dilakukan dengan cara membandingkan p-value uji t dengan taraf signifikansi 5 persen.

Penelitian ini dilakukan dengan memasukkan 13 variabel bebas yang diduga mempengaruhi agresivitas penyaluran kredit. Setelah dilakukan 13 kali pemodelan maka didapatkan model yang bersifat BLUE. Model ke-13

merupakan model yang BLUE karena memenuhi tujuh asumsi klasik seperti yang disyaratkan oleh Studenmund (2006). Berdasarkan pengujian Ramsey

Test untuk asumsi klasik yang pertama sampai dengan asumsi yang ketiga diperoleh p-value untuk F-statistic-nya adalah 0,131820, lebih besar daripada level of significance (α) yang ditentukan sebesar 0,05 sehingga H0 (model is not misspesified owing to wrong functional form) diterima. Uji asumsi klasik yang ke-4 adalah autokorelasi. Untuk mendeteksi ada tidaknya autokorelasi digunakan uji Durbin-Watson, Breusch-Godfrey Serial Correlation LM Test, dan Collelogram of residuals test. Ketiga pengujian tersebut menyatakan tidak terjadi autokorelasi residual model ke-13.

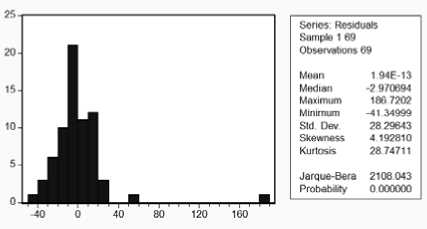

Pengujian asumsi klasik yang kelima ini dilakukan melalui White’s Heteroskedasticity Test. Berdasarkan tes ini diperoleh probability (p-value) F-statistic-nya adalah 0,999409, lebih besar dari pada level of significance 0,05 sehingga H0 (errors are homokedastic) diterima (Studenmund, 2006). Asumsi klasik yang keenam berkaitan dengan multikolinearitas. Salah satu cara untuk mengetahui ada tidaknya multikolinearitas pada suatu model regresi adalah dengan melihat VIF (Variance Inflation Factor). Berdasarkan tabel output model 13 didapatkan nilai R2_nya adalah di bawah 1, yaitu sebesar 0,886299 sehingga nilai VIF-nya menjadi 8,79. Nilai VIF sebesar 8,79 ini tidak mencerminkan terjadinya perfect multicollinearity, dan nilai VIF sebesar 3,71 ini lebih kecil daripada 5 maka dapat diartikan bahwa tidak terjadi multicollinearity pada model 13 ini. Uji asumsi klasik yang ketujuh ini dilakukan dengan Jarque-Bera Normality Test (JBTS). Berdasarkan output uji ini diperoleh probability-nya (p-value) adalah 0,000000, lebih kecil daripada level of significance (α) 0,05 sehingga H0 (errors are normally distributed)

ditolak. Meskipun berdasarkan pengujian Jarque-Bera Normality Test (JBTS) disimpulkan bahwa residual model ke-13 tidak terdistribusi normal, residual model ini dapat dianggap terdisribusi normal (residual is approximately normally distributed) karena jumlah observasi lebih besar daripada 30 (central limit theorem) (Studenmund, 2006).

UJI F

Dari output model ke-13 ini didapatkan model regresi sebagai berikut.

Yi = β0 + β1X1 + β2X2 + εi

Yi = 1,669073 + 0,898300 X1 + 0.486944 X2 + εi

thit = 21,99987 (3,010091)

Sig = 0.0000 0.0037

R2 = 0.886299

F-statistik = 257,2361

Prob(F-statistik) = 0.000000

Keterangan:

Yi = Agresivitas penyaluran kredit

β0 = Konstanta

βi = Koefisien regresi i = 1,2… n

Xi = Variabel bebas, i = 1,2... n

εi = Error term (residuals)

Dari tabel output di atas diperoleh probability (p-value) F-statistik sebesar 0,000000. Nilai ini lebih kecil daripada level of significance (α) yang ditentukan sebesar 0,05 sehingga H0 ditolak. Menolak H0 berarti minimal 1 koefisien regresi berpengaruh terhadap agresivitas penyaluran kredit pada level of significance 5 persen. Dengan kata lain kedua variabel bebas

(pertumbuhan dana pihak ketiga, ROA tahun 2009) berpengaruh serempak terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

Uji t

Persamaan regresi model ke-13 yang terdiri atas dua variabel bebas

tersebut adalah sebagai berikut.

Yi = β0 + β1X1 + β2X2 + εi

Yi = 1,669073 + 0,898300 X1 + 0.486944 X2 + εi

thit = 21,99987 (3,010091)

Sig = 0.0000 0.0037

R2 = 0.886299

F-statistik = 257,2361

Prob(F-statistik) = 0,000000

Keterangan:

Yi = Agresivitas penyaluran kredit

β0 = Konstanta

β i = Koefisien regresi dimana i= 1 dan 2

-

X1 = Variabel bebas pertumbuhan dana pihak ketiga

X2 = Variabel bebas ROA εi = Error term (residuals)

Mengingat p-value untuk variabel bebas pertumbuhan dana pihak ketiga adalah 0,0000 lebih kecil daripada 0,05 (level of significance), maka H0 ditolak. Hal ini berarti bahwa variabel bebas pertumbuhan dana pihak ketiga berpengaruh terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

Tanda dari koefisien regresi β1 adalah positif maka dapat disimpulkan bahwa variabel bebas pertumbuhan dana pihak ketiga berpengaruh positif terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat. Dengan

kata lain semakin tinggi pertumbuhan dana pihak ketiga maka semakin tinggi agresivitas penyaluran kredit.

Pertumbuhan dana pihak ketiga adalah perubahan jumlah dana pihak ketiga dari periode t0 ke periode t1. Dana pihak ketiga merupakan simpanan pihak ketiga bukan bank (Bank Indonesia, 2010). Simpanan di Bank Perkreditan Rakyat terdiri atas tabungan dan deposito. Simpanan atau dana pihak ketiga adalah sumber dana Bank Perkreditan Rakyat (Triandaru dan Budisantoso, 2006). Sumber dana ini akan digunakan Bank Perkreditan Rakyat untuk mendanai kegiatan operasionalnya. Jika pertumbuhan dana pihak ketiga menunjukkan kecenderungan yang menurun, maka akan dapat memperlemah kegiatan operasional Bank Perkreditan Rakyat. Kegiatan operasional Bank Perkreditan Rakyat yang utama adalah penyaluran kredit (loan). Jadi pertumbuhan dana pihak ketiga mempengaruhi jumlah penyaluran kredit Bank Perkreditan Rakyat kepada masyarakat.

Hasil ini sesuai dengan UU No.10 Tahun 1998 yang mengatakan bahwa bank menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. Hasil ini juga sesuai dengan penelitian yang dilakukan oleh Meydianawathi (2007) yang menunjukkan bahwa peningkatan dana pihak ketiga akan diikuti oleh penyaluran kredit oleh perbankan. Jadi dapat disimpulkan adanya hubungan yang positif antara pertumbuhan dana pihak ketiga terhadap penyaluran kredit.

Mengingat p-value untuk variabel bebas ROA tahun 2009 adalah 0.0037, lebih kecil daripada 0,05 (level of significant), maka H0 ditolak. Hal ini berarti bahwa variabel bebas ROA tahun 2009 berpengaruh terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat.

Tanda dari koefisien regresi dari variabel bebas ROA tahun 2009 adalah positif, maka dapat disimpulkan bahwa variabel bebas ROA tahun 2009 berpengaruh positif terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat. Ini berarti bahwa semakin besar ROA tahun 2009 maka agresivitas penyaluran kredit semakin besar.

ROA adalah indikator yang akan menunjukkan bahwa apabila rasio ini meningkat, maka aset bank telah digunakan dengan optimal untuk memperoleh pendapatan (Hadad, 2004). Semakin besar ROA, semakin besar pula tingkat keuntungan yang dicapai BPR. Keuntungan tersebut didapat dari kegiatan operasional BPR, yaitu penyaluran kredit.

Hasil penelitian ini mendukung teori yang dikemukakan oleh Muliaman Hadad (2004) yang mengatakan ROA yang tinggi menunjukkan BPR telah menyalurkan kredit dan memperoleh pendapatan. Hasil penelitian ini juga sesuai dengan hasil penelitian yang dilakukan oleh Meydianawathi (2007) yang menunjukkan ROA berpengaruh positif terhadap penyaluran kredit. Di samping penelitian yang dilakukan Meydianawathi, penelitian yang dilakukan

Francisca (2009) juga menunjukkan bahwa ROA berpengaruh positif terhadap penyaluran kredit.

-

V. SIMPULAN DAN SARAN

Simpulan

Berdasarkan hasil dan pembahasan dapat disimpulkan sebagai berikut.

-

(1) a. Model ke-13 merupakan model ekonometrika agresivitas penyaluran kredit di Bank Perkreditan Rakyat yang bersifat BLUE. Model ke-13 ini merupakan model ekonometrika yang BLUE karena memenuhi tujuh asumsi klasik seperti yang disyaratkan oleh Studendmund (2006).

-

b. Model ke-13 yang BLUE ini terdiri atas dua variabel bebas, yaitu pertumbuhan dana pihak ketiga dan ROA tahun 2009.

-

(2) Berdasarkan F-test yang dilakukan, diperoleh probability (p-value) F-statistic sebesar 0,000000. Nilai ini lebih kecil daripada level of significance (α) yang ditentukan sebesar 0,05 H0 ditolak. Dengan

demikian, kedua variabel bebas (pertumbuhan dana pihak ketiga dan ROA tahun 2009) berpengaruh serempak terhadap agresivitas kredit di Bank Perkreditan Rakyat.

-

(3) a.Berdasarkan t-test yang dilakukan, diperoleh p-value untuk variabel bebas pertumbuhan dana sebesar 0,0000 yang lebih kecil daripada 0,05 (level of significance) dan koefisien regresinya bertanda positif. Dengan demikian, maka H0 ditolak. Hal itu berarti bahwa variabel bebas

pertumbuhan dana berpengaruh positif terhadap agresivitas kredit di Bank Perkreditan Rakyat.

-

b. Berdasarkan t-test yang dilakukan, diperoleh p-value untuk variabel bebas return on assets sebesar 0,0037 yang lebih kecil daripada 0,05 (level of significance) sehingga H0 ditolak. Disamping itu, koefisien regresinya bertanda positif. Dengan demikian, dapat disimpulkan bahwa variabel bebas ROA tahun 2009 berpengaruh positif terhadap agresivitas kredit di Bank Perkreditan Rakyat.

Saran

Berdasarkan hasil dan pembahasan maka saran yang dapat diberikan adalah sebagai berikut.

-

(1) Mengingat pertumbuhan dana pihak ketiga berpengaruh positif terhadap agresivitas kredit, maka Bank Perkreditan Rakyat harus meningkatkan dana pihak ketiga agar agresivitas penyaluran kredit meningkat. Namun, pihak manajemen harus tetap berhati-hati dalam menyalurkan kredit agar NPL-nya tetap dalam batas minimun.

-

(2) Mengingat ROA tahun 2009 berpengaruh terhadap agresivitas penyaluran kredit di Bank Perkreditan Rakyat, maka untuk meningkatkan agresivitas kredit Bank Perkreditan Rakyat perlu meningkatkan ROA.

-

(3) Untuk penelitian selanjutnya disarankan agar menambah jumlah sampel yang digunakan dalam penelitian.

DAFTAR PUSTAKA

Azwar, Saifuddin. 2004. Metode Penelitian. Yogyakarta : Pustaka Pelajar Offset.

Bank Indonesia. 2008. Pedoman Akuntansi Perbankan.

Bank Indonesia. 2010. Pedoman Akuntansi Bank Perkreditan Rakyat.

Bank Indonesia. 2010. Statistik Perbankan Indonesia. (www.bi.go.id)

Baridwan, Zaki. 2004. Intermediate Accounting. Edisi 8. Yogyakarta : BPFE

Damayanti, Putu Ayu. 2009. “Pengaruh Tingkat Perputaran Kas, Loan to Deposit ratio, Ukuran Perusahaan dan Intensitas Pengelolaan Utang terhadap Profitabilitas pada Koperasi Simpan Pinjam (KSP) di Kecamatan Denpasar”. Skripsi Sarjana Akuntansi Fakultas Ekonomi Universitas Udayana. Denpasar.

Field, A. 2003. Discovering Statistics Using SPSS for Windows. UK : Sage Publications.

Ghozali, Imam. 2006. Aplikasi Analisis Multivariate dengan Program SPSS. Semarang : Universitas Diponegoro.

Gujarati, Damodar. 2006. Essentials of Econometric. 3rd ed. USA : SouthWestern Cengage Learnin.

Hadad, Muliaman. 2004. “Fungsi Intermediasi dalam Mendorong Sektor Riil”. Buletin Ekonomi Moneter dan Perbankan Desember 2004.

Ikatan Akuntan Indonesia. 2009. Standar Akuntansi Keuangan. Jakarta : Salemba Empat.

Indonesia Legal Center Publishing. 2009. Membaca Neraca Bank. Jakarta: CV Karya Gemilang.

Infobank. 2010. Majalah Infobank No. 375 Juni 2010 Vol. XXXII. Jakarta

Kasmir. 2004. Bank dan Lembaga Keuangan Lainnya. Jakarta : PT Raja Grafindo Persada.

Martono. 2002. Bank dan Lembaga Keuangan lainnya. Yogyakarta: Ekonisia

Meydianawathi, Luh Gede. 2006. “Analisis Perilaku Penawaran Kredit Perbankan kepada Sektor UMKM di Indonesia (2002-2006)”. Buletin Studi Ekonomi, Volume 12 Nomor 2 Tahun 2007.

Munawir, S. 2002. Analisa Laporan Keuangan. Edisi Keempat. Yogyakarta : Liberty.

Purnama, Adi. 2008. “Analisis Pengaruh Jumlah Giro, Tabungan, dan Deposito terhadap Jumlah Kredit yang Diberikan PT Bank Rakyat Idonesia

(Persero), Tbk”. Skripsi Sarjana Manajemen Fakultas Ekonomi Universitas Diponegoro. Semarang

Siamat, Dahlan. 2001. Manajemen Lembaga Keuangan. Jakarta: Lembaga Penerbit FE UI.

Sibarani, Edward. 2008. “Analisis Hubungan Jumlah Simpanan dengan Jumlah Kredit Studi Kasus PT Bank Perkreditan Rakyat (BPR) Batangkuis Bumi Asih”. Skripsi Sarjana Manajemen Fakultas Ekonomi Universitas Sumatera Utara. Sumatera Utara.

Studenmund. 2006. Comm7033 Quantitative Methods. 2nd Edition. Sydney: Pearson Education Australia.

Sudirman. 2000. Manajemen Perbankan. Edisi Pertama. Denpasar : PT BP.

Sugiyono. 2007. Metodologi Penelitian Bisnis. Cetakan Keempat. Bandung : CV Alfabeta

Susilo, et al. 2000. Bank dan Lembaga Keuangan Lain. Jakarta : Salemba Empat.

Triandaru, Sigit dan Totok Budi Santoso. 2006. Bank dan Lembaga Keuangan Lain. Jakarta : Salemba Empat

Undang-Undang Perbankan No. 10 Tahun 1998 tentang Perbankan

Wild, J.J., Subramanyam, K.R., and Halsey, R.F. 2007. Financial Statement Analysis. 9th ed. Irwin USA : McGraw-Hill.

Wiryandari Kusuma Handayani, Ida Ayu. 2009. “Pengaruh Tabungan, Deposito, Utang terhadap Penyaluran Kredit pada PT Bank Perkreditan Rakyat Mayun Perdana Badung 2004-2008”. Skripsi Sarjana Manajemen-Program Ekstensi Fakultas Ekonomi Universitas Udayana. Denpasar.

Output Model 1

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 09:58

Sample: 1 69

Included observations 69

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date 07/02/10 Time: 09:59

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-110 5998 |

46.51744 |

-2.377599 |

0 0209 |

|

LDR 2009 |

-0.125184 |

0 056130 |

-2.230265 |

0.0298 |

|

ASET 2008 |

-0.000558 |

0 000342 |

-1.633821 |

0.1080 |

|

ASET 2009 |

0 000392 |

0 000246 |

1 593866 |

0.1167 |

|

BOPO 2009 |

1.321401 |

0 513092 |

2.575368 |

0 0127 |

|

CAR 2009 |

1.539612 |

0.479499 |

3.210878 |

0 0022 |

|

MODAL 2008 |

0.001183 |

0 001301 |

0 909305 |

0 3672 |

|

MODAL 2009 |

-0 000777 |

0.001030 |

-0 754230 |

0.4539 |

|

NlM 2009 |

-0.579781 |

0 719903 |

-0.805360 |

0.4241 |

|

NPL 2009 |

0 032368 |

1.478352 |

0.021895 |

0 9826 |

|

Pertmbhan modal |

0 295437 |

0.154330 |

1 914323 |

0 0608 |

|

pertmbhan dana |

0471571 |

0 222523 |

2.119195 |

0 0386 |

|

ROA 2009 |

0 759351 |

0 227837 |

3 332873 |

0.0015 |

|

ROE_2009 |

0.056840 |

0 057631 |

0 986288 |

0.3283 |

|

R-squared |

0 929866 |

Mean dependent var |

40.06130 | |

|

Adjusted R-squared |

0 913289 |

S D dependent var |

83 91710 | |

|

S E Ofregression |

24.71088 |

Akaike info criterion |

9431388 | |

|

Sum squared resid |

33584.52 |

Schwarz criterion |

9 884685 | |

|

Log likelihood |

-311.3829 |

F-statistic |

56.09322 | |

|

Durbin-Watson stat |

1.807159 |

Prob(F-Statistic) |

0 000000 | |

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob |

|

C |

-112 9254 |

45.78099 |

-2.466643 |

0 0167 |

|

LDR 2009 |

-0.124318 |

0.054833 |

-2.267204 |

0 0272 |

|

ASET 2008 |

-0.000504 |

0 000329 |

-1.530326 |

0 1315 |

|

ASET 2009 |

0.000342 |

0 000233 |

1.463859 |

0 1487 |

|

BOPO 2009 |

1.359476 |

0.502040 |

2.707902 |

0 0089 |

|

CAR 2009 |

1.530773 |

0.470976 |

3.250214 |

0 0019 |

|

MODAL 2008 |

0.000296 |

0 000550 |

0.537675 |

0 5929 |

|

NIM 2009 |

-0 616198 |

0 669204 |

-0 920793 |

0 3610 |

|

PERTMBHAN MODAL |

0 250255 |

0.138284 |

1.809722 |

0 0756 |

|

PERTMBHAN DANA |

0.524264 |

0 207175 |

2.530537 |

0 0142 |

|

ROA 2009 |

0.717504 |

0.216634 |

3.312058 |

0 0016 |

|

ROE_2009 |

0.056054 |

0.055964 |

1 001615 |

0 3208 |

|

R-squared |

0 929140 |

Mean dependent var |

40.06130 | |

|

Adjusted R-squared |

0.915465 |

S D dependent var |

83.91710 | |

|

S E of regression |

24.39886 |

Akaike info criterion |

9.383720 | |

|

Sum squared resid |

33932.34 |

Schwarz c |

riteri on |

9 772261 |

|

Log likelihood |

-311.7384 |

F-statistic |

67.94525 | |

|

Durbin-Watson stat |

1.806991 |

Prob(F-Statistic) |

0.000000 | |

Output Model 2

|

Dependent Variable PERTMBHAN_KREDIT Method: Least Squares Date: 07/02/10 Time: 09:58 Sample: 1 69 Included observations: 69 | ||||

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob |

|

C |

-110.6484 |

46.04805 |

-2.402889 |

0.0196 |

|

LDR 2009 |

-0 125360 |

0.055054 |

-2.277050 |

0 0266 |

|

ASET 2008 |

-0.000558 |

0 000338 |

-1 650066 |

0.1045 |

|

ASET 2009 |

0 000392 |

0 000243 |

1 609669 |

0 1131 |

|

BOPO 2009 |

1 322456 |

0.506244 |

2 612291 |

0 0115 |

|

CAR 2009 |

1 540644 |

0.472901 |

3.257858 |

0 0019 |

|

MODAL 2008 |

0.001183 |

0.001289 |

0.917299 |

0.3629 |

|

MODAL 2009 |

-0 000777 |

0 001021 |

-0.761238 |

04497 |

|

NIM 2009 |

-0.574606 |

0 673905 |

-0 852652 |

0 3975 |

|

PERTMBHAN MODAL |

0 295944 |

0 151218 |

1 957071 |

0.0553 |

|

PERTMBHAN DANA |

0.471072 |

0.219370 |

2.147385 |

0.0361 |

|

ROA 2009 |

0 759893 |

0 224455 |

3.385511 |

0 0013 |

|

ROE_2009 |

0.056613 |

0.056176 |

1.007773 |

0.3179 |

|

R-squared |

0 929865 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0 914836 |

S D dependent var |

83.91710 | |

|

S E Ofregression |

24 48936 |

Akaike info criterion |

9 402411 | |

|

Sum squared resid |

33584.81 |

Schwarz criterion |

9.823330 | |

|

Log likelihood |

-311.3832 |

F-statistic |

61.87194 | |

|

Durbin-Watson stat |

1 809679 |

Prob(F-Statistic) |

0 000000 | |

Output Model 4

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 09:59

Sample 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-119 7255 |

43.72891 |

-2.73 7902 |

0.0082 |

|

LDR 2009 |

-0 139088 |

0.047164 |

-2.949027 |

0.0046 |

|

ASET 2008 |

-0 000381 |

0.000236 |

-1.616020 |

0.1115 |

|

ASET 2009 |

0 000282 |

0.000204 |

1.382481 |

0.1721 |

|

BOPO 2009 |

1 391325 |

0 495469 |

2.808098 |

0.0068 |

|

CAR 2009 |

1 687271 |

0.3 67993 |

4.585061 |

0 0000 |

|

NIM 2009 |

-0 571858 |

0.660021 |

-0.8 6 6424 |

0.3898 |

|

PERTMBHAN MODAL |

0 220735 |

0 126137 |

1.749960 |

0.0854 |

|

PERTMBHAN DANA |

0 575359 |

0.182963 |

3.144678 |

0.0026 |

|

ROA 2009 |

0 762859 |

0.198310 |

3.846791 |

0.0003 |

|

ROE_2009 |

0 059578 |

0.055237 |

1.078585 |

0.2852 |

|

R-squared |

0 928780 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0 916501 |

S D dependent var |

83 91710 | |

|

S E of regression |

24 24887 |

Akaike info criterion |

9.359794 | |

|

Sum squared resid |

34104 44 |

Schwarz criterion |

9 715956 | |

|

Log likelihood |

-311 9129 |

F-statistic |

75 63796 | |

|

Durbin Watson stat |

1 788131 |

Prob(F statistic) |

0.000000 | |

Output Model 3

Output Model 5

Dependent Variable: PERTWBHAN KREDIT

Method: Least Squares

Date 07/02/10 Time: 10:00

Sample: 1 69

Included observations: 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-122.4339 |

43.52479 |

-2.812969 |

0 0067 |

|

LDR 2009 |

-0.134305 |

0.046741 |

-2.873397 |

0 0056 |

|

ASET 2008 |

-0 000387 |

0 000235 |

-1 644526 |

0.1054 |

|

ASET 2009 |

0 000290 |

0 000203 |

1 428696 |

0.1584 |

|

BOPO 2009 |

1 336390 |

0.490356 |

2 725346 |

0.0084 |

|

CAR 2009 |

1.663403 |

0.366185 |

4.542527 |

0 0000 |

|

Pertmbhan modal |

0 198439 |

0.123223 |

1.610401 |

0.1126 |

|

pertmbhan dana |

0.605168 |

0.179319 |

3.374814 |

0.0013 |

|

ROA 2009 |

0.754925 |

0 197680 |

3.818926 |

0 0003 |

|

ROE_2009 |

0.043429 |

0 051887 |

0 836985 |

0.4060 |

Output Model 8

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 10:07

Sample: 1 69

Included observations: 69

|

R-squared |

0 927858 |

Mean dependent var |

40 06130 |

|

Adjusted R-squared |

0.916854 |

S D dependent var |

83.91710 |

|

S E of regression |

24 19758 |

Akaike info criterion |

9 343668 |

|

Sum squared resid |

34545.85 |

Schwarz criterion |

9 667452 |

|

Log likelihood |

-312 3566 |

F-statistic |

84 31505 |

|

Durbin-Watson stat |

1.778063 |

Prob(F-Statistic) |

0 000000 |

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob |

|

C |

-95.47930 |

31.52966 |

-3 028238 |

0 0036 |

|

LDR 2009 |

-0.121981 |

0.04504 0 |

-2 708286 |

0 0087 |

|

ASET 2008 |

-5.71E-05 |

3 02E-05 |

-1 893962 |

0 0629 |

|

BOPO 2009 |

1 027953 |

0.374559 |

2.744432 |

0 0079 |

|

CAR 2009 |

1.578514 |

0.338198 |

4 667425 |

0.0000 |

|

PERTMBHAN DANA |

0 908125 |

0.035826 |

25.34838 |

0 0000 |

|

ROA_2009 |

0 687041 |

0 195533 |

3.513676 |

0 0008 |

|

R-squared |

0.922447 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0.914942 |

S D dependent var |

83.91710 | |

|

S E. of regression |

24.47421 |

Akaike info criterion |

9.329043 | |

|

Sum squared resid |

37137.19 |

Schwarz criterion |

9 555692 | |

|

Log likelihood |

-314 8520 |

F-statistic |

122 9087 | |

|

Durbin-Watson stat |

1 855981 |

Prob(F-Statistic) |

0.000000 | |

Output Model 6

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 10:02

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-97.20531 |

31.31989 |

-3.103629 |

0 0029 |

|

LDR 2009 |

-0.124753 |

0.045213 |

-2.759234 |

0 0077 |

|

ASET 2008 |

-0 000427 |

0 000230 |

-1 858308 |

0 0680 |

|

ASET 2009 |

0 000323 |

0.000199 |

1 625697 |

0.1093 |

|

BOPO 2009 |

1 068784 |

0 370856 |

2 881937 |

0 0055 |

|

CAR 2009 |

1.564553 |

0.345750 |

4.525097 |

0.0000 |

|

PERTMBHAN MODAL |

0 205063 |

0 122661 |

1.671782 |

0 0998 |

|

PERTMBHAN DANA |

0.591435 |

0 178121 |

3.320419 |

0.0015 |

|

ROA_2009 |

0.725441 |

0.194030 |

3.738810 |

0.0004 |

|

R-squared |

0 927002 |

Mean dependent var |

40 06130 |

|

Adjusted R-squared |

0 917269 |

S D dependent var |

83.91710 |

|

S E of regression |

24.13712 |

Akaike info criterion |

9 326487 |

|

Sum squared resid |

34956 04 |

Schwarz criterion |

9 617892 |

|

Log likelihood |

-312.7638 |

F-statistic |

95.24221 |

|

Durbin-Watson stat |

1.855942 |

Prob(F-Statistic) |

0 000000 |

Output Model

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date 07/02/10 Time: 10:06

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-92 78197 |

31.61885 |

-2.934388 |

0.0047 |

|

LDR 2009 |

-0.115470 |

0.045451 |

-2 540537 |

0 0136 |

|

ASET 2008 |

-5 66E-05 |

3 02E-05 |

-1.877426 |

0 0652 |

|

BOPO 2009 |

1.017795 |

0.374470 |

2.717958 |

0.0085 |

|

CAR 2009 |

1.494373 |

0 347633 |

4 298703 |

0 0001 |

|

PERTMBHAN MODAL |

0.114744 |

0.110821 |

1.035401 |

0.3046 |

|

PERTMBHAN DANA |

0.761448 |

0.146117 |

5.211214 |

0.0000 |

|

ROA_2009 |

0 705513 |

0.196233 |

3.595292 |

0 0006 |

7

|

R-squared |

0 923786 |

Mean dependent var |

40 06130 |

|

Adjusted R-squared |

0.915040 |

S D dependent var |

83.91710 |

|

S E of regression |

24.46000 |

Akaike info criterion |

9 340607 |

|

Sum squared resid |

36495 79 |

Schwarz criterion |

9 599634 |

|

Log likelihood |

-314.2509 |

F-statistic |

105 6259 |

|

' Durbin-Watson stat |

1.888399 |

Prob(F-Statistic) |

0 000000 |

Output Model 9

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 10:08

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error t-Statistic |

Prob. |

|

C |

-108 8046 |

31.35936 -3 469606 |

0 0009 |

|

LDR 2009 |

-0.116207 |

0 045850 -2.534514 |

0 0138 |

|

BOPO 2009 |

1.111998 |

0 379481 2.930312 |

0 0047 |

|

CAR 2009 |

1 552800 |

0.344794 4.503560 |

0 0000 |

|

Pertmbhan dana |

0 918047 |

0 036161 25.38770 |

0 0000 |

|

ROA_2009 |

0 688000 |

0.199507 3.448498 |

0 0010 |

|

R-squared |

0.917960 |

Mean dependent var |

40.06130 |

|

Adjusted R-squared |

0.911449 |

S D dependent var |

83.91710 |

|

S E of regression |

24 97167 |

Akaike info criterion |

9 356302 |

|

Sum squared resid |

39285 81 |

Schwarz criterion |

9 550572 |

|

Log likelihood |

-316 7924 |

F-statistic |

140.9835 |

|

Durbin-Watson stat |

1 937080 |

Prob(F-Statistic) |

0.000000 |

|

Output Model 10 Dependent Variable: PERTMBHAN_KREDIT Method: Least Squares Date: 07/02/10 Time: 11:23 Sample: 1 69 Included observations: 69 White Heteroskedasticity-Consistent Standard Errors & Covariance | |||

|

Variable |

Coefficient |

Std. Error t-Statistic |

Prob |

|

C |

-108.8046 |

57 99000 -1.876265 |

0.0653 |

|

LDR 2009 |

-0.116207 |

0.106240 -1 093818 |

0.2782 |

|

BOPO 2009 |

1 111998 |

0 600062 1 853139 |

0.0685 |

|

CAR 2009 |

1.552800 |

1.040366 1.492552 |

0.1405 |

|

Pertmbhan dana |

0.918047 |

0 014163 64 82128 |

0.0000 |

|

ROA_2009 |

0 688000 |

0.235616 2 920009 |

0.0049 |

|

R-squared |

0 917960 |

Mean dependent var |

40.06130 |

|

Adjusted R-squared |

0.911449 |

S D dependent var |

83 91710 |

|

S E. Ofregression |

24.97167 |

Akaike info criterion |

9 356302 |

|

Sum squared resid |

39285 81 |

Schwarz criterion |

9 550572 |

|

Log likelihood |

-316.7924 |

F-statistic |

140.9835 |

|

Durbin-Watson stat |

1.937080 |

Prob(F-Statistic) |

0 000000 |

Output Model 12

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 11:26

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-39 63331 |

30 88048 |

-1.283442 |

0.2039 |

|

BOPO 2009 |

0.536513 |

0 397862 |

1 348490 |

0 1822 |

|

Pertmbhan dana |

0 892040 |

0.040846 |

21.83919 |

0 0000 |

|

ROA_2009 |

0.491558 |

0.160813 |

3.056703 |

0 0032 |

|

R-squared |

0 889394 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0 884289 |

S D dependent var |

83 91710 | |

|

S E. of regression |

28 54552 |

Akaike info criterion |

9 597100 | |

|

Sum squared resid |

52965.05 |

Schwarz criterion |

9.726613 | |

|

Log likelihood |

-327 1000 |

F-statistic |

174.2235 | |

|

Durbin-Watson stat |

1.862788 |

Prob(F-Statistic) |

0.000000 | |

Output Model 13

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 11:27

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob |

|

C |

1 669073 |

3.960363 |

0.421444 |

0.6748 |

|

pertmbhan dana |

0 898300 |

0.040832 |

21 99987 |

0.0000 |

|

ROA_2009 |

0.486944 |

0161771 |

3.010091 |

0 0037 |

|

R-squared |

0 886299 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0 8828 54 |

S D dependent var |

83.91710 | |

|

S E. of regression |

28 72197 |

Akaike info criterion |

9 595706 | |

|

Sum squared resid |

54446.79 |

Schwarz criterion |

9.692841 | |

|

Log likelihood |

-328 0519 |

F-statistic |

257.2361 | |

|

Durbin-Watson stat |

1 902589 |

Prob(F-Statistic) |

0.000000 | |

Output Model 11

Dependent Variable: PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 11:26

Sample: 1 69

Included observations: 69

White Heteroskedasticity-Consistent Standard Errors & Covariance

Breusch-Godfrey LM Test

Breusch-Godfrey Serial Correlation LM Test:

F-statistic 0.058357 Probability 0.943363

Obs*R-squared 0.125603 Probability 0.939130

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

-75.84583 |

36.20148 |

-2.095103 |

0.0401 |

|

BOPO 2009 |

0 755609 |

0 347357 |

2 175307 |

0 0333 |

|

CAR 2009 |

0 896271 |

0 625975 |

1.431799 |

0 1571 |

|

Pertmbhan dana |

0 910692 |

0 012891 |

70 64694 |

0.0000 |

|

ROA_2009 |

0 342520 |

0.122677 |

2 792046 |

0 0069 |

|

R-squared |

0 909595 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0.903944 |

S D dependent var |

83.91710 | |

|

S E. of regression |

26 00828 |

Akaike info criterion |

9 424411 | |

|

Sum squared resid |

43291.57 |

Schwarz criterion |

9 586303 | |

|

Log likelihood |

-320 1422 |

F-statistic |

160 9809 | |

|

Durbin-Watson stat |

1 912078 |

Prob(F-Statistic) |

0.000000 | |

Test Equation

Dependent Variable RESID Method: Least Squares

Date: 07/02/10 Time: 12:02

|

Variable |

Coefficient |

Std Error |

t-Statistic |

Prob |

|

C |

0.053592 |

4 026667 |

0 013309 |

0 9894 |

|

PERTMBHAN DANA |

-0 000196 |

0.041460 |

-0 004736 |

0 9962 |

|

ROA 2009 |

-0 007653 |

0.166163 |

-0.046059 |

0.9634 |

|

RESID(-1) |

0.042423 |

0 127032 |

0.333954 |

0 7395 |

|

RESID(-2) |

0 007058 |

0 125912 |

0 056051 |

0.9555 |

|

R-squared |

0 001820 |

Mean dependent var |

3.82E-14 | |

|

Adjusted R-squared |

-0 060566 |

S D dependent var |

28 29643 | |

|

S E. of regression |

29.14074 |

Akaike info criterion |

9 651855 | |

|

Sum squared resid |

54347.68 |

Schwarz criterion |

9 813747 | |

|

Log likelihood |

-327 9890 |

F-statistic |

0 029178 | |

|

Durbin-Watson stat |

1.983422 |

Prob(F-Statistic) |

0 998315 | |

White’s Heterokedasticity Test

White Heteroskedasticity Test:

F-statistic 0.033125 Probability 0.999409

Obs*R-squared 0.180921 Probability 0.999306

Ramsey Reset Test

Ramsey RESET Test:

F-statistic 2.329179 Probability 0.131820

Loglikelihoodratio 2.429244 Probability 0.119090

Test Equation:

Dependent Variable PERTMBHAN_KREDIT

Method: Least Squares

Date: 07/02/10 Time: 12:01

Sample: 1 69

Included observations 69

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

C |

6.044859 |

4 857525 |

1.244432 |

0.2178 |

|

Pertwbhan dana |

0 700248 |

0 135922 |

5.151818 |

0.0000 |

|

ROA 2009 |

0.512164 |

0 161016 |

3.180828 |

0 0023 |

|

FITTE Dλ2 |

0 000388 |

0 000254 |

1.526165 |

0.1318 |

|

R-squared |

0.890233 |

Mean dependent var |

40 06130 | |

|

Adjusted R-squared |

0 885167 |

S D dependent var |

83.91710 | |

|

S E. of regression |

28.43705 |

Akaike info criterion |

9 589485 | |

|

Sum squared resid |

52563.26 |

Schwarz criterion |

9.718999 | |

|

Log likelihood |

-326.8372 |

F-statistic |

175 7208 | |

|

Durbin-Watson stat |

1.889800 |

Prob(F-Statistic) |

0.000000 | |

Jarque-Bera Normality Test

Discussion and feedback