MOTIVASI SEBAGAI PENENTU PERENCANAAN KEUANGAN (SUATU STUDI PUSTAKA)

on

42 Jurnal Ilmiah Akuntansi dan Bisnis, Vol. 9 No. 1, Januari 2014

MOTIVASI SEBAGAI PENENTU PERENCANAAN KEUANGAN (SUATU STUDI PUSTAKA)

Peter Garlans Sina

Institute Transformasi Indonesia-NGO e-mail: petersina83@gmail.com

ABSTRAK

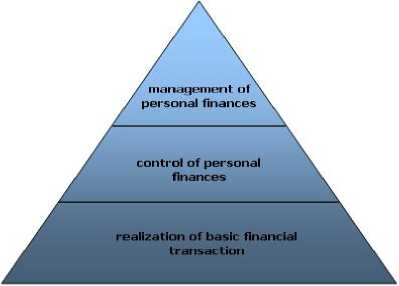

Penelitian ini ditujukan bagi keluarga dan setiap rumah tangga untuk segera membuat perencanaan keuangan guna mencapai kesejahteraan dan tidak menunda-nunda membuatnya. Karena orang yang memiliki motivasi tinggi bertendensi tetap bersemangat berusaha mewujudkan kebebasan keuangan. Untuk itu, dapat diawali dari memenuhi kebutuhan paling dasar yaitu realisasi dasar-dasar transaksi keuangan, berlanjut pada mengontrol keuangan pribadi hingga kebutuhan teratas yang dinamakan mengelola keuangan pribadi.

Kata kunci : keuangan pribadi, motivasi, perencanaan keuangan, transaksi keuangan

ABSTRACT

The aim of this research was to help a family and every household to make financial planning immediately in order to achieve prosperity and not to postpone financial planning. Those who have high motivation tend to stay motivated in trying to fulfill financial freedom. Therefore, it can be started by fulfilling basic needs such as the realization of basic financial transaction, and up to controlling personal finance to the highest need which is the management of personal finance.

Keywords : financial planning, financial transaction, motivation, personal finance

PENDAHULUAN

Setiap kegiatan sebaiknya diawali dengan perencanaan yang bagus karena pada prinsipnya perencanaan merupakan gambaran jelas dan spesifik tentang apa yang harus dicapai dan yang terutama adalah peta jalan menuju visi. Hal yang sama juga untuk bidang keuangan, yaitu perencanaan keuangan merupakan langkah awal untuk mencapai kebebasan keuangan. Mengapa? Karena dalam perencanaan keuangan sudah tertuang tujuan keuangan yang mau diwujudkan (Hartono, 2012). Lebih tepatnya yakni perencanaan keuangan merupakan suatu hal yang wajib dilakukan bagi siapa saja yang sungguh-sungguh menginginkan mencapai kebebasan keuangan yang terindikasi dalam keberhasilan mengakumulasi aset keuangan sehingga jumlah aset lebih besar dari liabilitas.

Dalam bidang keuangan, manusia atau orang dikatakan sukses dan mencapai kebahagiaan jika sudah mencapai kemerdekaan keuangan (financial freedom), dalam arti uang sudah tidak lagi dijadikan sebagai tujuan kehidupan. Semua aktivitas dan

keputusan kehidupan sudah tidak lagi semata-mata ditujukan untuk uang, tetapi uang dipandang sebagai sarana mencapai tujuan yang lebih hakiki. Uang tidak lagi mengendalikan kehidupan seseorang, tetapi oranglah yang mengendalikan uang. Masih banyak hal-hal lain yang lebih menentukan kehidupan, seperti kesehatan, anak, keluarga, sahabat, amal ibadah, dan lainlain (Wibawa, 2003 dalam Warsono, 2010).

Masih dari sumber yang sama, dijelaskan bahwa orang yang sudah mencapai kemerdekaan keuangan jika mampu menyelaraskan antara penggunaan dana dengan pendapatannya. Ini berarti dalam praktik keuangan yang sehat harus dihindari adanya praktik besar pasak daripada tiang. Di samping itu keamanan keuangan di masa depan, terutama saat pensiun terjamin, dan antisipasi terhadap kerugian yang besar di masa mendatang, baik yang bersumber dari kehilangan jiwa anggota keluarga maupun kekayaan perlu dilakukan.

Sementara itu, Ika (2011) menegaskan bahwa mengelola keuangan keluarga dimulai dari membuat rencana, melaksanakan dengan disiplin dan melakukan evaluasi atau revisi jika diperlukan. Ada dua pos penting dalam keuangan keluarga yaitu pos pendapatan dan pos pengeluaran. Bagi keluarga yang memiliki pos penghasilan tetap (fixed income) seperti karyawan, pengelolaan keuangan harus menyelaraskan antara pos pendapatan tetapnya dengan pos pengeluarannya yang bersifat variabel.

Mandell dan Klein (2007) memperkuat lagi dengan menemukan hasil bahwa motivasi merupakan faktor yang dominan mempengaruhi seseorang membuat rencana keuangan. Dalam arti, motivasi bertendensi merubah perilaku menjadi konsisten untuk membuat rencana keuangan. Lebih spesifiknya yaitu orang yang memiliki motivasi tinggi akan memicu perilaku untuk meningkatkan literasi keuangan. Peningkatan pada literasi keuangan akan berpengaruh pada niat membuat rencana yang teratur dan cermat dalam rangka membangun aset keuangan demi mewujudnyatakan kebebasan keuangan.

Merujuk pada penjelasan sebelumnya, diketahui bahwa pada kenyataannya motivasi merupakan faktor yang turut mempengaruhi niat membuat rencana keuangan. Efeknya adalah meningkatkan peluang mencapai kebebasan keuangan. Mencapai kebebasan keuangan akan meningkatkan peluang mencapai kesejahteraan. Selain itu juga, diketahui bahwa pada kenyatannya tidak semua keluarga dan rumah tangga di Indonesia memiliki motivasi yang bagus untuk merencanakan keuangannya yang mana menjadi masalah yang akan dibedah. Oleh sebab itu, tujuan yang ingin dicapai yaitu bagi keluarga dan setiap rumah tangga untuk segera membuat perencanaan keuangan guna mencapai kesejahteraan dan tidak menunda-nunda membuatnya.

PEMBAHASAN

Perencanaan Keuangan

Senduk (2004) menyatakan bahwa manajemen keuangan pribadi meliputi perencanaan keuangan yakni, pertama bahwa membeli dan memiliki sebanyak mungkin harta produktif. Maksudnya adalah caranya dengan tentukan harta produktif yang ingin dimiliki, tulis pos-pos harta produktif yang anda inginkan tersebut di kolom harta produktif, segera setelah mendapatkan gaji, prioritaskan untuk memiliki pos-

pos harta produktif sebelum membayar pengeluaran yang lain. Kalau perlu, pelajari seluk-beluk masing-masing harta produktif tersebut. Kedua, atur pengeluaran anda. Nalarnya adalah caranya usahakan kalau perlu sedikit lebih keras pada diri untuk tidak mengalami defisit karena defisit adalah sumber semua masalah besar yang mungkin muncul di masa mendatang. Prioritaskan pembayaran cicilan utang, lalu premi asuransi, kemudian biaya hidup. Pelajari cara mengeluarkan uang secara bijak untuk setiap pos pengeluaran. Ketiga, hati-hati dengan utang. Penjelasannya adalah caranya ketahui kapan sebaiknya berutang dan kapan tidak berutang. Kuasai tip yang diperlukan jika ingin mengambil utang atau membeli barang secara kredit. Kuasai tip yang diperlukan bila pada saat ini terlanjur memiliki utang.

Keempat, sisihkan untuk masa depan. Caranya ambil kertas dan tulis pos pengeluaran yang perlu dipersiapkan untuk masa yang akan datang. Untuk masing-masing pos pengeluaran, tulis alternatif yang akan ditempuh untuk dapat mempersiapkan dananya. Sisihkan gaji dan bonus-bonus mulai dari sekarang untuk mempersiapkannya. Kelima, miliki proteksi. Caranya miliki asuransi, entah asuransi jiwa, asuransi kesehatan, atau asuransi kerugian. Miliki dana cadangan sebagai proteksi jangka pendek kalau kehilangan penghasilan dan tidak mendapatkan uang pesangon, atau kalau uang pesangonn sangat kecil. Miliki sumber penghasilan lain di luar gaji secara terus-menerus, sebagai proteksi jangka panjang dari gaji yang sewaktu-waktu dapat saja terancam berhenti.

Tidak jauh berbeda, Karvof (2010) menyatakan bahwa perencanaan keuangan pribadi meliputi amal sebesar 10 persen merupakan bentuk dari tanggung jawab sosial individu (personal social responsibility) kepada sesama manusia, sehingga dengan literasi keuangan yang baik maka seseorang juga diwajibkan untuk memberdayakan orang lain (philanthropy) untuk mencapai kebebasan keuangan (financial freedom). Adapun definisi kebebasan keuangan menurut Karvof (2010) adalah kondisi dimana pendapatan pasif melebihi pendapatan aktif atau melebihi pengeluaran pada suatu periode waktu tertentu, sedangkan pendapatan pasif diartikan sebagai pendapatan yang diterima walaupun orang tersebut tidak bekerja atau beraktifitas.

Pendidikan dan proteksi dimaksud untuk bagaimana seseorang secara berkelanjutan meningkatkan literasi keuangan sehingga secara kontinyu akan memahami perubahan dalam keuangan

dan mampu menentukan keputusan keuangan yang tepat sepanjang siklus hidup, sedangkan proteksi ditujukan untuk melindungi jika terjadi peristiwa yang tidak diduga. Untuk investasi sebesar 30 persen dari pendapatan ditujukan untuk lebih cepat melipatgandakan arus kas masuk (cash inflow), dan yang terakhir yaitu biaya hidup ditujukan untuk bagaimana hidup hemat namun bukan didasari sifat pelit atau kikir. Adapun maksud dari sifat pelit yaitu tidak mengeluarkan uang walaupun mampu dan perlu, sedangkan hemat adalah hanya mengeluarkan uang jika memang perlu.

Massaya (2005) sebagaiman dikutip Ika (2011) memperkuat melalui pernyataan bahwa perencanaan keuangan keluarga merupakan strategi bagaimana mencapai tujuan keuangan keluarga dalam jangka pendek, menengah dan panjang. Ada lima tahapan perencanaan keuangan yang didasarkan pada usia pengelola, dan harus berurutan dari usia produktif sampai pensiun. Kelima tahapan tersebut adalah: 1) Usia 20 - 30 tahun

Masa dimana orang mulai membangun landasan keuangan. Pada usia ini seseorang dalam proses meniti karir dibidang apapun dan harus menciptakan financial habit. Langkah tepat yang perlu dilakukan adalah menginvestasikan penghasilan, membeli properti, membeli asuransi (jiwa, kesehatan, dll.) dan merencanakan dana pensiun.

-

2) Usia 30 - 40 tahun

Masa ini adalah masa dimana seseorang mulai memantapkan landasan keuangan keluarga dengan langkah-langkah strategis antara lain penumpukan aset dan menambah jumlah finansial yang dimiliki.

-

3) Usia 40 - 50 tahun

Usia ini merupakan masa puncak kemandirian yaitu masa menikmati hasil dari investasi yang telah ditanamkan ke beberapa portofolio investasi, menikmati karir atau bisnis.

-

4) Usia 50 - 60 tahun

Usia ini merupakan masa persiapan pensiun, hal yang perlu dilakukan adalah membereskan seluruh hutang/kredit dan tersedianya dana yang cukup untuk pensiun.

-

5) Usia > 60 tahun

Usia dimana seseorang tidak produktif atau melakukan kegiatan sosial non profit dan menikmati pensiun dengan kecukupan dana yang dikumpulkannya dari awal mulai bekerja.

Sementara itu, Benson (2004) mempertegas bahwa ketika membuat rencana keuangan, perlu memperhatikan beberapa jebakan berikut ini. Tepatnya ada 12 hal yaitu :

-

1) Tidak mengandalkan pada suatu hari nanti yang menyesatkan.

Tidak menunda-nunda untuk segera membangun aset dan remanajemen keuangan, tepatnya penerimaan dan pengeluaran per periode waktu tertentu.

-

2) Tidak menunggu hari hujan sebelum sadar bahwa anda tidak memiliki payung.

Masa depan keuangan tidaklah pasti karena sulit utnuk memprediksi secara tepat, seperti biaya-biaya tidak terduga atau tidak diantisipasi. Oleh karena segeralah membangun aset keuangan.

-

3) Tidak memberi makan monster.

Tidak melakukan aktivitas belanja barang-barang tanpa ada kontrol dan sadar jika berbelanja menggunakan kartu kredit serta tidak memiliki utang yang berlebihan, sehingga menggangu keseimbangan pendapatan saat ini dan di masa yang akan datang.

-

4) Tidak terjebak ke dalam keyakinan bahwa “anda adalah apa yang anda kendarai”.

Mengeluarkan uang untuk membeli kendaraan dengan mempertimbangkan benefit dan biayanya. Dengan kata lain, menikmati hidup namun tidak melupakan memiliki aset untuk fungsi berjaga-jaga.

-

5) Tidak bermasalah dengan utang.

Berhati-hati membeli barang-barang ataupun jasa menggunakan kartu kredit, sehingga tidak mengalami utang yang berlebihan dan tidak mengalami kesulitan menabung serta investasi.

-

6) Tidak mengabaikan hubungan antara uang dan tubuh. Menggabungkan kerja cerdas dan keras untuk membangun aset atau menghasilkan uang.

-

7) Berhasil memanfaatkan 4 teman yang hebat. Teman pertama, kekuatan prioritas adalah memindahkan sesuatu yang ada di bagian bawah daftar pekerjaan ke atas. Hal itu mengubah tindakan dari dipikir belakangan (suatu hari nanti) menjadi hal yang paling penting (hari ini). Teman kedua, kekuatan tabungan. Teman ketiga, kekuatan berinvestasi di bidang ekuitas. Teman keempat, yaitu kekuatan bunga-berbunga.

-

8) Tidak investasi ekstrim.

Terhindar dari jebakan penipuan investasi, yang menjanjikan return ilusi.

-

9) Tidak mengikuti asuransi ekstrim.

Mengikuti asuransi dengan melihat kredibilitas dari perusahaan tersebut, serta memperhatikan syarat-syarat pemberlakuan suatu proteksi.

-

10) Tidak mengajarkan kesalahan yang sama pada generasi berikutnya.

Mengajari anak untuk meningkatkan literasi keuangan, sehingga tidak mengulangi pola yang sama dengan orang tuanya.

-

11) Tidak terjadi kekacauan finansial.

Pendapatan tidak hanya untuk konsumsi saat ini, atau tidak merampok keuangan masa depan untuk dibelanjakan saat ini.

-

12) Tidak bermain “suatu hari nanti” dengan masa pensiun anda.

Relatif tidak berpersepsi bahwa masa pensiun akan ada yang menanggung biaya, seperti pemerintah, sanak saudara, atau mungkin anak-anak. Hal ini akan berefek pada mengurangi kemalasan atau bahkan mulai peduli untuk segera membangun aset.

Motivasi

Hogarth dan Angelov (2003) menemukan bahwa keluarga miskin bertendensi memiliki tabungan yang rendah dan faktor yang mempengaruhinya yaitu motivasi. Nalarnya adalah ketika seseorang memiliki motivasi tinggi akan mempengaruhi daya juang untuk mewujudkan sesuatu. Hal yang sama juga pada rencana keuangan, yakni orang akan berusaha untuk mencermati kondisi keuangannya saat ini untuk memperbaikinya di masa mendatang melalui pembuatan rencana keuangan yang tepat. Ketika orang miskin memiliki motivasi yang tinggi akan bertendensi untuk merubah keadaan keuangannya melalui upaya yang intens untuk disiplin membuat rencana keuangan dan mengaplikasinnya.

Serupa Holgarth, Hazembuller dan Wilson (2006) melalui penelitian yang dilakukan menemukan bahwa faktor motivasi turut mempengaruhi persepsi orang untuk tidak berperilaku boros atau pun menggunakan utang yang tidak normal. Efeknya yaitu akan meningkatkan peluang untuk memperbaiki kondisi keuangan saat ini hingga masa depan melalui rencana keuangan yang tersusun dengan baik. Lown (2008) menguatkan lagi bahwa dalam proses mempersiapkan pensiun yang bagus, perempuan diberikan motivasi untuk mau belajar tentang investasi, membuat anggaran dan tidak menerima hidup terbelenggu utang.

Mandell dan Klein (2007) mempertegas melalui hasil penelitiannya bahwa faktor motivasi merupakan prediktor bagi pengembangan diri yang ditujukan pada keuangan. Spesifiknya yaitu ketika seseorang sudah diberikan pelatihan atau pun pemahaman tentang pentingnya literasi keuangan guna membuat keputusan keuangan yang cerdas, namun seringkali kecerdasan keuangan tersebut hanya bersifat kontemporer sehingga seiring berjalannya waktu orang tersebut akan kembali pada perilaku keuangan yang keliru. Guna mencegah hal sebelumnya terjadi, perlu diberikan motivasi sehingga daya dorong untuk tetap meningkatkan literasi keuangan yang terindikasi dalam keputusan keuangan yang tepat dapat dirubah menjadi relatif permanen.

Sumber lain, Kamakura, Ramaswani dan Srivastava (1991) yang membuat hirarki kebutuhan untuk pengelolaan keuangan pada aras institusi keuangan, menjelaskan bahwa memahami kebutuhan dapat membantu untuk mencapai pengelolaan keuangan yang bagus bagi suatu institusi keuangan. Sementara Kamakura, et al (1991) memfokuskan pada institusi, Xiao dan Noring (1994) mengaplikasikan hirarki kebutuhan dari Abraham Maslow pada konteks keuangan pribadi (personal finance). Selengkapnya adalah guna membuat perencanaan keuangan maka individu atau keluarga perlu menjadikan kebutuhan sebagai daya dorong perilaku.

Barbaca dan Zekan (2011) mempertajam melalui pengembangan model hirarki kebutuhan untuk pengelolaan keuangan pribadi yang meliputi pembuatan perencanaan keuangan pribadi menjadi tiga tingkatan dan tingkatan paling atas hanya dapat dipenuhi setelah kebutuhan paling bawah terpenuhi. Paling bawah yaitu realisasi dasar-dasar transaksi keuangan, kedua adalah mengendalikan keuangan dan yang terakhir yaitu mengelola keuangan pribadi. Lebih jelasnya akan tampak seperti Gambar 1.

Gambar 1.

Piramida Kinerja Keuangan

Realisasi Dasar-Dasar Transaksi Keuangan

Pada tahap pertama, untuk mampu melakukan transaksi keuangan yang tepat dibutuhkan pengetahuan yang memadai juga. Dalam arti, pengetahuan yang dimaksud adalah pengetahuan keuangan dasar seperti bagaimana kalkulasi bunga bank, mengenal instrumen keuangan tabungan dan pengatahuan dasar lainnya. Oleh karena itu, menurut Barbaca dan Zekan (2011) bahwa kebutuhan paling dasar dari hirarki motivasi adalah melakukan transaksi keuangan.

Terkait pengetahuan dasar keuangan ini, diarahkan untuk mendeskripsikan bagaimana orang menimbulkan motivasi melakukan dasar-dasar transaksi keuangan sehingga dapat membuat rencana keuangan yang cermat. Oleh karena itu memiliki kemiripan dengan pengetahuan keuangan dasar, seperti yang dijelaskan oleh Ida dan Dwinta (2010), untuk memiliki pengetahuan keuangan perlu mengembangkan keahlian dan belajar menggunakan alat-alat keuangan (financial tools) seperti memahami jenis-jenis tabungan serta penggunaannya, pemahaman dasar tentang asuransi dan jenis-jenis asuransi.

Sesuai juga dengan yang dijelaskan oleh Greenspan (2002) dalam Clark, D’ ambrosio, Mcdermed dan Sawan (2003) bahwa saat ini perlu memperlengkapi konsumen dengan pengetahuan yang dibutuhkan untuk membuat keputusan ketika memilih dari sekian banyak produk-produk keuangan dan berbagai pelayanan atau jasa keuangan. Memberikan pengetahuan yang dibutuhkan untuk menciptakan anggaran keuangan rumah tangga, Selain itu juga, memiliki dasar keahlian perencanaan akan membantu orang-orang untuk memenuhi kewajiban keuangan jangka pendek dan untuk memaksimalkan kesejahteraan di masa yang akan datang.

Sejalan dengan maksud sebelumnya, Karvof (2010) menyatakan bahwa pendidikan keuangan yang terwujudkan dalam literasi keuangan menjadi bagian yang tidak terpisahkan dalam kehidupan seseorang, sehingga wajib untuk meningkatkan pengetahuan keuangan. Lebih lanjut, pengetahuan keuangan erat kaitannya dengan gagasan, dengan memiliki pengetahuan yang luas maka seseorang mampu melakukan banyak hal, dan mampu lebih menikmati hidup secara lebih baik karena memiliki banyak gagasan untuk mendapatkan pendapatan pasif (passive income). Dengan kata lain, untuk mampu mencapai kebebasan keuangan atau memiliki

pendapatan pasif maka pengetahuan keuangan menjadi hal yang esensial.

Senada, Lim (2001) menyatakan bahwa rumus untuk mencapai kekayaan yang perlu dilkakukan oleh individu/rumah tangga adalah menjaga jangan sampai pengeluaran melebihi penerimaan. Hal ini mengindikasikan bahwa pelaku pembuat keputusan keuangan perlu dibekali dengan berbagai pengetahuan dasar sehingga tidak mengalami kekeliruan. Lanjut bahwa dengan mengontrol pengeluaran akibat beberapa faktor seperti tekad yang kuat untuk mengontrol keinginan yang tidak terbatas serta tidak menunda-nunda untuk segera mengambil tindakan untuk berhenti melakukan pembelian yang tidak bermanfaat.

Lebih spesifiknya yaitu jangan membuat prioritas belanja yang tidak tepat melainkan perlu untuk segera mengambil langkah yang tepat untuk memenuhi kebutuhan dan tidak terlalu memenuhi keinginan karena seringkali memenuhi keinginan secara terus-menerus akan mengakibatkan rumah tangga mengalami utang yang berlebihan karena menggunakan utang untuk kepentingan konsumsi.

Tak jauh berbeda, Sher (2007) menjelaskan bahwa mencapai kekayaan dalam hidup membutuhkan syarat pertama yang harus dipenuhi yaitu pendidikan yang apabila diperas lagi merupakan pengetahuan. Peningkatan pengetahuan keuangan yang meliputi pengetahuan akan dasar-dasar keuangan akan membantu untuk paradigma (mindset) dalam memandang kekayaan dan bagaimana mencapainya dengan cara yang tepat. Lebih spesifiknya lagi yaitu bagaimana menentukan langkah-langkah atau operasionalisasi untuk menciptakan kekayaan yang diinginkan dapat ditempuh apabila individu memiliki pengetahuan yang memadai. Lanjut, bermodalkan pengetahuan keuangan seseorang akan mengetahui aturan main dalam memperoleh uang sehingga meraih kesuksesan akan terasa jauh lebih mudah daripada yang tidak berpengetahuan.

Mengendalikan Keuangan Pribadi

Deskripsi kebutuhan untuk mengontrol keuangan yakni adanya dorongan yang harus dipuaskan dan hal inilah yang menciptkan perilaku. Ketika perilaku yang timbul relatif konsisten dapat mengakibatkan akumulasi aset keuangan melalui perencanaan keuangan yang berbasiskan informasi. Selanjutnya adalah orang yang telah melewati tahap pertama dan

meningkat kebutuhannya ke pengendalian keuangan pribadi akan menjadi lebih bertanggung jawab terhadap keuangannya.

Dalam hal bertanggung jawab atas keuangan inilah orang akan berusaha untuk mengontrol uang yang terindikasi dari perilakunya untuk mulai berhemat, berpikir dahulu sebelum mengeluarkan uang, dan mulai membuat prioritas atas penggunaan pendapatan. Oleh karena itu, dapat juga dikatakan bahwa hirarki kebutuhan kedua ini bertendensi menimbulkan responsibiliti bahwa kesuksesan keuangan tidak ditentukan oleh orang lain melainkan oleh perilaku kita sendiri, dan semua itu akan memicu niat untuk membuat rencana keuangan yang cermat.

Lebih spesifiknya yakni seperti yang Sina dan Raturomon (2011) bahwa niat bertanggung jawab atas keuangannya merupakan karakteristik dari locus of control terhadap keuangannya. Efeknya adalah memicu niat membuat rencana keuangan yang tepat sehingga peluang mencapai kebebasan keuangan meningkat. Semakin besarnya motivasi ini maka semakin besar pula peluang mengulangnya lagi di masa mendatang sehingga menimbulkan kelekatan perilaku yang positif dalam hal mengendalikan keuangan.

Arijanto (2010) menegaskan lagi bahwa mengendalikan keuangan diindikasikan melalui hasrat yang kuat untuk memilah kebutuhan dan keinginan. Maksudnya adalah mengendalikan keuangan memuat arti pengontrolan perilaku untuk mampu memprioritas kebutuhan daripada keinginan sehingga tidak terjebak dalam perilaku akumulasi liabilitas. Seperti taat pada prinsip membayar diri dahulu sebelum orang lain (pay your self first). Dikaitkan dengan motivasi, dipahami bahwa semakin tinggi motivasi maka semakin tinggi pula hasrat atau niat untuk mendahulukan pemenuhan kebutuhan hidup dibandingkan keinginan sehingga berpeluang terhindar dari defisit keuangan.

Manajemen Keuangan Pribadi

Hirarki kebutuhan terakhir adalah mengelola keuangan pribadi. Kebutuhan ini merupakan jenis kebutuhan yang tertinggi atau teratas karena pada prinsipnya semakin tinggi kemampuan mengelola keuangan pribadi maka semakin tinggi peluang terciptanya kebebasan keuangan. Meningakatnya peluang tersebut, tentu saja diawali dari proses pembuatan rencana keuangan yang tepat. Oleh karena itu, tidak mengherankan apabila manajemen keuangan pribadi menjadi kebutuhan teratas.

Pembahasan tentang manajemen keuangan pribadi (personal finance) yang dijadikan kebutuhan tertinggi sebenarnya juga menggambarkan kemampuan diri untuk mengelola perilaku. Seperti arti dari manajemen keuangan pribadi menurut Godwin dan Koonce (1992) dalam Parrota dan Johnson (1998) menyatakan bahwa manajemen keuangan pribadi dapat diartikan sebagai proses perencanaan, implementasi dan evaluasi keuangan yang dilakukan oleh unit individu ataupun keluarga. Dengan demikian, diharapkan individu ataupun rumah tangga akan mampu menciptakan kekayaan yang dibutuhkan untuk memenuhi kebutuhan saat ini maupun di masa yang akan datang.

Dipertajam lagi oleh Gitman dalam Krishna, Rofaida, dan Sari (2010) bahwa manajemen keuangan merupakan proses perencanaan, analisa dan pengendalian kegiatan keuangan. Salah satu bentuk aplikasi dari manajemen keuangan adalah yang disebut manajemen keuangan pribadi yaitu proses perencanaan dan pengendalian keuangan dari unit individu atau keluarga. Manajemen keuangan pribadi meliputi : (1) Money Management, (2) Spending and Credit, dan (3) Saving and Investing. Apabila dikaitkan dengan motivasi maka orang yang memiliki kebutuhan mengelola keuangan pribadinya bertendensi untuk berhasil dalam empat ranah manajemen keuangan pribadi yang menurut Gitman yaitu money management, spending and credit, saving and investing.

Sementara itu, Kiyosaki (2009) menerangkan bahwa supaya manajemen keuangan pribadi (personal finance) tidak mengalami salah arah, perlu untuk memahami apa yang dimaksud dengan aset dan apa yang dimaksud dengan liabilitas. Hal ini penting dilakukan karena seringkali rumah tangga terkecoh antara kedua hal tersebut. Tepatnya adalah seringkali berkeyakinan bahwa semua harta yang dimiliki adalah aset.

Lebih spesifiknya yaitu ketika membeli atau memiliki suatu harta, seringkali tidak mampu mengidentifikasikan bahwa harta yang dimiliki tidak membawa arus kas masuk melainkan memuat arus kas keluar. Apalagi ditambah dengan berbagai biaya-biaya tersembunyi dari kepemilikan harta tersebut. Dengan demikian, dalam hal penelitian ini tampak bahwa orang yang memiliki motivasi tinggi akan bertendensi sungguh-sungguh berupaya memahami makna dari aset dan mengaplikasikannya dengan tepat.

KESIMPULAN

Proses mewujudkan kebebasan keuangan diawali dari pembuatan rencana keuangan yang tepat, dan untuk itu memerlukan daya dorong yang kuat. Terkait daya dorong itulah yang dalam penelitian ini disebut sebagai motivasi. Oleh karena itu, untuk menjadi manusia yang merdeka dalam keuangan perlu memiliki motivasi yang kuat sehingga segera membuat perencanaan keuangan dan segera mengaplikasikannya. Sehubungan dengan motivasi, keluarga atau pun rumah tangga dapat mengawalinya dari memenuhi kebutuhan yang paling dasar hingga kebutuhan tertinggi.

DAFTAR REFERENSI

Arijanto, A. 2010. Dosa-Dosa Orang Tua Terhadap

Anak Dalam Hal Finansial. Elex Media Komputindo. Jakarta

Barbaca, D. B. & S. B. Zekan . 2011. Personal Finances and Hierarchy of Human Needs. Economy Transdisciplinarity Cognition Vol. XIV, Issue 1/2011 337-349

Benson, Daniel D. 2004. 12 Kesalahan Bodoh yang Dilakukan Orang terhadap Uang Mereka dan Bagaimana Cara Mengatasinya. Gospel Press. Batam Clark, R. L, M. B. D’ambrosio. A. A. Mcdermed. dan K.

Sawan. 2003. Financial Education and Retirement Savings. Presented at Sustainable Community Development: What Works, What Doesn’t, and Why. Conference Sponsored by the Federal Reserve System

Hartono, A. 2012. Nasibmu dalam Dompetmu. Elex Media Komputindo. Jakarta

Hogarth, J. M. & C. E. Angelov. 2003. Can the Poor Save? Association for Financial Counseling and Planning Education.

Holgarth, J, A. Hazembuller dan M. Wilson. 2006. How Much Can the Poor Save? CFED/Federal Reserve System — draft as of 11 September 2006

Ida dan C. Y. Dwinta. 2010. Pengaruh Locus of Control, Financial Knowledge, Income terhadap Financial Management Behavior. Jurnal Bisnis dan Akuntansi Vol 12, No 3, Desember 2010, Hlm. 131 – 144

Ika, A. 2011. Personality Traits sebagai Penentu Perencanaan Keuangan Keluarga (Suatu Kajian Pustaka). Ragam

Jurnal Pengembangan Humaniora Vol. 11 No. 2, Agustus 2011

Kamakura, W. A, Ramaswami S. N. dan R. K. Srivastava. 1991. Applying Latern Trait Analysis in Evaluation of Prospects for Cross-selling of Financial Services. International Journal of Research in Marketing, Vol. 8 No.4, 1991, pp. 330.

Karvof, Anatoli A. 2010. Kaya dengan CEPIL; Cara Cerdas Meraih Kekayaan dan Keberkatan Finansial. Elex Media Komputindo. Jakarta

Kiyosaki, Robert T. 2009. The Cash Flow Quadrant.

Gramedia, Jakarta

Krishna, A., R. Rofaida dan M. Sari. 2010. Analisis Tingkat Literasi Keuangan di Kalangan Mahasiswa dan Faktor-faktor yang Mempengaruhinya (Survey pada Mahasiswa Universitas Pendidikan Indonesia). Proceedings of The 4th International Conference on Teacher Education; Join Conference UPI & UPSI Bandung, Indonesia, 8-10 November 2010

Lim, Johanes. 2001. Just Duit! Gramedia, Jakarta

Lown, J. M. 2008. The Role of Retirement Personality Type in Motivating Women to Plan for Retirement. Research Dialogue, September 2008

Mandell, L. dan L. S. Klein. 2007. Motivation and Financial Literacy. Financial Services Review 16 (2007) 105–116

Parrota, J. L. dan P. J. Johnson. 1998. The Impact Of Financial Attitudes and Knowledge on Financial Management and Satisfaction of Recently Married Individuals. Association for Financial Counseling and Planning Education

Senduk, Safir. 2004. Siapa Bilang Jadi Karyawan Ngak Bisa Kaya; Lima Kiat Praktis Mengelola Gaji agar Bisa Kaya. Elex Media Komputindo. Jakarta

Sher, B. 2007. Wht They Don’t Want U to Get Rich. Hikmah, Bandung

Sina, P. G. dan L. T. Raturomon. 2011. Pengaruh Literasi Keuangan, Locuf of Control dan Kemampuan Kognitif terhadap Manajemen Keuangan Pribadi. Jurnal Bisnis & Manajemen Volume 8 No 1 September 2011

Warsono. 2010. Prinsip-prinsip dan Praktik Keuangan Pribadi. Journal of Science. Volume 13 Nomor 2 Juli - Desember 2010

Xiao, J. J. dan F. E. Noring. 1994. Perceived Saving Motives and Hierarchical Financial Needs. Financial Counseling and Planning, Volume 5, 1994

Discussion and feedback