ESTIMASI EXPECTED SHORTFALL DALAM OPTIMALISASI PORTOFOLIO DENGAN METODE DOWNSIDE DEVIATION PADA SAHAM IDXHEALTH

on

E-Jurnal Matematika Vol. 12(2), Mei 2023, pp. 114-120

DOI: https://doi.org/10.24843/MTK.2023.v12.i02.p408

ISSN: 2303-1751

ESTIMASI EXPECTED SHORTFALL DALAM OPTIMALISASI PORTOFOLIO DENGAN METODE DOWNSIDE DEVIATION PADA SAHAM IDXHEALTH

Ida Bagus Angga Darmayuda1, Komang Dharmawan2§, Kartika Sari3

1Program Studi Matematika, FMIPA-Universitas Udayana [Email: darmaa098@gmail.com] 2Program Studi Matematika, FMIPA-Universitas Udayana [Email: k.dharmawan@unud.ac.id] 3Program Studi Matematika, FMIPA-Universitas Udayana [Email: sarikaartika@unud.ac.id] §Corresponding Author

ABSTRACT

Portfolio optimization using downside deviation is an optimal portfolio by defining the standard deviation of returns below the target (benchmark) as a level of risk measure. Every optimal portfolio certainly has risks. Therefore, it’s necessary to estimate the risk as an illustration of the worst investment condition. Expected shortfall is a measure of risk because it fulfills the coherent risk measures, and its estimated value exceeds VaR. This study aims to obtain optimal portfolio results using the downside deviation method and estimate portfolio risk using the expected shortfall model. The data used in this study are five stocks with the highest average trading volume that are incorporated into IDXHEALTH, namely SAME.JK, KLBF.JK, MIKA.JK, SIDO.JK, and IRRA.JK during the study period from 1 January 2020 to 23 September 2022. As a result obtained from this study, the combined weight of each stock in the optimal portfolio formed is, 2,8% in SAME.JK, 55,63% in KLBF.JK, 26,56% in MIKA.JK, 0,21% in SIDO.JK, and 14.8 % on IRRA.JK with a portfolio return of 0.0249%. The expected shortfall estimation value obtained accurately at a 99% confidence interval of 0.0399, whose value exceeds VaR (0.0343).

Keywords: Optimal Portfolio, Downside Deviation, VaR, Expected Shortfall

Upaya untuk meminimalkan risiko dalam investasi saham dapat dilakukan dengan diversifikasi investasi, yaitu melalui pembentukan portofolio atau menginvestasikan dana tidak dalam aset tunggal saja akan tetapi pada beberapa aset (Sudirman, 2015). Portofolio merupakan gabungan aset yang dimiliki oleh investor (Lubis, 2016). Pembentukan portofolio bertujuan untuk memperoleh kombinasi aset yang optimal dari beberapa saham (Saptomo et al., 2017).

Model yang paling umum digunakan dalam upaya optimalisasi portofolio adalah model mean-variance. Terdapat beberapa kekurangan pada model mean-variance diantaranya penggunaan varianss sebagai risiko. Oleh karena itu dikembangkan downside deviation model.(Ramadhan et al., 2014)

Model downside deviation mengasumsikan deviasi standar dari return yang terletak di bawah target (benchmark) sebagai risiko. Model ini mempertimbangkan sisi sebaran risiko dari

model mean-variance yang bertolak belakang dengan asumsi investor yang lebih memilih menggunakan sebaran return di bawah benchmark sebagai ukuran risiko (Ramadhan et al., 2014).

Beberapa penelitian telah dilakukan sehubungan dengan penerapan metode downside deviation sebagai metode dalam mengoptimalkan portofolio. Atmaja (2011) menyusun portofolio optimal dari 27 saham LQ45 dengan menggunakan metode meanvariance, downside deviation dan mean absolute deviation. Adapun hasil penelitian yang diperoleh yakni model downside deviation memiliki expected return tertinggi dan kinerja terbaik dari metode lainnya. Selanjutnya, Ramadhan et al., (2014) menyusun portofolio optimal pada saham BISNIS-27 menggunakan metode mean-variance, downside deviation dan mean absolute deviation. Sebagai hasil penelitian diperoleh bahwa dibandingkan dengan mean-variance dan mean absolute

deviation, model downside deviation merupakan model yang memiliki risiko lebih rendah dari model lainnya.

Pada hakekatnya, portofolio optimal memiliki risiko. Oleh karena itu, sebelum memutuskan investasi pada portofolio optimal yang dibentuk, perlu dilakukan estimasi atau pengukuran risiko dalam portofolionya. Umumnya pengukuran risiko dilakukan dengan value at risk (VaR). Akan tetapi, VaR tidak memenuhi sifat subadditivity sehingga tidak sesuai dengan prinsip diversifikasi yaitu meminimalkan risiko (Dewi et al., 2021). Untuk mengatasi kelemahan VaR tersebut, dikembangkanlah metode expected shortfall yang memenuhi sifat subadditivity. Expected shortfall merupakan jumlah rataan kerugian yang melebihi nilai VaR (Rahmawati et al., 2019).

Penerapan expected shortfall sebagai pengukuran risiko telah dilakukan oleh Dewi et al., (2021) yang mengukur risiko portofolio optimal pada saham yang tergabung dalam IDX30, dimana porofolio optimalnya dibentuk dengan menggunakan metode single index. Adapun hasil penelitiannya adalah bahwa nilai dari expected shortfall melebihi dari nilai VaR yang dihasilkan dimana dengan perhitungan expected shortfall memberikan gambaran kondisi terburuk dari risiko yang dihasilkan suatu investasi pada IDX30. Selanjutnya Pratama et al., (2022) membandingkan estimasi risiko pasar yakni VaR, LVaR, dan expected shortfall sebagai pengukuran risiko pada portofolio optimal saham ANTM dan BBRI menggunakan simulasi monte carlo. Hasil dari penelitiannya adalah hasil perhitungan nilai expected shortfall pada selang kepercayaan 95% lebih besar dibandingkan dengan nilai VaR.

.IDX sektor kesehatan (IDXHEALTH) merupakan indeks yang mencakup perusahaan yang menawarkan produk dan layanan Kesehatan. Berdasarkan data IDX Stock Index Handbook yang dikeluarkan Bursa Efek Indonesia Tahun 2021, pada awal tahun 2022 IDXHEALTH dibandingkan dengan indeks saham yang memiliki likuiditas tinggi dan kapitalisasi pasar besar mengalami peningkatan dan menunjukan kinerja yang baik.

Berdasarkan uraian pada bagian terdahulu penelitian ini bertujuan untuk mengetahui hasil portofolio optimal dan estimasi expected shortfall saham yang tergabung dalam IDXHEALTH menggunakan metode downside deviation.

Perhitungan portofolio optimal dimulai dengan menghitung return dan expected return. Return merupakan suatu dorongan atau motivasi seseorang dalam kegiatan investasi (Hartono, 2010). Nilai return dengan asumsi tidak ada pembayaran dividen tunai dapat dinyatakan dengan persamaan (1) (Francis, 2013).

. pit

Rit = ln-r-it- i = 1,2.....n pi(t-i)

(1)

dengan Rit adalah return pada saham ke-i

periode ke-t, dan Ptt adalah harga saham pada

saham ke-i periode ke-t. Dengan asumsi

probabilitas suatu keuntungan expected return dapat ditulis persamaan (2).

E(Ri) = ^-^r- ,i

= 1,2, ...,n

Downside deviation yang

adalah sama, menggunakan

(2)

dikenal juga

sebagai mean-quadratic shortfall (MQSF) atau second lower partial moment (SLPM), didefinisikan sebagai standar deviasi dari return yang berada di bawah dari target return (benchmark) yang dianggap memiliki kinerja kurang baik (Moller & Askeljung, 2020). Zulkafli et al., (2017) menyatakan konsep risiko downside (downside risk) dengan persamaan (3).

DDi_______________________ (3)

l∑t=ι (min(Rlt - b, 0))2

=) T-1 ,

i = 1,2, ..,n

dengan DD adalah downside deviation, b adalah benchmark yang didefinisikan sebagai batas target investor dalam menentukan nilai risiko.

Pehitungan kovarians model downside deviation dinyatakan dengan persamaan (4).

_ „t min[Rit-b,0]min[Rjt-b,0] (4)

σij = ∑t=1 t-1 ,

i = 1,2, ..,n, j = 1,2, .,n

Expected return portofolio merupakan rata-rata tertimbang dari setiap expected return

masing-masing saham dalam portofolio.

Expected return portofolio dinyatakan dengan

persamaan (5) (Hartono 2010):

^ (5)

E(Rp) = ∑wι E(R∂

i=i

dengan Wi adalah bobot saham ke-i dalam portofolio. Jumlah bobot saham dalam portofolio dinyatakan seperti persamaan (6).

n

Σwi = 1

(6)

i=1

Risiko portofolio bukanlah rata-rata tertimbang dari semua risiko pada saham tunggal karena setiap saham dapat mengalami kinerja pergerakan yang sama. Risiko dapat bernilai lebih kecil dari rata-rata tertimbang setiap saham tunggal. Risiko portofolio dapat

dinyatakan dengan persamaan (7) (Hartono,

2010):

σp2

dengan

n n

∑ ∑wiwjσij i=ι j=i

(7)

σ⅛ didefinisikan sebagai risiko

portofolio. Matriks varianss kovarians dibentuk

berdasarkan persamaan (3) dan (4) kemudian dinyatakan dengan persamaan (8).

Σ

dengan Σ didefinisikan varianss kovarians.

σin-∣

σ2n

σ3n

σnn-

sebagai

(8)

matriks

Bobot dari masing-masing saham pada portofolio optimal dengan nilai risiko minimum dapat dihitung menggunakan persamaan (9) (Francis, 2013).

∑-11n

(9)

w = —j--:-- r∑-1 1n" 1n

dengan Σ-1 adalah invers matriks varians

kovarians dan 1n adalah vector satu dengan dimensi n × 1.

VaR didefinisikan sebagai kerugian

maksimum yang dapat ditoleransi dengan

beberapa selang kepercayaan tertentu. VaR pada

return saling bebas dan berdistribusi normal dengan rata-rata μ dan varians σ2, dapat ditulis

sebagai (Danielsson, 2011):

VaRa =-(r + φ-1 ( a)σ) (10)

kemudian, expected shortfall yang merupakan

ukuran risiko yang lebih konsisten dibandingkan

VaR dapat dinyatakan sebagai:

(11)

ESa

Rp + σp

φ(φ 1 ( a)) a

dengan φ adalah fungsi distribusi normal dan φ adalah fungsi densitas peluang.

Validasi atau backtesting adalah suatu pengujian model yang digunakan pada keadaan yang sebenarnya dalam menguji keakuratan suatu prediksi yang dibuat. Secara umum Uji Kupiec adalah salah satu metode untuk

melakukan backtesting yang digunakan pada data keuangan.

Sebelum melakukan uji Kupiec, terlebih dahulu ditentukannya nilai estimation windows (We) dan testing windows (Wt) We adalah jumlah data yang digunakan untuk mengestimasi VaR. Panjang We ditentukan oleh pilihan model VaR dan taraf signifikansinya. Metode yang berbeda memiliki persyaratan data yang berbeda misalnya, EWMA membutuhkan sekitar 30 hari, HS membutuhkan setidaknya 300 untuk VaR pada taraf signifikansi 0,01, dan GARCH lebih banyak lagi. Wt adalah data akhir dalam mengestimasi VaR (Danielsson, 2011). Kemudian, digunakan statistik uji loglikelihood ratio untuk menentukan validasi uji model VaR atau expected shortfall (Jorion, 2007). Hipotesis ujinya adalah

H0: Nilai VaR /expected shortfall akurat H1: Nilai VaR/ expected shortfall tidak akurat. Adapun statistik uji yang digunakan adalah LR= -2ln[ (1 - a^-V] (12)

('r t n ∖]e-e~n ( n f) +2ln{ [1-(we)1 (we){

dengan We adalah jumlah data yang digunakan untuk mengestimasi VaR dan N adalah jumlah pelanggaran (failures). Jika nilai LR > X^afa) maka H0 ditolak yang berarti VaR tidak akurat.

Data yang digunakan dalam penelitian ini merupakan data sekunder yang diperoleh dari https://finance.yahoo.com. Data tersebut merupakan data yang bersifat kuantitatif yaitu data harian harga penutupan (closing price) dan data volume harian saham pada indeks harga saham IDXHEALTH periode 1 Januari 2020 hingga 23 September 2022.

Langkah-langkah yang dilakukan dalam menganalisis data dalam penelitian ini adalah 1. Mengumpulkan dan menyeleksi data historis saham yang tergabung dalam IDXHEALTH selama periode 1 Januari 2020 sampai dengan 23 September 2022 dan dilanjukan dengan memilih lima saham yang memiliki rata-rata volume penjualan tertinggi.

-

2. Menghitung nilai return dari data historis closing price harian lima saham yang terpilih pada langkah 2 menggunakan menggunakan persamaan (1).

-

3. Menentukan nilai expected return, downside deviation, dan kovarians dari lima saham terpilih.

-

a. Menghitung expected return

menggunakan persamaan (2).

-

b. Menghitung nilai DD berdasarkan metode downside deviation menggunakan persamaan (3).

-

c. Menghitung nilai kovarianss berdasarkan metode downside deviation menggunakan persamaan (4).

-

d. Membentuk matriks varianss-kovarianss berdasarkan metode downside deviation (8).

-

4. Menentukan portofolio optimal serta menghitung expected return portofolio menggunakan persamaan (5) dan risiko portofolio menggunakan persamaan (7).

-

5. Menghitung nilai VaR pada selang

kepercayaan (1 — a') menggunakan

persamaan (10).

-

6. Menghitung nilai expected shortfall dari return yang melebihi kerugian dari kuantil ke-a menggunakan persamaan (11).

-

7. Memvalidasi expected shortfall portofolio dengan backtesting untuk mengecek akurasi perhitungan kerugian model dengan kerugian aktual menggunakan uji Kupiec sesuai dengan persamaan (12).

Data pada penelitian ini menggunakan lima saham yang konsisten tergabung pada IDXHEALTH yang memiliki rata-rata volume penjualan tertinggi pada periode 1 Januari 2020 sampai dengan 23 September 2022. Lima saham dengan rata-rata volume penjualan tertinggi dapat dilihat pada Tabel 1.

Tabel 1 Data Saham IDXHEALTH dengan Rata-Rata Volume Penjualan Tertinggi

|

No |

Saham |

Volume (Lot) |

|

1. |

SAME.JK |

58416878,55 |

|

2. |

KLBF.JK |

45039871,43 |

|

3. |

MIKA.JK |

20459455,79 |

|

4. |

SIDO.JK |

19996360,34 |

|

5. |

IRRA.JK |

15259379,40 |

Nilai expected return dari saham SAME.JK, KLBF.JK, MIKA.JK, SIDO.JK, dan IRRA.JK dihitung berdasarkan nilai return yang telah diperoleh sebelumnya menggunakan persamaan (2). Nilai expected return kelima saham disajikan pada Tabel 2.

Tabel 2 Nilai Expected Return Masing-masing Saham

|

No |

Saham |

Expected return |

|

1. |

SAME.JK |

0,00042 |

|

2. |

KLBF.JK |

0,00020 |

|

3. |

MIKA.JK |

-0,00002 |

|

4. |

SIDO.JK |

0,00019 |

|

5. |

IRRA.JK |

0,00088 |

Berdasarkan Tabel 2 dapat dilihat nilai expected return dari kelima saham pembentuk portofolio dengan saham MIKA.JK menunjukan nilai yang negatif artinya harga saham mengalami tren penurunan sedangkan, SAME.JK, KLBF.JK, SIDO.JK, dan IRRA.JK menunjukan nilai yang positif artinya saham mengalami kenaikan nilai return.

Selanjutnya, dihitung nilai downside deviation (DD) dengan nilai benchmark menggunakan rata-rata harian suku bunga Bank Indonesia tahun 2022 yakni sebesar 0,02% atau 0.002 menggunakan persamaan (3) dan nilai kovarians dapat dihitung menggunakan persamaan (4). Hasilnya dapat disajikan ke dalam matriks varians-kovarians seperti persamaan (13).

|

0,0009 |

0,0002 |

0,0002 |

0,0001 |

0,0003 |

|

⎡0,0002 |

0,0003 |

0,0002 |

0,0002 |

0,0002⎤ |

|

0,0002 |

0,0002 |

0,0004 |

0,0002 |

0,0002 |

|

⎢0,0001 |

0,0002 |

0,0002 |

0,0321 |

0,0001⎥ |

|

⎣0,0003 |

0,0002 |

0,0002 |

0,0001 |

0,0005⎦ |

(13)

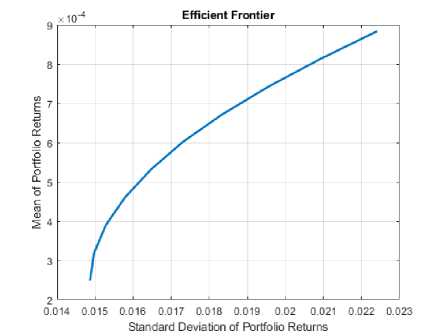

Setelah memperoleh nilai expected return, dan matriks varians-kovarians. Kemudian dengan bantuan software MATLAB R2021a ditentukan portofolio-portofolio efisien yang disajikan pada Gambar 1.

Selanjutnya, dihitung nilai return masing-masing saham pembentuk portofolio berdasarkan data harga penutupan saham harian menggunakan persamaan (1) pada periode 1 Januari 2020 sampai dengan 23 September 2022. Setelah mendapatkan nilai return, kemudian dihitung expected return.

Gambar 1. Portofolio-Portofolio Efisien

Berdasarkan Gambar 1 dengan asumsi investor seorang risk averter, portofolio optimal dipilih dari portofolio efisien dengan nilai risiko paling minimum. Pembobotan dengan nilai risiko portofolio minimum dihitung menggunakan persamaan (9) kemudian diperoleh kombinasi bobot yang disajikan pada Tabel 3.

Tabel 3 Data Nilai Bobot dari Masing-masing Saham

|

No |

Saham |

Bobot |

|

1. |

SAME.JK |

2,8% |

|

2. |

KLBF.JK |

55,63% |

|

3. |

MIKA.JK |

26,56% |

|

4. |

SIDO.JK |

0,21% |

|

5. |

IRRA.JK |

14,8% |

Kemudian, dari data bobot masing-masing saham dihitung nilai return portofolio menggunakan persamaan (5) dan memperoleh hasil sebesar 0.0249%. Selanjutnya, untuk risiko portofolio dapat dihitung menggunakan persamaan (7) dan diperoleh hasil sebesar 0.000221 dan nilai deviasi standarnya sebesar 0,0149.

Setelah diperoleh nilai return portofolio dan risiko portofolio, kemudian ditentukan nilai expected shortfall dalam mengestimasi kemungkinan terburuk dari risiko portofolio yang dibentuk.

Pada penelitian ini, diasumsikan data return yang berdistribusi normal, dengan taraf signifikansi sebesar a = 0,05 dan a = 0,01. Pertama-tama dihitung nilai VaR portofolio pada taraf signifikansi 0.05 menggunakan. persamaan (9) dan diperoleh hasil sebesar 0,0242. Setelah mendapatkan nilai VaR

portofolio kemudian ditentukan nilai expected shortfall portofolio pada taraf signifikansi 0,05 menggunakan persamaan (10) dan diperoleh hasil sebesar 0,0309. Dengan cara yang sama, dihitung nilai VaR portofolio dan expected shortfall portofolio pada taraf signifikansi 0,01 secara berturut-turut diperoleh 0,0343 dan 0,0399. Selanjutnya, setiap model ukuran risiko perlu dilakukan backtesting untuk mengecek keakuratan model ukuran risko.

Sebelum melakukan backtesting,

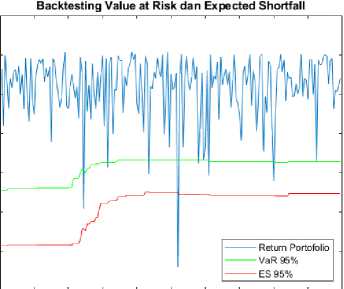

ditentukan estimation window (We) dan testing window (Wt). Pada penelitian ini digunakan data We sebanyak 70% dari data return untuk mengestimasi risiko yakni 465 hari dan Wt sebanyak 30% dari data return yakni 199 hari untuk mengecek pelanggaran model risiko yang diestimasi pada selang kepercayaan 95%, 97,5%, dan 99%. Gambar 2 menunjukan return aktual portofolio saham yang melebihi nilai VaR dan expected shortfall pada selang kepercayaan 95%. 0.01 0 -0 01 O ⅛ O -0.02 : i ⅛ -0.03 -0.04

-0 05

-0.06 0 20 40 60 80 100 120 140 160 180 200

Date Testing

Gambar 2. Pelanggaran Return yang Melebihi Nilai VaR dan Expected Shortfall pada Selang kepercayaan 95%

Dapat dilihat pada Gambar 2 garis biru bagian atas menunjukan return portofolio yang digunakan untuk mengecek validasi model. Selanjutnya garis hijau menunjukan nilai VaR dengan selang kepercayaan 95% dan garis merah pada bagian bawah menunjukan nilai expected shortfall dengan selang kepercayaan 95%. Dari Gambar 2 diketahui bahwa terdapat return portofolio saham yang melebihi model risiko. Terdapat 7 hari pelanggaran untuk return portofolio yang melebihi VaR 95% dan 1 hari pelanggaran untuk return portofolio yang melebihi expected shortfall 95%.

Selanjutnya dari pelanggaran hari yang diperoleh lakukan uji statistik berupa uji Kupiec menggunakan persamaan (11) untuk

mengetahui model risiko akurat atau tidak. Pada taraf signifikansi a = 5% diperoleh nilai Likelihood Rasio (LR) VaR dan expected shortfall secara berturut-turut adalah LR1= 10,019 dan LR= 33,693 . Nilai LR dibandingkan. dengan chi-square dengan derajat kebebasan sebesar 1 (satu) untuk selang kepercayaan model risiko. Nilai chi-square untuk selang kepercayaan 95% adalah 3,84. Dengan backtesting diperoleh VaR dan expected shortfall pada selang kepercayaan 95% tidak akurat.

Selanjutnya dilakukan backtesting model risiko VaR dan expected shortfall pada selang kepercayaan 97,5% dan 99%. Tetapi terlebih dahulu harus diamati berapa return portofolio yang melebihi nilai VaR dan expected shortfall.

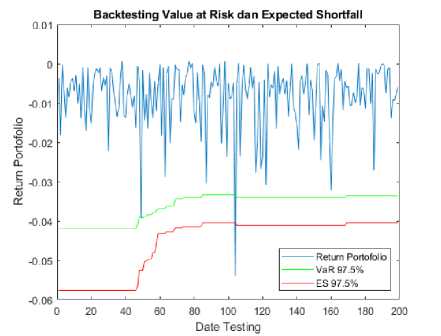

Gambar 3 menunjukan return portofolio saham yang melebihi nilai VaR dan expected shortfall pada selang kepercayaan 97,5%.

Gambar 3. Pelanggaran Return yang Melebihi Nilai VaR dan Expected Shortfall pada Selang Kepercayaan 97,5%

Dari Gambar 3 menunjukan bahwa terdapat return portofolio saham yang melebihi model risiko. Terdapat 2 hari pelanggaran untuk return portofolio yang melebihi VaR 97,5% dan 1 hari pelanggaran untuk return portofolio yang melebihi expected shortfall 97,5%.

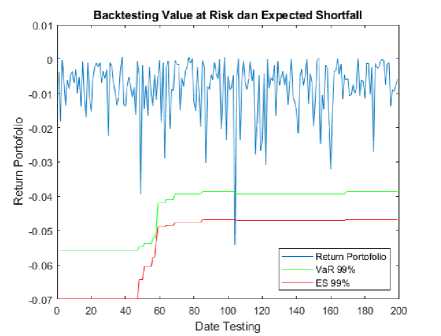

Gambar 4 menunjukan return portofolio saham yang melebihi nilai VaR dan expected shortfall pada selang kepercayaan 99%.

Gambar 4. Pelanggaran Return yang Melebihi Nilai VaR dan Expected Shortfall pada Selang Kepercayaan 99%

Pada Gambar 4 tampak bahwa terdapat return portofolio saham yang melebihi model risiko. Pada selang kepercayaan 99%, terdapat 1 hari pelanggaran untuk return portofolio yang melebihi VaR dan expected shortfall.

Selanjutnya dengan cara yang sama, backtesting dilakukan menggunakan uji Kupiec pada selang kepercayaan 95%, 97,5% dan 99%. Secara lengkapa hasil pengujian hipotesis uji Kupiec disajikan pada Tabel 4.

Tabel 2. Uji Kupiec pada Selang Kepercayaan 95%, 97,5%, dan 99%

|

a |

Model Risiko |

N |

X(d/;a) |

LR |

Kesimpulan |

|

0,05 |

VaR |

7 |

3,84 |

10,019 |

H0 ditolak |

|

expected shortfall |

1 |

3,84 |

33,693 |

H0 ditolak | |

|

0,025 |

VaR |

2 |

5,024 |

4,909 |

H0 ditolak |

|

expected shortfall |

1 |

5,024 |

16,59 |

H0 ditolak | |

|

0,01 |

VaR |

1 |

6,635 |

4,255 |

H0 diterima |

|

expected shortfall |

1 |

6,635 |

4,255 |

H0 diterima |

Berdasarkan Tabel 4 diketahui bahwa nilai VaR dan expected shortfall diperoleh akurat pada taraf signifikansi 0,01. Dengan demikian, nilai VaR dan expected shortfall pada

selang kepercayaan 99% dapat diterima sebagai model estimasi risiko.

Berdasarkan hasil dan pembahasan pada bagian terdahulu diperoleh bahwa portofolio optimal menggunakan downside deviation menghasilkan kombinasi bobot yang optimal sebagai berikut: SAME.JK sebesar

-

2, 8% KLBF.JK sebesar 55,63%, saham

MIKA.JK sebesar 26,56%, saham SIDO.JK sebesar 0,21% serta IRRA.JK sebesar 14,8% dengan nilai expected return portofolionya sebesar 0,0249%. Diestimasi pada tiga selang kepercayaan yakni 95%, 97,5%, dan 99% diperoleh nilai expected shortfall yang akurat pada selang kepercayaan 99% dengan nilai estimasi yang diperoleh sebesar 0,0399 lebih besar dari VaR (0,0343 ).

Untuk penelitian selanjutnya, penulis menyarankan untuk menggunakan Entropic Value at Risk (EVaR) sebagai model estimasi risiko. Model risiko EVaR mengatasi kelemahan dari expected shortfall dimana terdapat beberapa kasus expected shortfall tidak dapat dihitung secara efisien. Kasus ini terjadi ketika pengintegralan dalam menghitung expected shortfall tidak dapat diselesaikan secara numerik. Sehingga, harus diselesaikan menggunakan pendekatan EVaR.

DAFTAR PUSTAKA

Atmaja, H. J. (2011). Analisis Pemilihan

Portofolio Optimal pada 27 Saham Indeks LQ45 Bursa Efek Indonesia 2006-2008. Universitas Terbuka.

Danielsson, J. (2011). Financial

risk forecasting: The theory and practice of forecasting market risk with implementation in R and Matlab (Vol. 588). John Wiley & Sons.

www.financialriskforecasting.com

Dewi, E. K., Ispriyanti, D., & Rusgiyono, A.

(2021). Expected Shortfall Pada Portofolio Optimal Dengan Metode Single Index Model (Studi Kasus pada Saham IDX30). Jurnal Gaussian, 10(2), 269–278.

https://ejournal3.undip.ac.id/index.php/ga ussian/

Francis, J. C. (2013). Modern Portfolio Theory. John Wiley & Sons, Inc.

Hartono, J. (2010). Teori Portofolio Dan Analisis Investasi (7th ed.). BPFE-Yogyakarta.

Jorion, P. (2007). Financial Risk Manager Handbook Fourth Edition (4th ed.). JohnWiley & Sons.

Lubis, T. A. (2016). Manajemen Investasi Dan Perilaku Keuangan. Salim Media Indonesia.

Moller, A., & Askeljung, A. (2020). Downside deviation as a measure of identifying underperforming assets.

Pratama, I. P. Y., Dharmawan, K., & Sari, K. (2022). Estimasi Risiko Pasar Dengan Lvar Dan Expected Shortfall

Menggunakan Simulasi Monte Carlo. E-Jurnal Matematika, 11(2), 87.

https://doi.org/10.24843/mtk.2022.v11.i02 .p365

Rahmawati, R., Rusgiyono, A., Hoyyi, A., & Maruddani, D. A. I. (2019). Expected Shortfall Dengan Simulasi Monte-Carlo Untuk Mengukur Risiko Kerugian Petani Jagung. Media Statistika, 12(1), 117.

https://doi.org/10.14710/medstat.12.1.117 -128

Ramadhan, R. D., Handayani, S. R., & Endang, M. G. W. (2014). Analisis Pemilihan Portofolio Optimal Dengan Model Dan Pengembangan Dari Portofolio Markowitz (Studi pada Indeks BISNIS-27 di Bursa Efek Indonesia periode 2011-2013). Jurnal Administrasi Bisnis (JAB), 14(1), 1–10. www.bi.go.id

Saptomo, D., Kamil, I., Amrina, E., & Plamonia, M. (2017). Desain Portofolio Optimal untuk Keputusan Investasi pada Fase Krisis Keuangan. Jurnal Optimasi Sistem Industri, 16(1), 069.

https://doi.org/10.25077/josi.v16.n1.p069-080.2017

Sudirman. (2015). Pasar Modal dan Manajemen Portofolio (R. Darwis, Ed.). Sultan Amai Press IAIN Sultan Amai Gorontalo. https://www.researchgate.net/publication/ 322696132

Zulkafli, A. H., Ahmad, Z., & Ermal, E. (2017). The Performance of Socially Responsible Investments in Indonesia: A Study of the Sri Kehati Index (SKI). Gadjah Mada International Journal of Business, 19(1), 59–76. http://journal.ugm.ac.id/gamaijb

120

Discussion and feedback