Pengaruh Likuiditas, Profitabilitas, Tangibility Assets, Ukuran Perusahaan dan Pajak Terhadap Struktur Modal

on

3017

PENGARUH LIKUIDITAS, PROFITABILITAS, TANGIBILITY ASSETS, UKURAN PERUSAHAAN DAN PAJAK TERHADAP STRUKTUR MODAL

Ni Kadek Sugiani Merta Dewi1

2

Ida Bagus Badjra2

1Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud), Bali, Indonesia e-mail: tadewiyani@gmail.com /telp: +6283 114858537

2Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud), Bali, Indonesia

ABSTRAK

Penelitian ini bertujuan untuk mengetahui efek likuiditas, profitabilitas, tangibility assets, ukuran perusahaan dan pajak terhadap struktur modal. Penelitian dilakukan pada perusahaan property dan real estate yang terdaftar di Bursa Efek Indonesia (BEI) pada periode 2008 hingga 2012 dengan 20 perusahaan yang digunakan sebagai sampel. Metode purposive sampling merupakan metode penentuan sampel yang digunakan. Teknik analisis yang digunakan adalah analisis regresi linier berganda. Struktur modal diproksikan dengan Debt to Equity Ratio (DER), likuiditas diproksikan dengan Current Ratio (CR), tangibility assets diproksikan dengan tangibility assets ratio, ukuran perusahaan diproksikan dengan logaritma total aktiva dan pajak diproksikan dengan dengan logaritma pajak natural perusahaan. Hasil analisis diperoleh bahwa likuiditas dan profitabilitas berefek negatif dan signifikan terhadap struktur modal, sedangkan tangibility assets, ukuran perusahaan dan pajak berefek positif dan signifikan terhadap struktur modal.

Kata kunci: likuiditas, profitabilitas, tangibility assets, ukuran perusahaan dan pajak

ABSTRACT

This study aims to determine the effect of liquidity, profitability, asset tangibility, firm size and the tax on capital structure. Research done on the property and real estate companies listed on the Indonesia Stock Exchange (BEI) in the period 2008 to 2012 with 20 companies that are used as samples. Purposive sampling is a sampling method in this study. Analytical technique used is multiplier linear regression analysis. Capital structure is proxied by Debt to Equity Ratio (DER), liquidity is proxied by Current Ratio (CR), asset tangibility is proxied by tangibility asset ratio, firm size is proxied by logarithm of total assets and tax is proxied by logarithm of natural tax of firm. That the result obtained by the analysis of liquidity and profitability significantly and negatively related to capital structure, while the asset tangibility, firm size and tax positive and significant impact on the capital structure.

Keyword: liquidity, profitability, asset tangibility, firm size and tax

PENDAHULUAN

Perkembangan perusahaan pada umumnya dihadapkan dengan berbagai macam keputusan, salah satunya adalah keputusan keuangan. Keputusan keuangan yang ditentukan oleh perusahaan tersebut memiliki tujuan yaitu untuk dapat memaksimumkan nilai perusahaan serta kemakmuran pemegang saham (Wiagustini, 2010:8). Untuk dapat memaksimumkan nilai perusahaan dan kemakmuran pemegang saham, upaya-upaya tertentu harus dilakukan oleh manajer keuangan berkaitan dengan tujuan yang harus dicapai. Pencapaian tujuan tersebut salah satunya yaitu memaksimumkan kemakmuran pemegang saham (shareholder) yang dapat dilakukan melalui kewenangan yang diberikan dalam pengambilan keputusan (Sambharakreshna, 2010). Keputusan keuangan itu sendiri berkaitan dengan keputusan pendanaan. Singh (2013) menyatakan bahwa keputusan itu menjadi lebih sulit saat lingkungan ekonomi tempat perusahaan beroperasi menyajikan tingginya ketidakstabilan.

Keputusan pendanaan suatu perusahaan dapat menggambarkan bagaimana kemampuan sebuah perusahaan dalam menggerakkan aktivitas operasinya, selain juga akan berdampak terhadap risiko sebuah perusahaan itu sendiri (Joni dan Lina, 2010). Keputusan pendanaan suatu perusahaan berkaitan dengan penentuan struktur modal. Struktur modal merupakan komposisi perimbangan antara jumlah hutang jangka pendek perusahaan yang bersifat permanen, hutang perusahaan jangka panjang, saham preferen dan saham biasa (Sartono, 2001:225). Seorang manajer keuangan penting adanya mempertimbangkan variabel-variabel yang

dalam penggunaan dana. Likuiditas, profitabilitas, tangibility assets, ukuran perusahaan dan pajak merupakan beberapa variabel yang harus dipertimbangkan dalam penentuan struktur modal. Perusahaan property dan real estate yang terdaftar di Bursa Efek Indonesia (BEI) periode 2008 hingga 2012 dipilih sebagai sampel.

Penelitian oleh Momami et al. (2010), Owolabi and Inyang (2012), Ullah et al. (2012), Vries (2010), Liem dkk. (2013), Cekrezi (2013), Mar’ati dan Purnomo (2011), Mostarac and Petrovic (2013), Naveed et al. (2013), Putri (2012), Singh (2013), Velnamphy and Niresh (2012) serta Sarlija and Harc (2012) menemukan hasil yang berbeda-beda mengenai efek likuiditas, profitabilitas, tangibility assets, ukuran perusahaan serta pajak terhadap struktur modal. Beberapa peneliti menemukan hasil bahwa likuiditas, profitabilitas, tangibility assets, ukuran perusahaan serta pajak berefek negatif terhadap struktur modal, sedangkan hasil bahwa likuiditas, profitabilitas, tangibility assets, ukuran perusahaan serta pajak berefek positif dan signifikan terhadap struktur modal ditemukan oleh beberapa peneliti lainnya. Atas pemaparan dari hasil penelitian yang ditemukan oleh peneliti sebelumnya, maka ditemukan adanya kesenjangan (research gap) yang merupakan salah satu sumber masalah yang dipilih. Penelitian ini memiliki tujuan yaitu (1) untuk mengetahui efek likuiditas terhadap struktur modal, (2) untuk mengetahui efek profitabilitas terhadap struktur modal, (3) untuk mengetahui efek tangibility assets terhadap struktur modal, (4) untuk mengetahui efek ukuran perusahaan terhadap struktur modal serta (5) untuk mengetahui efek pajak

terhadap struktur modal.

Salah satu topik yang paling diperdebatkan dalam literatur keuangan adalah struktur modal (Vries, 2013). Riyanto (2008:22) menyatakan bahwa struktur modal merupakan perimbangan antara hutang jangka panjang dengan modal sendiri yang dimiliki oleh perusahaan. Beberapa teori muncul terkait penentuan struktur modal. Menurut Atmaja (2003: 249-262) menyebutkan bahwa ada beberapa teori mengenai struktur modal yaitu (1) model Modigliani-Miller (MM) tanpa pajak, (2) model Modigliani-Miller (MM) dengan pajak, (3) model Miller, (4) financial distress dan agency costs, (5) model trade-off dan (6) teori informasi tidak simetris (asymmetric information theory).

Selain teori-teori mengenai struktur modal penting adanya mempertimbangkan variabel-variabel yang dapat mempengaruhi penentuan struktur modal. Menurut Sartono (2001:248) beberapa variabel yang dapat dipertimbangkan sebelum penentuan struktur modal yaitu (1) likuiditas, (2) asset structure, (3) pertumbuhan perusahaan, (4) profitabilitas, (5) variabel laba dan perlindungan pajak, (6) skala perusahaan dan (7) kondisi interen perusahaan serta ekonomi makro. Atmaja (2003:273) menyatakan bahwa penentuan struktur modal juga mempertimbangkan analisis subyektif (judgment) yaitu (1) kelangsungan hidup jangka panjang (long-run variability), (2) konservatisme manajemen, (3) pengawasan, (4) struktur aktiva, (5) risiko bisnis, (6) tingkat pertumbuhan, (7) pajak, (8) cadangan kapasitas peminjaman dan (9) profitabilitas.

Likuiditas adalah kemampuan yang dimiliki perusahaan untuk memenuhi kewajiban finansialnya dalam jangka pendek dengan dana lancar yang tersedia,

seperti membayar gaji, membayar hutang jangka pendek dan membayar biaya

operasional (Wiagustini, 2010:76). Suatu perusahaan yang likuiditasnya meningkat, lebih condong untuk memilih tidak mempergunakan pembiayaan dari pinjaman (Joni dan Lina, 2010). Hal ini disebabkan karena perusahaan tersebut memiliki dana internal yang lebih besar, sehingga dana internal dipilih oleh perusahaan tersebut terlebih dahulu sebelum menggunakan hutang untuk pembiayaan investasinya.

Profitabilitas atau rentabilitas merupakan kemampuan perusahaan untuk menghasilkan laba selama periode tertentu (Munawir, 2004:33). Perusahaan yang semakin profitable, tentunya memiliki tingkat kemampuan yang tinggi untuk mendanai kebutuhan investasi yang dilakukannya dari laba ditahan (Indrajaya dkk., 2011). Perusahaan yang memiliki profit yang besar, lebih condong untuk meminjam karena adanya benefit berupa tax-shield (Ruslim, 2009). Sehingga dengan demikian perusahaan yang memiliki profitabilitas yang baik tentu akan memiliki kondisi keuangan yang baik. Perusahaan yang memiliki kondisi keuangan yang baik karena profitabilitas yang meningkat mengakibatkan perusahaan tersebut memiliki laba ditahan dalam jumlah yang lebih besar, hal demikian menyebabkan perusahaan dapat menekan penggunaan hutang (Darmayanti dan Untari, 2012).

Tangibility merupakan salah satu variabel penting dalam menentukan keputusan pendanaan, karena aktiva tetap yang dimiliki oleh suatu perusahaan dapat dijadikan co llateral bagi pihak kreditur dalam melakukan pinjaman (Joni dan Lina, 2010). Perusahaan yang tidak mempunyai aktiva yang dapat digunakan

sebagai collateral oleh perusahaan dalam melakukan pinjaman, maka perusahaan

tersebut akan cenderung menggunakan hutang dalam jumlah besar (Brigham, 2009:174).

Ukuran perusahaan dapat dilihat dari kemampuan finansial suatu perusahaan. Perusahaan yang memiliki aktiva dengan jumlah yang besar dapat disebut dengan perusahaan besar. Perusahaan yang besar dapat memiliki akses yang nyaman ke pasar modal dan dapat mengambil pinjaman dengan rasio bunga yang sesuai (Salehi and Maresh, 2012).

Rostami and Akbarpour (2012) menyatakan bahwa pajak termasuk salah satu hal dari infrastruktur ekonomi yang paling penting dalam memainkan peran kunci pada pertumbuhan permanen keadilan sosial melalui redistribusi pendapatan dan kekayaan serta alokasi optimal untuk semua kelompok masyarakat. Pajak merupakan iuran yang dibayarkan rakyat kepada kas Negara (Agoes dan Trisnawati, 2009:4).

H.1 : Likuiditas berefek negatif terhadap struktur modal.

Perusahaan yang tingkat likuiditasnya menyebabkan perusahaan tersebut memiliki dana internal yang lebih besar, ini berarti perusahaan lebih memilih dana internalnya digunakan terlebih dahulu dalam membiayai investasi. Hasil penelitian oleh Munawar (2009), Alom (2013) serta Sarlija and Harc (2012) menemukan bahwa likuiditas memiliki efek negatif terhadap struktur modal.

H.2 : Profitabilitas berefek negatif terhadap struktur modal.

Tingkat pengembalian sehubungan aset-aset yang dipegang perusahaan dalam menentukan jumlah laba yang dihasilkan dari aset-aset perusahaan dengan

menghubungkan pendapatan bersih menuju total aset dapat digunakan untuk

mengetahui profitabilitas perusahaan (Keown, 2010:80). Hasil penelitian yang dilakukan oleh Alom (2013), Joni dan Lina (2010) dan Cekrezi (2013) menemukan hasil bahwa profitabilitas berefek negatif terhadap struktur modal. H.3 : Tangibility assets berefek positif terhadap struktur modal

Tangibility merupakan variabel penting dalam pengambilan keputusan pendanaan, karena aktiva tetap dapat menyediakan jaminan bagi pihak kreditur (Brigham, 2009:174). Penelitian yang dilakukan oleh Indrajaya dkk. (2011), Momami et al. (2010) dan Liem dkk. (2013) menunjukkan bahwa tangibility assets berefek positif terhadap struktur modal.

H.4 : Ukuran perusahaan berefek positif terhadap struktur modal.

Penentuan besar kecilnya skala perusahaan dapat ditentukan oleh hasil dari penjualan serta rata-rata total aktiva (Seftianne dan Handayani, 2011). Hasil penelitian oleh Momami et al. (2010), Karadeniz et al. (2011) dan Owolabi and Inyang (2012) menunjukkan bahwa ukuran perusahaan berefek positif terhadap struktur modal.

H.5 : Pajak berefek positif terhadap struktur modal.

Menurut Prof. Dr. Rochmat Soemitro, SH definisi pajak adalah iuran yang dibayarkan oleh rakyat kepada kas Negara berdasarkan Undang-Undang (Agoes dan Trisnawati, 2009:4). Hasil penelitian oleh Owolabi and Inyang (2012), Rostami and Akparpour (2012) dan Setiawati (2011) menunjukkan bahwa pajak berefek positif terhadap struktur modal.

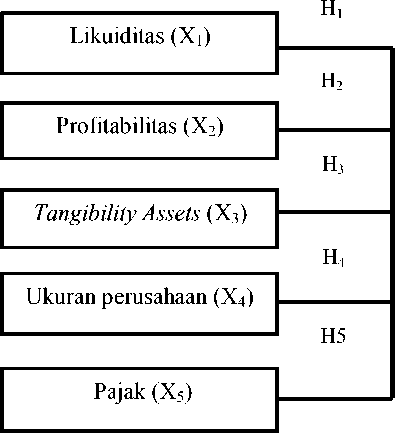

Struktur Modal (Y)

Gambar 1 Model Kerangka Konseptual

Sumber: Berdasarkan teori dan hasil penelitian sebelumnya

METODE PENELITIAN

Populasi penelitian ini berjumlah 45 perusahaan yang bergerak pada sektor property dan real estate yang berada di Bursa Efek Indonesia tahun 2008 hingga 2012. Metode non-probability sampling digunakan dalam penentuan sampel dan teknik yang dipakai adalah teknik purposive sampling. Perusahaan yang mempublikasikan laporan keuangannya selama lima tahun berturut-turut dijadikan sampel dengan jumlah akhir 20 sampel perusahaan. Variabel dalam penelitian ini terdiri dari variabel bebas dan variabel terikat. Variabel bebasnya adalah likuiditas, profitabilitas, tangibility assets, ukuran perusahaan dan pajak, sementara variabel terikatnya adalah struktur modal.

Jenis data penelitian ini adalah data kuantitatif yang berupa laporan keuangan perusahaan property dan real estate yang berada di Bursa Efek

Indonesia (BEI) yaitu www.idx.co.id dan data kualitatif berupa gambaran umum perusahaan. Data-data yang digunakan dikumpulkan dengan menggunakan metode non-partisipant. Teknik analisis yang dipakai dalam penelitian ini adalah uji asumsi klasik, kemudian dilanjutkan dengan analisis regresi linier berganda serta uji hipotesis.

HASIL DAN PEMBAHASAN

Uji Normalitas

Uji statistik non-paramterik Kolmogorov-Smirnov (K-S) digunakan dalam penelitian ini untuk uji normalitas. Hasil pengolahan data menunjukkan bahwa nilai Kolmogorov-Smirnov (K-S) adalah sebesar 1,084 dan nilai Asymp. Sig (2tailed) adalah sebesar 0,191. Nilai Asymp.Sig (2-tailed) lebih besar dari 0,05. Hal ini menunjukkan bahwa residual dalam model berdistribusi normal.

Uji Multikoliniearitas

Uji multikoliniearitas memiliki tujuan untuk menemukan hasil apakah ada atau tidak korelasi antara variabel bebas. Ada tidaknya multikoliniearitas pada model dapat diketahui berdasarkan nilai tolerance dan Variance Inflation Factor (VIF). Berdasarkan hasil olah data nilai tolerance dari CR adalah 0,940, ROA sebesar 0,877, TANGB sebesar 0,813, SIZE sebesar 0,931 dan TAX sebesar 0,854. Nilai Variance Inflation Factor (VIF) dari CR sebesar 1,063, ROA sebesar 1,140, TANGB sebesar 1,230, SIZE sebesar 1,075 dan TAX sebesar 1,170. Hal ini menunjukkan bahwa nilai tolerance lebih besar dari 10 persen dan Variance Inflation Factor (VIF) lebih kecil dari 10, maka model bebas dari multikoliniearitas.

Uji Autokorelasi

Uji autokorelasi dilakukan dengan Uji Durbin-Watson (DW-Test) atau d statistik terhadap variabel pengganggu (Disturbance error term). Hasil olah data menunjukkan bahwa nilai Durbin-Watson adalah 0,721. Nilai tersebut menunjukkan bahwa nilai Durbin-Watson berada diantara -2 dan 2 (-2 < 0,721 < 2), maka data terbebas dari autokorelasi.

Uji Heteroskedastisitas

Uji heteroskedastisitas menggunakan uji Glejser yaitu dengan cara meregresi nilai absolute residual dari model yang diestimasi terhadap variabel independen. Apabila nilai signifikansinya diatas 0,05 dan tidak ada satupun variabel bebas yang berpengaruh signifikan terhadap nilai absolute residual, maka model tidak terjadi heteroskedastisitas. Hasil dari olah data menunjukkan bahwa nilai Sig. CR sebesar 0,890, ROA sebesar 0,227, TANGB sebesar 0,083, SIZE sebesar 0,309 dan TAX sebesar 0,181, maka model tidak mengandung gejala heteroskedastisitas.

Analisis Regresi Linier Berganda

Analisis ini digunakan untuk menemukan sejauh mana efek antara variabel bebas terhadap variabel terikat. Variabel bebasnya adalah likuiditas, profitabilitas, tangibility assets, ukuran perusahaan dan pajak, sedangkan variabel terikatnya adalah struktur modal. Hasil yang diperoleh dari pengolahan data yaitu:

Y = -2,385 - 0,017X1 + 1,132 X2 + 2,521X3 + O,OIOX4 + O,OO6X5 + e

Tabel 1

Hasil Analisis Regresi Linier Berganda

|

Model |

Unstandardized Coefficients |

Standardized Coefficients |

t |

Sig. | |

|

B |

Std. Error |

Beta | |||

|

1 Constanta |

-2,385 |

0,700 |

-3,408 |

0,001 | |

|

CR |

-0,017 |

0,004 |

-0,341 |

-4,057 |

0,000 |

|

ROA |

-1,132 |

0,287 |

0,344 |

-3,948 |

0,000 |

|

TANGB |

2,521 |

0,711 |

0,321 |

3,548 |

0,001 |

|

SIZE |

0,010 |

0,003 |

0,269 |

3,184 |

0,002 |

|

TAX |

0,006 |

0,003 |

0,182 |

2,063 |

0,042 |

Adjusted R Square = 0,376

F hitung = 12,330

Sig F = 0,000

Sumber: data diolah

Uji t (uji regresi secara parsial)

Hasil pengujian regresi linier berganda diperoleh bahwa nilai signifikansi CR sebesar 0,000 < 0,05. Hal ini menunjukkan bahwa CR memiliki efek signifikansi terhadap struktur modal perusahaan. Koefisien regresi dari CR sebesar -0,017 menandakan bahwa CR berefek negatif serta signifikan terhadap struktur modal.

ROA memiliki nilai signifikansi sebesar 0,000 < 0,05 dengan demikian diketahui bahwa ROA memiliki efek signifikan terhadap struktur modal perusahaan. Koefisien regresi ROA -1,132 menandakan bahwa ROA berefek negatif serta signifikan terhadap struktur modal perusahaan.

TANGB memiliki nilai signifikansi 0,001 < 0,05 dengan demikian diketahui bahwa TANGB memiliki efek signifikan terhadap struktur modal perusahaan. Koefisien regresi TANGB 2,521 menandakan TANGB berefek positif serta signifikan terhadap struktur modal perusahaan.

SIZE memiliki nilai signifikansi 0,002 < 0,05, dengan demikian diketahui bahwa SIZE memiliki efek signifikan terhadap struktur modal perusahaan. Koefisien regresi SIZE 0,010 menandakan bahwa SIZE berefek positif serta signifikan terhadap struktur modal perusahaan.

TAX memiliki nilai signifikan 0,042 < 0,05 dengan demikian dapat disimpulkan bahwa TAX memiliki efek signifikan terhadap struktur modal perusahaan. Koefisien regresi TAX 0,06 menandakan TAX berefek positif serta signifikan terhadap struktur modal perusahaan.

Koefisien Determinasi Majemuk (R2)

Hasil dari pengolahan data diketahui bahwa nilai adjusted R square yaitu 0,376. Berarti 37,6% variasi struktur modal perusahaan dapat dijelaskan oleh variasi dari kelima variabel independen dan sisanya 62,4% disebabkan oleh faktor lain diluar model.

Pembahasan

Likuiditas berefek negatif serta signifikan terhadap struktur modal. Berarti perusahaan yang memiliki likuiditas yang meningkat condong tidak menggunakan hutang yang disebabkan karena perusahaan memiliki dana internal yang lebih besar untuk pembiayaan investasi yang dilakukan. Hasil yang ditemukan mendukung hasil penelitian sebelumnya yang dilakukan oleh Alom (2013), Munawar (2009) serta Sarlija and Harc (2013) yang menemukan bahwa likuiditas berefek positif terhadap struktur modal.

Profitabilitas berefek negatif serta signifikan terhadap struktur modal. Hal

ini memberikan arti bahwa semakin tinggi kemampuan perusahaan memperoleh

profit, maka dengan demikian semakin tinggi pula kemampuan perusahaan tersebut untuk dapat membiayai investasi yang dilakukannya dengan dana internal yang dimiliki seperti laba ditahan. Hasil penelitian ini mendukung hasil penelitian sebelumnya yang dilakukan oleh Joni dan Lina (2010), Cekrezi (2013) dan Alom (2013) yang menemukan bahwa profitabilitas berpengaruh negatif terhadap struktur modal perusahaan.

Tangibility assets berefek positif dan signifikan terhadap struktur modal. Berarti semakin besar tangibility assets yang dimiliki oleh perusahaan, maka semakin besar pinjaman yang dapat diperoleh oleh perusahaan atas jaminan yang diberikan kepada kreditur. Hasil penelitian ini mendukung hasil dari penelitian sebelumnya yang dilakukan oleh Liem dkk. (2013), Indrajaya dkk. (2011), dan Momami et al. (2010) yang menemukan hasil bahwa tangibility assets berpengaruh positif terhadap struktur modal.

Ukuran perusahaan berefek positif serta signifikan terhadap struktur modal. Berarti perusahaan yang besar akan lebih mudah mendapatkan investor yang akan menanamkan modalnya serta dalam hal memperoleh kredit dibandingkan dengan perusahaan yang berskala yang lebih kecil. Hasil penelitian ini mendukung hasil penelitian sebelumnya yang dilakukan oleh Momami et al. (2010), Owolabi and Inyang (2012), dan Karadeniz et al. (2011) yang menemukan hasil bahwa ukuran perusahaan berefek positif dan signifikan terhadap struktur modal.

Pajak berefek positif dan signifikan terhadap struktur modal. Ini

mengindikasikan bahwa semakin tinggi tarif pajak perusahaan, maka semakin

besar keuntungan dari penggunaan hutang. Hasil penelitian ini mendukung hasil penelitian sebelumnya yang dilakukan oleh Rostami and Akbarpour (2012), Setiawati (2009) dan Owolabi and Inyang (2012) yang memberikan arti bahwa pajak berefek positif dan signifikan terhadap struktur modal.

SIMPULAN DAN SARAN

Simpulan yang dapat ditarik dari hasil penelitian ini adalah likuiditas dan profitabilitas berefek negatif serta signifikan terhadap struktur modal, sedangkan tangibility assets, ukuran perusahaan dan pajak berefek positif serta signifikan terhadap struktur modal.

Saran yang dapat diberikan oleh peneliti bagi investor adalah variabel-variabel tersebut dapat dijadikan pertimbangan sebelum melakukan investasi untuk dapat mengetahui bagaimana pengaruh variabel tersebut terhadap penentuan struktur modal suatu perusahaan, sehingga dapat mengurangi kemungkinan risiko yang akan terjadi serta untuk mengetahui return yang akan diperoleh investor.

Bagi perusahaan disarankan bahwa seorang manajer keuangan dapat mengambil keputusan pendanaan yang tepat berkaitan dengan penentuan struktur modal. Selain mempertimbangkan variabel-variabel yang dapat mempengaruhi struktur modal, penting bagi manajer keuangan untuk mempertimbangkan analisis subyektif (judgment) serta mengetahui teori-teori yang berkaitan dengan

penentuan struktur modal.

Peneliti berikutnya seharusnya dapat menambahkan variabel-variabel lain yang dapat mempengaruhi struktur modal perusahaan dalam penelitiannya serta memperpanjang periode penelitian yang dilakukan.

REFERENSI

Alom, Khairul. 2013. Capital Structure Choice of Bangladesh Firms: An Empirical Investigation. Asian Journal of Finance & Accounting, 5(1), pp: 320-333.

Agoes, Sukrisno., dan Trisnawati, Ekstralita. 2009. Akuntasi Perpajakan. Jakarta: Salemba Empat.

Atmaja, Lukas Setia. 2003. Manajemen Keuangan. Edisi Revisi. Yogyakarta: Andi Yogyakarta.

Brigham, E.F., and Houston, J.F. 2009. Dasar-Dasar Pembelanjaan Perusahaan. Edisi Kedelapan. Jakarta: Erlangga.

Cekrezi, Anila. 2013. The Determiants of Capital Structure: A case of Small nontraded Firms in Albania. Global Virtual Conference, 8(12), pp: 129-134.

Darmayanti, Ni Putu Ayu., dan Untari, Fenita Widya. 2012. Pengaruh Struktur Aktiva, Profitabilitas, dan Pertumbuhan Penjualan Terhadap Keputusan Pendanaan Pada Perusahaan Property dan Real Estate di Bursa Efek Indonesia Periode 2005-2010. Jurnal Matrik, 6(1), h: 1-20.

Indrajaya, Glen., Herlin., and Setiadi, Rini. 2011. Pengaruh Struktur Aktiva, Ukuran Perusahaan, Tingkat Pertumbuhan, Profitabilitas dan Risiko Bisnis Terhadap Struktur Modal: Studi Empiris Pada Perusahaan Sektor Pertambanangan yang Listing Di Bursa Efek Indonesia Periode 2004-2007. Jurnal Ilmiah Akuntansi, 2(6): h: 1-23.

Joni., dan Lina. 2010. Faktor-Faktor yang Mempengaruhi Struktur Modal. Jurnal Bisnis dan Akuntansi, 12(2): h: 81-96.

Karadeniz, Erdinc., Kandir, Serkan Yilmaz., Iskenderoglu, Omer., and Onal, Yidirim Beyazit. 2011. Firm Size and Capital Structure Decisions: Evidence From Turkish Lodging Companies. International Journal of Economics and Financial Issues, 1(1), pp: 1-11.

Keown, Arthur J. et al. 2008. Manajemen Keuangan: Prinsip dan Penerapan. Jakarta: Salemba Empat

Liem, Jemmi Hallim., Murhadi, Werner. R., dan Sutejo, Bertha Silvia. 2013. Faktor-Faktor yang Mempengaruhi Struktur Modal Pada Industri Consumers Goods yang Terdaftar di BEI Periode 2007-2011. Jurnal Ilmiah Mahasiswa Universitas Surabaya, 2(1): h:1-11.

Mar’ati, Fudji Sri., dan Purnomo, Azhari. 2011. Pengaruh Profitabilitas dan Firm Size Terhadap Financial Structure Perusahaan yang Tergabung Dalam Indeks LQ 45 Di Bursa Efek Indonesia (BEI). Among Makarti, 4(7), h: 7095.

Momami, Ghazi F., A, Majed., and Dandan, Mwafaq M. 2010. Impact of Firms Characteristic on the Determining the Financial Structure on the Insurance Sectors Firms in Jordan. Journal of Social Science, 6(2), pp: 282-286.

Mostarac, Ena., and Petrovic, Suzana. 2013. Determinants of Capital Structure of Croation Enterprises Before and During The Financial Crisis. UTMS Journal of Economics, 4(2), pp: 153-162.

Munawar, Aang. 2009. Pengaruh Analisis Aset Tetap, Likuiditas, Ukuran dan Profitabilitas Terhadap Struktur Kapital Perusahaan. Jurnal Ilmiah Reanggagading, 9(1): h: 24-23.

Munawir, S. 2004. Analisis Laporan Keuangan. Edisi Keempat. Yogyakarta: Liberty.

Naveed, Muhammad., Bilal, Ahmad Raza., Rehman, Ahmad Ur., Bt, Noraini., Talib, Abu., and Anwar, Melati Ahmad. 2013. Evidence of Insurance Companies of Pakistan. Research Journal of Management Science, 2(1), pp: 7-12.

Owolabi, Sunday Ajao., and Inyang, Udua Kobong Ema. 2012. Determinants of Capital Structure in Nigeria Firms: A Theoritical Reviews. eCanadian Journal of Accounting and Finance, 1(1), pp: 7-15.

Putri, Maidera Elsa Dwi. 2012. Pengaruh Profitabilitas, Struktur Aktiva dan Ukuran Perusahaan Terhadap Struktur Modal Pada Perusahaan Manufaktur Sektor Industri Makanan dan Minuman yang Terdaftar di Bursa Efek Indonesia (BEI). Jurnal Manajemen, 1(1): h: 1-10.

Riyanto, Bambang. 2008. Dasar-Dasar Pembelanjaan Perusahaan. Yogyakarta: BPFE.

Rostami, Jamshid Mohammadzadeh., and Akbarpour, Zohreh. 2012. Study of The Relationship Between Capital Structure and Tax: Evidence from Iran. International Journal of Contemporary Business Studies, 3(11), pp: 35-45.

Ruslim, Herman. 2009. Pengujian Struktur Modal (Teori Pecking Order): Analisis Empiris Terhadap Saham di LQ 45. Jurnal Bisnis dan Akuntansi, 11(3): h: 209-221.

Salehi, Mahdi., and Maresh, Mazani Bashiri. 2012. A Study of The Roles of Firm and Country on Spesific Determinants in Capital Structure: Iranian Evidence. International Management Review, 8(2), pp: 51-62.

Sambharakreshna, Yudhanta. 2010. Pengaruh Size of Firm, Growth and Profitabilitas Terhadap Struktur Modal Perusahaan. Jurnal Akuntansi Manajemen Bisnis dan Sektor Publik (JAMBPS), 6(2): h: 197-216.

Sarlija, Natasa., and Harc, Martina. 2012. The Impact of The Liquidity on The Capital Structure: a Case Study of Croation Firms. Business System Research, 3(1), pp: 30-36.

Sartono, Agus. R. 2001. Manajemen Keuangan Teori dan Aplikasi. Edisi 4. Yogyakarta: BPFE-Yogyakarta.

Seftianne dan Handayani. 2011. Faktor-Faktor yang Mempengaruhi Struktur Modal (Survey Pada Perusahaan Sanitaer di Kota Jambi). Jurnal Manajemen dan Portofolio, 1(1): h: 1-17.

Setiawati, Rike. 2011. Faktor-Faktor yang Mempengaruhi Struktur Modal Pada Perusahaan Publik Sektor Manufaktur. Jurnal Bisnis dan Akuntansi, 13(1): h: 39-56.

Singh, Gurmeet. 2013. Interrelationship Between Capital Structure and Profitability with Special Reference to Manufacturing Industry in India. International Journal of Management and Social Science Research (IJMSSR), 2(8), pp: 55-61.

Ullah, Zeeshan., Jamil, Muhammad., Qamar, Eksan Ullah., and Waheed Usman. 2012. Manager’s Risk Taking Behavior for Adjusting Capital Structure. World Applied Science Journal, 20(11), pp: 1478-1483.

Velnamphy, T., and Niresh, J Aloy. 2012. The Relationship Between Capital Structure and Profitability. Global Journal of Management and Business Research, 12(3), pp: 56-67.

Vries, Annalien de. 2012. The Effect of Firm Characteristic and Economic Factors on Capital Structure. A South African Study. The Business Review, Cambrige, 15(1), pp: 205-211.

Wiagustini, Ni Luh Putu. 2010. Dasar-Dasar Manajemen Keuangan. Denpasar: Udayana University Press.

Discussion and feedback