DAMPAK PENGUMUMAN TAX AMNESTY PADA SAHAM LQ-45 BEI

on

E-Jurnal Manajemen Unud, Vol. 7, No. 1, 2018: 360-386 DOI: https://doi.org/10.24843/EJMUNUD.2018.v7.i01.p14

ISSN : 2302-8912

DAMPAK PENGUMUMAN TAX AMNESTY PADA SAHAM LQ-45 BEI

Eduard Fernando1

Ni Putu Santi Suryantini2

-

1, 2Fakultas Ekonomi Universitas Udayana (Unud), Bali, Indonesia

e-mail: eduard.fernando27@gmail.com

ABSTRAK

Penelitian ini bertujuan untuk mengetahui dampak pengumuman tax amnesty dengan melihat perbedaan rata-rata abnormal return dan rata-rata abnormal return yang dihasilkan sebelum dan sesudah pengumuman tax amnesty di BEI. Penelitian ini menggunakan 45 perusahaan yang terdaftar dalam LQ-45 periode Februari 2016 s/d Juli 2016. Teknik analisis data menggunakan pendekatan mean adjusted model untuk mencari abnormal return, selanjutnya hasil analisis data diuji dengan uji-t dan paired sample t-test. Hasil penelitian menemukan bahwa terdapat reaksi pasar yang bervariasi namun tidak signifikan secara statistik. Hal tersebut mengindikasikan bahwa investor sebagai pelaku pasar menganggap informasi pengumuman ini tidak mengandung informasi yang berarti bagi investor, sehingga investor di pasar modal tidak bereaksi. Selanjutnya hasil pengujian data menggunakan uji paired sample t-test menunjukkan bahwa tidak terdapat perbedaan yang signifikan antara rata-rata abnormal return yang diperoleh seluruh perusahaan yang terdaftar pada saham LQ-45 di Bursa Efek Indonesia sebelum dan sesudah pengumuman tax amnesty.

Kata kunci: tax amnesty, reaksi pasar, abnormal return

ABSTRACT

This study aims to determine the impact of tax amnesty announcement by looking at differences in average abnormal return and average abnormal return generated before and after tax amnesty announcement on BEI. This study uses 45 companies listed in LQ-45 period February 2016 s / d July 2016. Data analysis technique using approach of mean adjusted model to find abnormal return, then result of data analysis tested with t-test and paired sample t-test. The results of the study found that there were varied but not statistically significant market reactions. This indicates that investors as market participants assume this announcement information does not contain meaningful information for investors, so investors in the capital market do not react. Furthermore, the test data using paired sample t-test shows that there is no significant difference between the average abnormal return obtained by all companies listed on LQ-45 shares in Indonesia Stock Exchange before and after tax amnesty announcement.

Keywords: tax amnesty, market reaction, abnormal return

PENDAHULUAN

Keputusan pemerintah Indonesia (tax amnesty) yang telah disahkan oleh Presiden Joko Widodo dan diumumkan pada tanggal 14 juli 2016 setelah melalui Rapat Paripurna DPR-RI mulai berlaku tanggal 18 juli 2016. Tujuan dari pemerintah Indonesia adalah meningkatkan pemenuhan pajak, mendorong penerimaan pajak pemerintah, dan mendorong pemulangan aset negara yang berada di luar negeri kembali ke Indonesia. Keputusan pemerintah (tax amnesty) ini di rancang 3 periode selama 9 bulan (berakhir 31 maret 2017).

Keputusan pemerintah (tax amnesty) ini dinilai dapat memulangkan “uang Indonesia” dengan perkiraan 400 triliun atau setara $303 miliar dolar yang secara sembunyi disimpan dalam tax haven di luar negeri seperti Singapura, London, Panama, Hongkong dan Virgin Island. Tax amnesty merupakan solusi dari pemerintah agar dapat meningkat pemenuhan, penerimaan pajak dan pengembalian aset Indonesia yang tersimpan di luar negeri dilansir dalam Indonesia-invesment.com.

Selain tax amnesty, pemerintah juga menyiapkan instrumen seperti Surat Utang Negara (SUN), obligasi BUMN, obligasi lembaga keuangan milik pemerintah, investasi infrastruktur dengan bekerja sama dengan sektor pemerintah maupun sektor riil dan lain-lain. Hal ini tentu saja sangat berkaitan dengan aktivitas pasar modal terutama dalam kenaikan harga saham. Pasar modal merupakan kegiatan yang bersangkutan dengan penawaran umum dan perdagangan efek, perusahaan publik yang berkaitan dengan efek yang diterbitkannya, serta lembaga dan profesi yang berkaitan dengan efek (UU Pasar

Modal no. 8 1995). Pasar modal menyediakan berbagai alternatif investasi bagi para investor selain alternatif lainnya yaitu menabung di bank, membeli emas, asuransi, tanah dan bangunan. Pasar modal bertindak sebagai penghubung antara para investor dengan perusahaan ataupun institusi pemerintah melalui perdagangan instrument keuangan jangka panjang seperti obligasi, saham (Nanda, 2017).

Dampak dari pengumuman tax amnesty terhadap saham ditunjukkan dengan adanya perubahan index market, harga dan volume perdagangan saham disaat berlangsungnya tax amnesty sebagai indikator kegiatan perdagangan saham. Reaksi ini diproyeksikan dengan menggunakan abnormal return sebagai nilai perubahan harga saham. Peristiwa politik dan kebijakan ekonomi ini tidak dapat dipisahkan dari aktivitas di pasar modal, termasuk aktivitas bursa saham. Kebijakan politik dapat merupakan salah satu faktor eksternal yang mempengaruhi pasar modal di Indonesia (Jogiyanto, 2009:125). Gejolak kehidupan politik memiliki pengaruh terhadap kondisi ekonomi suatu negara. Hal ini disebabkan kondisi ekonomi suatu negara akan dipengaruhi oleh kebijakan-kebijakan yang ditentukan baik oleh lembaga legislatif maupun lembaga eksekutif (Indrianita, 2003:76).

Menurut Malinda (2011:5) terdapat beberapa faktor yang mempengaruhi keberhasilan pasar modal, yaitu: (1) supply sekuritas, apakah terdapat cukup banyak perusahaan yang sedang membutuhkan dana? (2) demand sekuritas, apakah terdapat cukup banyak komunitas masyarakat yang memiliki dana? (3) kondisi politik dan ekonomi suatu negara (4) masalah hukum dan peraturan (5) keberadaan

lembaga yang mengatur dan mengawasi, dan lembaga yang memungkinkan transaksi secara efisien.

Event study dapat digunakan untuk menguji apakah suatu peristiwa yang terjadi di dalam negeri memiliki kandungan informasi yang berdampak pada pasar modal. Market reaction dapat diketahui dari perubahan harga saham (closing price) yang terdaftar di BEI, yaitu dengan indikator abnormal return. Suatu pengumuman dapat dikatakan memiliki kandungan informasi apabila memberikan abnormal return pada pasar. Sebaliknya, pengumuman yang tidak memiliki kandungan informasi adalah yang tidak memberikan abnormal return pada pasar (Jogiyanto, 2015:624).

Abnormal return merupakan selisih antara tingkat keuntungan yang diharapkan dengan tingkat keuntungan yang sebenarnya. Abnormal return diuji untuk mengetahui reaksi pasar terhadap suatu peristiwa (event). Ketepatan respon pasar terkait dengan apakah pasar bereaksi dengan benar. Hal ini diindikasikan oleh arah respon pasar bersifat positif atau negatif. Indikator tersebut tampak dari abnormal return positif untuk good news dan negatif untuk bad news (Tandelilin, 2010:571). Menurut Samsul (2006:275), abnormal return dapat terjadi sebelum suatu informasi diterbitkan atau akibat dari kebocoran informasi setelah informasi diterbitkan. Apabila terdapat perolehan abnormal return yang signifikan sebelum pengumuman bad news maka hal tersebut mengindikasikan adanya kebocoran informasi (leakage of information) sehingga para investor merespon pengumuman bad news tersebut dengan cepat.

Beberapa penelitian yang memberikan pengaruh signifikan adalah Chandra (2015) yang melakukan penelitian untuk menguji dampak dari pemilihan presiden 2014 Indonesia terhadap harga saham di Bursa Efek Indonesia. Hasil penelitian menunjukkan bahwa terdapat abnormal return selama pemilihan presiden dan tidak ada perbedaan yang signifikan sebelum dan setelah peristiwa untuk kedua abnormal return dan aktivitas volume perdagangan.

Berdasarkan landasan teori serta hasil penelitian yang telah dilakukan oleh peneliti di atas, maka dalam penelitian ini dapat dirumuskan jawaban sementara atau hipotesis. Rumusan hipotesis dalam penelitian ini adalah sebagai berikut: H1 : Terdapat rata-rata abnormal return yang signifikan pada saat pengumuman …….tax amnesty terhadap saham LQ-45 di BEI.

Menurut Jogiyanto (2013:552) event study dapat digunakan untuk menguji kandungan informasi dari suatu pengumuman dan dapat juga digunakan untuk menguji efisiensi pasar bentuk setengah kuat. Pengertian tersebut tampak bahwa sebenarnya event study dapat digunakan untuk melihat reaksi pasar modal (dengan pendekatan pergerakan harga saham) terhadap suatu peristiwa tertentu. Dalam menguji efisiensi pasar modal, event study digunakan untuk mengetahui apakah abnormal return yang terjadi setelah event tersebut diperkirakan sebelumnya (anticipated) dan digunakan untuk mengukur seberapa besar pengaruh event terhadap aktivitas di pasar modal. Jogiyanto (2009: 392) mengemukakan bahwa informasi yang dipublikasikan sebagai suatu pengumuman akan memberikan sinyal bagi investor dalam pengambilan keputusan investasi, jika pengumuman tersebut mengandung nilai positif, maka diharapkan pasar akan bereaksi pada

waktu pengumuman tersebut diterima oleh pasar. Event study menganalisis abnormal return dari sekuritas yang mungkin terjadi disekitar pengumuman dari event study.

Menurut Tandelilin (2010:241) dalam studi peristiwa (event study) peneliti juga terkadang menggabungkan abnormal return harian untuk menghitung abnormal return kumulatif selama periode tertentu kemudian rata-rata return tak normal kumulatif tersebut dibandingkan dengan menggunakan paired sample t-test antara sebelum dan setelah peristiwa (event). Uji beda tersebut dilakukan dengan tujuan agar peneliti mengetahui apakah terdapat perbedaan yang signifikan antara abnormal return kumulatif sebelum dan setelah pengumuman suatu peristiwa.

Beberapa penelitian mengenai dampak dari tax amnesty yang memberikan pengaruh signifikan adalah Wulandari (2017) yang membuktikan secara empiris perbedaan abnormal return dan aktivitas volume perdagangan saham sebelum dan sesudah peristiwa berlakunya Undang-Undang Tax Amnesty. Jenis penelitian merupakan penelitian kuantitatif dengan menggunakan data sekunder yang diperoleh dari annual report perusahaan. Populasi penelitian digunakan seluruh perusahaan yang terdaftar dalam LQ-45 di Bursa Efek Indonesia sebanyak 45 perusahaan. Teknik pengambilan sampel menggunakan purposive sampling dengan kriteria perusahaan yang terdaftar dalam LQ-45 periode Februari 2016-Juli 2016 dan peneliti dapat menemukan semua data yang diperlukan. Sampel yang memenuhi kriteria digunakan 45 perusahaan. Hasil penelitian ini menunjukkan bahwa terdapat perbedaan yang signifikan antara abnormal return dan aktivitas

volume perdagangan saham sebelum dan sesudah peristiwa berlakunya UU tax amnesty.

Berdasarkan landasan teori serta hasil penelitian yang telah dilakukan oleh peneliti di atas, maka dalam penelitian ini dapat dirumuskan jawaban sementara atau hipotesis. Rumusan hipotesis dalam penelitian ini adalah sebagai berikut: H2 : Terdapat perbedaan abnormal return yang signifikan sebelum dan sesudah ……..pengumuman tax amnesty terhadap saham LQ-45 di BEI.

METODE PENELITIAN

Penelitian ini menggunakan pendekatan kuantitatif yang berbentuk penelitian deskriptif komparatif untuk menghitung ada tidaknya kandungan informasi selama periode peristiwa tax amnesty yang berdampak pada reaksi pasar modal di Indonesia yang dilihat dari saham LQ-45 serta membandingkan rata-rata abnormal return pada saham LQ-45. Penelitian ini menggunakan jenis data kuantitatif yakni data yang berupa angka ataupun rasio dan menggunakan data sekunder berupa data historis seluruh perusahaan yang terdaftar pada LQ-45 periode Februari 2016 s/d Juli 2016 yang diunduh pada website yahoo finance. Variabel dalam penelitian ini adalah abnormal return, dimana abnormal return merupakan selisih antara tingkat keuntungan yang sebenarnya (actual return) dengan tingkat keuntungan yang diharapkan (expected return) dapat terjadi terhadap suatu peristiwa yang tidak terduga.

Populasi dari penelitian ini adalah historical data seluruh perusahaan yang terdaftar pada saham LQ-45 BEI periode Februari 2016 s/d Juli 2016. Pengambilan

sampel yang digunakan dalam penelitian ini yaitu sampling jenuh. Sampel penelitian ini adalah saham-saham yang termasuk ke dalam saham LQ-45 BEI. Metode pengumpulan data yang digunakan adalah metode observasi non partisipan. Observasi dilakukan dalam rangka mengumpulkan teori-teori yang dapat digunakan sebagai landasan yang berhubungan dengan permasalahan yang sedang diteliti. Data yang diperlukan dalam penelitian ini yakni berupa data sekunder yang dapat diperoleh dengan mengakses data tersebut pada website Bursa Efek Indonesia (BEI), idx statistic maupun yahoo finance.

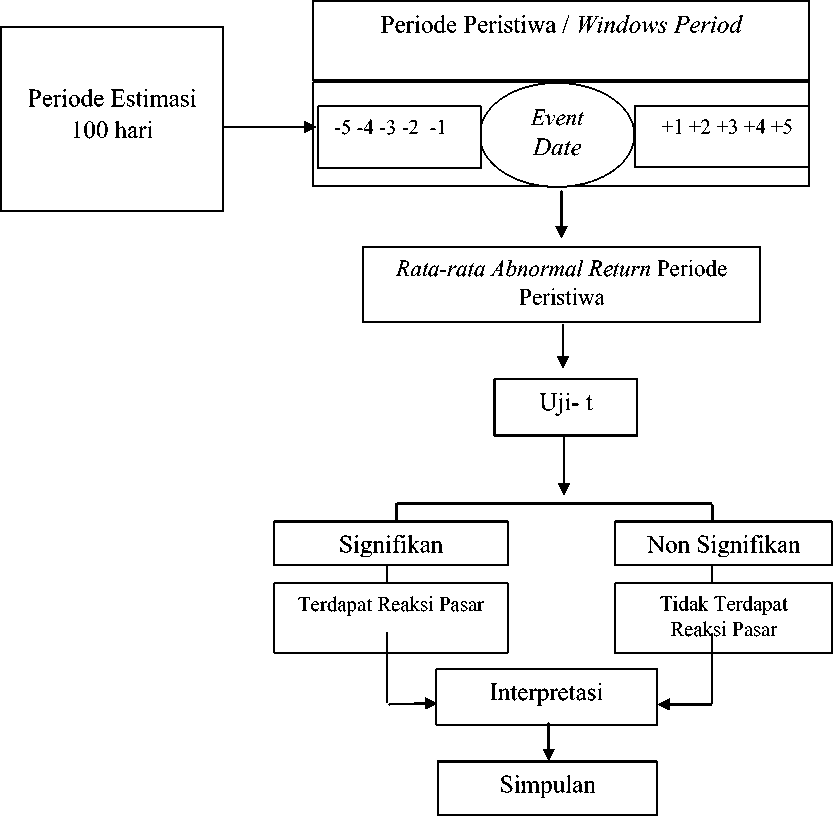

Dalam penelitian ini peneliti terlebih dahulu akan menetapkan periode peristiwa yakni 11 hari, terhitung dari H-5, H-4, H-3, H-2, H-1, event date, H+1, H+2, H+3, H+4, H+5. Peneliti juga menetapkan periode estimasi yakni selama 100 hari sebelum periode peristiwa. Selanjutnya abnormal return selama periode peristiwa dihitung dan diolah menggunakan uji-t untuk mengetahui abnormal return tersebut signifikan atau tidak signifikan. Apabila hasil uji-t signifikan maka akan menunjukkan bahwa terdapat kandungan informasi pada periode pengumuman tax amnesty begitu juga sebaliknya. Signifikan atau tidaknya abnormal return tersebut akan diinterpretasi oleh peneliti untuk mendapatkan kesimpulan mengenai terdapat atau tidaknya kebocoran informasi selama periode tax amnesty.

Peneliti dalam penelitian ini juga melakukan uji beda dua rata-rata terhadap rata-rata abnormal return sebelum dan setelah pengumuman bad news. Hal tersebut dilakukan untuk mengetahui apakah abnormal return berbeda antara sebelum dan setelah event date.

Gambar 1. Kerangka Berpikir

Sumber : Data diolah, 2017

Pengujian abnormal return diperlukan berdasarkan teori mean adjusted

model dalam penelitian ini dengan langkah-langkah sebagai berikut:

-

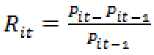

a) Menghitung actual return (Jogiyanto, 2013)

Actual return diperoleh dengan mencari selisih antara harga saham penutupan harian dikurangi harga saham hari sebelumnya kemudian dibagi dengan harga saham hari sebelumnya.

………………………………………………….. (1)

Keterangan:

Rit = return sesungguhnya yang terjadi untuk sekuritas ke-i pada periode peristiwa ke-t

Pit = harga sekarang relatif

Pit-1= harga saham sebelumnya

-

b) Menghitung expected return berdasarkan rata-rata return selama periode estimasi dengan mean adjusted model.

ERit = ………………………………………………………….. (2)

Keterangan :

ERit = return ekspektasi sekuritas ke-i untuk periode peristiwa ke-t

Rij = return realisasian sekuritas ke-I pada periode estimasi ke-j

T = lamanya periode estimasi, yaitu dari t1 sampai t2

-

c) Penghitungan abnormal return masing-masing perusahaan (Jogiyanto, 2013)

RTNit = Rit – ERit …..…………………………………………….…........(3)

Keterangan:

RTNit = abnormal return saham i pada hari ke t

Rit = actual return saham i pada hari ke t

ERit = return ekspektasi sekuritas ke-i untuk periode peristiwa ke-t

-

d) Menghitung rata-rata abnormal return (Jogiyanto, 2013)

RRTNt = ^^ ….…...……………………………………………. (4) t *

Keterangan:

RRTNt= rata-rata abnormal return

k = sampel

RTNit = abnormal return

-

e) Menghitung Standar Kesalahan Estimasi atau standar deviasi (Jogiyanto, 2013) kse = √Tα^s?……...……………………………………………….. (5)

Keterangan:

S= kesalahan standar estimasi

R = rata-rata return saham i pada periode ke t

Ri= return saham ke i untuk hari ke t selama periode estimasi

T1= jumlah periode estimasi

-

f) Pengujian statistic t-test, untuk mengetahui signifikansi abnormal return yang

terjadi (Jogiyanto, 2013)

RTNSit= ^T

(6)

KSEi

Keterangan:

KSEi = kesalahan standar estimasi untuk sekuritas ke i

RTNt = abnormal return standarisasi sekuritas ke-i pada hari ke-t

Teknik analisis data yang digunakan adalah periode estimasi dan periode

kejadian adalah sebagai berikut :

Periode Estimasi

-

a) Menghitung actual return

Keterangan:

(1)

Rit = return sesungguhnya yang terjadi untuk sekuritas ke-i pada periode peristiwa ke-t

Pit = harga sekarang relatif

Pit-1= harga saham sebelumnya

-

b) Menghitung expected return berdasarkan rata-rata return selama periode estimasi dengan mean adjusted model.

ERit =

(2)

Keterangan :

ERit = return ekspektasi sekuritas ke-i untuk periode peristiwa ke-t

Rij = return realisasian sekuritas ke-I pada periode estimasi ke-j

T = lamanya periode estimasi, yaitu dari t1 sampai t2

Periode Kejadian

-

a) Menghitung return saham harian individual

-

b) Menghitung expected return berdasarkan rata-rata return selama periode estimasi dengan mean adjusted model.

∑^1 Rii

(3)

ERit= ^L1 -

Keterangan :

ERit = return ekspektasi sekuritas ke-i untuk periode peristiwa ke-t

Rij = return realisasian sekuritas ke-I pada periode estimasi ke-j

T = lamanya periode estimasi, yaitu dari t1 sampai t2

-

c) Menghitung abnormal return (RTNit) harian individual, dengan menggunakan mean adjusted model dengan persamaan:

RTNlt = Rtt - R1

(4)

Keterangan :

RTNlt = return tak normal sekuritas i pada hari t

Rft= return aktual sekuritas i pada hari t

R1 = rata-rata return sekuritas i selama sekian hari sebelum hari t

-

d) Menghitung rata-rata abnormal return harian

RRTNt

∑⅛1 ^it

………………..………………………………………

……….(5)

Keterangan:

RRTNt = rata-rata abnormal return

-

k = jumlah sampel

RTNit = abnormal return

Uji t-test dilakukan untuk mengetahui signifikansi rata-rata abnormal return selama periode peristiwa pengumuman tax amnesty. Untuk tingkat signifikansi atau nilai alfa (α) dipakai 5%. Jika t hitung ≥ t tabel dan t hitung ≤ - t tabel maka H0 ditolak artinya terdapat reaksi pasar yang signifikan pada saat pengumuman tax amnesty, Jika t hitung ≤ t tabel dan t hitung ≥ - t tabel maka H0 diterima artinya tidak terdapat reaksi pasar yang signifikan pada saat pengumuman tax amnesty.

Uji normalitas diperlukan sebagai prasyarat dalam melakukan uji t sampel berpasangan. Apabila model dalam suatu penelitian memiliki data yang berdistribusi normal maka pengujian akan dilakukan menggunakan uji parametrik. Namun, jika data berdistribusi tidak normal, maka akan dilakukan uji non parametrik. Paired Sampel t-test atau uji t sampel berpasangan merupakan uji

parametrik yang digunakan untuk menguji hipotesis yang sama atau tidak berbeda (H0) dari dua variabel. Data tersebut berasal dari dua pengukuran atau dua periode pengamatan yang berbeda yang telah diambil dari subjek yang dipasangkan.

HASIL DAN PEMBAHASAN

LQ-45 adalah 45 saham yang paling likuid dan memiliki nilai kapitalisasi yang besar hal itu merupakan indikator likuidasi. Saham LQ-45, menggunakan 45 saham yang terpilih berdasarkan likuiditas perdagangan saham dan disesuaikan setiap enam bulan (setiap awal bulan Februari dan Agustus). Dengan demikian saham yang terdapat dalam indeks tersebut akan selalu berubah.

Beberapa kriteria - kriteria seleksi untuk menentukan suatu emiten dapat masuk dalam perhitungan saham LQ-45 adalah :

-

A) Kriteria yang pertama adalah :

-

a) Berada di TOP 95 % dari total rata – rata tahunan nilai transaksi saham di pasar reguler.

-

b) Berada di TOP 90 % dari rata – rata tahunan kapitalisasi pasar.

-

B) Kriteria yang kedua adalah :

-

a) Merupakan urutan tertinggi yang mewakili sektornya dalam klasifikasi industri BEJ sesuai dengan nilai kapitalisasi pasarnya.

-

b) Merupakan urutan tertinggi berdasarkan frekuensi transaksi (Tjiptono,2001, p. 95-96).

Tabel 1.

Perusahaan-perusahaan Yang Terdaftar Dalam LQ-45 BEI

|

NO |

KODE PERUSAHAAN |

NAMA PERUSAHAAN |

|

1 |

AALI |

Astra Agro Lestari Tbk |

|

2 |

ADHI |

Adhi Karya (Persero) Tbk |

|

3 |

ADRO |

Adaro Energy Tbk |

|

4 |

AKRA |

AKR Corporindo Tbk. |

|

5 |

ANTM |

Aneka Tambang Tbk |

|

6 |

ASII |

Astra International Tbk |

|

7 |

ASRI |

Alam Sutera Realty Tbk |

|

8 |

BBCA |

Bank Central Asia Tbk |

|

9 |

BBNI |

Bank Negara Indonesia (Persero) Tbk |

|

10 |

BBRI |

Bank Rakyat Indonesia (Persero) Tbk |

|

11 |

BBTN |

Bank Tabungan Negara (Persero) Tbk |

|

12 |

BMRI |

Bank Mandiri (Persero) Tbk |

|

13 |

BMTR |

Global Mediacom Tbk. |

|

14 |

BSDE |

Bumi Serpong Damai Tbk. |

|

15 |

CPIN |

Charoen Pokphand Indonesia Tbk |

|

16 |

GGRM |

Gudang Garam Tbk |

|

17 |

HMSP |

HM Sampoerna Tbk |

|

18 |

ICBP |

Indofood CBP Sukses Makmur Tbk |

|

19 |

INCO |

Vale Indonesia Tbk |

|

20 |

INDF |

Indofood Sukses Makmur Tbk |

|

21 |

INTP |

Indocement Tunggal Prakasa Tbk |

|

22 |

JSMR |

Jasa Marga (Persero) Tbk |

|

23 |

KLBF |

Kalbe Farma Tbk |

|

24 |

LPKR |

Lippo Karawaci Tbk |

|

25 |

LPPF |

Matahari Department Store Tbk |

|

26 |

LSIP |

PP London Sumatera Tbk |

|

27 |

MNCN |

Media Nusantara Citra Tbk. |

|

28 |

MPPA |

Matahari Putra Prima Tbk. |

|

29 |

MYRX |

Hansen Internasional Tbk |

|

30 |

PGAS |

Perusahaan Gas Negara (Persero) Tbk |

|

31 |

PTBA |

Tambang Batubara Bukit Asam (Persero) Tbk |

|

32 |

PTPP |

PP (Persero) Tbk |

|

33 |

PWON |

Pakuwon Jati Tbk |

|

34 |

SCMA |

Surya Citra Media Tbk |

|

35 |

SILO |

Siloam International Hospitals Tbk |

|

36 |

SMGR |

Semen Indonesia (Persero) Tbk |

|

37 |

SMRA |

Summarecon Agung Tbk. |

|

38 |

SRIL |

Sri Rejeki Isman Tbk |

|

39 |

SSMS |

Sawit Sumbermas Sarana Tbk |

|

40 |

TBIG |

Tower Bersama Infrastructure Tbk |

|

41 |

TLKM |

Telekomunikasi Indonesia (Persero) Tbk |

|

42 |

UNTR |

United Tractors Tbk. |

|

43 |

UNVR |

Unilever Indonesia Tbk |

|

44 |

WIKA |

Wijaya Karya (Persero) Tbk |

|

45 |

WSKT |

Waskita Karya (Persero) Tbk |

Sumber : Data diolah, 2017

Sampel yang digunakan dalam penelitian ini berjumlah 45 perusahaan yang

terdaftar pada saham LQ-45 periode Februari 2016 s/d Juli 2016 dan tidak

melakukan pengumuman corporate action seperti stock split, right issue, dan merger selama periode penelitian.

Actual return merupakan return yang telah terjadi dari masing-masing saham, yang diperoleh antara harga sekarang dikurangi harga sebelumnya dan dibagi terhadap harga sebelumnya (Jogiyanto 2013:235). Dalam penelitian ini actual return diperhitungkan berdasarkan data harga saham harian selama 11 hari, yakni terdiri dari 1 hari saat peristiwa, 5 hari sebelum dan sesudah.

Secara keseluruhan selama 11 hari periode peristiwa (antara H-5 sampai H+5) terdapat 495 nilai actual return. Dari 495 actual return pada periode peristiwa, sebesar 48,48 persen atau 240 actual return bernilai positif dan 13,13 persen atau 65 actual return bernilai nol dan 38,38 persen atau 190 actual return bernilai negatif.

Tabel 2.

Rekapitulasi Komposisi Actual Return Sekuritas Periode Peristiwa

|

Hari Ke-t |

Actual Return |

Jumlah | ||

|

Positif |

Nol |

Negatif | ||

|

-5 |

26 |

8 |

11 |

45 |

|

-4 |

7 |

7 |

31 |

45 |

|

-3 |

35 |

3 |

7 |

45 |

|

-2 |

23 |

10 |

12 |

45 |

|

-1 |

30 |

7 |

8 |

45 |

|

0 |

6 |

4 |

35 |

45 |

|

1 |

22 |

9 |

14 |

45 |

|

2 |

22 |

5 |

18 |

45 |

|

3 |

27 |

5 |

13 |

45 |

|

4 |

31 |

4 |

10 |

45 |

|

5 |

11 |

3 |

31 |

45 |

|

Jumlah |

240 |

65 |

190 |

495 |

|

Persentase |

48.48% |

13.13% |

38.38% |

100.00% |

Sumber : Data diolah, 2017

Berdasarkan Tabel 2 diatas sebagian besar saham mengalami kenaikan harga. Kenaikan harga lebih banyak terjadi pada saat setelah peristiwa pengumuman terjadi. Selama periode peristiwa terdapat actual return yang bernilai positif, nol dan negatif. Actual return yang bernilai positif mengindikasikan adanya peningkatan harga pada hari H0 dari harga saham H-1, nilai nol mengindikasikan bahwa harga saham pada hari H0 sama dengan H-1, sedangkan nilai negatif mengindikasikan harga saham H0 lebih rendah dibandingkan H-1.

Berdasarkan Tabel 3 dapat dilihat average actual return yang diperoleh pada periode peristiwa, yaitu terdapat 3 average actual return bernilai negatif antara lain pada H-4, H0, H+5 dan terdapat 8 average actual return bernilai positif antara lain H-5, H-3, H-2, H-1,H+1, H+2, H+3 dan H+4

Tabel 3.

Average Actual Return pada Periode Peristiwa

|

Hari Ke-t |

Average Actual return |

|

-5 |

0.005297778 |

|

-4 |

-0.007017778 |

|

-3 |

0.022653111 |

|

-2 |

0.011059111 |

|

-1 |

0.012946667 |

|

0 |

-0.010757778 |

|

1 |

0.003117778 |

|

2 |

0.010553333 |

|

3 |

0.006322222 |

|

4 |

0.009551111 |

|

5 |

-0.009724444 |

Sumber : Data diolah, 2017

Expected return dalam penelitian ini dihitung dengan menggunakan mean adjusted model dengan melakukan perhitungan di mana nilai expected return selama periode jendela bernilai konstan yang sama dengan rata-rata return realisasi sebelumnya selama periode estimasi.

Tabel 4.

Expected Return Selama Periode Peristiwa

|

No |

Kode |

Expected Return |

No |

Kode |

Expected Return |

No |

Kode |

Expected Return |

|

1 |

AALI |

0.0006 |

16 |

GGRM |

0.0019 |

31 |

PTBA |

0.0062 |

|

2 |

ADHI |

0.0009 |

17 |

HMSP |

-0.0008 |

32 |

PTPP |

-0.0001 |

|

3 |

ADRO |

0.0045 |

18 |

ICBP |

0.0014 |

33 |

PWON |

0.0037 |

|

4 |

AKRA |

-0.0011 |

19 |

INCO |

0.0031 |

34 |

SCMA |

0.0027 |

|

5 |

ANTM |

0.0080 |

20 |

INDF |

0.0018 |

35 |

SILO |

0.0029 |

|

6 |

ASII |

0.0020 |

21 |

INTP |

-0.0012 |

36 |

SMGR |

-0.0010 |

|

7 |

ASRI |

0.0043 |

22 |

JSMR |

-0.0010 |

37 |

SMRA |

0.0028 |

|

8 |

BBCA |

0.0002 |

23 |

KLBF |

0.0019 |

38 |

SRIL |

0.0013 |

|

9 |

BBNI |

0.0008 |

24 |

LPKR |

0.0015 |

39 |

SSMS |

-0.0003 |

|

10 |

BBRI |

0.0001 |

25 |

LPPF |

0.0022 |

40 |

TBIG |

0.0013 |

|

11 |

BBTN |

0.0024 |

26 |

LSIP |

0.0003 |

41 |

TLKM |

0.0021 |

|

12 |

BMRI |

0.0003 |

27 |

MNCN |

0.0065 |

42 |

UNTR |

-0.0008 |

|

13 |

BMTR |

0.0027 |

28 |

MPPA |

-0.0012 |

43 |

UNVR |

0.0017 |

|

14 |

BSDE |

0.0025 |

29 |

MYRX |

0.0011 |

44 |

WIKA |

0.1799 |

|

15 |

CPIN |

0.0005 |

30 |

PGAS |

-0.0001 |

45 |

WSKT |

0.0038 |

|

Sumber : Data diolah, 2017 | ||||||||

Abnormal return merupakan selisih antara actual return dengan expected return. Berdasarkan hasil perhitungan, abnormal return selama periode peristiwa bernilai positif dan negatif. Abnormal return positif berarti bahwa actual return saham tersebut selama periode peristiwa lebih besar nilainya dibandingkan dengan expected return. Abnormal return negatif berarti bahwa actual return lebih kecil nilainya daripada expected return selama 11 hari periode peristiwa. Berdasarkan hasil perhitungan diperoleh nilai average abnormal return selama periode peristiwa yaitu tercantum pada Tabel 5.

Tabel 5.

Average Abnormal Return selama Periode Peristiwa

|

Hari Ke-t |

Average Abnormal return |

|

-5 |

-0.00043 |

|

-4 |

-0.01256 |

|

-3 |

0.01766 |

|

-2 |

0.00629 |

|

-1 |

0.00736 |

|

0 |

-0.01642 |

|

1 |

-0.00269 |

|

2 |

0.00498 |

|

3 |

-0.00112 |

|

4 |

0.00422 |

|

5 |

-0.01658 |

Sumber : Data diolah, 2017

Berdasarkan Tabel 5 terlihat bahwa average abnormal return pada H-5, H-4, H0, H+1, H+3 dan H+5 bernilai negatif, sedangkan pada H-3, H-2, H-1, H+2 dan H+4 bernilai positif. Pengujian secara statistik dilakukan untuk melihat reaksi pada saham LQ-45 terhadap pengumuman tax amnesty melalui perolehan abnormal return pada 45 perusahaan yang terdaftar dalam saham LQ-45. Pengujian abnormal return tidak dilakukan untuk tiap-tiap sekuritas, tetapi dilakukan secara agregat dengan menguji average abnormal return seluruh sekuritas untuk setiap periode peristiwa. Average abnormal return diperoleh dengan menjumlahkan abnormal return untuk masing-masing hari selama periode peristiwa kemudian jumlah tersebut dibagi dengan jumlah saham yang diteliti.

Pengujian signifikansi dampak pengumuman tax amnesty terhadap perolehan rata-rata abnormal return saham di seluruh perusahaan yang terdaftar dalam saham LQ-45 di Bursa Efek Indonesia dilakukan berdasarkan atas deviasi standar return selama periode peristiwa dengan nilai standar yang digunakan adalah average abnormal return, uji-t juga digunakan untuk melihat reaksi pasar modal terhadap

pengumuman tax amnesty yang dilihat dari ada atau tidaknya rata-rata abnormal return negatif yang signifikan yang diakibatkan oleh peristiwa tersebut.

Langkah awal pengujian statistik dengan cara tersebut adalah menghitung deviasi standar berdasarkan deviasi nilai-nilai return pada periode peristiwa. Selanjutnya pengujian signifikansi terhadap average abnormal return dilakukan dengan pengujian t hitung masing-masing hari selama periode peristiwa kemudian nilai t-hitung dibandingkan dengan nilai t-tabel. Nilai t-tabel 2,015 (pada tingkat 5 persen).

Tabel 6.

T-hitung dan Signifikansi Average Abnormal Return pada Periode Peristiwa

|

Hari Ke-t |

AART,t |

T-Hitung |

Signifikansi |

|

-5 |

-0.0004 |

-0.098455 |

Ts |

|

-4 |

-0.0126 |

-2.597353 |

Sig |

|

-3 |

0.01766 |

3.113569 |

Sig |

|

-2 |

0.00629 |

1.058041 |

Ts |

|

-1 |

0.00736 |

1.301299 |

Ts |

|

0 |

-0.0164 |

-3.672445 |

Sig |

|

1 |

-0.0027 |

-0.599504 |

Ts |

|

2 |

0.00498 |

0.796312 |

Ts |

|

3 |

-0.0011 |

-0.219703 |

Ts |

|

4 |

0.0042 |

-0.884321 |

Ts |

|

5 |

-0.0116 |

-3.440243 |

Sig |

Sumber : Data diolah, 2017

Keterangan :

ts : Tidak Signifikan

Sig : Signifikan pada tingkat 5 persen (t>2,015 dan t<-2,015)

Berdasarkan Tabel 6 tersebut hasil pengujian average abnormal return secara statistik signifikan pada H-4, H-3, H0, H+5 sedangkan untuk hari H-5, H-2,

H-1, H+1, H+2, H+3 dan H+4 secara statistik tidak signifikan. Respon negatif yang signifikan diperoleh pada H+5, H0 dan H-4 dengan nilai -3.440243, -3.672445 dan --2.597353 sedangkan respon positif yang signifikan diperoleh pada H-3 dengan nilai 3.113569.

Berikut ini adalah tabel t-hitung dan signifikansi cumulative average abnormal return pada periode peristiwa :

Tabel 7.

t-Hitung dan Signifikansi Cumulative Average Abnormal Return

|

Hari |

ACAR |

t Hitung |

Signifikansi |

|

Sebelum |

0.0037 |

0.5554 |

ts |

|

Hari- H |

-0.0164 |

-3.6724 |

sig |

|

Setelah |

-0.0022 |

-0.5078 |

ts |

Sumber : Data diolah, 2017

Berdasarkan Tabel 7 hasil pengujian cumulative average abnormal return pada periode peristiwa secara statistik signifikan pada saat peristiwa, tetapi secara statistik tidak signifikan sebelum peristiwa dan setelah peristiwa.

Pengujian hipotesis dalam penelitian ini menggunakan paired sampel t-test. Berdasarkan hasil pengolahan yang diperlihatkan pada tabel 8 menunjukkan rata rata hasil pengujian Sig. (2-tailed) 0,409 > 0.05. Hasil pengujian menggunakan SPSS ini menunjukkan tidak terdapat perbedaan yang signifikan abnormal return saham sebelum dan sesudah pengumuman tax amnesty selama periode peristiwa.

Berikut pada tabel 8 disajikan hasil perhitungan uji paired sample t-test dengan menggunakan software SPSS:

Tabel 8.

Paired Samples Test

|

Paired Differences |

t |

df |

Sig. (2tailed) | |||||

|

Mean |

Std. Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference | |||||

|

Lower |

Upper | |||||||

|

AAR sebelum Pair 1 – AAR sesudah |

.005906 |

.01434157 |

.00641375 |

-.01190142 |

.02371342 |

.921 |

4 |

.409 |

Sumber : Data diolah, 2017

Efisiensi pasar diuji dengan melihat abnormal return yang terjadi. Pasar dikatakan tidak efisien apabila satu atau beberapa pelaku pasar dapat menikmati abnormal return dalam jangka waktu tertentu. Abnormal return diuji untuk mengetahui reaksi pasar terhadap suatu peristiwa (event). Ketepatan respon pasar terkait dengan apakah pasar bereaksi dengan benar. Hal ini diindikasikan oleh arah respon pasar bersifat positif atau negatif. Indikator tersebut tampak dari abnormal return positif untuk good news dan negatif untuk bad news (Tandelilin, 2010:571).

Pergerakan abnormal return yang terjadi selama periode peristiwa memiliki dua arah, yaitu positif dan negatif. Tabel 5 menunjukan adanya pergerakan abnormal return yang bervariasi saat terjadi peristiwa pengumuman tax amnesty. Reaksi pasar dapat dilihat dari terdapatnya abnormal return yang signifikan pada uji t-signifikansi dapat di lihat pada tabel 6, yaitu pada H-4, H-3, H0 dan H+5 untuk abnormal return metode mean-adjusted model. Dari grafik tersebut dapat dilihat bahwa pada H-3 ditemukan adanya abnormal return positif paling tinggi selama periode peristiwa, sedangkan abnormal return negatif yang paling rendah terjadi pada H0 atau saat pengumuman tax amnesty. Hasil dari pengujian tersebut

diketahui bahwa pada saat peristiwa pengumuman tax amnesty mengahasilkan respon negatif yang signifikan pada H0.

Hasil dari tabel 7 menunjukkan nilai cumulative average abnormal return untuk 45 saham tidak signifikan pada sebelum tanggal peristiwa (event date) dan setelah peristiwa (post-event), tetapi terdapat hasil yang signifikan pada saat peristiwa (event date) pengumuman tax amnesty. Dapat disimpukan bahwa isu-isu yang timbul (isu negatif atau positif) tidak selalu mempunyai kandungan informasi yang berarti bagi investor. Hasil penelitian yang sama diperoleh Candra (2015), Yuniati (2017), Nezerye (2013), Aksoy (2014), dan Tavor (2011).

Berdasarkan perhitungan paired sample t-test dapat di lihat pada table 8 dengan tingkat signifikansi 5 persen diperoleh nilai signifikansi lebih besar dari 5 persen yaitu sebesar 0,409. Berdasarkan hasil pengujian tersebut, dapat disimpulkan bahwa hipotesis penelitian ini tidak diterima sehingga dapat ditarik kesimpulan bahwa tidak ada perbedaan yang signifikan sebelum dan sesudah peristiwa pengumuman tax amnesty. Hal ini berarti tidak terdapat perbedaan reaksi investor pada hari sebelum dan sesudah peristiwa pengumuman tax amnesty. Tidak ada perbedaan cara bertransaksi saham sebelum dan sesudah pengumuman tax amnesty sehingga abnormal return yang didapatkan tidak signifikan. Hal ini membuktikan bahwa pengumuman tax amnesty sendiri di anggap oleh investor tidak memiliki kandungan informasi yang berarti dilihat dari tidak adanya reaksi pasar yang signifikan sehingga investor melakukan wait and see dan tidak merespon sebelum dan setelah tanggal pengumuman tax amnesty. Penelitian lainnya yang menunjukkan tidak adanya reaksi pada sebelum dan sesudah periode

peristiwa di pasar modal terhadap bad news dan berita besar dunia seperti penelitian Wendi (2017), Pratama (2015), Manik (2017), Hidayat (2012), Sanjiwani (2017), dan Nugeraha (2017).

SIMPULAN DAN SARAN

Berdasarkan hasil penelitian dan pembahasan maka dapat diperoleh simpulan bahwa peristiwa pengumuman tax amnesty pada tanggal 14 Juli 2016 dengan 11 hari periode peristiwa dan 100 hari periode pengamatan yaitu dari tanggal 3 Februari 2016 sampai 21 Juli 2016 menimbulkan respon yang bervariasi terhadap pasar modal Indonesia. Berdasarkan tabel 4 tersebut hasil pengujian average abnormal return secara statistik signifikan pada H-4, H-3, H0, H+5 sedangkan untuk hari H-5, H-2, H-1, H+1, H+2, H+3 dan H+4 secara statistik tidak signifikan. Respon negatif yang signifikan diperoleh pada H+5, H0 dan H-4 dengan nilai -3.440243, -3.672445 dan --2.597353 sedangkan respon positif yang signifikan diperoleh pada H-3 dengan nilai 3.113569.. Selanjutnya hasil pengujian cumulative average abnormal return pada periode peristiwa menunjukkan nilai cumulative average abnormal return untuk 45 saham secara statistik tidak signifikan pada sebelum peristiwa dan setelah peristiwa (post-event), tetapi terdapat hasil yang signifikan pada saat (event date) pengumuman tax amnesty. Hasil yang tidak signifikan tersebut mencerminkan bahwa pasar tidak bereaksi sebelum peristiwa terjadi dan setelah peristiwa terjadi, tetapi pasar bereaksi pada saat peristiwa terjadi. Hal tersebut mengindikasikan bahwa pengumuman peristiwa tidak mempunyai kandungan informasi yang berarti bagi investor.

Saran untuk penelitian selanjutnya diharapkan dapat lebih menyempurnakan penelitian ini dengan mengganti sampel yang diteliti dengan industri atau sektor lain agar peneliti selanjutnya dapat lebih jelas untuk mengamati pengaruh suatu peristiwa terhadap pasar modal Indonesia.

REFRENSI

Aryastuti, S., dan Ketut, J. 2017. Reaksi Pasar Modal Terhadap Kebijakan Tax Amnesty pada Saat Pengumuman dan Akhir Periode 1. E-Jurnal Akuntansi, 19(1):799-826.

Asmorojati, W., dan Diana, N. 2017. Reaksi Investor Terhadap Pengumuman Kebijakan Tax Amnesty.e_Junal Ilmiah Riset Akuntansi, 7(1):27-41.

Bhakti, P., Ni Kadek S., dan Surya, D. 2015. Reaksi Pasar Modal Indonesia Terhadap Peristiwa Politik (Event Study Pada Peristiwa Pelantikan Joko Widodo Sebagai Presiden Republik Indonesia Ke-7). Jurnal Akuntansi, 3(13):1-11.

Bozkurt, İ., and Muhammed, V. K. 2015. The Effect of Global Political Events in the Arab Spring on Stock Returns: The Case of Turkey. Journal of The Faculty of Economics, 5(1):373-388.

Chandra, T. 2009. Pasar Modal dan Karakteristik Investor Indonesia: Kasus Bursa Efek Jakarta. Jurnal Aplikasi Manajemen, 7(1):121-128.

Chandra, T. 2015. Impacts of Indonesia’s 2014 Presidential Election towards Stock Priceso Indonesia Stock Exchange. International Journal of Business and Management, 10(7):172-183.

Fahmi, I., dan Yovi L. H. 2009. Teori Portofolio dan Analisis Investasi. Bandung : Alfabeta.

Ghanem, D., and David, R. 2014. Major World Events Impact on Stock Market Prices. Thesis. Sweeden: Uppsala University Department of Business Studies.

I Gst Agung A. D. W., Made Arie, W., dan Edy, S. 2017. Reaksi Investor Dalam Pasar Modal Terhadap Undang-undang Tax Amnesty. Jurnal Akuntansi, 7(1):1-10.

Ijaz, A., mahmood, S., Irfan, M., Iqbal, S., and Kamran, M. 2014. Impact of Political Events on Stock Market: Evidence from Pakistan, Journal of Asian Business Strategy, 4(12):163-174.

Jogiyanto, H. 2009. Teori Portofolio dan Analisis Investasi. Yogyakarta: BPFE Yogyakarta.

Jogiyanto, H. 2013. Teori Portofolio dan Analisis Investasi. Yogyakarta: BPFE Yogyakarta.

Manik, S., Jullie J. S., dan Sintje R. 2017. Analisis Reaksi Harga Saham Sebelum dan Sesudah Tax Amnesty Periode Pertama (Studi Kasus Saham Sektor Properti yang Tercatat di Bursa Efek Indonesia). Jurnal EMBA, 5(2):762-772.

Nezerwe, Y. 2013. Presidential Elections and Stock Returns in Egypt. Review Of Business and Finance Studies, 4(2):63-68.

Nguthi, Paul. N. (2013) ; The Effect Of Political News On Stock Market Returns In Kenya: The Case Of March 2013 General Elections. Thesis. Kenya: University Nairobi Department of Science in Finance.

Nugeraha, A., I Gede, M., dan I Nyoman N. A. P. 2017. Analisis Perbandingan Kinerja Keuangan Sebelum dan Sesudah Diberlakukannya Tax Amnesty Periode Pertama pada Perusahaan Sub Sektor Property dan Real Esatet yang Terdaftar di BEI. Jurnal Akuntansi, 19(2):1-20.

Oehler, A., Wendt, S., and Walker, T. J. 2013. Effects of election results on stock price performance: evidence from 1980 to 2008. Journal Managerial Finance, 39(8):714-736.

I Gede B. P., dan I Gede S. 2013. Analisis Perbandingan Abnormal return Saham Sebelum dan Sesudah Pengumuman Right Issue Pada Perusahaan di Bursa Efek Indonesia. Skripsi. Denpasar: Sarjana Jurusan Manajemen pada Fakultas Ekonomi dan Bisnis Universitas Udayana.

Rinaldi. 2017. Dampak Tax Amnesty Terhadap Laporan Keuangan Dan Pengaruhnya Kepada Nilai Perusahaan. Jurnal ADHUM, 7(1):33-43.

Samsul, M. 2006. Pasar Modal dan Manajemen Portofolio. Jakarta: Erlangga.

Sugiyono. 2009. Metode Penelitian Bisnis. Bandung: CV Alfabeta.

Suyanto., Pasca, P. L. A. I., dan Supeni E. 2016. Tax Amnesty. Jurnal Akuntansi, 4(2):9-22.

Tandelilin, E. 2001. Analisis Investasi dan Manajemen Portofolio. Yogyakarta: BPFE-Yogyakarta.

Tandelilin, E. 2010. Portofolio dan Investasi: Teori dan Aplikasi. Yogyakarta: Kanisius.

Wiagustini. 2010. Dasar-Dasar Manajemen Keuangan. Denpasar: Udayana University Press.

Yuniati, T. 2017. Analisis Abnormal Return dan Trading Volume Activity ….Saham LQ-45 pada Seputar Peristiwa Pengumuman Kebijakan Pengampunan ….Pajak. Skripsi. Lampung: Sarjana Manajemen pada Fakultas Ekonomi dan ….Bisnis Universitas.Lampung.

2

Discussion and feedback