ANALISIS KINERJA KEUANGAN PERUSAHAAN MULTINASIONAL SEBELUM DAN SESUDAH AKUISISI (STUDI PERUSAHAAN MULTINASIONAL PENGAKUISISI DI BEI)

on

E-Jurnal Manajemen Unud, Vol. 6, No. 1, 2017: 235-263

ISSN : 2302-8912

ANALISIS KINERJA KEUANGAN PERUSAHAAN MULTINASIONAL SEBELUM DAN SESUDAH AKUISISI

(Studi Perusahaan Multinasional Pengakuisisi di BEI)

Putu Reisa Pratiwi1 I. B. Panji Sedana2

-

1,2Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia e-mail: reisapratiwi@gmail.com / telp: +6281936026294

ABSTRAK

Menghasilkan keuntungan dan meningkatkan nilai perusahaan adalah tujuan dari manajemen keuangan, prestasi manajemen keuangan tercermin pada kinerja keuangannya. Akuisisi dapat digunakan sebagai cara untuk meningkatkan kinerja keuangan perusahaan. Tujuan dilakukannya penelitian ini adalah untuk menjelaskan perbedaan kinerja keuangan perusahaan multinasional sebelum dengan sesudah akuisisi. Penelitian dilakukan di Perusahaan Multinasional pengakuisisi di BEI pada tahun 20112013. Sampel penelitian ini berjumlah 7 perusahaan, penarikan sampel menggunakan metode nonprobability sampling dengan pendekatan purposive sampling. Teknik analisis yang digunakan adalah Pair-Sample T-Test. Berdasarkan analisis data, ditemukan bahwa sesudah akuisisi kinerja keuangan perusahaan multinasional tidak berbeda secara signifikan dengan sebelum akuisisi. Hal ini membuktikan bahwa srategi akuisisi bukanlah strategi yang tepat untuk meningkatkan kinerja keuangan perusahaan multinasional. Agar akuisisi berhasil, perusahaan pengakuisisi sebaiknya melakukan berbagai persiapan seperti, melihat kondisi perusahaan target dari segi manajemen dan finansialnya, serta melihat kondisi ekonomi nasional dan internasional.

Kata kunci: kinerja keuangan, akuisisi, perusahaan multinasional

ABSTRACT

Generate profits and increase the value of the company is the purpose of financial management, financial management achievements reflected in its financial performance. Acquisitions can be used as a way to improve the financial performance of the company. The purpose of this study was to explain the differences in financial performance before the multinational company after the acquisition. The study was conducted in Multinational Companies acquirer on the Stock Exchange in 2011-2013. The research sample numbering seven companies, sampling using methods nonprobability sampling with purposive sampling approach. The analysis technique used is the Pair-Sample t-Test. Based on data analysis, it was found that after the acquisition of a multinational company's financial performance is not significantly different from prior acquisitions. This proves that srategi acquisition is not an appropriate strategy to improve the financial performance of multinational corporations. To be successful acquisition, the acquirer should perform various preparations such as, seeing the condition of the target company in terms of management and financial, as well as see the national and international economic conditions.

Keywords: financial performance, acquisitions, multinational corporations

PENDAHULUAN

Kinerja keuangan mencerminkan prestasi kerja perusahaan dalam periode tertentu. Kinerja keuangan sangat penting dicapai oleh setiap perusahaan, karena kinerja keuangan akan berdampak kepada nilai perusahaan. Berbagai strategi dapat dilakukan perusahaan untuk memaksimalkan kinerja keuangan perusahaan. Jika perusahaan memperoleh keuntungan besar maka perusahaan akan dapat memperkuat posisi keuangannya. Ketika kinerja keuangan perusahaan meningkat maka perusahaan tersebut mempunyai daya saing yang tinggi dan mampu meningkatkan nilai perusahaan. Nilai perusahaan yang meningkat akan membuat para investor bersedia untuk menanamkan modalnya di perusahaan tersebut sehingga menyebabkan harga saham meningkat. Sebaliknya, apabila kinerja keuangan menurun maka akan menyebabkan harga saham perusahaan tersebut turun. Dapat.disimpulkan bahwa harga saham mencerminkan nilai perusahaan dan kinerja keuangan yang meningkat merupakan cara untuk meningkatkan nilai perusahaan.

Selain itu, peningkatan kinerja keuangan perusahaan penting dilakukan agar mendapatkan kepercayaan publik. Ketika perusahaan memliki struktur permodalan yang kuat maka perusahaan akan mendapat kepercayaan publik. Hal tersebut memberikan dampak yang baik bagi perusahaan, karena lembaga-lembaga keuangan akan percaya kepada perusahaan tersebut dan bersedia untuk meminjamkan dana.

Banyak strategi yang digunakan perusahaan untuk meningkatkan kinerja keuangan, salah satunya dengan melakukan akuisisi. Venaik, et al. (2005)

menyatakan bahwa tekanan globalisasi adalah penentu dari postur strategis, struktur organisasi, serta proses dan kinerja perusahaan multinasional maupun domestik. Yook (2004) menyatakan bahwa bukti peningkatan kinerja perusahaan pasca-akuisisi dapat dilihat dari dua pendekatan umum yaitu pendekatan pertama meneliti return saham perusahaan, pendekatan kedua langsung menilai kinerja operasi perusahaan mengakuisisi menggunakan data keuangan dan akuntansi.

Pada beberapa tahun terakhir, merger dan akuisisi (M & A) menarik perhatian baik akademisi dan pembuat kebijakan. Alasan dominan yang digunakan sebagai alasan M & A adalah bahwa dengan melakukan akuisisi dapat meningkatkan kinerja keuangan, selain itu kegiatan M & A dapat dianggap sebagai sarana diversifikasi perusahaan (Selcuk & Kiymaz, 2015). Pada tahun 1980-an dan 1990-an laju aktivitas M & A berkembang sangat pesat. Penyelesaian Pasar Internal Uni Eropa tahun 1992 telah merangsang banyak muculnya investasi seperti ini (Eiteman et al., 2001: 66).

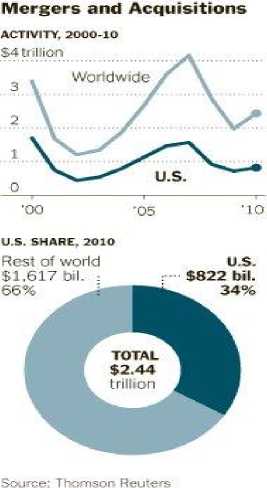

Kanada pun tidak asing dengan tren ini. Pada tahun 2000, Crosbic & Co melaporkan hampir 1.300 transaksi merger dan akuisisi terjadi dengan nilai total hampir 235 miliar dolar. Namun, ada kekhawatiran atas harga yang dibayar untuk transaksi merger dan akuisisi dan bagaimana transaksi besar tersebut dapat mempengaruhi kinerja perusahaan di masa depan (Andre et al., 2004). Dokukina (2013) menyebutkan bahwa di Rusia pun aktivitas merger dan akuisisi juga telah meningkat selama dekade terakhir. Selama tahun 2000 hingga tahun 2010, ribuan merger dan akuisisi telah terjadi setiap tahunnya. Berikut adalah gambar yang

menunjukan pertumbuhan Merger dan Akuisisi pada tahun 2000 – 2010 dalam volume dolar global :

Gambar 1. Pertumbuhan Merger dan Akuisisi pada Tahun 2000-2010

Sumber : dealbook.nytime.com

Berdasarkan data pada Gambar 1, volume dolar global dalam aktivitas merger dan akuisisi menunjukan kenaikan pada 2010 menjadi $ 2,4 trillion dan menurut data Thomson Reuters tersebut di Amerika Serikat volume merger naik 14,2% yaitu ke $ 822 billion (De La Merced & Cane, 2011). Tahun 2010 juga merupakan tahun yang luar biasa bagi pasar M & A India, karena terjadi total nilai kesepakatan sebesar USD 31,4 miliar. Jika momentum ini terus terjadi dalam tiga kuartal berikutnya di tahun 2012, maka hal ini dapat mendekati rekor baik dari segi nilai dan volume transaksi (Mittal & Gupta, 2013).

Aktivitas akuisisi di Indonesia juga mengalami peningkatan. Berikut adalah daftar perusahaan multinasional di BEI yang melakukan akuisisi pada tahun 2011-2013:

Tabel 1.

Daftar Perusahaan Multinasional yang Melakukan Akuisisi pada Tahun 2011-2013

No. Nama Perusahaan Multinasional

-

1. PT. Unilever Indonesia, Tbk.

-

2. PT. Bhakti Capital Indonesia,.Tbk.

-

3. PT. Aneka.Tambang, Tbk.

-

4. PT. Berau Coal Energy, Tbk.

-

5. PT. Indorama Synthetics, Tbk.

-

6. PT. Kalbe Farma, Tbk.

-

7. PT. Multipolar Technology, Tbk.

-

8. PT. Astra Otoparts, Tbk.

-

9. PT. Pabrik.Kertas.Tjiwi.Kimia, Tbk.

-

10. PT. Salim Ivomas Pratama, Tbk.

Sumber: www.idx.co.id

Melihat fenomena transaksi akuisisi yang terus meningkat, ternyata masih

banyak penelitian yang menyatakan bahwa kinerja perusahaan pasca akuisisi justru menurun. Menurut Dash (dalam Azhagiah & Kumar, 2011) rata-rata aktivitas merger dan akuisisi menyebabkan kehancuran nilai pada perusahaan, terlepas dari strategi perusahaan dalam jangka waktu yang panjang. Penelitian ini menarik kesimpulan yang bertentangan dengan kepercayaan populer bahwa merger dan akuisisi adalah sarana keselamatan bagi perusahaan. Berdasarkan alasan ini, penulis ingin meneliti kembali untuk melihat dampak sesungguhnya pada.kinerja.keuangan.perusahaan multinasional pasca akuisisi apakah lebih baik atau lebih buruk dibandingkan sebelum akuisisi, sehingga perusahaan dapat mempertimbangkan strategi yang pantas untuk meningkatkan kinerja keuangan perusahaan.

Beberapa peneliti sebelumnya telah meneliti kinerja keuangan perusahaan yang melakukan akuisisi. Penelitian Fransiscus dkk (2015) menunjukan bahwa

rata-rata CR, TATO, NPM, ROI, dan OPM mengalami penurunan saat sesudah akuisisi. Hasil penelitian Novaliza & Djajanti (2013) juga menyatakan bahwa sebelum dan sesudah akuisisi, kinerja keuangan perusahaan tidak menunjukan perbedaan signifikan.

Penelitian Usman (2013) yang meneliti Perusahaan Perbankan juga menyebutkan bahwa tindakan akuisisi pada sektor perbankan belum mampu memperoleh manfaat yang optimal terhadap kinerja keuangan bank yang diakuisisi. Ongkowidjojo (2013) juga menyebutkan dalam penelitiannya bahwa rasio NPM, ROA, ROE, TATO, dan DER tidak mengalami perubahan sesudah akuisisi. Hal yang serupa juga ditemukan oleh Harvey (2015), pengaruh akuisisi pada semua beban rasio dan pertumbuhan secara statistik tidak signifikan.

Sedangkan dalam penelitian Melindhar (2015) menyebutkan secara umum bahwa kinerja keuangan perusahaan go public mengalami peningkatan setelah melakukan akuisisi. Bjornson & Sykuta (2002) juga melakukan penelitian terhadap Perusahaan Large Food retailers di AS dan diketahui bahwa kinerja perusahaan mengalami kenaikan pasca akuisisi. Selain itu hasil penelitian Nurdin (dalam Darlis & Zirman, 2011) menunjukan bahwa terdapat perbedaan antara kinerja perusahaan yaitu semakin membaik setelah akuisisi. Hasil penelitian Aprilianti (2014) menemukan bahwa sesudah dilakukan aktivitas akuisisi terjadi kenaikan rasio pada variabel CR, QR, ROE, ROI, NPM, dan EPS. Hal yang sama juga ditemukan dalam penelitian Naziah (2014) yaitu kinerja keuangan pada perusahaan manufaktur sesudah akuisisi meningkat secara signifikan.

Berdasarkan hasil penelitian-penelitian terdahulu maka diketahui terdapat research gap. Research gap tersebut.dapat.dijadikan.permasalahan, berdasarkan latar belakang inilah maka.riset ini akan meneliti kembali apakah sesudah akuisisi kinerja keuangan perusahaan multinasional berbeda dengan sebelum.akuisisi. Tujuan dilakukannya kembali riset ini yaitu untuk menjelaskan perbedaan pada kinerja keuangan perusahaan multinasional sesudah akuisisi dibandingkan dengan sebelum akuisisi. Hasil dari penelitian ini berguna untuk memperdalam pengetahuan mengenai kinerja keuangan perusahaan pasca akuisisi dan diharapkan dapat sebagai bahan pertimbangan.dalam pengambilan keputusan akusisi untuk memastikan bahwa strategi yang diambil akan memberikan sinergi yang baik bagi perusahaan.

Menurut Kumar & Bansal (2008) kinerja dapat diukur atas dasar jangka panjang dan jangka waktu jangka pendek. Kinerja jangka panjang dapat dihitung atas dasar profitabilitas perusahaan. Untuk melihat sinergi dan kapitalisasi akuisisi dalam jangka panjang dapat menggunakan analisis fundamental dengan bantuan analisis rasio. Menurut Harvey (2015) dengan menggunakan langkah-langkah akuntansi untuk menghitung perspektif jangka panjang dari kinerja akuisisi dapat memperlihatkan kinerja akuntansi yang sebenarnya, yaitu terdiri dari perbandingan ukuran kinerja akuntansi pra-akuisisi dan pasca-akuisisi. Wiagustini (2014:85) menyatakan bahwa kondisi keuangan dapat dilihat melalui berbagai aspek rasio, yaitu rasio profitabiltas, solvabilitas, likuiditas, penilaian pasar, dan rasio aktivitas usaha.

Menurut Harvey (2015) akuisisi terjadi ketika satu entitas membeli entitas lain. Hariyanti & Yustisia (2011:9) menjelaskan beberapa manfaat akuisisi yaitu mendapatkan cashflow dengan cepat, memperoleh karyawan yang berpengalaman, dan menghemat waktu untuk memasuki bisnis baru. Beberapa kelemahan akuisisi yaitu proses integrasi yang tidak mudah dan biaya konsultan yang mahal. Jenis-jenis akuisisi berdasarkan cara perluasannya yaitu horisontal, vertikal, congeneric, dan conglomerate. Jenis akuisisi horisontal adalah penggabungan.perusahaan.dalam.jenis.bisnis.yang.sama. Sedangkan menurut Dao (2010) perusahaan dapat terlibat dalam akuisisi vertikal jika perusahaan target akuisisi dengan perusahaan pengakuisisi menyediakan barang dan jasa pada tahap rantai nilai tunggal. Jenis akuisisi congeneric merupakan penggabungan entitas dalam industri yang sama, sedangkan jenis akuisisi conglomerate merupakan penggabungan perusahaan dari industry yang berbeda.

Menurut Husnan & Pudjiastuti (2012:395) alasan utama perusahaan melakukan akuisisi yaitu adanya motif ekonomi. Selain itu menurut Branco & Dusnan (2013) semua akuisisi di dorong oleh motif sinergi. Sinergi dapat dicapai melalui operasi dan sinergi keuangan. Sedangkan Putri (2013) menyebutkan bahwa alasan perusahaan memilih strategi akuisisi selain karena akuisisi dipandang sebagai cara tercepat dalam memperluass usaha dan faktor sinergi, akuisisi juga memberikan lebih banyak keuntungan seperti meningkatnya kemampuan pemasaran, penelitian, keterampilan manajerial, transfer teknologi, dan efisiensi biaya produksi. Habib & Liu (2014) juga menyatakan bahwa alasan

perusahaan melakukan akuisisi adalah untuk meningkatkan teknologi dan aset tidak berwujud mereka.

Beberapa faktor yang dapat memberi kontribusi terhadap keberhasilan akuisisi menurut Hariyani & Yustisia (2011:11) yaitu perusahaan target dalam keadaan baik, melakukan audit sebelum akuisisi, dan melakukan akuisisi yang bersahabat. Sedangkan faktor-faktor pemicu kegagalan akuisisi menurut Hariyani & Yustisia (2011:10) yaitu perusahaan pengambilalih dengan perusahaan target akuisisi tidak memiliki kesesuaian strategi, rencana integrasi yang tidak sesuai dengan.perusahaan target, serta tim implementasi dengan tim negoisasi yang berbeda, sehingga kesulitan dalam proses.integrasi.

Secara logika ketika ukuran atau cakupan perusahaan bertambah besar disertai dengan sinergi yang diperoleh, maka penghasilan perusahaan tersebut juga akan semakin besar. Sehingga, seharusnya sesudah akuisisi kinerja keuangan perusahaan berbeda dengan sebelum melakukan akuisisi. Husnan & Pudjiastuti (2012:395) menyatakan bahwa alasan utama perusahaan melakukan akuisisi yaitu adanya motif ekonomi. Pembeliaan perusahaan lain dapat dibenarkan apabila pembelian tersebut menguntungkan perusahaan. Menurut Wiagustini (2014:317) kondisi saling menguntungkan akan terjadi ketika strategi akuisisi tersebut menghasilkan synergy. Synergy terjadi ketika nilai perusahaan lebih besar setelah melakukan akuisisi dibandingkan nilai perusahaan pada saat belum melakukan akuisisi.

Bukti empiris terkait dengan kinerja keuangan perusahaan antara sebelum.dengan.sesudah.akuisisi dijelaskan melalui riset dari Hamidah & Noviani

(2013) menyatakan bahwa current ratio (CR) dan return on assets (ROA) menunjukkan adanya perbedaan antara sebelum dan sesudah akuisisi. Hal yang serupa juga ditemukan dalam penelitian Aisa (2012) menyebutkan bahwa sesudah akuisisi rasio TATO dan NPM mengalami perbedaan yang signifikan.

Naziah dkk (2014) menyebutkan bahwa secara keseluruhan kinerja perusahaan manufaktur sesudah akuisisi mengalami kenaikan yang signifikan. Putri (2013) dalam penelitiannya menyebutkan bahwa TATO, NPM, ROA, ROE mengalami peningkatan setelah 1 tahun akuisisi dan Debt to Equity Ratio (DER) setelah 1 tahun akuisisi lebih baik dari sebelumnya. Hasil penelitian Azizah (2015) menunjukkan bahwa sesudah akuisisi CR, ROE, ROA dan pertumbuhan penjualan mengalami peningkatan yang cukup signifikan. Hal serupa juga ditemukan dalam penelitian Lesmana & Gunardi (2012), kinerja keuangan yang diukur dengan TATO, NPM, ROI, ROE mengalami peningkatan sesudah akuisisi.

Bjornson and Sykuta (2002) juga melakukan penelitian dan menunjukan kinerja perusahaan mengalami kenaikan pasca akuisisi dengan diantaranya Safeway Inc yang secara signifikan meningkatkan ROI pasca akuisisi. Hasil penelitian Kumar & Bansal (2008) dalam kasus 52 penawaran akuisisi, lebih dari 60 persen dari kasus menunjukkan peningkatan kinerja keuangan dalam jangka waktu pasca-akuisisi. Rani, et al. (2013) dalam penelitiannya menyebutkan bahwa kinerja perusahaan pengakuisisi di India membaik pasca M & A dibandingkan dengan sebelum M & A. Menurut penelitian Azhagiah & Kumar (2011) diantara 12 perusahaan sampel terdapat 7 perusahaan yang menunjukan posisi likuiditas dan profitabilitas yang masing-masing diukur dengan CR dan NPM menunjukan

peningkatan sesudah akuisisi. Hal yang sama juga terdapat pada penelitian Heron

& Lie (2002), dalam penelitian tersebut menyebutkan bahwa setelah akuisisi, perusahaan pengakuisisi terus menunjukkan tingkat kinerja operasi perusahaan lebih besar. Berikut adalah rumusan hipotesis berdasarkan kajian teori dan kajian empiris yang telah diuraikan sebelumnya:

H1 : Kinerja keuangan perusahaan multinasional yang diukur dengan

Current.Ratio (CR), Return.On.Equity (ROE), Return.On.Investment (ROI), Net Profit.Margin (NPM), Debt.to.Equity.Ratio (DER),

Debt.to.Total.Assets.Ratio (DAR), Total.Assets.Turnover.Ratio (TATO), Fixed Assets Turnover Ratio (FATO)

berbeda.secara.signifikan.antara.sebelum.dan.sesudah.akuisisi.

METODE.PENELITIAN

Desain pada penelitian menggunakan desain komparatif yaitu membandingkan rasio keuangan perusahaan antara sebelum.dengan.sesudah akuisisi. Lokasi penelitian dilakukan di perusahaan multinasional pengakuisisi di BEI pada tahun 2011-2013. Obyek penelitian ini adalah kinerja keuangan perusahaan multinasional. Proksi yang digunakan sebagai alat ukur pada variabel di penelitian ini adalah:

Rasio Likuiditas yang diukur dengan Current Ratio (CR) di perusahaan multinasional pengakuisisi yang terdaftar di BEI dan melakukan akuisisi pada periode tahun 2011-2013 dengan melihat laporan keuangan 2 tahun sebelum dan 2 tahun sesudah akuisisi. Satuan yang digunakan adalah presentase. Menurut

Wiagustini (2014:87) rumus untuk menghitung CR adalah sebagai.berikut:

=

Aktiva Lancar

Pasiva Lancar

X 100%

(1)

Rasio profitabilitas diukur dengan Return.on.Equity (ROE), Return on

Investment (ROI), dan Net.Profit.Margin.(NPM) di perusahaan multinasional

pengakuisisi yang terdaftar di BEI dan melakukan akuisisi pada periode tahun

2011-2013 dengan melihat laporan keuangan 2 tahun sebelum dan 2 tahun

sesudah akuisisi. Satuan yang digunakan adalah presentase. Menurut Wiagustini

(2014:90) rumus menghitung ROE, ROI, dan NPM adalah sebagai.berikut:

ROE = 100%

Ekuitas

(2)

ROI = 100%

Total Aktiva

(3)

LabaBersih .

NPM = 100%

Penjualan

(4)

Rasio solabilitas diukur dengan Debt.to.Equity.Ratio (DER)

dan

Debt.to.Total Assets (DAR) di perusahaan multinasional pengakuisisi

yang

terdaftar di BEI dan melakukan akuisisi pada periode tahun 2011-2013 dengan

melihat laporan keuangan 2 tahun sebelum dan 2 tahun sesudah akuisisi. Satuan

yang digunakan adalah presentase. Menurut Wiagustini (2014:93,88) rumus.DER

dan DAR adalah sebagai.berikut:

DER = 100%

Modal Sendiri

(5)

DAR = 100%

Total Aktiva

(6)

Rasio Aktivitas Usaha diukur dengan Total Asset Trunover Ratio (TATO)

dan Fixed Asset Trunover Ratio (FATO) di perusahaan multinasional pengakuisisi

yang terdaftar di BEI dan melakukan akuisisi pada periode tahun 2011-2013

dengan melihat laporan keuangan 2 tahun sebelum dan 2 tahun sesudah akuisisi.

Satuan yang digunakan menunjukan berapa kali aktiva berputar dalam periode

tertentu. Menurut Wiagustini (2014:89) rumus untuk menghitung TATO dan

FATO adalah sebagai berikut:

TATO — penJualan

(7)

(8)

Total Aktiva

Penjualan =

Aktifa Tetap

Data kuantitatif yang digunakan berupa data laporan keuangan tahun

2009-2015. Penelitian ini juga menggunakan data kualitatif, yaitu informasi mengenai motif akuisisi dan faktor-faktor penyebab kegagalan akuisisi. Data diperoleh berasal dari data sekunder yaitu melalui media perantara atau pihak kedua. Data sekunder internal yang digunakan adalah dengan menghitung sebagian rasio keuangan dari laporan keuangan tiap perusahaan per tahunnya yang dapat diakses melalui web www.idx.xo.id, sedangkan data sekunder eksternal yang digunakan adalah berupa data rasio keuangan yang dapat diperoleh melalui situs

resmi BEI yaitu ICMD.

Seluruh.perusahaan multinasional pengakuisisi di BEI pada tahun 20112013 yang mejadi populasi dalam penelitian ini berjumlah 10 perusahaan. Teknik penarikan sampel dengan cara nonprobability sampling dan menggunakan pendekatan purposive sampling. Kriteria sampel penelitian ini yaitu melakukan akuisisi hanya sekali selama periode tahun yang diamati, tidak menjadi perusahaan target akuisisi selama periode tahun yang diamati, menerbitkan.laporan.keuangan yang diaudit selama periode tahun yang diamati. Berdasarkan kriteria tersebut perusahaan yang memenuhi kriteria sampel hanya 7 perusahaan. Perusahaan tersebut adalah PT. Unilever.Indonesia, Tbk., PT. Aneka Tambang, Tbk., PT. Indorama Synthetics, Tbk., PT. Kalbe.Farma, Tbk., PT. Astra

Otoparts, Tbk., PT. Pabrik Kertas Tjiwi Kimia, Tbk., PT. Salim Ivomas Pratama, Tbk.

Observasi nonpartisipan digunakan sebagai metode pengumpulan data pada riset ini. Teknik analisis data menggunakan Pair-Sample T-Test. Syarat jika menggunakan statistik parametris adalah data pada setiap variabel harus diuji normalitas. Langkah pertama adalah menghitung rata-rata rasio keuangan perusahaan multinasional. Selanjutnya data tersebut harus diuji normalitasnya. Menurut Utama (2014) untuk menguji normalitas suatu data dapat dilakukan dengan menggunakan statistik nonparametrik dengan uji satu sampel Kolmogorov-Smirnov. Pengujian ini dilakukan untuk menetapkan apakah skor-skor dalam sampel dapat masuk akal dianggap berasal dari populasi tertentu dengan distribusi normal.

Langkah selanjutnya setelah melakukan uji normalitas adalah melakukan pengujian hipotesis. Alat uji hipotesis yang digunakan adalah Pair-Sample T-Test dengan menguji perbedaan rata-rata rasio keuangan perusahaan multinasional antara sebelum dan sesudah akuisisi. Kriteria Pengujian hipotesisnya adalah apabila.nilai.probabilitas.> taraf.signifikansi (0,05), maka H0 diterima. Ini artinya, sesudah akuisisi kinerja keuangan perusahaan multinasional tidak berbeda secara signifikan jika dibandingkan dengan sebelum akuisisi. Apabila nilai probabilitas.< taraf.signifikansi.(0,05), maka H1.diterima. Ini artinya, sesudah akuisisi kinerja keuangan perusahaan multinasional berbeda.secara.signifikan.jika dibandingkan dengan sebelum akuisisi.

HASIL DAN PEMBAHASAN

|

Tabel 2. Hasil Uji Normalitas Data | |

|

Kinerja Keuangan |

Periode Signifikansi p-value Keterangan |

|

Current Ratio |

Sebelum p-value.>.0,05 0,735 Normal Sesudah p-value.>.0,05 0,975 Normal |

|

Return On Equity |

Sebelum p-value.>.0,05 0,332 Normal Sesudah p-value.>.0,05 0,258 Normal |

|

Return On Investment |

Sebelum p-value.>.0,05 0,949 Normal Sesudah p-value.>.0,05 0,620 Normal |

|

Net Profit Margin |

Sebelum p-value.>.0,05 0,422 Normal Sesudah p-value.>.0,05 0,996 Normal |

|

Debt To Equity Ratio |

Sebelum p-value.>.0,05 0,669 Normal Sesudah p-value.>.0,05 0,834 Normal |

|

Debt To Total Asset Ratio |

Sebelum p-value.>.0,05 0,993 Normal Sesudah p-value.>.0,05 0,968 Normal |

|

Total Asset Trunover Ratio |

Sebelum p-value.>.0,05 0,407 Normal Sesudah p-value.>.0,05 0,946 Normal |

|

Fixed Asset Trunover Ratio |

Sebelum p-value.>.0,05 0,870 Normal Sesudah p-value.>.0,05 0,854 Normal |

Sumber: Data sekunder diolah, 2016

Keterangan: p-value (nilai probabilitas)

Berdasarkan Tabel 2, hasil pengujian normalitas dengan Kolmogorov-Smirnov menunjukan bahwa seluruh rasio yang menjadi pengukuran kinerja keuangan pada sebelum maupun sesudah akuisisi memiliki p-value > 0,05. Ini berarti seluruh data telah berdistribusi normal dan skor-skor dalam sampel dapat dianggap berasal dari populasi penelitian. Oleh karena itu, pengujian hipotesis pada kinerja keuangan dapat menggunakan tes parametrik yaitu Pair-Sample T-Test.

Pair-Sample T-Test digunakan untuk menguji perbedaan atau kesamaan antara rata-rata dari dua kelompok sampel yang memiliki kaitan satu sama lain.

Pengujian hipotesis diukur dengan variabel CR, ROI, ROE, NPM, DAR, DER, FATO dan TATO.

Tabel 3.

Hasil Uji Statistik Pair-Sample T-test CR

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

CR SBLM |

236.0000 |

7 |

173.08452 |

65.41980 |

|

CR SSDH |

156.2857 |

7 |

85.06216 |

32.15048 |

|

Paired Differences | |||||

|

Std. Mean Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference Lower Upper |

t df |

Sig. (2tailed) | |

|

CR SBLM - CR SSDH |

79.7143 116.23534 |

43.93283 |

-27.78548 187.21405 |

1.814 6 |

0.120 |

|

Sumber: Data sekunder diolah, 2016 | |||||

Berdasarkan Tabel 3, rasio likuiditas yang di ukur dengan Current Ratio (CR) menunjukan penurunan saat sesudah akuisisi yaitu dari 236% menjadi 156,28%. Hal tersebut disebabkan karena peningkatan hutang lancar perusahaan lebih besar daripada peningkatan komponen aktiva lancarnya. Hal ini mengindikasikan bahwa sebelum akuisisi perusahaan lebih likuid dibandingkan sesudah akuisisi. Namun, standar deviasi CR sesudah akuisisi lebih rendah dibandingkan sebelum akuisisi, ini berarti perusahaan sesudah akuisisi memiliki variasi CR lebih rendah daripada sebelum akuisisi.

Berdasarkan Tabel 3, nilai sig.2-tailed CR > taraf signifikansi (0,120>0,05), maka H0 diterima. Ini artinya rata-rata CR perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan dengan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio CR, kinerja

keuangan perusahaan multinasional sesudah akuisisi tidak mengalami penurunan yang signifikan.

Tabel 4.

Hasil Uji Statistik Pair-Sample T-test ROE

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

ROE SBLM |

23.5114 |

7 |

27.03528 |

10.21837 |

|

ROE SSDH |

25.3971 |

7 |

43.99310 |

16.62783 |

|

Paired Differences | |||||

|

Std. Mean Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference Lower Upper |

t df |

Sig. (2tailed) | |

|

ROE SBLM - ROE SSDH |

-1.88571 18.18987 |

6.87512 |

-18.70854 14.93711 |

-.274 6 |

.793 |

Sumber: Data sekunder diolah, 2016

Berdasarkan Tabel Hasil Uji Statistik Pair-Sample T-test ROE, rasio profitabilitas yang diukur dengan ROE menunjukan kenaikan saat sesudah akuisisi yaitu dari 23,51% menjadi 25,39%. Kenaikan tersebut disebabkan karena peningkatan laba bersih yang besar dan diikuti dengan peningkatan total ekuitas perusahaan, modal perusahaan bertambah setelah melakukan akuisisi menyebabkan perusahaan mampu menghasilkan laba yang semakin meningkat. Kenaikan tersebut mengindikasikan bahwa perusahaan secara efektif dapat mengelola modal sendiri dari investasi yang telah dilakukan pemilik modal sehingga meyebabkan kenaikan laba bersih perusahaan. Namun, standar deviasi ROE sesudah akuisisi lebih besar dibandingkan sebelum akuisisi, ini berarti sesudah akuisisi perusahaan memiliki variasi ROE lebih tinggi daripada sebelum akuisisi.

Berdasarkan Tabel 4, nilai sig.2-tailed ROE > taraf signifikansi (0,793>0,05), maka H0 diterima. Ini artinya rata-rata ROE perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan dengan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio ROE, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak mengalami peningkatan yang signifikan.

Tabel 5.

Hasil Uji Statistik Pair-Sample T-test ROI

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

ROI SBLM |

13.4257 |

7 |

13.12239 |

4.95980 |

|

ROI SSDH |

11.0314 |

7 |

14.05637 |

5.31281 |

Paired Differences

|

Mean |

Std. Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference |

t df |

Sig. (2tailed) | ||

|

Lower |

Upper | ||||||

|

ROI SBLM - ROI SSDH |

2.39429 |

3.20769 |

1.21239 |

-.57234 |

5.36091 |

1.975 6 |

.096 |

Sumber: Data sekunder diolah, 2016

Berdasarkan Tabel 5, rasio profitabilitas yang diukur dengan Return On Investment (ROI) menunjukan penurunan sesudah akuisisi yaitu dari 13,42% menjadi 11,03%. Penurunan tersebut disebabkan karena penurunan laba bersih yang lebih besar daripada total aktiva. Hal tersebut mengindikasikan bahwa perusahaan kurang mampu dalam mengelola total asset baik lancar maupun tetap dalam rangka memperoleh keuntungan yang maksimal. Hal ini berarti bahwa sesudah akuisisi perusahaan kurang efisien dalam menggunakan total aktivanya untuk memperoleh laba. Standar deviasi ROI sesudah akuisisi lebih besar

dibandingkan sebelum akuisisi, ini berarti sesudah akuisisi perusahaan memiliki variasi ROI lebih tinggi daripada sebelum akuisisi.

Berdasarkan Tabel 5, nilai sig.2-tailed ROI > taraf signifikansi (0,096>0,05), maka H0 diterima. Ini artinya rata-rata ROI perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio ROI, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak mengalami penurunan yang signifikan.

Tabel 6.

Hasil Uji Statistik Pair-Sample T-test NPM

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

NPM SBLM |

11.4286 |

7 |

5.23154 |

1.97734 |

|

NPM SSDH |

9.4100 |

7 |

6.28422 |

2.37521 |

Paired Differences

|

Std. |

Std. Error |

95% Confidence Interval of the Difference |

Sig. (2- | |

|

Mean |

Deviation |

Mean |

Lower Upper |

t df tailed) |

NPM SBLM -

NPM SSDH 2.01857 4.00005 1.51188 -1.68086 5.71800 1.335 6 .230

Sumber: Data sekunder diolah, 2016

Berdasarkan Tabel 6, rasio.profitabilitas.yang.diukur.dengan.NPM menunjukan penurunan sesudah akuisisi yaitu dari 11,42% menjadi 9,41%. Penurunan tersebut disebabkan oleh penurunan laba bersih yang lebih besar dibandingkan tingkat penjualan. Hal ini menginikasikan bahwa perusahaan kurang efisien dalam mengeluarkan biaya operasional perusahaan. Standar deviasi NPM sesudah akuisisi lebih besar dibandingkan sebelum akuisisi, ini berarti

sesudah akuisisi perusahaan memiliki variasi NPM lebih tinggi daripada sebelum akuisisi.

Berdasarkan Tabel 6, diketahui nilai signifikansi 0,230 > 0,05, maka hipotesis nol diterima. Artinya, rata-rata NPM perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio NPM, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak mengalami penurunan yang signifikan.

Tabel 7.

Hasil Uji Statistik Pair-Sample T-test DER

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

DER SBLM |

88.9286 |

7 |

76.54597 |

28.93166 |

|

DER SSDH |

105.0714 |

7 |

72.32071 |

27.33466 |

|

Paired Differences | |||||

|

Std. Mean Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference Lower Upper |

t df |

Sig. (2tailed) | |

|

DER SBLM - DER SSDH |

-16.14286 51.58061 |

19.49564 |

-63.84697 31.56125 |

-.828 6 |

.439 |

|

Sumber: Data sekunder diolah, 2016 | |||||

Berdasarkan Tabel 7, rasio solvabilitas yang diukur dengan DER menunjukan peningkatan setelah akuisisi yaitu dari 88,92% menjadi 105,07%. Peningkatan DER disebabkan oleh adanya peningkatan total utang perusahaan yang lebih besar daripada total ekuitasnya . Hal tersebut mengindikasikan pembiayaan seluruh aktiva perusahaan yang didanai oleh hutang cenderung meningkat. Hal ini berarti bahwa sesudah akuisisi kesertaan modal perusahaan tidak lebih baik dibandingkan dengan sebelum akuisisi. Namun, standar deviasi

DER sesudah akuisisi lebih rendah dibandingkan sebelum akuisisi, ini berarti perusahaan sesudah akuisisi memiliki variasi DER lebih rendah daripada sebelum akuisisi.

Berdasarkan Tabel 7, nilai sig.2-tailed DER > taraf signifikansi (0,439>0,05), maka H0 diterima. Ini artinya rata-rata DER perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio DER, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak meningkat secara signifikan.

|

Tabel 8. Hasil Uji Statistik Pair-Sample T-test DAR | ||||||

|

Mean |

N |

Std. Deviation Std. Error Mean | ||||

|

DAR SBLM |

41.2029 |

7 |

18.63998 |

7.04525 | ||

|

DAR SSDH |

46.0243 |

7 |

17.62267 |

6.66074 | ||

|

Paired Differences | ||||||

|

Std. Deviatio |

Std. Error |

95% Confidence Interval of the Difference |

Sig. (2tailed) | |||

|

Mean n |

Mean |

Lower Upper |

t df | |||

|

DAR SBLM DAR SSDH |

-4.82143 9.66843 |

3.65432 |

-13.76324 4.12038 |

-1.319 6 |

.235 | |

|

Sumber: Data sekunder diolah, 2016 | ||||||

Berdasarkan Tabel 8, rasio solvabilitas yang diukur dengan DAR menunjukan peningkatan saat sesudah akuisisi yaitu dari 41,20% menjadi 46,02%. Peningkatan ini disebabkan karena total hutang meningkat lebih besar dibandingkan dengan total aktivanya. Hal tersebut mengindikasikan bahwa kemampuan perusahaan dalam menggunakan total asset yang dimiliki dalam upaya memenuhi kewajiban atau total hutang yang dimiliki menurun. Namun,

standar deviasi DAR sesudah akuisisi lebih rendah dibandingkan sebelum akuisisi, ini berarti perusahaan sesudah akuisisi memiliki variasi DAR lebih rendah daripada sebelum akuisisi.

Berdasarkan Tabel 8, nilai sig.2-tailed DAR > taraf signifikansi (0,235>0,05), maka H0 diterima. Ini artinya rata-rata DAR perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio DAR, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak meningkat secara signifikan.

Tabel 9.

Hasil Uji Statistik Pair-Sample T-test TATO

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

TATO SBLM |

1.2729 |

7 |

.90963 |

.34381 |

|

TATO SSDH |

.9871 |

7 |

.68080 |

.25732 |

Paired Differences

|

Mean |

Std. Deviation |

Std. Error Mean |

95% Confidence Interval of the Difference Lower Upper |

t |

df |

Sig. (2tailed) | |

|

TATO SBLM - TATO SSDH |

.28571 |

.48901 |

.18483 |

-.16654 .73797 |

1.546 |

6 |

.173 |

Sumber: Data sekunder diolah, 2016

Berdasarkan Tabel 9, rasio aktivitas usaha yang diukur dengan TATO menunjukan penurunan pasca akuisisi yaitu dari 1,27 kali menjadi 0,98 kali. Penyebab penurunan TATO adalah karena jumlah total aktiva mengalami peningkatan lebih besar dibandingkan tingkat penjualan. Hal tersebut mengindikasikan bahwa sesudah akuisisi perusahaan kurang efektif dalam mengelola dana pada total aktivanya untuk meningkatkan volume penjualan

perusahaan atau dengan kata lain perusahaan tidak beroperasi secara maksimal pada volume yang memadai.bagi.kapasitas investasinya. Namun, standar deviasi TATO sesudah akuisisi lebih rendah dibandingkan sebelum akuisisi, ini berarti perusahaan sesudah akuisisi memiliki variasi TATO lebih rendah daripada sebelum akuisisi.

Berdasarkan Tabel 9, nilai sig.2-tailed TATO > taraf signifikansi (0,173>0,05), maka H0 diterima. Ini artinya rata-rata TATO perusahaan multinasional sesudah akuisisi tidak berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio TATO, kinerja keuangan perusahaan multinasional sesudah akuisisi tidak mengalami penurunan yang signifikan.

Tabel 10.

Hasil Uji Statistik Pair-Sample T-test FATO

|

Mean |

N |

Std. Deviation |

Std. Error Mean | |

|

FATO SBLM |

2.5329 |

7 |

1.67599 |

.63347 |

|

FATO SSDH |

1.8900 |

7 |

1.54437 |

.58372 |

Paired Differences

|

Mean |

95% Confidence | |||

|

Std. Deviation |

Std. Error Mean |

Interval of the Difference Lower Upper |

Sig. (2- t df tailed) | |

|

FATO SBLM - |

1.1321 | |||

|

FATO SSDH .64286 |

.52905 |

.19996 |

.15357 4 |

3.215 6 .018 |

Sumber: Data sekunder diolah, 2016

Berdasarkan Tabel 10, rasio aktivitas yang diukur dengan Fixed Asset Trunover Ratio (FATO) menunjukan penurunan saat sesudah akuisisi yaitu dari 2,53 kali menjadi 1,89 kali. Penurunan FATO disebabkan karena peningkatan jumlah fix assets yang lebih tinggi dibandingkan nilai output yang dihasilkan. Hal

ini mengindikasikan bahwa sesudah akuisisi perusahaan kurang efektif dalam mengelola aktiva tetap untuk meningkatkan penjualan perusahaan sehingga menyebabkan adanya idle capacity. Namun, standar deviasi FATO sesudah akuisisi lebih rendah dibandingkan sebelum akuisisi, ini berarti perusahaan sesudah akuisisi memiliki variasi FATO lebih rendah daripada sebelum akuisisi.

Berdasarkan Tabel 10, nilai sig.2-tailed FATO < taraf signifikansi (0,018<0,05), maka H1 diterima. Ini artinya rata-rata FATO perusahaan multinasional sesudah akuisisi berbeda secara signifikan dibandingkan sebelum akuisisi. Hasil data ini mengindikasikan bahwa jika dilihat dari rasio FATO, kinerja keuangan perusahaan multinasional sesudah akuisisi mengalami penurunan yang signifikan.

Hasil penelitian ini membuktikan bahwa strategi akuisisi bukanlah strategi yang tepat untuk meningkatkan kinerja keuangan perusahaan multinasional. Penyebab tidak adanya perbedaan signifikan pada penelitian ini salah satunya karena ternyata motif sinergi atau motif ekonomi bukan menjadi alasan utama mengapa perusahaan melakukan akuisisi. Sesuai dengan teori yang ada, menurut Wiagustini (2014:318) terdapat pertimbangan lain seperti alasan diversifikasi, dan menurut (Habib & Liu, 2014) alasan lain perusahaan melakukan akuisisi adalah untuk meningkatkan teknologi dan asset tidak berwujud mereka. Kinerja keuangan yang menurun dan tidak menunjukan perbedaan yang signifikan sesudah akuisisi menunjukan bahwa strategi akuisisi telah gagal. Sesuai dengan teori yang ada, menurut Haryani & Yustisia (2011:10) faktor pemicu kegagalan akuisisi adalah kesalahan dalam menentukan perusahaan target, perusahaan target

dengan perusahaan pengambilalih memiliki kesesuaian strategi yang rendah, rencana integrasi yang tidak sesuai dengan.kondisi.lapangan, kesalahan dalam menilai perusahaan target akuisisi, dan faktor-faktor lainnya.

Hasil penelitian ini memberikan implikasi bahwa ternyata sesudah akuisisi kinerja keuangan perusahaan multinasional tidak mengalami peningkatan. Perusahaan dapat meningkatkan kinerja keuangannya dengan akuisisi namun perusahaan harus melakukan persiapan terlebih dahulu sebelum.memutuskan untuk.melakukan.akuisisi. Persiapan yang dapat dilakukan yaitu lebih selektif dalam menentukan perusahaan target akuisisi untuk menilai apakah terdapat kesesuaian strategi, melihat kondisi perusahaan target dari segi manajemen dan finansialnya, serta melihat kondisi ekonomi nasional dan internasional.

Keterbatasan penelitian ini adalah hanya pada kinerja keuangan perusahaan multinasional pengakuisisi pada tahun 2011-2013 dengan menggunakan 7 perusahaan multinasional yang terdaftar di BEI dan menggunakan periode pengamatan dua tahun sesudah akuisisi dan dua tahun sebelum akuisisi. Hasil penelitian menunjukan tidak terdapat perbedaan yang signifikan disebabkan karena terbatasnya periode pengamatan yaitu hanya dua tahun sesudah akuisisi, sedangkan kinerja keuangan pasca akuisisi sesungguhnya akan lebih terlihat di periode jangka panjang.

SIMPULAN DAN SARAN

Berdasarkan hasil olahan data dan pembahasan yang telah diuraikan sebelumnya, maka dapat disimpukan bahwa kinerja keuangan perusahaan

multinasional antara sebelum dan sesudah akuisisi tidak berbeda secara signifikan. Meskipun dari delapan rasio keuangan yang diukur terdapat satu rasio keuangan yang menunjukan perubahan yang signifikan yaitu Fixed Asset Trunover Ratio (FATO), namun perubahan tersebut bukan menunjukan kenaikan, melainkan menunjukan penurunan. Hal ini membuktikan bahwa akuisisi bukanlah strategi yang tepat untuk meningkatkan kinerja keuangan perusahaan multinasional.

Saran bagi perusahaan dan manajemen, sebaiknya sebelum memutuskan untuk melakukan akuisisi perusahaan harus melakukan persiapan terlebih dahulu. Bagi para investor harus lebih waspada dalam bertindak ketika mendengar berita suatu perusahaan melakukan akuisisi, karena tidak semua strategi akuisisi memberikan sinergi bagi perusahaan. Bagi kreditur sebaiknya selalu mempertimbangkan rasio keuangan perusahaan dalam memberikan pinjaman dana seperti rasio likuiditas dan rasio solvabilitas, karena hal ini berhubungan dengan kemampuan perusahaan melunasi kewajibannya. Bagi penelitian selanjutnya sebaiknya menambah rasio keuangan yang digunakan sebagai variabel penelitian sehingga dapat meningkatkan kualitas dan memperkuat hasil penelitian dan menambah periode penelitian agar dapat meningkatkan generalisasi dan sesuai dengan kondisi nyata.

REFERENSI

Aisa, Lia. 2012. Analisis Manajemen Laba dan Kinerja Keuangan Sebelum dan Sesudah Merger dan Akuisisi pada Perusahaan Pengakuisisi yang Terdaftar di Bursa Efek Indonesia Tahun 2007-2009. Jurnal Dinamika Manajemen, 1 (1), h:93-104.

Andre, Paul., Kooli, Maher., L’Her, Jean-Francois. 2004. The Long-Run Performance of Mergers and Acquisitions: Evidence from the Canadian Stock Market. Journal Financial Management, 33 (4), pp: 27-43.

Aprilianti, Anis. 2014. Analisis Kinerja Keuangan Perusahaan Sebelum dan Sesudah Melakukan Transaksi Akuisisi (Studi Kasus pada Akuisisi PT. Indofood Sukses Makmur,Tbk terhadap PT. Indolakto). Jurnal Ilmiah Mahasiswa FEB Universitas Brawijaya, 3 (1), h:1-19.

Azhagiah, Ramachandran and Kumar Sathish. 2011. Corporate Restructuring & Firms’ Performance: An Empirical Analysis of Selected Firms of Across Corporate Sectors in India. Interdisciplinary Journal of Research in Business, 1 (4), pp: 58-82.

Azizah. 2015. Analisis Kinerja Keuangan Perusahaan Sebelum dan Sesudah Akuisisi (Studi Kasus Perusahaan Media PT Elang Mahkota Teknologi Tbk). Jurnal Ilmiah Mahasiswa FEB Universitas Brawijaya, 3 (2).

Bjornson, Bruce;Sykuta, Michael E. 2002. Growth by acquisition and the performance of large food retailers. Journal Agribusiness, 18 (3), pp: 263281.

Branko, Rakita and Dusan, Markovic. 2013. Comparative Analysis of Business Performance of Cross Border Acquisitions in Serbia. Journal International Business Research, 6 (4), pp: 170-179.

Dao, Viet T. 2010. Impacts of IT Resources on Business Performance Within the Context of Mergers and Acquisitions. Journal of International Technology and Information Management, 19 (3), pp: 75-87.

Darlis, Edfan dan Zirman. 2011. Dampak Publikasi Akuisisi pada Perusahaan Pengakuisisi. Jurnal Ekonomi, 19 (3), h:22-36.

De La Merced, M. and J. Cane. 2011. Confident Deal Makers Pulled Out Checkbooks in 2010. Mergers & Acquisitions January 3, 2011.

http://dealbook.nytimes.com/2011/01/03/confident-deal-makers-pulled-out-checkbooks-in-2010/ (Diunduh tanggal 12 april 2016).

Dokukina, Anna A. 2013. The Impact of Mergers and Acquisitions on Corporate Perfomance (The Case of Russian Aluminum Industry). Journal Economic and Social Development, pp: 987-996.

Eiteman, David K., Stonehill, Arthur I., & Moffett, Michael H. 2001. Manajemen Keuangan Multinasional. Edisi Sembilan. Jilid 2. Jakarta : PT INDEKS Gramedia.

Fransiscus, Petrus., Hidayat, Kadarisman., dan Iqbal, Muhammad. 2015. Analisis Kinerja Keuangan Perusahaan Multinasional Pasca Akuisisi (Studi Pada

Perusahaan Pengakuisisi yang Terdaftar di BEI Periode Tahun 20102012). Jurnal Administrasi Bisnis (JAB), 1 (1), h:1-12.

Ghozali, Imam. 2013. Aplikasi Analisis Multivariate dengan Program IMB SPSS 21. Edisi Tujuh. Semarang : Badan Penerbit Universitas Diponegoro.

Habib, Mohsin and Liu, Raymond. 2014. The Impact of Ownership Structure and Management Reward on Firm Perfomance and M & A in China. Journal of Business and Behavior Sciences, 26 (1), pp: 33-42.

Hamidah dan Noviani, Manasye. 2013. Perbandingan Kinerja Keuangan Perusahaan Sebelum dan Sesudah Merger dan Akuisisi (Pada Perusahaan Pengakuisisi yang Terdaftar di Bursa Efek Indonesia Periode 2004-2006). Jurnal Riset Manajemen Sains Indonesia (JRMSI), 4 (1), h:31-52.

Hariyani, Iswi., D.P, R. Serfianto, & Yustisia S, Cita. 2011. Merger, Konsolidasi, Akuisisi, & Pemisahan Perusahaan. Jakarta: Transmedia Pustaka.

Hartono, Jogiyanto. 2013. Metode Penelitian Bisnis: Salah Kaprah dan Pengalaman-pengalaman. Edisi Keenam. Yogyakarta : BPFE.

Harvey, Simon K. 2015. The Role of Mergers and Acquisitions in Firm Performance: A Ghanaian Case Study. The Journal of Applied Business and Economics, 17 (1), pp: 66-77.

Heron, Randall and Lie, Erik. 2002. Operating performance and the method of payment in takeovers. Journal of Financial and Quantitative Analysis, 37 (1), pp: 137-155.

Husnan, Suad dan Pudjiastuti, Enny. 2012. Dasar - Dasar Manajemen Keuangan. Edisi Keenam. Yogyakarta : UPP STIM YKPN.

Kumar, Satish and Bansal, Lalit K. 2008. The Impact of Mergers and Acquisitions on Corporate Performance in India. Journal Management Decision, 46 (10), pp: 1531-1543.

Lesmana, Fuji Jaya dan Gunardi, Ardi. 2012. Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI. Jurnal Trikonomika, 11 (2), h:195–211.

Melindhar, Suristika. 2015. Analisis Kinerja Keuangan Sebelum dan Sesudah Akuisisi Menggunakan Analisis Rasio Keuangan pada Perusahaan Go Public yang Terdaftar di BEI (Periode Tahun 2009-2014). Jurnal Ilmiah Mahasiswa FEB Universitas Brawijaya, 3 (2), h:1-18.

Mittal, Satish K and Gupta, Ishant Kumar. 2013. Mergers and Acquisitions: As Review and Research Agenda. International Journal of Research & Development in Technology and Management Sciences, 19 (25), pp: 1-10.

Naziah, Ulfathin., Yusralaini & L, Al-azhar. 2014. Analisis perbandingan kinerja keuangan perusahaan sebelum dan sesudah merger dan akuisisi pada perusahaan manufaktur yang listing di BEI 2009-2012. Jurnal Online Mahasiswa (JOM) FEKOM Universitas Riau, 1 (2), h:1-18.

Novaliza, Putri dan Djajanti, Atik. 2013. Analisis Pengaruh Merger dan Akuisisi Terhadap Kinerja Perusahaan Publik di Indonesia. Jurnal Akuntansi & Bisnis, 1 (1), h:1-16.

Ongkowidjojo, Natania. 2013. Deteksi Praktik Earning Management dan Financial Performance Sebelum dan Sesudah Merger atau Akuisisi pada Perusahaan Pengakuisisi yang Terdaftar di Bursa Efek Indonesia Periode 2005-2009. Jurnal Ilmiah Mahasiswa Universitas Surabaya, 2 (1), h:1-20.

Putri, Vonny. 2013. Analysis of Merger, Acquisitions’ Impact on Its Financial Perfomance (Case Study on Listed Companies in Indonesia Stock Exchange). Jurnal Ilmiah Mahasiswa FEB, 1 (2).

Rani, Neelam., Yadav, Surendra S., and Jain, P. K. 2013. Post-M&A Operating Performance of Indian Acquiring Firms: A Du Pont Analysis. International Journal of Economics and Finance, 5 (8), pp: 65-73.

Selcuk, Elif Akben and Kiymaz, Halil. 2015. The Impact of Diversifying Acquisitions on Shareholder Wealth: Evidence From Turkish Aquirers. International Journal of Business and Finance Research, 9 (3), pp: 19-32.

Sugiyono. 2014. Metode Penelitian Bisnis (Pendekatan Kuantitatif, Kualitatif dan R & D). Bandung : Alfabeta.

Usman, Umedi. 2013. Analisis Kinerja Keuangan Bank Umum Swasta Nasional Sebelum dan Sesudah Akuisisi. Jurnal Aplikasi Manajemen, 11 (3), h:492-502.

Utama, Made Suyana. 2014. Buku Ajar Aplikasi Analisis Kuantitatif. Edisi Kedelapan. Denpasar:Fakultas Ekonomi dan Bisnis Universitas Udayana.

Venaik, Sunil., Midgley, David F., and Devinney, Timothy M. 2005. Dual Paths to Performance: The Impact of Global Pressures on MNC Subsidiary Conduct and Performance. Journal of International Business Studies, 36 (6), pp: 655-675.

Wiagustini, Ni Luh Putu. 2014. Manajemen Keuangan. Denpasar : Udayana University Press.

Yook, Ken C. 2004. The Measurement of Post-Acquisition Performance Using EVA. Quarterly Journal of Business and Economics, 43(3/4), pp: 67-83.

263

Discussion and feedback