PENGARUH LEVERAGE, PROFITABILITAS, DAN LIKUIDITAS TERHADAP KEPUTUSAN HEDGING PERUSAHAAN SEKTOR PERTAMBANGAN DI BURSA EFEK INDONESIA

on

E-Jurnal Manajemen Unud, Vol. 6, No. 1, 2017: 347-374

ISSN :2302-8912

PENGARUH LEVERAGE, PROFITABILITAS, DAN LIKUIDITAS TERHADAP KEPUTUSAN HEDGING PERUSAHAAN SEKTOR PERTAMBANGAN DI BURSA EFEK INDONESIA

Ni Nengah Novi Ariani1 Gede Merta Sudiartha2

1,2Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia e-mail: noviarianinovi@gmail.com / +62857 3988248

ABSTRAK

Hedging merupakan suatu tindakan yang dapat dilakukan perusahaan yang bertransaksi secara internasional untuk meminimalkan risiko kurs yang dihadapi. Tujuan penelitian ini adalah untuk mengetahui signifikansi pengaruh leverage, profitabilitas, dan likuiditas terhadap penggunaan hedging perusahaan sektor pertambangan di Bursa Efek Indonesia periode tahun 2011-2014. Metode penentuan sampel menggunakan teknik purposive sampling dan didapatkan 30 sampel perusahaan yang memenuhi kriteria dan 120 firm-year observation. Teknik analisis yang diterapkan dalam penelitian ini adalah analisis regresi logistik. Hasil pengujian mendapatkan hasil bahwa leverage yang diproksikan dengan debt to equity ratioberpengaruh positif signifikan terhadap keputusan hedging. Return on Asset sebagai proksi dari profitabilitas berpengaruh negatif tidak signifikan terhadap keputusan hedging. Likuiditas yang diproksikan dengan current ratio menunjukkan pengaruh yang negatif signifikan terhadap penggunaan hedging. Perusahaan pertambangan yang menghadapi risiko ketidakpastian valuta asing sebaiknya menggunakan hedging untuk melindungi nilai perusahaan.

Kata kunci: hedging, risiko, leverage, profitabilitas, likuiditas

ABSTRACT

Hedging is an act by the company conducting international transactions to minimize the exchange rate risks. The purpose of this research is to determine the significance effect of leverage, profitability, and liquidity to the use of hedging on mining companies in Indonesia Stock Exchange 2011-2014 period. The sampling method is using purposive sampling techniques and obtained 30 samples of companies that meet the criteria and 120 firm-year observation. Analysis techniques applied in this research is using logistic regression analysis. Results of the research are leverage that proxied with debt to equity ratio has a significant positive effect on hedging decisions. Return on Assets as a proxy for profitability has not significant negative effect on the hedging decision. Liquidity that proxied by the current ratio shows a significant negative effect on the use of hedging. Mining companies that facing the risk of foreign exchange uncertainty should use hedging to protect the value of the company.

Keywords: hedging, risk, leverage, profitability, liquidity

PENDAHULUAN

Perkembangan ekonomi internasional yang semakin pesat ditandai dengan adanya arus perdagangan baik modal maupun barang antar negara. Transaksi perdagangan internasional berbeda dengan transaksi perdagangan dalam negeri karena pada transaksi perdagangan internasional melibatkan beberapa negara (Griffin dan Pustay, 2005:125). Perdagangan internasional menyebabkan terjadinya peningkatan risiko usaha yang harus dihadapi perusahaan untuk menjaga kelangsungan usahanya (Putro dan Chabachib, 2012).

Risiko dapat diidentifikasi oleh perusahaan dengan terlebih dahulu mengukur eksposur yang dihadapi. Eksposur yang dapat dihadapi oleh perusahaan dapat berupa eksposur transaksi, eksposur valuta asing, eksposur akuntansi, dan eksposur ekonomi (Hanafi, 2009:8). Risiko terbesar yang dihadapi oleh perusahaan multinasional datang dari eksposur valuta asing (Paranita, 2011).

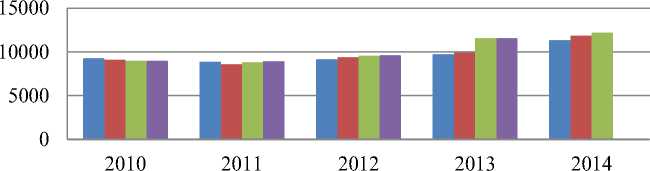

Triwulan I

Triwulan II

Triwulan III

Triwulan IV

Gambar 1. Grafik Fluktuasi Nilai Tukar Rupiah terhadap Dolar Tahun 2010-2014

Sumber: www.bi.go.id (Data Diolah)

Menteri BUMN, Rini Soemarno, menyarankan beberapa perusahaan untuk melakukan hedging, salah satunya adalah perusahaan pertambangan, PT Aneka Tambang (Persero). Hal ini karena perusahaan tersebut sering memperoleh pinjaman atau transaksi dalam bentuk valuta asing (Hardiyan, 2015). Saran yang

diberikan menteri BUMN tersebut juga dikarenakan Indonesian Rupiah (IDR) sering berfluktuasi terhadap Dolar Amerika Serikat (USD). Gambar 1 menunjukkan IDR mengalami depresiasi terhadap USD pada triwulan III tahun 2011 hingga tahun 2014. Fluktuasi nilai tukar ini terjadi karena Indonesia menerapkan sistem kurs mengambang bebas (free floating rate) sehingga IDR akan selalu mengalami fluktuasi akibat dari faktor internal maupun eksternal serta kebijakan ekonomi makro pemerintah.

Pembangunan ekonomi suatu negara didukung oleh berbagai sektor, salah satunya adalah sektor pertambangan. Dahlius (2014) menyatakan bahwa Indonesia berada di peringkat ke-6 untuk negara yang memiliki potensi sumber daya tambang tinggi. Association of Indonesian Environmental Observes (2016) menyatakan bahwa Indonesia merupakan eksportir batubara kedua di dunia setelah Australia, penghasil timah kedua terkaya di dunia, produsen tembaga kedua terbesar di dunia dengan hasil sebesar 10.4% dari total produksi tembaga di dunia, dan produsen nikel keempat terbesar di dunia, serta peringkat kedua negara pengekspor Liquid Natural Gas (LNG).

Kondisi tersebut membawa Indonesia menjadi negara yang disegani dengan hasil tambang yang tinggi di dunia. Perusahaan pertambangan merupakan salah satu sektor perusahaan yang sering melakukan transaksi internasional, sehingga sangat rentan terhadap eksposur valuta asing. Perusahaan pertambangan yang aktif melakukan ekspor akan mendapatkan keuntungan ketika mata uang lokal terdepresiasi, depresiasi tersebut akan meningkatkan pendapatan perusahaan dalam bentuk mata uang lokal, sebaliknya, ketika mata uang lokal terapresiasi

maka perusahaan akan mengalami kerugian karena pendapatannya berkurang ketika dikonversikan ke dalam mata uang lokal. Perusahaan pertambangan yang cenderung melakukan impor maupun utang dalam bentuk valuta asing akan mengalami kerugian, karena harus mengeluarkan mata uang lokal lebih banyak. Fluktuasi kurs ini tentu akan memunculkan risiko untuk perusahaan.

Risiko perubahan kurs dapat diminimalisir dengan menggunakan hedging. Menurut Guniarti (2014) hedging merupakan langkah yang diambil perusahaan dalam upayanya untuk menjauhkan atau mengurangi risiko atas perubahan kurs yang tak terduga. Derivatif adalah kontrak perjanjian yang dilakukan oleh dua pihak untuk membayar (baik membeli maupun menjual) sejumlah barang di waktu yang telah ditentukan pada masa yang akan datang dengan menyepakati harga pada masa sekarang (Utomo, 2000).

Tufano (1996) menyatakan motivasi kebijakan hedging didasarkan pada dua paradigma, yaitu shareholders value maximization (memaksimalkan nilai pemegang saham) dan manager utility maximization (memaksimalkan kepuasan manajer). Umumnya keputusan hedging cenderung didorong untuk memaksimumkan kekayaan pemegang sahamnya dengan meminimalkan pengeluaran yang berkenaan dengan financial distress cost. Keputusan hedging dapat mengurangi risiko financial distress karena dapat menjamin bahwa nilai valuta asing perusahaan (outflow dan inflow) di masa yang akan datang tidak dipengaruhi oleh fluktuasi kurs (Fitriasari, 2011).

Penelitian ini berfokus pada financial distress hypothesis, dimana financial distress adalah suatu keadaan ketika perusahaan mengalami kesulitan keuangan 350

yang serius, hingga operasi perusahaan tidak dapat berjalan dengan baik (Irfan dan Tri, 2014) Perlindungan terhadap risiko dengan melakukan hedging dapat mengurangi risiko terjadinya kesulitan keuangan (financial distress) yang berujung pada kebangkrutan pada perusahaan (Zhu, 2010).

Keputusan hedging didorong oleh faktor eksternal dan faktor internal perusahaan. Faktor eksternal ada dua, yakni BI rate dan nilai tukar (Megawati, dkk. 2016). Beberapa peneliti terdahulu sudah meneliti faktor-faktor internal yang mempengaruhi keputusan hedging perusahaan salah satunya adalah leverage.

Leverage merupakan rasio utang atau lebih dikenal dengan rasio solvabilitas. Rasio leverage menunjukkan kapabilitas perusahaan dalam membayar kewajiban keuangannya dalam jangka panjang dan jangka pendek atau menilai sejauh mana kegiatan perusahaan didanai oleh utang (Wiagustini, 2013:85). Hedging sangat berguna untuk perusahaan yang memiliki rasio leverage tinggi karena mampu menstabilkan cash flow dan mampu mengurangi biaya-biaya seperti financial distress cost, underinvestment problem dan biaya-biaya lain yang berkaitan dengan cash flow (Wang dan Lida, 2011).

Leverage dinyatakan berpengaruh negatif tidak siginifikan terhadap keputusan hedging oleh Baimwera dan Muriuki (2014), sedangkan Widyagoca dan Vivi (2016) dalam penelitiannya menemukan bahwa leverage berpengaruh negatif signifikan terhadap keputusan hedging. Penelitian yang dilakukan beberapa peneliti menunjukkan hal yang berbeda. Martha, dkk. (2016) mendapatkan hasil bahwa leverage berpengaruh positif tidak signifikan terhadap keputusan hedging dengan alasan sebagian besar perusahaan masih banyak yang

menggunakan ekuitas dibandingkan dengan utang. Peneliti lain seperti Shaari et al. (2013), menunjukkan pengaruh positif dan signifikan antara leverage ratio terhadap keputusan hedging.

Faktor lain yang mempengaruhi keputusan hedging perusahaan adalah profitabilitas. Profitabilitas menunjukkan kemampuan perusahaan untuk mendapat laba dari usahanya. Perusahaan dengan profitabilitas yang tinggi mengindikasikan perusahaan cenderung tidak terlibat dalam lindung nilai karena memiliki potensi kesulitan keuangan yang rendah Shaari et al. (2013). Pernyataan tersebut didukung oleh Mnasri et al. (2013) yang menunjukkan pengaruh negatif signifikan antara profitabilitas dan kebijakan hedging dengan argumen semakin tingginya profit yang dicapai perusahaan maka perusahaan akan terhindar dari risiko financial distress. Hasil penelitian yang dilakukan oleh Jiwandhana dan Triaryati (2016) mendapatkan hasil, profitabilitas berpengaruh positif signifikan terhadap keputusan hedging dengan alasan ketika profitabilitas meningkat, kecenderungan untuk melakukan ekspansi bisnis akan lebih cepat sehingga memerlukan instrumen lindung nilai (hedging) untuk meminimalkan risiko akan kondisi pasar internasional yang dinamis.

Likuiditas adalah faktor berikutnya yang memengaruhi kebijakan hedging perusahaan. Likuiditas menunjukkan kesanggupan perusahaan memenuhi kewajiban keuangan jangka pendek tepat waktu. Perusahaan akan selalu likuid, bila dana lancar dimiliki bernilai lebih besar daripada utang. Likuiditas yang tinggi menunjukkan perusahaan mampu menghadapi risikonya dengan menggunakan dana cadangan yang dimiliki, sehingga penggunaan hedging rendah

(Paranita, 2011). Sesuai dengan hasil penelitian yang didapatkan Chaudry (2014) yang menunjukkan likuiditas berpengaruh negatif signifikan terhadap penggunaan instrumen derivatif hedging. Hasil penelitian yang dilaksanakan oleh Guniarti (2014) menunjukkan hasil yang berbeda, yakni likuiditas berpengaruh negatif namun tidak signifikan terhadap keputusan hedging, Putro dan Chabachib (2012) mendapatkan hasil bahwa likuiditas dengan kebijakan hedging perusahaan memiliki pengaruh positif namun tidak signifikan.

Penelitian terdahulu yang dilaksanakan di berbagai negara menunjukkan hasil yang berbeda-beda (research gap) terkait dengan karakter yang dimiliki masing-masing negara. Minimnya penelitian tentang hedging dengan instrumen derivatif di Indonesia juga menjadi acuan untuk meneliti kembali kebijakan hedging perusahaan sektor pertambangan yang terdaftar di Bursa Efek Indonesia (BEI) pada tahun 2011-2014.

Berdasarkan latar belakang yang sudah dibahas, didapatkan beberapa rumusan masalah sebagai berikut: Apakah leverage berpengaruh signifikan terhadap keputusan hedging perusahaan sektor pertambangan yang terdaftar di BEI ?, Apakah profitabilitas berpengaruh signifikan terhadap keputusan hedging perusahaan sektor pertambangan yang terdaftar di BEI ?, dan Apakah likuiditas berpengaruh signifikan terhadap keputusan hedging perusahaan sektor pertambangan yang terdaftar di BEI ?

Tujuan dari dilakukannya penelitian ini, yaitu: Untuk mengetahui signifikansi pengaruh leverage terhadap keputusan hedging pada perusahaan sektor pertambangan yang terdaftar di BEI, untuk mengetahui signifikansi

pengaruh profitabilitas terhadap keputusan hedging pada perusahaan sektor pertambangan yang terdaftar di BEI, dan untuk mengetahui signifikansi pengaruh likuiditas terhadap keputusan hedging pada perusahaan sektor pertambangan yang terdaftar di BEI.

Diharapkan penelitian ini mampu bermanfaat baik secara teoritis maupun praktis untuk pihak yang berkepentingan. Penelitian ini memiliki manfaat teoritis, yaitu memberikan kontribusi empiris terhadap manajemen keuangan berkenaan dengan pengaruh leverage, profitabilitas, dan likuiditas pada kebijakan hedging. Manfaat praktis dari penelitian ini adalah sebagai dasar perusahaan untuk menentukan langkah yang strategis dalam pengambilan keputusan hedging.

Risiko adalah suatu kejadian yang biasanya mendatangkan kerugian bagi organisasi atau perusahaan yang menghadapinya sehingga seringkali kemunculannya tidak dikehendaki. Risiko dapat dikelompokkan menjadi dua tipe, yaitu risiko murni dan risiko spekulatif. Risiko murni (pure risks) adalah risiko yang kemungkinan kerugian ada, namun kemungkinan untuk memperoleh keuntungan tidak ada. Risiko ini berdampak buruk pada asset fisik perusahaan. Risiko legal adalah salah satu risiko murni yang diakibatkan oleh kontrak yang tidak sesuai dengan yang diinginkan. Risiko spekulatif merupakan risiko dimana organisasi mengharapkan keuntungan dibalik kerugian yang terjadi.

Manajemen risiko dapat diartikan sebagai pengelolaan terhadap risiko yang sedang atau akan dihadapi perusahaan untuk meningkatkan nilainya. Tujuan manajemen risiko adalah untuk mengelola risiko agar perusahaan tetap bertahan serta meminimalkan risiko yang dihadapinya. Proses manajemen risiko

dilaksanakan melalui tiga tahapan, yakni identifikasi, evaluasi dan pengukuran, serta pengelolaan risiko. Perusahaan dapat mengelola risiko dengan cara penghindaran, ditahan (retention), diversifikasi, dan transfer risiko. Manajemen risiko mampu meminimalkan biaya yang berkaitan dengan financial distress (Raghavendra dan Velmurugan, 2014).

Eksposur valuta asing merupakan potensi perubahan pendapatan maupun kewajiban perusahaan yang dinyatakan dalam mata uang lokal terhadap perubahan kurs yang tidak terduga (Faisal, 2001:125). Eksposur valuta asing terjadi karena adanya perbedaan nilai tukar. Eksposur valuta asing dihadapi oleh perusahaan yang dalam kegiatan operasinya menggunakan valuta asing. Eksposur valuta asing dapat dibedakan menjadi eksposur transaksi, eksposur operasi, dan eksposur akuntansi.

Financial distress merupakan keadaan perusahaan yang sedang menghadapi kesulitan keuangan bahkan tidak mampu membayar kewajiban finansialnya kepada para kreditur. Financial distress umumnya bersifat jangka pendek, namun bisa menjadi serius. Terdapat dua isu khusus mengenai financial distress cost. Pertama, perusahaan dengan sejumlah besar utang dan pendapatan variabel akan menghadapi risiko dengan tingkat yang lebih tinggi dan membawa financial distress cost yang lebih tinggi pula. Kedua, perusahaan kecil lebih mungkin untuk menerapkan hedging untuk menghindari tingginya biaya kebangkrutan, reorganisasi dan likuidasi. Perusahaan dengan financial distress cost yang lebih tinggi cenderung untuk terlibat dalam aktivitas hedging dengan instrumen derivatif (Shiu, et al. 2010).

Hedging merupakan suatu keputusan yang diambil perusahaan untuk melindungi nilai perusahaan dari risiko perubahan kurs (Guniarti, 2014). Pada dasarnya hedging mentransfer risiko yang dihadapinya ke pihak lain yang mampu mengelola risiko tersebut dengan menggunakan instrumen keuangan (Hanafi, 2009:250). Hedging dapat mengurangi probabilitas bangkrut, memungkinkan perusahaan untuk mendapatkan kredit dari kreditor dengan lebih mudah, menjalin kerjasama yang lebih baik dengan pemasok, dan barangkali memungkinkan perusahaan untuk mendapatkan pinjaman dengan suku bunga yang lebih rendah. Hedging juga memungkinkan perusahaan untuk meramalkan pengeluaran dan penerimaan kas di masa depan dengan lebih akurat, sehingga dapat mempertinggi kualitas dari keputusan penganggaran kas (Zhu, 2010).

Derivatif merupakan suatu tindakan yang bisa digunakan dalam hedging. Derivatif merupakan suatu kontrak keuangan antara dua pihak untuk mentransaksikan suatu aset saat harga tetap pada tanggal yang akan terjadi di masa depan (Brigham dan Houston, 2011:347). Chong et al., (2014) menyatakan proteksi arus kas perusahaan dengan instrumen derivatif dapat menjauhkan perusahaan dari risiko financial distress. Instrumen derivatif memiliki manfaat yang tinggi untuk manajemen risiko karena bisa digunakan untuk melakukan hedging. Instrumen keuangan derivatif ada empat, yaitu forward contract, futures contracts, swaps contracts, dan options contracts (Madura, 2009:154). Kontrak future adalah pertukaran janji dagang untuk membeli atau menjual suatu aset di masa depan pada harga yang sudah ditentukan lebih dulu (Madura, 2009:154). Kontrak forward adalah kontrak future yang disesuaikan dengan kebutuhan (Putro

dan Chabachib, 2012). Opsi adalah suatu kontrak derivatif dengan disertai pilihan (hak) untuk menjual atau membeli sesuatu sesuai dengan yang tertera dalam kontrak tersebut. Swap adalah pengaturan oleh kedua belah pihak untuk menukar suatu aliran arus kas untuk aliran lainnya berdasarkan suatu kesepakatan tertentu yang ditetapkan pada saat kontrak dibuat (Madura, 2009:439).

Leverage atau disebut dengan rasio solvabilitas merupakan kemampuan perusahaan melunasi kewajiban dalam jangka pendek maupun panjang atau mengukur seberapa banyak perusahaan didanai dengan utang (Wiagustini, 2013:85). Perusahaan yang dalam struktur modalnya menggunakan utang yang lebih banyak memiliki kecenderungan untuk menerapkan kebijakan hedging. Rasio leverage yang tinggi menunjukkan proporsi pembiayaan utang yang tinggi dibandingkan pembiayaan ekuitas, yang menandakan perusahaan sedang menghadapi risiko financial distress. Kebijakan hedging dapat menurunkan kemungkinan terjadinya biaya kesulitan finansial (financial distress cost), dengan cara mengurangi fluktuasi arus kas atau laba akuntansi (Nguyen dan Faff, 2002).

Penelitian Shaari et al. (2013), Takao et al. (2009), Afza dan Atia (2011), Ahmad dan Balkis (2012), Paranita (2011), Guniarti (2014), dan Wang dan Lida (2011) menunjukkan pengaruh positif dan signifikan antara leverage terhadap kebijakan hedging.

Hipotesis mengenai pengaruh leverage terhadap keputusan hedging perusahaan adalah:

H1 = Leverage berpengaruh positif signifikan terhadap keputusan hedging

Menurut Widarjo dan Doddy (2009), profitabilitas mengindikasikan efektivitas dan efisiensi perusahaan dalam menggunakan asetnya, karena rasio profitabilitas menunjukkan kapabilitas perusahaan dalam menghasilkan keuntungan berdasarkan penggunaan aset. Perusahaan yang memiliki profitabilitas yang tinggi cenderung untuk kurang terlibat dalam aktivitas hedging, karena perusahaan dengan profitabilitas tinggi akan terhindar dari risiko financial distress. Perusahaan yang memiliki profitabilitas tinggi akan menghadapi risiko kesulitan keuangan yang lebih rendah sehingga perusahaan cenderung untuk tidak hedging.

Penelitian yang dilakukan Mnasri et al. (2013) serta Clark dan Mefteh (2010) menunjukkan hubungan antara profitabilitas dengan keputusan hedging adalah negatif, dengan pertimbangan semakin tinggi profitabilitas maka perusahaan cenderung terhindar dari risiko financial distress.

Hipotesis mengenai pengaruh profitabilitas terhadap keputusan hedging perusahaan adalah:

H2 = Profitabilitas berpengaruh negatif signifikan terhadap keputusan hedging

Likuiditas menunjukkan kemampuan dalam membayar utang finansial jangka pendek yang dimiliki dengan menggunakan dana lancar yang tersedia. Dana lancar yang dimiliki perusahaan harus lebih besar dibandingkan utang lancar agar perusahaan selalu dalam kondisi likuid (Wiagustini, 2013:85). Risiko likuiditas muncul ketika perusahaan tidak mampu memenuhi kewajibannya tepat pada waktunya, yang berarti perusahaan akan berhadapan dengan financial

distress cost. Semakin tinggi rasio likuiditas semakin rendah pula keputusan hedging yang diterapkan perusahaan.

Penelitian yang dilakukan oleh Afza dan Atia (2011), Megawati, dkk. (2016), Ameer (2010), Chaudry (2014), serta Dewi dan Purnawati (2016) menunjukkan bahwa likuiditas memiliki pengaruh negatif terhadap penggunaan hedging, dengan alasan tingginya rasio likuiditas akan mengurangi risiko financial distress cost yang dihadapi perusahaan.

Hipotesis mengenai pengaruh likuiditas terhadap keputusan hedging adalah sebagai berikut:

H3 = Likuiditas berpengaruh negatif signifikan terhadap keputusan hedging

METODE PENELITIAN

Penelitian ini menggunakan desain asosiatif, yaitu penelitian yang menyelidiki pengaruh variabel satu dengan variabel lainnya. Penelitian dilakukan di perusahaan sektor pertambangan yang terdaftar di BEI dengan objek penelitian adalah keputusan hedging perusahaan sektor pertambangan periode tahun 20112014.

Variabel dependen pada penelitian ini adalah keputusan hedging dengan variabel independennya adalah leverage, profitabilitas, dan likuiditas. Hedging dinyatakan dalam variabel dummy, apabila perusahaan melakukan aktivitas hedging ditandai dengan angka 1 dan diberi angka 0 untuk perusahaan yang tidak melakukan aktivitas hedging. Debt to equity ratio yang dinyatakan dalam satuan persen digunakan sebagai alat ukur variabel leverage. Profitabilitas diproksikan

dengan menggunakan rasio return on asset yang dinyatakan dalam satuan persen, dan likuiditas diukur dengan menggunakan current ratio yang dinyatakan dalam persen.

Jenis data penelitian ini adalah data kuantitatif dengan menggunakan sumber data sekunder. Data kuantitatif serta data sekunder didapatkan dari BEI dalam bentuk annual report perusahaan pertambangan dan Indonesian Capital Market Directory (ICMD) periode tahun 2011-2014.

Perusahaan pertambangan yang terdaftar di BEI seluruhnya digunakan menjadi populasi dalam penelitian dan didapat sebanyak 40 perusahaan. Pemilihan sampel menggunakan metode purposive sampling dengan kriteria, yaitu perusahaan pertambangan yang memiliki eksposur valuta asing yang datang dari aktivitas ekspor, impor, dan kewajiban valuta asing, atau mempunyai anak perusahaan di luar negeri serta melakukan transaksi internasional dengan mata uang asing. Didapatkan 30 sampel perusahaan dan 10 perusahaan tidak memenuhi kriteria setelah dilakukan seleksi sampel.

Metode metode observasi non pastisipan adalah metode dalam penelitian ini dan menggunakan teknik analisis regresi logistik. Penelitian menggunakan software SPSS versi 17.0. Persamaan regresi dari penelitian ini adalah Ln ⅛=α+β1 LEV-β2 PROF-β3 LQ………….…………………………(1)

Keterangan:

Ln = = aktivitas hedging

(1= terdapat aktivitas hedging, 0 = tidak terdapat aktivitas hedging)

Ln = Variabel Dependen

P = Probabilitas

α = Konstanta regresi

β1 LEV = Konstanta regresi variabel leverage

β2 PROF = Konstanta regresi variabel profitabilitas

β3 LQ = Konstanta regresi variabel likuiditas

HASIL DAN PEMBAHASAN

Statistik deskriptif mengungkapkan nilai rata-rata, terendah, tertinggi, serta standar deviasi dari data observasi. Tabel 1 menunjukan statistik deskriptif variabel independen.

Tabel 1

Statistik Deskriptif Variabel Independen

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

DER |

120 |

-64.71 |

23.97 |

1.2469 |

7.00374 |

|

ROA |

120 |

-45.53 |

57.70 |

5.0697 |

14.27841 |

|

CR |

120 |

.08 |

10.64 |

2.4558 |

2.08781 |

|

Valid N (listwise) |

120 |

Sumber: Data diolah, 2016

DER memiliki nilai minimum -64.71, nilai maksimumnya adalah 23.97 dan nilai rata-rata sebesar 1.2469, serta memiliki standar deviasi sebesar 7.00374. Nilai terendah ROA adalah -45.53, nilai tertingginya adalah 57.70 dan nilai rata-adalah 5.0697 serta standar deviasi ROA sebesar 14.27841. Nilai minimum CR adalah 0.08, nilai maksimumnya adalah 10.64 dan nilai rata-rata CR adalah 2.4558 serta standar deviasi 2.08781.

Tabel 2

Frekuensi Variabel Dependen

|

Frequency |

Percent |

Valid Percent |

Cumulative Percent | |

|

Valid 0 |

81 |

67.5 |

67.5 |

67.5 |

|

1 |

39 |

32.5 |

32.5 |

100.0 |

|

Total |

120 |

100.0 |

100.0 |

Sumber: Data diolah, 2016

Sampel yang melakukan aktivitas hedging diberi kode 1 dan yang tidak diberi kode 0. Tabel 2 menunjukkan terdapat 39 observasi (32.5%) perusahaan yang melakukan hedging sedangkan sebanyak 81 observasi (67.5%) tidak melakukan hedging dari total observasi sejumlah 120.

Hosmer and Lemeshow Test menunjukkan kelayakan suatu model regresi. Nilai sig yang lebih besar dari 0.05 menunjukkan data sesuai dengan model. Hasil uji kelayakan model ditampilkan pada Tabel 3.

Tabel 3

Hosmer and Lemeshow Test

Step Chi-square Df Sig.

1 3.909 8 0.865

Sumber: Data diolah, 2016

Nilai Hosmer and Lemeshow Test sebesar 3.909 dengan probabilitas signifikansi 0.865. Nilai signifikansi yang lebih besar dari 5%, berarti model dalam penelitian ini dapat diterima.

|

Tabel 4 Perbandingan -2 Log likelihood | |

|

Block Number " |

-2 Log likelihood |

|

Awal ( block number = 0) |

151.339 |

|

Akhir ( block number = 1) |

112.035 |

|

Sumber: Data diolah, 2016 | |

Penilaian keseluruhan model dilakukan dengan dapat dinilai dengan melakukan perbandingan hasil antara -2 Log likelihood awal (block number =0) dengan nilai -2 Log likelihood akhir (block number = 1). Nilai -2 Log likelihood pada awal adalah sebesar 151.339 dan nilai -2 Log likelihood pada akhir mengalami penurunan sebanyak 39.304 menjadi 112.035. Penurunan -2 Log

likelihood menandakan model yang dihipotesiskan cocok dengan data. Hasil penelitian keseluruhan model dapat dilihat pada Tabel 4.

Nilai Nagelkerke R Square menunjukkan hubungan variabel independen terhadap variabel dependen dapat dilihat dari. Tabel 5 memperlihatkan nilai Nagelkerke R Square sebesar 0.390 yang berarti bahwa variasi dari DER, ROA, dan CR sanggup mengartikan ragam dari hedging sebesar 39%, sedangkan 61% sisanya diterangkan oleh variabel lain yang tidak masuk dalam model regresi.

Tabel 5

Model Summary

Step -2 Log likelihood Cox & Snell R Square Nagelkerke R Square

1 112.035a .279 .390

Sumber: Data diolah, 2016

Matrik digunakan dalam regresi logistik untuk mengetahui korelasi antar variabel bebas. Matrik korelasi yang bernilai lebih kecil dari 0,8 memiliki arti tidak ada indikasi multikolinearitas yang parah antar variabel bebas. Matriks korelasi ditunjukkan pada Tabel 6.

Tabel 6

Correlation Matrix

Constant DER ROA CR

|

Step 1 |

Constant |

1.000 |

-.590 |

-.169 |

-.710 |

|

DER |

-.590 |

1.000 |

.202 |

.092 | |

|

ROA |

-.169 |

.202 |

1.000 |

-.190 | |

|

CR |

-.710 |

.092 |

-.190 |

1.000 |

Sumber: Data diolah, 2016

Tabel 6 menunjukkan nilai korelasi antar variabel lebih kecil dari 0,8, ini

berarti tidak ada tanda-tanda multikolinearitas yang berbahaya antar variabel bebas.

Ketajaman prediksi model regresi untuk memproyeksi probabilitas hedging suatu perusahaan dilihat pada matriks klasifikasi dan dinyatakan dalam satuan persen. Tabel 7 menampilkan matriks klasifikasi dari penelitian.

|

Tabel 7 Classification Tablea | |

|

Observed |

Predicted Hedging Percentage 0 1 Correct |

|

Step 1 Hedging 0 1 Overall Percentage |

76 5 93.8 22 17 43.6 77.5 |

a. The cut value is .500 Sumber: Data diolah, 2016

Data pada Tabel 7 menunjukkan kemampuan prediksi dari model regresi untuk memproyeksi perusahaan menerapkan hedging sebesar 43.6 persen. Hasil tersebut menandakan bahwa dengan menerapkan model regresi tersebut, ada 17 observasi yang diestimasiakan melakukan hedging dari keseluruhan 39 obeservasi yang melaksanakan hedging. Kekuatan proyeksi dari model regresi dalam memprediksi probabilitas perusahaan tidak melakukan hedging sebesar 93.8 persen. Model tersebut menunjukkan terdapat sebanyak 76 observasi yang diprediksi tidak melakukan hedging dari total 81 observasi yang tidak melakukan hedging. Secara keseluruhan keakuratan klasifikasi pada model ini adalah 77.5 persen, yang berarti hasil penelitian ini cukup baik karena mendekati 100 persen.

Variables in The Equation memperlihatkan nilai estimasi parameter untuk membentuk suatu model regresi logistik. Model regresi yang terbentuk dari nilai estimasi parameter Variables in The Equation ditampilkan pada Tabel 8.

Tabel 8

Variables in the Equation

|

B |

S.E. |

Wald |

df |

Sig. |

Exp(B) | ||

|

Step 1a |

DER |

0.521 |

0.196 |

7.054 |

1 |

0.008 |

1.684 |

|

ROA |

-0.004 |

0.021 |

0.04 |

1 |

0.842 |

0.996 | |

|

CR |

-0.524 |

0.223 |

5.503 |

1 |

0.019 |

0.592 | |

|

Constant |

-0.467 |

0.546 |

0.73 |

1 |

0.393 |

0.627 | |

a. Variable(s) entered on step 1: DER, ROA, CR. Sumber: Data diolah, 2016

Tabel 8 memperlihatkan hasil uji dengan regresi logistik pada tingkat kesalahan 5 persen. Model yang terbentuk berdasarkan nilai estimasi parameter dalam Tabel 8 dapat dinyatakan sebagai berikut :

Ln2(⅛ = -0.467 + 0.521 lev — 0.004 prof — 0.524LQ...............(5)

( )

Berdasarkan model regresi yang terbentuk dapat dijelaskan hasil sebagai berikut:

Hipotesis pertama menyatakan leverage memiliki pengaruh positif signifikan terhadap keputusan hedging. DER yang menjadi proksi leverage menunjukkan nilai koefisien regresi sebesar 0.521, dengan probabilitas variabel sebesar 0.008, lebih rendah dari taraf signifikansi 0.05 (5%). Hasil pengujian menandakan H1 diterima, ini menunjukkan DER berpengaruh positif signifikan terhadap keputusan hedging perusahaan sektor pertambangan yang terdaftar di BEI.

Hipotesis kedua menyatakan profitabilitas berpengaruh negatif signifikan terhadap keputusan hedging. ROA yang menjadi proksi dari profitabilitas menunjukkan nilai koefisien regresi sebesar -0.004 dengan nilai probabilitas

variabel 0.842 yang lebih besar dari tingkat signifikansi 0.05 (5%). Hasil

pengujian menunjukkan, H2 ditolak, ini menandakan ROA memiliki hubungan yang negatif tidak signifikan terhadap keputusan hedging perusahaan sektor pertambangan yang terdaftar di BEI.

Hipotesis ketiga menyatakan bahwa likuiditas memiliki pengaruh negatif signifikan terhadap keputusan hedging. Variabel CR yang merupakan proksi dari likuiditas menunjukkan nilai koefisien regresi sebesar -0.524 dengan nilai probabilitas variabel sebesar 0.019 yang lebih kecil dari tingkat signifikansi 0.05 (5%). Hasil pengujian menandakan bahwa H3 diterima, dan menunjukkan bahwa CR memiliki hubungan yang negatif signifikan terhadap kebijakan hedging perusahaan sektor pertambangan di BEI.

Hasil uji regresi logistik mendapatkan hasil bahwa leverage menunjukkan pengaruh positif signifikan terhadap hedging. Hasil ini menyatakan bahwa hipotesis pertama yang menunjukkan leverage berpengaruh positif signifikan terhadap keputusan hedging diterima.

Leverage yang tinggi menunjukkan perusahaan memiliki lebih banyak hutang dari pada modal untuk menjalankan operasinya. Perusahaan yang pendapatannya dalam bentuk mata uang lokal atau menjalankan operasi dalam mata uang lokal dan memiliki utang yang didenominasi valuta asing akan menghadapi eksposur valuta asing yang tinggi. Apresiasi valuta asing akan menyebabkan nilai utang dalam mata uang lokal meningkat, karena perusahaan harus mengeluarkan lebih banyak dana untuk membayar utangnya. Utang perusahaan akan memunculkan risiko ketika profit yang diperoleh lebih kecil dari biaya bunga yang harus dikeluarkan. Kesulitan keuangan yang dihadapi

perusahaan akibat dari meningkatnya kewajiban perusahaan akan memunculkan risiko. Perusahaan harus mengelola risiko yang akan dihadapi tersebut, sehingga dalam pengelolaan risiko perusahaan perlu melakukan hedging terhadap nilainya.

Perusahaan dengan leverage yang tinggi akan semakin tinggi pula penggunaan hedging ketika diprediksi kondisi perekenomian akan melemah dan menyebabkan depresiasi mata uang lokal, namun jika mata uang lokal diprediksi akan mengalami apresiasi pada saat utang jatuh tempo maka perusahaan tidak perlu melakukan hedging. Penggunaan hedging ketika perusahaan memiliki leverage yang tinggi dan kondisi perekonomian melemah sangat berguna meminimalkan risiko yang dihadapi, sebaliknya penurunan nilai debt to equity ratio juga menyebabkan rendahnya penggunaan hedging. Hedging digunakan karena mampu melindungi cash flow perusahaan dari risiko kepailitan yang mungkin dihadapi.

Secara signifikan terbukti bahwa semakin besar nilai DER, maka probabilitas perusahaan menerapkan kebijakan hedging makin besar. Hasil pengujian selaras dengan penelitian Ahmad dan Balkis (2012), Shaari et al. (2013), Takao et al. (2009), Paranita (2011), Guniarti (2014), Afza dan Atia (2011), dan Wang dan Lida (2011). Semakin tinggi rasio leverage perusahaan mengindikasikan bahwa perusahaan sedang menghadapi risiko financial distress sehingga kemungkinan untuk menggunakan hedging semakin tinggi.

Hasil pengujian hipotesis mendapatkan hasil profitabilitas memiliki pengaruh negatif tidak signifikan secara statistik terhadap kebijakan hedging. Hasil pengujian menunjukkan bahwa hipotesis kedua ditolak.

Profitabilitas yang tinggi mengindikasikan kemampuan manajemen perusahaan dalam memperoleh profit dari kegiatan usahanya. Efektivitas pengelolaan aset yang dimiliki perusahaan akan meminimalkan biaya yang ditanggung oleh perusahaan. Minimnya pengeluaran perusahaan mengindikasikan perusahaan mampu menghemat pengeluaran dan memiliki dana yang memadai untuk menjalankan operasinya sehingga kemungkinan perusahaan menghadapi risiko kesulitan keuangan rendah. Rendahnya risiko yang dihadapi perusahaan akan menyebabkan keputusan penggunaan hedging oleh perusahaan rendah.

ROA yang tinggi menandakan perusahaan mampu mendatangkan laba yang besar dari aktiva perusahaan, profitabilitas yang tinggi mengindikasikan perusahaan terhindar dari risiko financial distress sehingga penggunaan hedging cenderung rendah. Sebaliknya, nilai ROA yang rendah menunjukkan ketidakmampuan perusahaan untuk memperoleh laba dari kegiatan usahanya. Profit yang rendah akan menyulitkan perusahaan mendanai kegiatan usahanya sehingga akan memunculkan risiko kesulitan keuangan, untuk menghadapi risiko ini maka perusahaan dengan ROA yang rendah perlu melakukan hedging. Mnasri et al. (2013) serta Clark dan Mefteh (2010) menyatakan hal yang sama dalam artikelnya, perusahaan dengan profitabilitas tinggi cenderung terhindar dari risiko financial distress sehingga keputusan penggunaan hedging rendah.

Profitabilitas menunjukkan pengaruh yang tidak signifikan terhadap keputusan hedging perusahaan pertambangan di BEI, ini berarti peningkatan maupun penurunan nilai ROA tidak mempengaruhi perusahaan dalam mengambil keputusan hedging. Pendapatan dan mayoritas operasi perusahaan dilaksanakan

dengan mata uang asing, oleh karena itu perusahaan tidak perlu mengkonversi mata uangnya ke dalam mata uang lokal. Fluktuasi mata uang lokal pun tidak mempengaruhi nilai perusahaan karena perusahaan memperoleh keuntungan dalam bentuk valuta asing. Sebagian besar perusahaan yang melakukan aktivitas ekspor membuat, menagih, dan membayar dengan mata uang asing, yakni dengan menggunakan Dolar Amerika Serikat. Perusahaan dengan tidak langsung dengan menerapkan cara tersebut maka perusahaan telah melakukan natural hedging atas risiko fluktuasi kurs Rupiah terhadap Dolar Amerika Serikat.

Hasil uji mendapatkan hasil, likuiditas berpengaruh negatif signifikan terhadap hedging. Berdasarkan hasil uji tersebut maka hipotesis ketiga yang menyatakan likuiditas berpengaruh negatif signifikan terhadap keputusan hedging diterima.

Tingginya likuiditas perusahaan mengindikasikan perusahaan mampu memenuhi kewajiban jangka pendeknya dan perusahaan memiliki dana cadangan untuk menghadapi risiko sehingga terhindar dari risiko kesulitan keuangan (financial distress). Semakin likuid perusahaan maka perusahaan akan terhindar dari risiko, oleh karena itu kemungkinan perusahaan menerapkan hedging rendah. Rendahnya current ratio menandakan ketidakmampuan perusahaan dalam mebayar kewajiban jangka pendeknya maupun membiayai kegiatan operasinya sehingga risiko kegagalan yang dihadapi semakin tinggi oleh karena itu perusahaan perlu melakukan hedging untuk mengelola risikonya. Hasil yang didapat sesuai dengan penelitian Ameer (2010), Afza dan Atia (2011), Megawati, dkk. (2016), Chaudry (2014), serta Dewi dan Purnawati (2016) yang mendapatkan

hasil bahwa semakin tinggi rasio likuiditas maka penggunaan hedging akan semakin rendah.

SIMPULAN DAN SARAN

Leverage berpengaruh positif signinifikan terhadap keputusan hedging perusahaan sektor pertambangan. Kenaikan DER mengakibatkan tingginya penggunaan hedging dan sebaliknya semakin rendah DER menyebabkan rendahnya penggunaan hedging. Hal ini karena perusahaan dengan utang yang tinggi cenderung menghadapi kesulitan keuangan sehingga perlu melakukan hedging ketika kondisi perekonomian melemah. Profitabilitas berpengaruh negatif tidak signifikan terhadap kebijakan hedging perusahaan sektor pertambangan. Hasil ini menunjukkan bahwa meningkatnya ROA pada perusahaan sektor pertambangan tidak memberikan dampak yang signifikan terhadap pengambilan keputusan hedging. Hal ini karena perusahaan secara tidak langsung melakukan natural hedging. Likuiditas berpengaruh negatif signifikan terhadap penggunaanhedging perusahaan sektor pertambangan. Hasil ini menunjukkan rendahnya nilai CR mennyebabkan peningkatan penggunaan hedging, sebaliknya semakin tinggi current ratio mengakibatkan penurunan penggunaan hedging. Hal ini karena perusahaan yang memiiliki CR tinggi mengindikasikan adanya dana menganggur (idle fund) yang dapat digunakan oleh perusahaan sebagai subtitusi dari hedging.

Perusahaan pertambangan khususnya yang melakukan transaksi internasional yang menghadapi ketidakpastian akibat dari fluktuasi valuta asing

sebaiknya menggunakan hedging ketika kondisi perekonomian tertentu untuk melindungi nilai perusahaan. Investor yang hendak melakukan investasi pada perusahaan pertambangan perlu memperhatikan variabel leverage dan likuiditas karena variabel tersebut berpengaruh terhadap keputusan hedging dan agar dapat mengetahui bagaimana kemampuan perusahaan dalam mengelola risiko yang dihadapi. Penelitian ini masih memiliki keterbatasan, yaitu tidak menentukan instrumen derivatif yang digunakan untuk risiko-risiko yang dihadapi perusahaan serta tidak memisahkan sampel yang dominan menggunakan utang dengan kurs valuta asing dan utang yang didominasi oleh kurs lokal sehingga bagi peneliti selanjutnya agar melakukan penelitian yang lebih spesifik lagi dalam menetapkan instrumen derivatif yang dapat digunakan oleh perusahaan serta memisahkan sampel.

REFERENSI

Afza, Talat dan Atia Alam. 2011. Determinants of Corporate Hedging Policies: A Case of Foreign Exchange and Interest Rate Derivative Usage. African Journal of Business Management. 5(14): pp: 5792-5797

Afza, Talat dan Atia Alam. 2011. Determinants of extent of financial derivative usage. African Journal of Business Management. 5(20): pp: 8331-8336

Ahmad, Noryati, dan Balkis Haris. 2012. Factors for Using Derivatives: Evidence From Malaysian Non-Financial Companies. Research Journal of Finance and Accounting: 3(9): pp:79-88

Ameer, Dr. Rashid. 2010. Determinants of Corporate Hedging Practices in Malaysia. International Business Research. 3(2): pp:120-130

Association of Indonesian Environmental Observes. 2016. Indonesian Oil Reserves – Resources. http://www.hpli.org/tambang.php. Diakses pada tanggal 10 Agustus 2016

Baimwera, B dan Muriuki, A. M. 2014. Analysis of Corporate Financial Distress Determinants: A Survey of Non Financial Firms Listed In The Nse

Chaudhry, Dr. Naveed Iqbal and Mian Saqib Mehmood and Asif Mehmood. 2014. Determinants of corporate hedging policies and derivatives usage in risk management practices of non-financial firms. Munich Personal RePEc Archive (MPRA) Paper No. 57562

Chong, L. Lee, J. Xiao Chang, dan S. Hooi Tan. 2014. The Determinants of Foreign Currency Risk Hedging. Managerial Finance. 40(2): pp: 176187

Clark, E., & Mefteh, S. (2010). Foreign Currency Derivatives Use, Firm Value and the Effect of the Exposure Profile: Evidence from France. International Journal of Business: 15(2).

Dahlius, Arif Zardi. 2014. Potensi dan Tantangan Pertambangan di Indonesia. http://www.imaapi.com/index.php?option=com_content&view=article &id=1937:potensi-dan-tantangan-pertambangan-

diindonesia&catid=47:media-news&Itemid=98&lang=id. Diakses pada tanggal 12 Agustus 2016

Dewi, Ni Komang Reni Utami, dan Ni Ketut Purnawati. 2016. Pengaruh Market to Book Value dan Likuiditas terhadap Keputusan Hedging pada Perusahaan Manufaktur di BEI. E-Jurnal Manajemen Unud. 5(1): h:355 - 384

Faisal, M. 2001. Manajemen Keuangan Internasional. Edisi Pertama. Jakarta: Salemba Empat

Fitriasari, Fika. 2011. Value Drivers terhadap Nilai Pemegang Saham Perusahaan yang Hedging di Derivatif Valuta Asing. Jurnal Manajemen Bisnis. 1(1): h:89-102

Griffin, Ricky W. and Pustay, Michael W. 2005. Bisnis Internasional (Alih Bahasa Yohanes S. Indrakusuma). Jilid 1 dan 2. Jakarta: PT Indeks

Guniarti, Fay. 2014. Faktor-faktor yang Mempengaruhi Aktivitas Hedging dengan Instrumen Derivatif Valuta Asing. Jurnal Dinamika Manajemen. 5(1): h:64-79

Hanafi, Mamduh M. 2009. Manajemen Risiko. Edisi Kedua. Yogyakarta: UPP STIM YPKN

Hardiyan, Yodie. 2015. Mitigasi Risiko, Pemerintah Dorong Hedging Non-Dollar. http://market.bisnis.com/read/20150410/93/421485/mitigasi-risiko-

pemerintah-dorong-hedging-non-dollar. Diakses pada tanggal 20 Agustus 2016

Irfan, Mochamad, dan Tri Yuniati. 2014. Analisis Financial Distress dengan Pendekatan Altman Z”-Score untuk Memprediksi Kebangkrutan Perusahaan Telekomunikasi. Jurnal Ilmu dan Riset Manajemen. 3(1)

Jiwandhana, RM Satwika Putra, dan Nyoman Triaryati. 2016. Pengaruh Leverage dan Profitabilitas terhadap Keputusan Hedging Perusahaan Manufaktur Indonesia. E-Jurnal Manajemen Unud. 5(1): h:31-58

Madura, Jeff. 2009. Keuangan Perusahaan Internasional. Buku 1. Edisi Kedelapan. Jakarta: Salemba Empat

Martha, Nadia Henelizt. 2016. Analisis Faktor – Faktor Internal yang Mempengaruhi Pengambilan Keputusan Hedging pada Perusahaan Pertambangan Batubara di Bursa Efek Indonesia Tahun 2010 – 2014. Jurnal Ilmiah Universitas Bakrie. 4(1)

Megawati, Ida Ayu Putu, Luh Putu Wiagustini, dan Luh Gede Sri Artini. 2016. Determinasi Keputusan Hedging pada Perusahaan Manufaktur di Bursa Efek Indonesia. E-Jurnal Manajemen Unud

Mnasri, Mohamed, Georges Dionne, dan Jean-Pierre Gueiye. 2013. How do Firms Hedge Risks? Empirical Evidence from Oil and Gas Producers. CIRRELT. 25:pp:1-88

Nguyen Hoa, Faff Robert. 2002. On The Determinants of Derivative Usage by Australian Companies. 27(1)

Paranita, Ekayana Sangkasari. 2011. Kebijakan Hedging dengan Derivatif Valuta Asing Pada Perusahaan Publik di Indonesia. Seminar Nasional Ilmu Ekonomi Terapan

Putro, Septama Hardanto dan M. Chabachib.2012. Analisis Faktor yang Mempengaruhi Penggunaan Instrumen Derivatif Sebagai Pengambilan Keputusan Hedging. Diponegoro Business Review. 1(1): h:1-11

Raghavendra, RH, dan Velmurugan PS. 2014. The Determinants of Currency Hedging in Indian IT Firms. J Bus Fin Aff: 3(3)

Shaari, Noor Azizah, Nurfadhilah Abu Hasan, Yamuna Rani Palanimally dan Rames Kumar Moona Haji Mohamed. 2013. The Determinants of Derivative Usage: A Study on Malaysian Firms. Interdisciplinary Journal of Contemporary research In Business. 5 (2): pp: 300-316

Shiu, Yung-Ming, Chi- Feng Wang, Andrew Adams, dan Yi-Cheng Shin. 2010. On The Determinants of Derivative Hedging By Insurance Companies: 373

Evidence From Taiwan. Asian Economic and Financial Review: 2(4): 538-552

Takao, Atsushi, dan I Wayan Nuka Lantara. 2009. The Determinants of the Use of Derivatise in Japanese Insurance Companies

Tufano, P. 1996. Who Manages Risk? An Empirical Examination of Risk Management Practices in the Gold-Mining Industry. Journal Finance. 51(4): pp:1097-1137

Wang, Xuequn dan Lida Fan. 2011. The Determinants of Corporate Hedging Policies. International Journal of Business and Social Science. 2(6): pp29-38

Wiagustini, Ni Luh Putu. 2013. Manajemen Keuangan. Udayana Press

Widarjo, Wahyu dan Doddy Setyawan. 2009. Pengaruh Rasio Keuangan Terhadap Kondisi Financial Distress Perusahaan Otomotif. Jurnal Bisnis dan Akuntansi, 5(2) p: 107-119.

Widyagoca, I Gusti Putu Agung dan Putu Vivi Lestari. 2016. Pengaruh Leverage, Growth Opportunities, dan Liquidity terhadap Pengambilan Keputusan Hedging PT. Indosat Tbk. E-Jurnal Manajemen Unud. 5(2): h: 12821308.

Zhu, M. R. 2010. Corporate Hedging, Financial Distress and Product Market Compettition. Working Paper. Austin: University of Texas

374

Discussion and feedback