PENGARUH KONDISI EKONOMI DAN KINERJA KEUANGAN TERHADAP RETURN SAHAM PERUSAHAAN FOOD AND BEVERAGES DI BURSA EFEK INDONESIA

on

3170

PENGARUH KONDISI EKONOMI DAN KINERJA KEUANGAN TERHADAP RETURN SAHAM PERUSAHAAN FOOD AND

BEVERAGES DI BURSA EFEK INDONESIA

I Wayan Krisna Putra1

I Made Dana2

-

1Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud), Bali-Indonesia e-mail: krisnap55@yahoo.com / telp: +6281239655535

-

2Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud), Bali-Indonesia

ABSTRAK

Tujuan dari penelitian ini adalah untuk mengetahui pengaruh dari tingkat inflasi, gross domestic produtc (GDP), debt to equity ratio (DER), return on assets (ROA), market to book value (MBV) terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia periode 20102013. Metode pengumpulan data yang digunakan dalam penelitian ini adalah metode observasi non partisipan. Populasi yang digunakan adalah perusahaan yang dikategorikan ke dalam sektor food and beverages di Bursa Efek Indonesia tahun 2010 - 2013. Metode penentuan sampel yang digunakan dalam penelitian ini adalah purposive sampling. Teknik analisis data yang digunakan adalah Regresi Linier Berganda. Hasil penelitian menunjukkan bahwa MBV secara parsial berpengaruh positif dan signifikan terhadap return saham, sedangkan tingkat inflasi, GDP, DER, ROA tidak berpengaruh signifikan terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia periode 2010-2013.

Kata kunci: return saham, analisis fundamental

ABSTRACT

The purpose of this study was to determine the effect of the inflation rate, gross domestic product (GDP), debt to equity ratio (DER), return on assets (ROA), market to book value (MBV) towards the stock returns on the food and beverages company in Indonesia Stock Exchange (IDX) 2010-2013. Data collection methods used in this study is a nonparticipant observation method. The population used is the company that is categorized into food and beverages sector in Indonesia Stock Exchange in 2010 - 2013, the sampling method used in this study is purposive sampling. The data analysis technique used is the Multiple Linear Regression. The results showed that the market to book value is partially positive and significant effect on stock returns, while the rate of inflation, gross domestic product, the debt to equity ratio, return on assets insignificant effect on stock returns food and beverages company in Indonesia Stock Exchange from 2010 -2013.

Keywords: stock returns, fundamental analisis

PENDAHULUAN

Pasar modal adalah pasar untuk berbagai instrumen keuangan (sekuritas) jangka panjang yang bisa diperjualbelikan, baik dalam bentuk hutang ataupun modal

sendiri, baik yang diterbitkan oleh pemerintah, public authorities, maupun perusahaan swasta (Husnan, 2009:3). Dengan adanya pasar modal (capital market), investor sebagai pihak yang memiliki kelebihan dana dapat menginvestasikan dananya pada berbagai sekuritas. Sedangkan perusahaan sebagai pihak yang memerlukan dana dapat memanfaatkan dana tersebut untuk mengembangkan proyek-proyeknya Tandelilin (2010:61). Investor mempunyai tujuan utama dalam menanamkan dananya kedalam perusahaan yaitu untuk mencari pendapatan atau tingkat kembalian investasi (return) baik berupa pendapatan deviden (dividend yield) maupun pendapatan dari selisih harga jual saham terhadap harga belinya (capital gain). Disamping memperoleh keuntungan tidak menutup kemungkinan investor akan memperoleh kerugian berupa capital loss. Keuntungan atau kerugian yang yang diperoleh dari suatu investasi sangat dipengaruhi oleh kemampuan investor dalam menganalisis saham. Analisis saham dapat dilakukan dengan Analisis teknikal dan Analisis fundamental

Penelitian kali ini mencoba untuk merangkum aspek analisis Fundamental, yaitu analisis ekonomi yang dilihat dari keberadaan kondisi ekonomi dan analisis perusahaan yang dapat dilihat dari kinerja keuangan perusahaan. Variabel bebas yang dipergunakan untuk mengukur kondisi ekonomi, yaitu tingkat inflasi dan gross domestic product,

Inflasi adalah kecendrungan terjadinya peningkatan harga produk-produk

secara keseluruhan sehingga terjadi penurunan daya beli uang (Tandelilin, 2010:

-

342). Tingkat inflasi yang tinggi bisa mengurangi tingkat pendapatan riil yang diperoleh investor dari investasinya. Pada penelitian yang dilakukan oleh Haque et al. (2012) dan Nurhakim (2010), didapatkan hasil bahwa inflasi mengkonfirmasi hubungan negatif signifikan terhadap return saham. Pada hasil penelitian Hussin et al. (2012), tingkat inflasi memberikan dampak positif signifikan terhadap return saham. Pada penelitian Fenjanchi (2012) ditemukan bahwa tingkat inflasi berpengaruh positif terhadap return saham namun tidak signifikan. Namun berbeda dengan hasil penelitian yang di dapatkan oleh Indraswari (2013), dan Baramuli (2007) yang menemukan tingkat inflasi tidak mempunyai pengaruh signifikan terhadap return saham.

Gross domestic product adalah ukuran produksi barang dan jasa total suatu negara (Tandelilin, 2010:342). Pada penelitian Haque et al. (2012) dinyatakan bahwa gross domestic product memiliki efek positif yang signifikan pada return equitas individual. Penelitian yang dilakukan oleh Indraswari (2013) dan Singh et al. (2011) menemukan hasil gross domestic product berpengaruh signifikan terhadap return saham. Namun berbeda dengan hasil penelitian yang di dapatkan oleh Baramuli (2007) dan Thobarry (2009) yang menemukan gross domestic product tidak berpengaruh signifikan terhadap return saham .

Kinerja keuangan perusahaan di ukur mengggunakan analisis rasio keuangan. Rasio keuangan yang dipergunakan adalah debt to equity ratio (rasio solvabilitas),

return on assets (rasio profitabilitas), dan market to book value (rasio penilaian pasar).

Debt to Equity Ratio (DER) merupakan rasio solvabilitas yang digunakan untuk menilai hutang dengan equitas. Penelitian yang dilakukan oleh Wibawa (2013), Hatta et al. (2012), dan Arista (2012), yang menemukan bahwa DER mempunyai pengaruh negatif dan signifikan terhadap return saham. Penelitian yang dilakukan Taani (2011) dan Martini et al. (2009) menemukan bahwa DER berpengaruh signifikan terhadap return saham. Penelitian yang dilakukan Sari et al. (2012) menemukkan bahwa ada korelasi positif antara DER dengan return saham. Namun berbeda dengan hasil penelitian yang dilakukan Malintan (2012), yang menemukan bahwa DER tidak memberikan pengaruh terhadap return saham perusahaan pertambangan

Return On Assets (ROA) adalah rasio profitabilitas yang menunjukan kemampuan perusahaan untuk menghasilkan laba dari aktiva yang dipergunakan. Penelitian yang dilakukan oleh Zuliarni (2012), Kabajeh et al. (2012) dan Kohansal et al. (2013) yang menemukan bahwa ROA berpengaruh positif signifikan terhadap harga saham sehingga akan mempengaruhi return saham. Penelitian yang dilakukan oleh Haghiri et al. (2012) menemukan ada hubungan yang signifikan antara ROA dengan return saham. Penelitian yang dilakukan Saqafi (2012), menemukan bahwa ada hubungan negatif yang signifikan antara ROA dengan return saham di masa depan. Namun berbeda dengan hasil penelitian Harjito dan Aryayoga (2009) dan

Kuspita (2011) yang menyatakan bahwa ROA berpengaruh negatif dan tidak signifikan terhadap return saham. Begitu juga hasil penelitian Arista (2012), yang menemukan bahwa ROA tidak memiliki pengaruh yang signifikan terhadap return saham.

Market to Book Value (MBV) adalah rasio penilaian pasar yang menunjukan perbandingan antara harga saham di pasar dengan nilai buku saham. Penelitian yang dilakukan oleh Astuti (2006), Sugiarto (2011) dan Arista (2012) yang menemukan bahwa MBV mempunyai pengaruh positif signifikan terhadap return saham. Penelitian yang dilakukan oleh Kheradyar (2011), menemukan bahwa MBV mempengaruhi return saham, begitu pula penelitian Wibawa (2013), menemukan bahwa MBV menunjukan hubungan yang positif dengan return saham tapi tidak signifikan. Penelitian yang dilakukan Khan et al. (2012), Emamgholipour et al. (2013) dan Shafana (2013) menemukan bahwa MBV memiliki efek yang signifikan dan negatif terhadap return saham. Namun berbeda dengan hasil penelitian yang dilakukan oleh Khan (2009), yang menemukan bahwa MBV tidak mempunyai pengaruh yang signifikan terhadap return saham

Sektor food and beverages adalah perusahaan yang bergerak dalam bidang pengolahan bahan baku menjadi produk jadi. Produk yang dihasilkan oleh sektor food and beverages merupakan kebutuhan yang umumnya dikonsumsi oleh masyarakat sehari-hari sehingga sektor ini memegang peranan penting dalam kebutuhan masyarakat.

Tabel 1. Perkembangan Return Saham Perusahaan Food and Beverages yang

Terdaftar di BEI Periode 2010-2013 (dalam persen)

|

No |

Nama Perusahaan |

Return Saham (Tahun) | |||

|

2010 |

2011 |

2012 |

2013 | ||

|

1 |

PT. Akasha Wira International Tbk |

1.5313 |

-0.3765 |

0.9010 |

0.0417 |

|

2 |

PT. Tiga Pilar Sejahtera Food Tbk |

1.1672 |

-0.3058 |

1.1818 |

0.3241 |

|

3 |

PT. Cahaya Kalbar Tbk |

-0.2617 |

-0.1364 |

0.3684 |

-0.1077 |

|

4 |

PT. Delta Djakarta Tbk |

0.9355 |

-0.0708 |

1.2870 |

0.4902 |

|

5 |

PT. Indofood Sukses Makmur Tbk |

0.3732 |

-0.0564 |

0.2717 |

0.1282 |

|

6 |

PT. Mayora Indah Tbk |

1.3889 |

0.3256 |

0.4036 |

0.5167 |

|

7 |

PT. Prashida Aneka Niaga Tbk |

-0.2727 |

2.8750 |

-0.3387 |

-0.2683 |

|

8 |

PT. Sekar Laut Tbk |

-0.0667 |

0.0000 |

0.2857 |

0.0000 |

|

9 |

PT. Siantar TOP Tbk |

0.5400 |

0.7922 |

0.5217 |

0.4762 |

|

10 |

PT. Ultrajaya Milk Industry & Trading Company Tbk |

1.0862 |

-0.1074 |

0.2315 |

2.3835 |

Sumber : www.duniainvestasi.com (pengolahan data)

Berdasarkan tabel 1, keadaan return saham perusahaan food and beverages tahun 2010-2013 menunjukan ketidakstabilan dan menunjukan banyak angka negatif. Berdasarkan fenomena return saham pada perusahaan food and beverages periode 2010-2013 dan adanya research gap pada hasil penelitian-penelitian sebelumnya maka dirumuskan masalah sebagai berikut:

-

1) Apakah tingkat inflasi berpengaruh terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia?

-

2) Apakah gross domestic product berpengaruh terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia?

-

3) Apakah debt to equity ratio berpengaruh terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia?

-

4) Apakah return on assets berpengaruh terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia?

-

5) Apakah market to book value berpengaruh terhadap return saham perusahaan food and beverages di Bursa Efek Indonesia ?

Return saham adalah sejumlah pengembalian yang diperoleh oleh investor atas beban risiko yang telah ditanggungnya pada suatu investasi. Semakin besar return yang diharapkan akan diperoleh dari investasi, semakin besar juga risikonya, sehingga dikatakan bahwa return ekspektasi memiliki hubungan positif dengan risiko.

Inflasi adalah kecendrungan terjadinya peningkatan harga produk-produk secara keseluruhan sehingga terjadi penurunan daya beli uang (Tandelilin, 2010: 342). Tingginya tingkat inflasi akan mengindikasikan harga barang dan tingkat bunga semakin naik, konsumen akan lebih memilih untuk menyimpan uangnya di bank sehingga niat transaksi konsumen akan berkurang. Menurunnya tingkat transaksai akan menyebabkan penjualan menurun sehingga akan mempengaruhi keadaan perusahaan. Keadaan ini akan menyebabkan perusahaan mengalami kerugian sehingga harga saham perusahaan akan menurun, dan akan berimbas pada perolehan return para pemegang saham. Penelitian yang dilakukan oleh Maghayereh (2003) dan Geetha et al. (2011) menemukan hasil bahwa faktor ekonomi makro yaitu tingkat inflasi mempunyai pengaruh terhadap harga saham sehingga akan mempengaruhi return saham. Penelitian yang dilakukan Haque et al. (2012)

menyatakan bahwa inflasi mengkonfirmasi hubungan yang negatif signifikan terhadap return saham. Pada penelitian yang dilakukan oleh Nurhakim (2010), menemukan bahwa perubahan inflasi berpengaruh signifikan terhadap return saham Jakarta Islamic Index pada periode bullish dengan arah hubungan berlawanan (negatif).

H1: Tingkat Inflasi mempunyai pengaruh yang negatif signifikan terhadap return saham perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010 sampai 2013.

Gross domestic product adalah ukuran produksi barang dan jasa total suatu negara (Tandelilin, 2010:342). Dengan meningkatnya gross domestic product akan menyebabkan meningkatnya skala omset penjualan perusahaan dan menyebabkan pertumbuhan perekonomian. Peningkatan skala omset penjualan akan menyebabkan peningkatan keuntungan perusahaan dan selanjutnya akan berimbas pada naiknya harga saham dan akan berakibat pada meningkatnya return saham. Sementara gross domestic product yang memburuk akan menyebabkan penurunan daya beli masyarakat secara riil. Hal ini berarti penurunan kemampuan masyarakat dalam menanamkan dananya pada pasar saham yang mengakibatkan penurunan transaksi pada pasar saham. Pada penelitian yang dilakukan oleh Hussainey dan Ngoc (2009) didapatkan hasil bahwa GDP mempunyai pengaruh signifikan dan positif terhadap penetapan harga saham sehingga akan mempengaruhi return saham. Penelitian yang dilakukan Indraswari (2013), menemukan bahwa GDP berpengaruh signifikan

terhadap return saham. Penelitian yang dilakukan Haque et al. (2012) menemukan bahwa GDP memiliki efek positif yang signifikan pada pengembalian equitas individual. Menurut Singh et al. (2011) ditemukan bahwa GDP memiliki efek yang besar terhadap laba perusahaan sehingga akan mempengaruhi return saham perusahaan.

H2: Gross domestic product mempunyai pengaruh yang positif signifikan terhadap return saham perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010 sampai 2013.

Debt to Equity Ratio (DER) adalah rasio solvabilitas yang membandingkan total hutang perusahaan dari modal pemegang saham. DER yang semakin tinggi menunjukan bahwa komposisi total hutang yang semakin besar dibandingkan dengan total modal sendiri. Tingginya hutang yang dimiliki oleh perusahaan akan memberikan sinyal yang buruk kepada investor. Beban yang tinggi kepada kreditur akan menunjukan sumber modal perusahaan sangat di pengaruhi oleh pihak eksternal perusahaan sehingga mengurangi minat investor dalam menanamkan dananya di perusahaan. Semakin tinggi DER artinya modal yang dimiliki oleh pemegang saham akan semakin sedikit sehingga return saham juga akan rendah. Penelitian yang dilakukan Taani (2011) dan Martini et al. (2009) menemukan bahwa DER berpengaruh signifikan terhadap return saham. Penelitian yang dilakukan Wibawa

(2013), menemukan bahwa DER mempunyai pengaruh negatif dan signifikan

terhadap return saham. Menurut Hatta et al. (2012) DER memiliki hubungan negatif

dan signifikan dengan harga saham sehingga akan mempengaruhi return saham. Penelitian yang dilakukan Arista (2012), menemukan bahwa DER mempunyai pengaruh negatif dan signifikan terhadap return saham.

H3: Debt to equity ratio mempunyai pengaruh yang negatif signifikan terhadap return saham perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010 sampai 2013.

Return On Assets (ROA) adalah rasio profitabilitas yang menunjukan kemampuan perusahaan untuk menghasilkan laba dari aktiva yang dipergunakan. Kinerja perusahaan dikatakan semakin baik jika menghasilkan ROA yang tinggi dan menunjukan laju peningkatan dari waktu ke waktu. Sesuai dengan penelitian yang dilakukan Hernendiastoro (2005), semakin besar ROA dengan di sertai peningkatan dari waktu ke waktu akan menunjukan kinerja perusahaan semakin baik, oleh karena itu harga saham akan meningkat sehingga tingkat return semakin besar. Penelitian yang dilakukan Kohansel et al. (2013) menemukan bahwa ROA mempunyai pengaruh positif signifikan dengan return saham. Penelitian yang dilakukan Haghiri et al. (2012) menemukan bahwa ada hubungan yang signifikan antara ROA dengan return saham. Penelitian yang dilakukan oleh Zuliarni (2012), menemukan bahwa ROA berpengaruh signifikan positif terhadap harga saham sehingga akan mempengaruhi return saham. Penelitian yang dilakukan Kabajeh et al. (2012) menemukan bahwa ROA memiliki hubungan positif signifikan terhadap harga saham sehingga mempengaruhi return saham.

H4: Return on Assets mempunyai pengaruh yang positif signifikan terhadap return saham perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010 sampai 2013.

Market to Book Value (MBV) adalah rasio penilaian pasar yang menunjukan perbandingan antara harga saham di pasar dengan nilai buku saham. Tingginya nilai MBV suatu perusahaan menyebabkan semakin tinggi juga penilaian investor terhadap perusahaan tersebut dibandingkan dengan dana yang di tanamkan oleh investor pada perusahaan. Semakin tinggi penilaian investor terhadap suatu perusahaan maka akan menyebabkan perusahaan tersebut semakin diminati, sehingga akan menyebabkan harga saham perusahaan meningkat. Harga saham yang meningkat akan mengindikasikan return yang meningkat.

Penelitian yang dilakukan oleh Kheradyar (2011), menemukan bahwa MBV mempengaruhi return saham. Penelitian yang dilakukan Astuti (2006) menemukan bahwa MBV menunjukan pengaruh yang positif signifikan terhadap return saham. Penelitian yang dilakukan Sugiarto (2011), menemukan bahwa MBV mempunyai pengaruh positif dan signifikan terhadap return saham. Penelitian yang dilakukan Arista (2012), menemukan bahwa MBV mempunyai pengaruh positif dan signifikan terhadap return saham perusahaan manufaktur. Penelitian yang dilakukan Martini et al. (2009) menemukan bahwa rasio pasar yang diukur dengan MBV memiliki pengaruh yang signifikan terhadap return saham.

H5: Market to book value mempunyai pengaruh yang positif dan signifikan terhadap return saham perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010

sampai 2013.

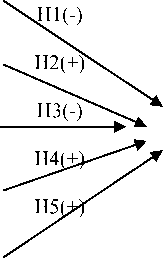

Tingkat Inflasi (X1)

Gross Domestic Product (X2)

Debt to Equity Ratio (X3)

Return on Asset (X4)

Market to Book Value (X5)

Return Saham (Y)

Gambar 1. Model Penelitian

METODE PENELITIAN

Objek pada penelitian ini adalah variabel yang mempengaruhi return saham pada perusahaan food and beverages, yang diantaranya adalah tingkat inflasi, gross domestic product, debt to equity ratio, return on assets, dan market to book value. Jenis data yang digunakan adalah data kualitatif dan data kuantitatif. Sumber data yang digunakan dalam penelitian ini adalah data sekunder yang diperoleh dari publikasi laporan keuangan perusahaan selama periode pengamatan dan publikasi dari badan pusat statistik.

Populasi yang digunakan adalah perusahaan yang dikategorikan ke dalam sektor food and beverages di Bursa Efek Indonesia tahun 2010 sampai 2013. Metode penentuan sampel yang digunakan dalam penelitian ini adalah purposive sampling,

dengan menggunakan kriteria pemilihan sampel yaitu: pertama perusahaan terdaftar di Bursa Efek Indonesia tahun 2010 hingga 2013, kedua memiliki informasi yang memadai mengenai closing price-nya, ketiga memiliki informasi yang memadai mengenai laporan keuangannya.

Teknik Analisis Data

Penelitian ini menggunakan teknik analisis regresi linier berganda. Pengolahan data untuk analisis linier berganda dikerjakan dengan menggunakan bantuan program SPSS (Statistica Program and Service Solution) 17.0. Sebelum melakukan uji regresi linier berganda, dilakukan uji asumsi klasik terlebih dahulu untuk menguji kelayakan model yang meliputi : Uji Normalitas, Uji Autokorelasi, Uji Multikolinieritas, dan Uji Heteroskedastisitas. Pengujian hipotesis yang digunakan adalah uji parsial ( uji t)

HASIL DAN PEMBAHASAN

Tabel 2. Hasil Uji Normalitas

|

Keterangan |

Unstandardized Residual |

|

N |

36 |

|

Kolmogorov-Smirnov Z |

0,454 |

|

Asymp. Sig. (2-tailed) |

0,986 |

Sumber: hasil pengolahan data

Dari hasil uji statistik non-parametrik Kolmogorov-Smirnov (K-S) diketahui bahwa nilai signifikansi sebesar 0,986 (0,986>0,05). Hal ini berarti model regresi

berdistribusi normal

Tabel 3. Hasil Uji Autokorelasi

Runs Test

|

Keterangan |

Unstandardized Residual |

|

Test Valuea |

-0,05177 |

|

Cases < Test Value |

18 |

|

Cases >= Test Value |

18 |

|

Total Cases |

36 |

|

Number of Runs |

23 |

|

Z |

1,184 |

|

Asymp. Sig. (2-tailed) |

0,237 |

Sumber: hasil pengolahan data

Dari uji statistik Run-Test diketahui bahwa nilai signifikan sebesar 0,237 (

0,237 > 0,05). Hal ini berarti model regresi tidak mengandung masalah autokorelasi.

Tabel 4. Hasil Uji Multikolinearitas

|

No |

Variabel |

Tolerance |

Variance Inflation Factor (VIF) |

|

1 |

Tingkat Inflasi (X1) |

0,822 |

1,217 |

|

2 |

GDP(X2) |

0,890 |

1,123 |

|

3 |

DER(X3) |

0,539 |

1,854 |

|

4 |

ROA (X4) |

0,322 |

3,108 |

|

5 |

MBV (X5) |

0,378 |

2,642 |

|

Sumber: hasil pengolahan data | |||

Nilai Tolerance untuk variabel tingkat inflasi, gross domestic product, debt to equity ratio, return on assets, dan market to book value secara berturut-turut sebesar 0,822 atau 82,2 persen; 0,890 atau 89 persen; 0,539 atau 53,9 persen; 0,322 atau 32,2 persen; dan 0,378 atau 37,8 persen. Nilai VIF dari variabel tingkat inflasi, gross domestic product, debt to equity ratio, return on assets, dan market to book

value secara berturut-turut sebesar 1,217; 1,123; 1,854; 3,108; dan 2,642, sehingga

dapat disimpulkan bahwa model regresi bebas dari multikolinearitas.

Tabel 5. Hasil Uji Heteroskedastisitas

|

Model |

t |

Sig. |

|

(Constant) |

5,854 |

0,000 |

|

Tingkat Inflasi (X1) |

0,979 |

0,335 |

|

GDP(X2) |

0,039 |

0,970 |

|

DER(X3) |

1,323 |

0,196 |

|

ROA (X4) |

0,924 |

0,363 |

|

MBV (X5) |

1,312 |

0,199 |

Sumber: hasil pengolahan data

Berdasarkan Tabel 5 dapat dilihat bahwa probabilitas signifikansi semua variabel bebasnya lebih besar daripada taraf nyata (α) yaitu 0,05. Jadi dapat disimpulkan bahwa tidak terjadi gejala heteroskedastisitas

Tabel 6. Hasil Analisis Regresi Linear Berganda

|

Model |

Unstandardized Coefficients |

Standardized Coefficients |

t |

Sig. | |

|

B |

Std. Error |

Beta | |||

|

1 (Constant) |

18,827 |

14,779 |

1,274 |

0,212 | |

|

Tingkat Inflasi |

0,041 |

0,052 |

0,130 |

0,785 |

0,438 |

|

GDP |

-1,088 |

0,855 |

-0,203 |

-1,273 |

0,213 |

|

DER |

-0,171 |

0,235 |

-0,149 |

-0,728 |

0,472 |

|

ROA |

-0,013 |

0,024 |

-0,140 |

-0,527 |

0,602 |

|

MBV |

0,151 |

0,060 |

0,613 |

2,510 |

0,018 |

|

Constanta = 18,827 |

F Hitung |

= 2,865 | |||

|

R Square = 0,323 |

Probabilitas / sig |

= 0,031a | |||

|

Adj R Square = 0,210 | |||||

Sumber: hasil pengolahan data

Berdasarkan analisis dari tabel 6, maka diperoleh persamaan regresi linear berganda sebagai berikut :

Y= 18,827 + 0,041X1 – 1,088X2 – 0,171X3 – 0 ,013X4 + 0,151X5

Pengujian Hipotesis

Pengaruh Tingkat Inflasi (X1) terhadap Return Saham (Y)

Hasil uji pada tabel 6 menunjukkan nilai koefisien regresi dengan tanda positif sebesar 0,785, thitung > -ttabel (0,785 > -1,697) yang berarti tidak memiliki pengaruh signifikan. Berdasarkan hasil uji tersebut ditemukan bahwa tingkat inflasi berpengaruh positif dan tidak signifikan terhadap return saham pada perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013 sehingga hipotesis dalam penelitian ini yang menyatakan tingkat inflasi berpengaruh negatif dan signifikan terhadap return saham di tolak. Hasil penelitian ini tidak mendukung hasil penelitian Haque et al. (2012) dan Nurhakim (2010) tetapi hasil penelitian ini sesuai dengan hasil penelitian Fenjanchi (2012) yang menemukan bahwa tingkat inflasi berpengaruh positif tidak signifikan terhadap return saham di Bursa Efek Tehran. Hasil penelitian ini juga di dukung oleh hasil penelitian Baramuli (2007) yang menemukan bahwa tingkat inflasi tidak mempunyai pengaruh signifikan terhadap return saham.

Hasil penelitian ini menunjukan bahwa pada periode pengamatan 2010-2013, peningkatan atau penurunan tingkat inflasi tidak menjadi patokan utama oleh para investor dalam penanaman modalnya terkait perusahaan yang dituju, namun pergerakan tingkat inflasi yang meningkat maupun menurun tiap periodenya searah dengan peningkatan maupun penurunan yang terjadi pada return saham.

Pengaruh GDP (X2) terhadap Return Saham (Y)

Hasil uji pada tabel 6 menunjukkan nilai koefisien regresi dengan tanda negatif sebesar -1,273, thitung < ttabel (-1,273 < 1,697) yang berarti tidak memiliki pengaruh signifikan. Berdasarkan hasil uji tersebut ditemukan bahwa gross domestic product berpengaruh negatif dan tidak signifikan terhadap return saham pada perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013 sehingga hipotesis dalam penelitian ini yang menyatakan gross domestic product berpengaruh positif dan signifikan terhadap return saham di tolak.

Hal ini mengindikasikan bahwa hasil penelitian ini tidak mendukung hasil penelitian dari Hussainey dan Ngoc (2009), Haque et al. (2012), Singh et al. (2011) tetapi hasil penelitian ini sesuai dengan hasil penelitian Baramuli (2007) yang menemukan bahwa gross domestic product mempunyai pengaruh tidak signifikan terhadap return saham.

Hasil penelitian ini menunjukan bahwa pada periode pengamatan 2010 – 2013, peningkatan atau penurunan gross domestic product tidak menjadi patokan utama oleh para investor dalam penanaman modalnya terkait perusahaan yang dituju, peningkatan dan penurunan gross domestic product tidak selalu dibarengi dengan perubahan permintaan saham atas perusahaan, sehingga tidak mempunyai pengaruh yang besar terhadap naik atau turunnya return saham perusahaan.

Pengaruh DER (X3) terhadap Return Saham (Y)

Hasil uji pada tabel 6 menunjukkan nilai koefisien regresi dengan tanda negatif sebesar -0,728, thitung > -ttabel (-0,728 > -1,697) yang berarti tidak memiliki pengaruh signifikan. Berdasarkan hasil uji tersebut ditemukan bahwa debt to equity ratio berpengaruh negatif dan tidak signifikan terhadap return saham pada perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013 sehingga hipotesis dalam penelitian ini yang menyatakan debt to equity ratio berpengaruh negatif dan signifikan terhadap return saham di tolak.

Hal ini mengindikasikan bahwa hasil penelitian ini tidak mendukung hasil penelitian Wibawa (2013) dan Hatta et al. (2012) tetapi hasil penelitian ini sesuai dengan hasil penelitian Malintan (2012) yang menemukan bahwa debt to equity ratio berpengaruh negatif tidak signifikan terhadap return saham perusahaan pertambangan yang terdapat di Bursa Efek Indonesia periode 2005-2010

Hasil yang negatif dan tidak signifikan ini disebabkan peningkatan beban terhadap kreditur akan menunjukan sumber modal perusahaan sangat di pengaruhi oleh pihak eksternal perusahaan sehingga mengurangi minat investor dalam menanamkan dananya di perusahaan dan informasi peningkatan atau penurunan debt to equity ratio yang diperoleh dari laporan keuangan perusahaan tidak

berpengaruh terhadap keputusan atas harga saham di pasar modal indonesia sehingga juga akan menyebabkan tidak berpengaruhnya return saham di mata investor dengan

mempertimbangkan variabel debt to equity ratio pada Perusahaan Food and Beverages.

Pengaruh ROA (X4) terhadap Return Saham (Y)

Hasil uji pada tabel 6 menunjukkan nilai koefisien regresi dengan tanda negatif sebesar -0,527, thitung < ttabel (-0,527 < 1,691) yang berarti tidak memiliki pengaruh signifikan. Berdasarkan hasil uji tersebut ditemukan bahwa return on assets berpengaruh negatif dan tidak signifikan terhadap return saham pada perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013 sehingga hipotesis dalam penelitian ini yang menyatakan return on assets berpengaruh positif dan signifikan terhadap return saham di tolak.

Hal ini mengindikasikan bahwa hasil penelitian ini tidak mendukung hasil penelitian Kohansel et al. (2013) dan Zuliarni (2012 tetapi hasil penelitian ini sesuai dengan hasil penelitian Harjito dan Aryayoga (2009), dan Kuspita (2011) yang menyatakan bahwa return on assets berpengaruh negatif dan tidak signifikan terhadap return saham. Hasil penelitian ini juga di dukung oleh hasil penelitian Arista (2012) yang menemukan bahwa return on assets tidak berpengaruh signifikan terhadap return saham.

Hasil penelitian ini menunjukan bahwa pada periode pengamatan 2010 – 2013, peningkatan atau penurunan return on assets yang bisa diperoleh dari laporan keuangan tidak menjadi patokan utama oleh para investor dalam pengambilan keputusan atas harga saham di pasar modal indonesia, sehingga juga akan

mengakibatkan tidak berpengaruhnya return saham di mata investor dengan mempertimbangkan variabel return on assets pada perusahaan Food and Beverages Pengaruh MBV (X5) terhadap Return Saham (Y)

Hasil uji pada tabel 6 menunjukkan nilai koefisien regresi dengan tanda positif sebesar 2,510, thitung > ttabel (2,510 > ttabel 1,691) yang berarti memiliki pengaruh signifikan. Berdasarkan hasil uji tersebut ditemukan bahwa market to book value berpengaruh positif dan signifikan terhadap return saham pada perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013 sehingga hipotesis dalam penelitian ini yang menyatakan market to book value berpengaruh positif dan signifikan terhadap return saham di terima.

Hasil penelitian ini sesuai dengan hasil penelitian Astuti (2006), Sugiarto (2011) dan Arista (2012) yang menemukan bahwa market to book value mempunyai pengaruh yang positif dan signifikan terhadap return saham.

Variabel market to book value yang merupakan salah satu proksi dari kinerja keuangan menunjukan pengaruh positif dan signifikan terhadap return saham. Hal ini menunjukan bahwa pada periode pengamatan 2010 – 2013, peningkatan atau penurunan market to book value mempunyai pengaruh yang besar terhadap return saham perusahaan Food and Beverages. Tingginya nilai market to book value yang dimiliki perusahaan menyebabkan semakin tingginya penilaian investor terhadap perusahaan. Semakin tinggi penilaian investor terhadap suatu perusahaan maka akan menyebabkan perusahaan tersebut semakin diminati, sehingga harga saham

perusahaan akan meningkat. Harga saham yang meningkat akan menyebabkan return saham yang meningkat. Sehingga nilai market to book value perusahaan akan dapat mempengaruhi besarnya return saham perusahaan. Hasil penelitian ini menunjukan bahwa pada periode pengamatan 2010 – 2013, peningkatan atau penurunan market to book value yang bisa diperoleh dari laporan keuangan mempunyai pengaruh yang besar terhadap return saham perusahaan.

SIMPULAN DAN SARAN

Simpulan dari penelitian ini yaitu variabel market to book value secara parsial berpengaruh positif signifikan terhadap return saham, sedangkan variabel tingkat inflasi, gross domestic product, debt to equity ratio dan return on assets berpengaruh tidak signifikan terhadap return saham pada Perusahaan Food and Beverages di Bursa Efek Indonesia periode 2010-2013. Nilai R Square dalam penelitian ini sebesar 0,323, artinya variabel independen dalam model regresi dapat menjelaskan variasi variabel dependen sebesar 32,3 persen, sedangkan sisanya 67,7 persen dipengaruhi oleh variabel lain yang tidak dimasukan dalam model penelitian ini.

Saran yang dapat diberikan berdasarkan hasil penelitian ini adalah Pertama bagi investor atau calon investor dalam pengambilan keputusan investasi keuangan agar lebih mempertimbangkan kinerja keuangan yang dilihat dari rasio penilaian pasar yang diproksikan dengan market to book value, karena telah terbukti mempunyai pengaruh yang signifikan terhadap return saham. Kedua Bagi

Manajemen, karena faktor fundamental yang tersaji dari laporan keuangan terbukti mempunyai pengaruh yang signifikan terhadap return saham, maka perusahaan diharapkan selalu transparan dalam menyajikan informasi mengenai faktor fundamental pada perusahaan sehingga akan memberikan sinyal yang baik bagi para investor.

REFERENSI

Arista, Desy, 2012. Analisis Faktor – Faktor yang Mempengaruhi Return Saham (Kasus pada Perusahaan Manufaktur yang Go Publik di BEI periode tahun 2005 – 2009). Jurnal Ilmu Manajemen dan Akutansi Terapan. 3(1), Pp. 1- 15.

Astuti , Subekti Puji. 2006. Analisis Pengaruh Faktor- Faktor Fundamental, EVA, dan MVA terhadap Return (Studi Pada Perusahaan Manufaktur di Bursa Efek Jakarta Periode 2001 – 2003). Tesis Sarjana S-2 Program Pasca Sarjana pada Program Magister Manajemen Universitas Diponogoro, Semarang.

Baramuli Dedi N. 2007. Pengaruh Inflasi, Nilai Tukar, Tingkat Bunga, dan GDP Terhadap Return dan Nilai Saham. Jurnal Riset Akuntansi Going Concern FE Unsrat. Pp. 15 – 22.

Brigham, Eugene F. Dan Joel F. Houston, 2011. Dasar-Dasar Manajemen Keuangan. Penerjemah Ali Akbar Yulianto. Edisi Kesebelas. Edisi Indonesia. Buku II. Jakarta: Salemba Emapat

Emamgholipour Milad, Abbasali Pouraghajan, Naser Ail Yadollahzadeh Tabari, Milad Haghparast, Ali Akbar Alizadeh Shirsavar, 2013. The Effects of Performance Evaluation Market Ratios on the Stock Return: Evidence from the Tehran Stock Exchange. International Research Journal of Applied and Basic Sciences, 4(3), Pp .696-703.

Fenjanchi Reza. 2012. The Relationship between Inflation Uncertainty and Changes in Stock Returns in the Tehran Stock Exchange (TSE). Journal of Basic and Applied Scientific Research. 2(11), Pp 11131-11135.

Haghiri, Amir, Soleyman Haghiri. 2012. The Investigation of Effective Factors on Stock Return with Emphasis on ROA and ROE Ratios in Tehran stock

exchange (TSE). Journal of Basic and Applied Scientific Research, 2(9), Pp. 9097-9103.

Haque Abdul and Suleman Sarwar. 2012. Macro-Determinants of Stock Return in Pakistan. Middle-East Journal of Scientific Research. 12(4), Pp. 504 – 510.

Harjito, D. Agus dan Rangga Aryayoga, 2009. Analisis Pengaruh Kinerja Keuangan dan Return Saham di Bursa Efek Indonesia. Fenomena, 7(1), Pp. 13 – 21.

Hatta, Atika Jauharia, Bambang Sugeng Dwiyanto 2012. The Company Fundamental Factors and Systematic Risk in Increasing Stock Price. Journal of Economics, Business, and Accountancy Ventura. 15(2), Pp. 245-256.

Hernendiastoro, Andre 2005. Pengaruh Kinerja Perusahaan dan Kondisi Ekonomi Terhadap Return Saham Dengan Metode Intervalling ( Studi Kasus Pada Saham-Saham LQ 45). Tesis Sarjana S-2 Program Studi Magister Manajemen Universitas Diponogoro, Semarang.

Husnan, Suad. 2009.Dasar-dasar Teori Portofolio dan Analisis Sekuritas.Yogyakarta: UPP AMP YKPN.

Hussin, Modh Yahya Modh., Fidlizan Muhammad, Modh Fauzi Abu and Salwah Amirah Awang. 2012. Macroeconomic Variabels and Malaysian Islamic Stock Market: A Time Series Analysis. Journal of Business Studies Quarterly, 3(4) , pp:1-13.

Indraswari, A.A. Ayu Raras dan Ni Putu Santi Suryantini, 2013. Pengaruh Kondisi Ekonomi, Kondisi Pasar Modal dan Kinerja Terhadap return Saham Pada Perusahaan Automotive and Allied Products di BEI.

Kabajeh, Majed Abdel Majid, Said Mukhled Ahmed, Firas Naim Dahmash. 2012. The Relationship between the ROA, ROE and ROI Ratios with Jordanian Insurance Public Companies Market Share Prices. International Journal of Humanities and Social Science. 2(11), Pp. 115-120.

Kasmir. 2012. Analisis Laporan Keuangan. Jakarta: Rajawali Pers..

Khan, Muhammad Bilal, Sajid Gul, Mardan, Shafiq Ur Rehman, Nasir Razzaq, Ali Kamran. 2012. Financial Ratios and Stock Return Predictability (Evidence from Pakistan). Research Journal of Finance and Accounting. 3(10), Pp. 1-6.

Khan, Muhammad Irfan. 2009. Price Earning Ratio and Market to Book Ratio: A Case Study of Pakistani Textile Sector. IUB Journal of Social Sciences and Humanities. 7(2), Pp. 103 – 112.

Kheradyar Sina, Izani Ibrahim 2011. Financial Ratios as Empirical Predictors of Stock Return. International Conference on Sociality and Economics Development IPEDR. 10 pp. 318 – 322.

Kohansal, Mohammad Reza, Amir Dadrasmoghaddam, Komeil Mahjori Karmozdi, Abolfazl Mohseni. 2013. Relationship between Financial Ratios and Stock Prices for the Food Industry Firms in Stock Exchange of Iran. World Applied Programming, 3(10), Pp. 512 – 521.

Kuspita, Maya. 2011. Pengaruh CAR, LDR, NPL, BOPO, ROA dan DPS Terhadap Return Saham Pada Perusahaan Perbankan Yang Terdaftar Di Bursa Efek Indonesia, Skripsi Fakultas Ekonomi Jurusan Akutansi Universitas Pembangunan Nasional “Veteran”, Yogyakarta

Lestari, Murti. 2005. Pengaruh Variabel Makro terhadap Return Saham di Bursa Efek Jakarta : Pendekatan Beberapa Model. SNA VIII Solo, h: 504- 514.

Malintan, Rio. 2012. Pengaruh Current Ratio (CR), Debt to Equity Ratio (DER), Price Earning Ratio (PER), dan Return on Assets (ROA) terhadap Return Saham Perusahaan Pertambangan yang Terdaftar di Bursa Efek Indonesia Tahun 2005-2010. Jurnal Akuntansi Fakultas Ekonomi dan Bisnis Brawijaya.

Martani Dwi, Mulyono, Rahfiani Khairurizka. 2009. The effect of financial ratios, firm size, and cash flow from operating activities in the interim report to the stock return. Chinese Business Review, 8(6), Pp. 44-55.

Nurhakim. 2010. Pengaruh Perubahan Nilai Tukar, Inflasi, Suku Bunga, dan Beta terhadap Return Saham Jakarta Islamic Index pada Periode Bullish dan Bearish (Januari 2004 – Desember 2008). Skripsi Sarjana Program Studi Keuangan Islam Fakultas Syari’ah dan Hukum Universitas Islam Negeri Sunan Kalijaga, Yogyakarta.

Saqafi, Vahid, MSc; Vakilifard, Hamidreza, PhD. 2012 .The Effect of Variables on the Fundamental Techniques On Returns of The Stock in Tehran Stock Exchange.. Interdisciplinary Journal of ContemporaryResearch In Business. 4(6), Pp. 808 – 813.

Sari Lusia Astra, Yanthi Hutagaol . 2012. Debt to Equity Ratio, Degree of Operating Leverage Stock Beta and Stock Returns of Food and Beverages Companies on the Indonesian Stock Exchange. Journal of Applied

Finance dan Accounting, 2(2), Pp. 1-12.

Shafana, M A C N; Rimziya, A L Fathima; Jariya, A M Inun. 2013. Relationship between Stock Returns and Firm Size, and Book-To-Market Equity: Empirical Evidence from Selected Companies Listed on Milanka Price Index in Colombo Stock Exchange. Journal of Emerging Trends in Economics and Management Sciences, 4(9), Pp. 217 – 225.

Singh Tarika, Seema Mehta, M. S. Varsha, 2011. Macroeconomic factors and stock returns: Evidence from Taiwan. Journal of Economics and International Finance. 2(4), Pp 217 – 227.

Sugiarto, Agung, 2011. Analisa Pengaruh Beta, Size Perusahaan, DER, dan PBV Ratio terhadap Return Saham. Jurnal Dinamika Akutansi, 3(1), Pp. 8 – 14.

Taani, Khalaf. 2011. The Effect on Financial Ratios, Firm Size and Cash Flows from Operating Activities on Earning Per Share : ( An Applied Study: On Jordanian Industrial Sector). International Jurnal of Social Sciences and Humanity Studies, 3(1), Pp. 1309-8063.

Tandelilin, Eduardus. 2010. Analisis Investasi dan Manajemen Portofolio. Yogyakarta : BPFE.

Thobarry, Achmad Ath, 2009. Analisis Pengaruh Nilai Tukar, Laju Inflasi dan Pertumbuhan GDP terhadap Indeks Harga Saham Sektor Properti (Kajian Empiris pada Bursa Efek Indonesia Periode Pengamatan Tahun 2000 – 2008). Tesis Sarjana Program Studi Magister Manajemen Program Pascasarjana Universitas Diponegoro Semarang, 15 Sepetember 2009..

Wiagustini, Ni Luh Putu. 2010. Dasar-dasar Manajemen Keuangan. Denpasar: Udayana University Press.

Wibawa, Pande Arta dan Luh Komang Sudjarni, 2013. Pengaruh Kinerja Keuangan Terhadap Return Saham Perusahaan Sektor Food and Beverages di BEI. Pp 799 – 816.

Zuliarni, Sri, 2012.Pengaruh Kinerja Keuangan terhadap Harga Saham pada Perusahaan Mining and Mining Service di Bursa Efek Indonesia (BEI). Jurnal Aplikasi Bisnis, 3(1), Pp. 36 – 48.

Discussion and feedback