ANALISIS POSITIONINGLAYANAN BCA CABANG KUTA

on

96 Jurnal Manajemen, Strategi Bisnis, dan Kewirausahaan Vol. 7, No. 2, Agustus 2013

ANALISIS POSITIONING LAYANAN BCA CABANG KUTA

Amen Wirajaya(1)

I Putu Gede Sukaatmadja(2) Abdullah Jawas(3)

(1) Program Pascasarjana Universitas Udayana, Bali - Indonesia (2), (3) Fakultas Ekonomi Universitas Udayana, Bali - Indonesia

ABSTRAK

Tujuan dari penelitian ini adalah mengetahui positioning PT Bank Central Asia, Tbk Cabang Kuta terhadap para pesaingnya di Provinsi Bali; mengetahui keunggulan layanan PT Bank Central Asia, Tbk Cabang Kuta berdasarkan persepsi Konsumen dan menentukan strategi pemasaran yang relevan dilakukan oleh PT Bank Central Asia, Tbk untuk menghadapi para pesaingnya. Alat analisis dalam penelitian ini adalah Multi Dimensional Scalling dan Correspondent analysis.Hasil penelitian menunjukan BCA Kuta memiliki kemiripan positioning dengan Bank Mandiri. BCA Kuta dalam layanannya unggul pada lamanya waktu antri di teller, layanan ATM, internet banking, dan mobile banking.

Kata Kunci : analisis positioning, multi dimensional scalling, layanan

ABSTRACT

The aims of this study are investigating PT Bank Central Asia, Tbk. Kuta Branch positioning to its competitor in Bali;and superiority services of PT Bank Central Asia, Tbk. Kuta Branch based on customer perception and determining the best relevant marketing strategy for PT Bank Central Asia, Tbk. Kuta Branch to counter its competitor. The data will be analyzed using statistical method of Multi Dimensional Scaling and Correspondence analysis. The result of this study shows that BCA Kuta has similiarities with Mandiri, it means that Mandiri is the nearest competitor of BCA Kuta. BCA is superior in waiting time of teller services, ATM services, internet banking, and mobile banking.

Keywords : positioning analysis, multi dimensional scaling, services

PENDAHULUAN

Jasa perbankan di Indonesia mengalami perubahahan yang sangat besar. Sebelum kriris ekonomi yang melanda Indonesia di tahun 1998 jasa perbankan umumnya hanya menjual produk dana. Tingkat suku bunga dan iming-iming undian berhadiah menjadi nilai jual dan daya saing antara satu bank dengan bank lain. Masyarakat saat itu cenderung menganggap bank adalah tempat berinvestasi yang menguntungkan, jadi tidak heran jika tingkat suku bunga merupakan faktor utama bagi nasabah saat itu dalam memilih sebuah bank.

Keadaan menjadi berbalik, setelah likuidasi 16 bank di tahun 1998 menyadarkan masyarakat bahwa investasi di bank tidak menjamin nasabah akan memperoleh keuntungan yang maksimal sehingga masyarakat mulai merubah paradigma yang ada dari bank yang hanya sebagai tempat investasi juga bank sebagai lembaga/organisasi yang membantu masyarakat untuk bertransaksi dengan lebih aman dan nyaman.Selain tingkat suku bunga, fasilitas-fasilitas lain yang diberikan oleh sebuah bank juga menjadi perhatian konsumen terhadap keputusan mereka memilih sebuah bank. Almossawi (2001) menyatakan

ada lima atribut penting yang dipertimbangkan konsumen dalam memilih bank, yaitu; 1) Lokasi ATM yang mudah dijangkau, bahwa ATM haruslah berada di lokasi yang strategis dan mudah di jangkau oleh nasabah. 2) Ketersediaan ATM dibeberapa lokasi, Jumlah ATM harus disesuaikan dengan tingkat aktivitas transaksi dan jumlah nasabah. Misal jika transaksi di suatu tempat sudah overload maka ATM harus disediakan lebih dari 1 unit. 3) Reputasi bank, artinya bank harus memiliki performa keuangan yang baik. 4) Layanan ATM 24 jam, ATM harusnya lebih banyak dipasang di tempat yang dapat diakses oleh nasabah selama 24 jam bukan ditempat dengan jam operasional terbatas seperti di dalam gedung pusat perbelanjaan. 5) Ketersediaan tempat parkir yang memadai, merupakan permasalahan kota besar dimana harga lahan parkir sangat mahal, akan tetapi ketersediaan akan tempat parkir yang baik perlu untuk kenyamanan nasabah.

Memberikan pelayanan terbaik (service excellence) memang penting, tetapi yang lebih penting lagi adalah bagaimana agar pelayanan prima tersebut bisa “dipersepsi” dengan baik oleh nasa-bah (Infobank, Juni 2006). Jika persepsi nasabah ter-hadap “pelayanan

prima (service excellence)” yang diberikan bank juga baik, berarti bank telah melakukan “service delivery” secara efektif. Oleh karena itu, pengukuran kualitas pelayanan berdasar-kan persepsi nasabah secara berkala penting dilakukan bank.

Positioning adalah segala upaya untuk mendesain produk dan merek agar dapat menempati sebuah posisi yang unik dibenak pelanggan. Menurut Kartajaya (2005:60) positioning adalah menyangkut bagaimana suatu bisnis mendapatkan kepercayaan dari konsumennya. Positioning juga sebagai janji yang diberikan produk, merek, dan perusahaan kepada pelanggan. Kartajaya (2005:62) juga berpendapat bahwa terdapat empat syarat untuk membangun positioning yang meliputi kriteria : 1) Customer, dalam hal ini positioning harus dipersepsikan secara positif oleh para pelanggan dan menjadi reason to buy mereka. Ini akan terjadi bila pebisnis mendeskripsikan value yang diberikan kepada pelanggan, dan bila value itu benar-benar merupakan aset bagi mereka, yang dapat menjadi value yang unggul sehingga menjadi suatu penentu pada saat memutuskan untuk membeli; 2) Company, dalam hal ini positioning seharusnya mencerminkan kekuatan dan keunggulan kompetitif perusahaan, jangan sesekali merumuskan positioning namun ternyata tidak mampu melaksanakannya, ini akan menyebabkan over promised under deliver; 3) Competitor, dalam hal ini positioning haruslah bersifat unik, dapat dengan mudah mendifferensiasikan diri dari pesaingnya, sehingga tidak mudah ditiru oleh pesaing dan akan bisa sustainable dalam jangka yang panjang dan 4) Change, didasarkan pada kajian atas perubahan yang terjadi dalam lingkungan bisnis, apakah itu perubahan persaingan, perilaku pelanggan, perubahan sosial budaya, dan sebagainya, artinya apabila sudah tidak relevan lagi maka cepat lakukan Repositioning.

Kotler dan Amstrong (2003:311) menyatakan positioning akan menentukan keunggulan bersaing Hal ini dapat diartikan bahwa jika sebuah perusahaan mengetahui positioning-nya dengan baik maka perusahaan tersebut akan lebih mudah untuk menghadapi pesaingnya. Winta dan Iriawan (2005) mengemukakan positioning ditentukan berdasarkan variabel-variabel dari bauran pemasaran 4P (Product, Price, Promotion, Place) ini karena positioning berpengaruh terhadap produk yang akan dijual, daya beli dan citra mal tersebut dimata konsumen. Kartajaya (2005:62) mengemukakan bahwa syarat membangun positioning adalah atas dasar Customer, Company, Competitior, dan Change. Setelah syarat-syarat

teresebut terpenuhi maka dapat dilakukan penelitian untuk mengetahui positioning. Untuk mengetahui positioning dapat dilakukan dengan cara meneliti dua hal yang menjadi dasar dalam penelitian ini,yaitu positioning atas dasar 3P tambahan dalam bauran pemasaran pada perusahaan jasa, yaitu (Process, People, dan Physical Evidence) (Zeithaml dan Bitner, 2003:143) dan positioning atas persepsi konsumen atas kemiripan produk atau layanan yang diberikan oleh perusahaan. (Kasali, 2005:522)

Secara signifikan kualitas layanan jasa berpengaruh terhadap kepuasan konsumen (Kusumojanto, 2006) sehingga diferensiasi industri perbankan dapat dinilai dari kualitas layanan bank tersebut. Kini terbentuk sebuah anggapan bahwa kualitas layanan adalah satu-satunya faktor yang menentukan keputusan konsumen untuk menggunakan jasa sebuah bank. Jackson (2007), menyatakan bahwa sebuah perusahaan harus mengetahui posisi dirinya terhadap pesaing agar dapat mengetahui strategi apa yang harus diterapkan untuk menghadapi persaingan tersebut. Untuk mengetahui posisi sebuah bank dari segi kekuatan finansial, konsumen dan pesaing dapat dengan mudah memperoleh informasi tersebut dari laporan bank umum yang dilaporkan ke Bank Indonesia (BI) yang kemudian dipublikasikan oleh BI untuk diketahui khalayak ramai. Berbeda dengan finansial, kualitas layanan tidak dilaporkan ke BI sebagai salah satu bentuk kinerja bank yang mengharuskan konsumen atau pesaing harus mencari informasi tersebut dengan mengalaminya sendiri atau meminta individu atau organisasi untuk melakukan penelitian terhadap hal tersebut.

Apabila BCA dinilai secara nasional berdasarkan tolak ukur kesehatan perbankan yaitu Aset, LDR, CAR, dan NPL, maka BCA merupakan bank swasta nasional terbesar di Indonesia dengan kinerja yang baik. PT Bank Central Asia, Tbk Cabang Kuta (BCA Kuta) yang menjadi obyek penelitian dalam tulisan ini merupakan cabang dari sebuah bank nasional yang cukup dikenal oleh masyarakat Indonesia. Jika BCA Kuta dinilai secara kinerja finansial, dapat dikatakan saat ini BCA Kuta berada pada posisi yang baik, ini dilihat dari pangsa pasar yang dimiliki BCA Kuta di Bali. Aset BCA Kuta yang bahkan lebih besar dari cabang BCA lain di Bali yaitu BCA Denpasar di mana berdasarkan laporan keuangan cabang yang dipublikasi per Desember 2008 asset BCA Kuta telah mencapai 1,51 triliun rupiah sedangkan asset BCA Denpasar adalah 1,39 triliun rupiah. Akan tetapi dari segi

pelayanan BCA Kuta selalu mendapat nilai yang lebih rendah dari BCA Denpasar.

Layanan BCA tidak sebaik kinerjanya di bidang keuangan. Hasil penelitian yang dilakukan oleh Marketing Research Indonesia (MRI) yang dipublikasikan melalui majalah Infobank Juni 2006 yang menilai unsur service, personal traits, physical evidence, dan electronic banking tidak menempatkan BCA pada peringkat atas, bahkan BCA berada di peringkat bawah. Data yang dirilis oleh MRI untuk BCA tahun 2009 menyebutkan BCA belum bisa mencapai peringkat teratas dalam hal layanan. Atas perbaikan yang dilakukan BCA keseluruh cabangnya memang terlihat adanya peningkatan cukup signifikan dari peringkat sebelumnya namun belum menempatkan BCA di posisi atas. Hal ini dikhawatirkan akan menjatuhkan citra BCA yang kemudian berdampak terhadap kinerja BCA secara keseluruhan.

Kondisi suatu daerah akan membuat persepsi konsumen yang berbeda-beda pula. Oleh karena itu untuk mengetahui positioning setiap cabang BCA di masing-masing daerah adalah penting. Pelayanan yang prima telah menjadi perhatian konsumen di era ini, sehingga BCA Kuta perlu menganalisis posisi kualitas layanannya terhadap para pesaingnya di Bali sehingga BCA Kuta dapat membuat strategi pemasaran untuk membuat kinerja BCA terutama dibidang layanan menjadi lebih baik.Berdasarkan latar belakang yang telah diuraikan, dapat dirumuskan beberapa masalah penelitian sebagai berikut; 1) Bagaimana positioning layanan PT Bank Central Asia, Tbk Cabang Kuta dengan para pesaingnya di Bali berdasarkan persepsi nasabah? 2) Atribut apakah yang menjadi posisi relatif dalam layanan PT Bank Central Asia, Tbk Cabang Kuta diantara para pesaingnya dalam persepsi nasabah? 3) Strategi pemasaran apakah yang relevan dilakukan oleh PT Bank Central Asia, Tbk Cabang Kuta untuk memenangkan persaingan tersebut?

METODE

Penelitian ini menggunakan pendekatan pendekatan kuantitatif berupa rancangan penelitian dengan melakukan kuantifikasi data-data yang berupa data ordinal untuk menjawab permasalahan yang ada yaitu positioning layanan dari BCA Kuta terhadap pesaingnya. Analisis data yang dipilih dalam penelitian ini adalah Multi Dimensional Scaling (MDS). Metode ini digunakan untuk menjawab permasalahan mengenai kemiripan tentang pelayanan antara satu bank dengan yang lainnya. Dalam menggunakan MDS data di kumpulkan dengan cara survei menggunakan kuesioner

terstruktur yang diberikan kepada responden untuk mendapatkan informasi yang spesifik. Dalam Malholtra (2005:197) keuntungan yang diperoleh dengan menggunakan metode survey adalah data lebih mudah dikelola dan lebih mudah dipercaya karena tanggapan ter batas.Alat analisis lain yang digunakan adalah Cosrrespondece Analysis dengan metode ini dapat diketahui persepsi konsumen terhadap atribut-atribut yang ada.

Lokasi penelitian yang dipilih adalah wilayah Denpasar, Kuta dan sekitarnya di mana wilayah Denpasar dan Kuta dianggap sebagai barometer perekonomian di Bali. Pertumbuhan ekonomi juga lebih cepat di kedua daerah tersebut.BCA memiliki dua Kantor Cabang Utama (KCU) yang yaitu Denpasar dan Kuta. BCA Kuta dipilih sebagai objek penelitian karena BCA Kuta memiliki pertumbuhan yang cukup pesat. Dengan kelas kantor cabang yang lebih rendah dari BCA Denpasar, BCA Kuta saat ini hampir melampaui kinerja BCA Denpasar bahkan melebihi BCA Denpasar pada poin-poin tertentu seperti pertumbuhan aset dan pencapaian nilai kredit.

Penelitian ini menjadikan positioning layanan BCA Kuta sebagai objek penelitian yang akan diteliti. Penelitian dilakukan menggunakan MDS untuk menentukan positioning layanan BCA Kuta dengan pesaingnya beroperasi di Bali dimana berdasarkan persepsi konsumen. Berdasarkan uraian di atas maka ditentukan delapan bank yang akan diteliti pada tulisan ini yaitu BCA Kuta dan tujuh pesaingnya yang memiliki segmentasi dan target pasar yang sama atau hampir sama. Pesaing yang maksud dan menjadi objek penelitian adalah bank pemerintah maupun bank swasta di Bali yang dianggap sebagai pesaing dekat, berdasarkan hasil penelitian MRI sejak tahun 2006 terhadap layanan bank diperoleh delapan bank yang dikategorikan sebagai bank dengan layanan terbaik, yaitu : Bank Mandiri, Bank Negara Indonesia 1946 (BNI 46), Bank Rakyat Indonesia (BRI), Bank Central Asia (BCA), Bank Danamon, Bank OCBC NISP, Bank Permata dan Bank International Indonesia (BII). MRI secara kontinyu melakukan penelitian setiap tahun dengan hasil bank-bank tersebut selalu berada di dalam urutan teratas (delapan besar) hanya saja peringkatnya selalu berubah-ubah. Perubahan tersebut menunjukkan bahwa kedelapan bank memang selalu bersaing untuk memberikan layanan yang terbaik kepada nasabahnya. Selain dari hasil penelitian MRI tersebut, kedelapan bank juga dikategorikan sebagai bank nasional berdasarkan API yaitu dengan modal diatas 1 Triliun Rupiah sd. 50 triliun Rupiah. Dengan dikategorikannya kedelapan bank tersebut sebagai bank nasional

diharapkan kedelapan bank tersebut telah dikenal luas oleh masyarakat Bali.

Menurut Simamora (2005:193) populasi adalah sekumpulan analisi yang didalamnya mengandung informasi yang ingin diketahui. Populasi dalam penelitian ini sebanyak 35.403 orang yang merupakan merupakan masyarakat umum di Denpasar dan Kuta yang berusia dewasa sesuai dengan pasal 330 KUH Perdata dan masih produktif. Sehingga jarak usia yang dipilih sebagai sampel dalam penelitian ini berusia antara 21 - 55 tahun yang menjadi nasabah di BCA dan juga menjadi nasabah atau mengenal dan pernah bertransaksi di bank-bank yang akan dijadikan penelitian dalam tulisan ini. Responden merupakan mahasiswa, professional, pekerja, pengusaha atau ibu rumah tangga yang pernah berkunjung ke bank-bank yang menjadi objek penelitian untuk melakukan transaksi perbankan baik untuk melakukan transaksi finansial ataupun hanya sekedar untuk mencari informasi tentang bank tersebut.

Populasi dalam penelitian ini sebanyak 35.403 orang (berdasarkan data nasabah BCA Kuta per Desember 2008) yang merupakan merupakan masyarakat umum di Denpasar dan Kuta yang berusia dewasa sesuai dengan pasal 330 KUH Perdata dan masih produktif. Sehingga jarak usia yang dipilih sebagai sampel dalam penelitian ini berusia antara 21 - 55 tahun yang menjadi nasabah di BCA dan juga menjadi nasabah atau mengenal dan pernah bertransaksi di bank-bank yang akan dijadikan penelitian dalam tulisan ini. Responden merupakan mahasiswa, professional, pekerja, pengusaha atau ibu rumah tangga yang pernah berkunjung ke bank-bank yang menjadi objek penelitian untuk melakukan transaksi perbankan baik untuk melakukan transaksi finansial ataupun hanya sekedar untuk mencari informasi tentang bank tersebut.

Penentuan sampel dalam penelitian ini menggunakan teknik sampling yang disebut dengan purposive sampling. Penggunaan purposive sampling ini dengan tujuan menemukan sampel yang sesuai untuk menentukan positioning layanan dari BCA Kuta. Purposive sampling ini akan diterapkan kepada nasabah dari seluruh objek penelitian yang memiliki ciri-ciri maupun syarat yang sesuai dengan yang tujuan yang ingin dicapai dalam penelitian ini yaitu nasabah yang pernah bertransaksi di BCA, Bank Mandiri, BNI 46, BRI, Danamon, OCBC NISP, Bank Permata dan BII. Berdasarkan hasil penelitian MRI sejak tahun 2006 terhadap layanan bank diperoleh delapan bank yang dikategorikan sebagai bank dengan layanan terbaik,

yaitu : Bank Mandiri, Bank Negara Indonesia 1946 (BNI 46), Bank Rakyat Indonesia (BRI), Bank Central Asia (BCA), Bank Danamon, Bank OCBC NISP, Bank Permata dan Bank International Indonesia (BII). MRI secara kontinyu melakukan penelitian setiap tahun dengan hasil bank-bank tersebut selalu berada di dalam urutan teratas (delapan besar) hanya saja peringkatnya selalu berubah-ubah. Perubahan tersebut menunjukkan bahwa kedelapan bank memang selalu bersaing untuk memberikan layanan yang terbaik kepada nasabahnya. Selain dari hasil penelitian MRI tersebut, kedelapan bank juga dikategorikan sebagai bank nasional berdasarkan API yaitu dengan modal diatas 1 Triliun Rupiah sd. 50 triliun Rupiah. Dengan dikategorikannya kedelapan bank tersebut sebagai bank nasional diharapkan kedelapan bank tersebut telah dikenal luas oleh masyarakat Bali. Hal ini penting agar responden dapat memberikan respon yang sesuai dengan kebutuhan penelitian. Responden juga diharuskan familiar dengan teknologi e-banking seperti ATM, mobile banking, dan internet banking.

Dalam penelitian ini perhitungan sampel dilakukan dengan rumus Slovin dalam Simamora (2005:37) yaitu :

n = N + Ne2

Keterangan :

n = Ukuran sampel

N = Populasi

e = Nilai kritis (1% sampai dengan 10%)

Berdasarkan formula tersebut maka ukuran sampel yang digunakan dalam penelitian ini ditentukan dengan menggunakan rumus Slovin dengan nilai Kritis 10 % adalah :

n = 35.4031 + (35.403 (0,10)2)

n = 99,71

Nilai n yang didapat adalah 99,71 yang kemudian dilakukan pembulatan ke atas menjadi 100, sehingga ukuran sampel dalam penelitian ini adalah 100 responden.

Variabel-variabel dalam penelitian adalah Process (service dan electronic banking), People (personal traits) dan phisycal evidence. Service dan electronic banking dipisahkan menjadi variabel tersendiri untuk membedakan proses yang dilakukan oleh manusia dan yang bukan dilakukan oleh manusia.

Tehnik pengumpulan data yang dilakukan dalam penelitian ini adalah angket dan Dokumentasi, yaitu pengumpulan data dengan mengambil data yang telah terdokumentasi sebelumnya di BCA Kuta yaitu data nasabah dan data yang ada pada lembaga survei MRI yaitu hasil-hasil serta variabel penelitian yang digunakan untuk menilai pelayanan sebuah bank. Tehnik analisis

data yang digunakan adalah analisis multivariat. Analisis ini berhubungan dengan metode statistik yang secara bersama-sama melakukan analisis terhadap lebih dari dua variabel pada setiap objek. Untuk mengetahui persepsi dan preferensi konsumen tentang suatu objek dapak dilakukan dengan Mult Dimensional Scaling (MDS) dan Coresspondence Anaysis (CA).

HASIL DAN PEMBAHASAN

Jumlah responden dalam penelitian ini adalah 100 orang dengan kriteria yang telah disebutkan pada bab sebelumnya. Responden yang diberikan kuesioner adalah masyarakat umum nasabah BCA Kuta dan juga nasabah bank lain yang menjadi objek penelitian ini. Dimana nasabah tersebut pernah bertransaksi di BCA bank-bank tersebut. Responden juga diharuskan familiar dengan teknologi e-banking seperti ATM, mobile banking, dan internet banking.

Postioning BCA Cabang Kuta terhadap pesaingnya

Posisi BCA Kuta diantara para pesaingnya dapat ditentukan dengan penilaian berdasarkan kemiripan sesuai dengan persepsi konsumen. Data hasil penilaian ini selanjutnya dianalisis dengan Multi Dimensional

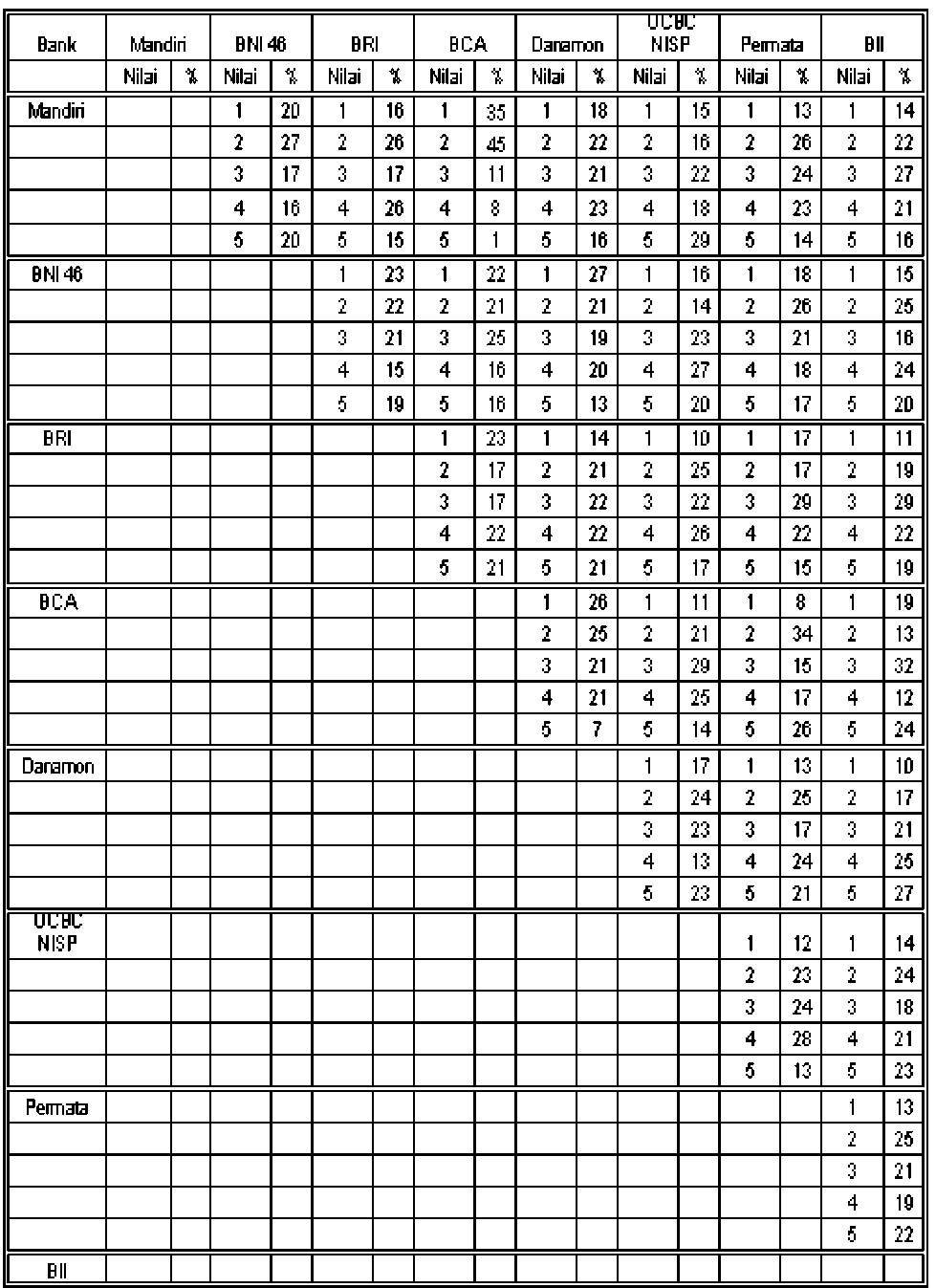

Scalling. Ini berhubungan dengan pembuatan grafik pemetaan (map) untuk menggambarkan sebuah objek dengan objek lainnya berdasarkan kemiripan (simmiliariry). Di mana dengan pemetaan yang dilakukan dapat diketahui siapa sesungguhnya pesaing terdekat dari BCA Kuta. Pemetaan dilakukan berdasarkan dimensi layanan yang diberikan oleh masing-masing bank yaitu layanan yang secara langsung diberikan kepada petugas bank seperti layanan customer services, teller, satpam, dan operator telepon serta layanan yang secara tidak langsung diberikan kepada nasabah seperti fasilitas fisik (gedung, area parkir) dan layanan perbankan elektronik. Hasil penilaian kemiripan BCA Kuta dengan para pesaingnya disajikan pada Tabel 2.

Berdasarkan Tabel 2 tersebut dapat dilihat antara BCA Kuta dan Bank Mandiri, jumlah persentase nilai 1 (sangat mirip) dan 2 (mirip) adalah 80%. Nilai tersebut menunjukkan antara BCA dan Bank Mandiri dipersepsikan mirip oleh konsumen hal ini ditunjukkan dengan nilai kemiripan yang lebih besar dari 50%. Nilai kemiripan ini selanjutnya dianalisis dengan Multi Dimensional Scaling, sehingga diperoleh peta posisi dari BCA dan para pesaingnya seperti pada Gambar 1.

Tabel 1. Karakteristik Demografi Responden

|

Variabel |

Klasifikasi |

Jumlah (orang) |

Persen |

|

Jenis Kelamin |

Laki-laki |

17 |

17 |

|

Perempuan |

83 |

83 | |

|

Usia |

20-25 tahun |

17 |

17 |

|

26-30 tahun |

22 |

22 | |

|

31-35 tahun |

24 |

24 | |

|

36-40 tahun |

16 |

16 | |

|

> 41 tahun |

21 |

21 | |

|

Status Pekerjaan |

Pegawai Swasta |

71 |

71 |

|

Pegawai Negeri |

6 |

6 | |

|

Wiraswasta |

21 |

21 | |

|

Lainnya |

2 |

2 | |

|

Pendidikan |

SD |

4 |

4 |

|

SMP |

4 |

4 | |

|

SMU |

53 |

53 | |

|

Diploma |

18 |

18 | |

|

Sarjana |

21 |

21 | |

|

Pendapatan |

<Rp. 2jt |

69 |

69 |

|

Rp. 2 jt - <Rp. 4 jt |

24 |

24 | |

|

Rp. 4 jt - <Rp. 6 jt |

5 |

5 | |

|

≥ Rp. 6 jt |

2 |

2 | |

|

Frekuensi Belanja/bulan |

10-15 kali |

67 |

67 |

|

16-20 kali |

23 |

23 | |

|

21-25 kali |

2 |

2 | |

|

26-30 kali |

8 |

88 |

Sumber : Hasil pengolahan data penelitian

Tabel 2. Proporsi Penilaian Responden Terhadap Kemiripan Antar Bank

Sumber : Hasil pengolahan data penelitian

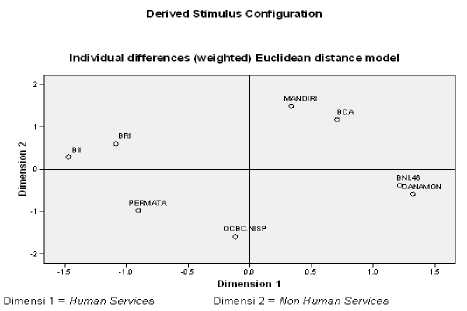

Gambar 1. Perceptual Map Kedelapan Bank Berdasarkan Persepsi Konsumen

Sumber : Hasil pengolahan data penelitian

Berdasarkan analisis Multi Dimensional Scaling, posisi BCA Kuta berdekatan di satu kuadran dengan Bank Mandiri. Posisi ini menunjukkan bahwa Bank Mandiri merupakan pesaing terdekat dari BCA Kuta, sedangkan keenam bank lainnya BNI 46, BRI, Danamon, OCBC NISP, Permata, dan BII merupakan pesaing terjauh dari BCA.

Di kuadran lain masing-masing bank memiliki pesaing terdekatnya tersendiri dimana tampak pada Gambar 1 tiap kuadran terdapat lebih dari satu bank yaitu BII dan BRI, Permata dan OCBC NISP, serta BNI 46 dan Danamon. Sehingga bagi bank-bank tersebut bank lain yang ada di kuadran yang berbeda adalah pesaing terjauh dari bank-bank tersebut.

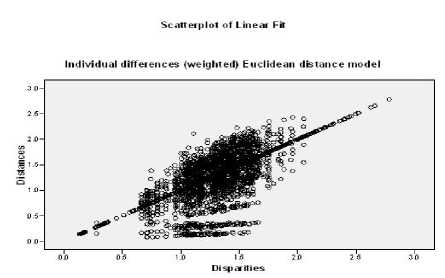

Uji keselarasan responden

Uji keselarasan responden ini dimaksudkan untuk menguji apakah para responden sudah selaras atau tidak selaras dalam mengisi skala kemiripan antar bank yang diteliti. Selaras disini diartikan bahwa para responden mempunyai sikap yang sama (homogen) dalam menilai kemiripan antar bank yang diteliti. Pada Gambar 2 dapat dilihat grafik yang menunjukkan kesamaan sikap responden dalam memberi penialian mengenai kemiripan antar bank-bank tersebut.

Gambar 2. Hasil Pengujian Keselarasan Responden

Sumber : Hasil pengolahan data penelitian

Pada Gambar 2 terlihat titik-titik koordinat membentuk garis ke kanan atas. Hal ini membuktikan adanya kesamaan sikap para responden dalam memberi penilaian mengenai kemiripan antar bank. Meskipun terdapat satu koordinat yang berbeda yaitu ke kanan bawah namun mayoritas titik-titik tersebut membentuk koordinat ke kanan atas.

Keunggulan Layanan BCA Kuta Beserta Bank Pesaingnya Berdasarkan Persepsi Konsumen

Berbeda dengan analisis menggunakan MDS yang digunakan untuk mengetahui positioning layanan BCA Kuta terhadap pesaingnya, untuk mengetahui keunggulan atribut BCA Kuta dan keunggulan atribut ke tujuh bank lain dilakukan dengan Correspondence Persentase. Alat analisis ini digunakan untuk mengukur preferensi konsumen serta mengetahui pengaruh dari suatu atribut terhadap layanan perbankan yang telah dipersepsikan oleh konsumen. Kepada responden ditanyakan 12 atribut masing-masing bank. Hasil penilaian positif (skor 1) dari 100 responden terhadap 12 atribut yang dimiliki oleh kedelapan bank adalah sebagaimana tertera pada Tabel 3.

Tabel 3 menampilkan persentase jumlah responden dan prosesntase rata-rata jumlah responden yang memberikan penilaian positif untuk masing-masing atribut bank. Untuk BCA Kuta, jumlah responden yang memberikan penilaian positif untuk masing-masing atribut berkisar antara 59% sampai dengan 92%. Atribut-atribut yang mendapat penilaian positif lebih tinggi dari persentase rata-rata adalah atribut 1, 2, 4, 10, 11, 12 sementara itu, atribut-atribut yang mendapat penilaian positif lebih rendah dari persentase rata-rata adalah atribut 3, 5, 6, 7, 8, 9 ini menunjukkan lebih dari separuh responden menilai layanan BCA Kuta pada keduabelas atribut tersebut sudah baik atau memuaskan. BCA Kuta mendapatkan penilaian posistif terbesar pada atribut 2, 10, 11, 12 dengan demikian BCA Kuta memiliki keunggulan dalam kecepatan waktu bertransaksi di teller sehingga nasabah tidak perlu antri yang lama. Keunggulan BCA kuta juga terlihat dari respon positif responden terhadap atribut e-Banking yaitu ATM, internet banking, dan mobile banking.

Respon positif yang diberikan responden kepada bank-bank lain juga cukup baik. Tebaran nilai positif hampir merata disetiap bank karena sebagian besar atribut mendapat nilai respon diatas persentase rata-rata, artinya hampir seluruh bank direspon sama oleh nasabahnya.

Dari nilai yang sudah diberikan oleh responden juga terlihat beberapa bank memiliki keunggulan yang lebih pada atribut-atribut tersebut dibandingkan dengan para pesaingnya. Ini dapat dilihat pada Tabel 3 dimana

beberapa bank memperoleh nilai yang paling tinggi di tiap-tiap atribut.

Bank Mandiri unggul pada atribut 1, 4, dan 6, sedangkan BRI unggul pada atribut 5. BCA unggul pada atribut 2, 10, 11, 12 selanjutnya OCBC NISP dan Permata yang unggul pada atribut 3 dan 7. BII dalam penilaian ini unggul pada atribut 8 dan 9.

BNI 46 dan Bank Danamon tidak mendapatkan nilai tertinggi dari keduabelas atribut yang berarti kedua

bank tersebut belum mampu mengungguli para pesaingnya dalam kedua belas atribut tersebut. Namun bukan berarti mereka tidak dianggap memberikan layanan yang terbaik karena nilai yang mereka peroleh umumnya diatas nilai persentase rata-rata.

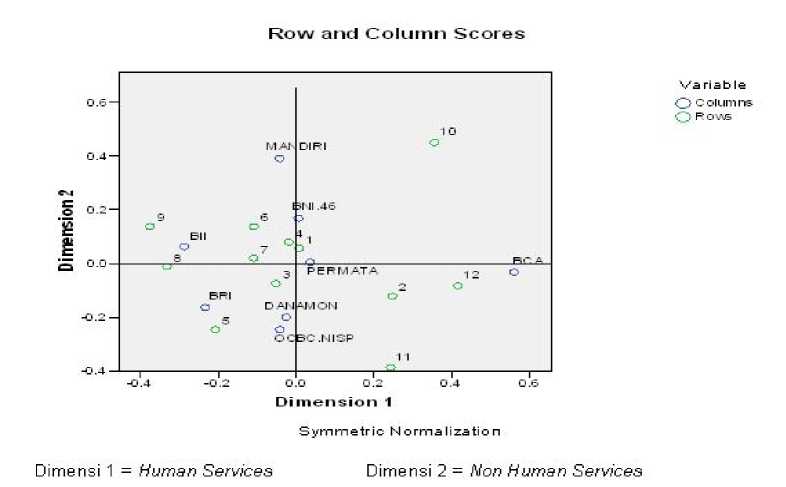

Gambar 3 menampilkan keterkaitan antara bank dengan atribut-atribut yang menjadi keunggulannya. Keterkaitan ini adalah persepsi konsumen terhadap bank dalam menilai kinerja berdasarkan 12 atribut.

Tabel 3. Proporsi Responden Yang Memberikan Penilaian Positif (skor 1) Terhadap 12 Atribut Pada Masing-masing Bank

Sumber : Hasil pengolahan data penelitian

|

No. |

Atribut |

Mandiri |

BNI 46 |

BRI |

Danamon |

OCBC NISP |

Permata |

BII |

Rata rata. |

|

1 |

Waktu antri di Customer Service Cepat |

88 |

75 |

70 |

87 |

80 |

75 |

82 |

80.00 |

|

2 |

Waktu antri di Teller cepat |

75 |

70 |

65 |

85 |

75 |

63 |

70 |

76.36 |

|

3 |

Layanan satpam |

82 |

87 |

76 |

85 |

88 |

77 |

76 |

81.86 |

|

4 |

Layanan Customer Service |

90 |

89 |

85 |

82 |

84 |

82 |

84 |

85.50 |

|

5 |

Layanan Teller |

74 |

73 |

89 |

77 |

80 |

70 |

70 |

75.38 |

|

6 |

Layanan petugas bank dalam menerima telepon |

85 |

74 |

72 |

78 |

73 |

71 |

77 |

75.38 |

|

7 |

Suasana banking hasil tempat bertransaksi |

73 |

77 |

72 |

70 |

74 |

83 |

75 |

74.25 |

|

8 |

Kondisi tempat parkir kendaraan |

65 |

65 |

70 |

71 |

60 |

64 |

87 |

68.13 |

|

9 |

Kondisi tempat antri saat akan |

78 |

79 |

77 |

72 |

70 |

80 |

81 |

74.50 |

|

10 |

bertransaksi Fasilitas transaksi melalui ATM |

85 |

78 |

65 |

62 |

60 |

72 |

68 |

72.75 |

|

11 |

Fasilitas transaksi melalui Internet |

55 |

61 |

68 |

69 |

69 |

68 |

67 |

67.63 |

|

12 |

Fasiltas transaksi melalui Handphone |

59 |

70 |

58 |

65 |

62 |

65 |

55 |

64.50 |

Gambar 3. Perceptual Map dan Keunggulan Atribut masing-masing Bank Menurut Persepsi Konsumen

Sumber : Hasil pengolahan data penelitian

Pada kuadran I terdapat Bank Mandiri dan BII dengan atribut 4, 6, 7, 9 yaitu pada sikap dan layanan customer service, sikap petugas dalam menerima telepon, kondisi banking hall dan kondisi tempat antri. Ini berarti menurut responden berdasarkan 12 atribut tersebut kedua bank merupakan pesaing terdekat dan mengunggulkan atribut yang sama. Dari Gambar 3 tersebut lebih banyak memiliki nilai positif sehingga dapat dikatakan bahwa Bank Mandiri lebih unggul dari BII.

Pada kuadran II terdapa BNI 46 dan Bank Permata dengan atribut 1 dan 10 yaitu lamanya waktu antri di customer service dan layanan transaksi melalui ATM ini berarti penilaian responden berdasarkan 12 atribut tersebut BNI 46 dan Bank Permata merupakan pesaing terdekat. Pada Gambar 3 jarak antara atribut 4 dan 10 dengan BNI 46 dan Bank Permata hampir sama jadi dapat diasumsikan bahwa dalam persaingan ini BNI 46 dan Bank Permata adalah sama.

Pada kuadran III hanya BCA yang ada pada kuadran ini dengan atribut 2, 11, 12 yaitu lamanya waktu antri di teller, layanan transaksi melalui internet banking dan mobile banking. Ini menandakan bahwa BCA tidak memiliki pesaing dalam ketiga atribut tersebut atau dengan kata lain BCA pada ketiga atribut ini mengungguli para pesaingnya sangat jauh.

Pada kuadran IV terdapat BRI, Bank Danamon dan Bank OCBC NISP dengan atribut 3 dan 5 yaitu tribut keberadaan, sikap dan layanan satpam serta sikap dan layanan teller.. ini berarti ketiga bank tersebut pesaing dekat untuk atribut tersebut. Dari Gambar 3 terlihat atribut 3 lebih dekat dengan Bank Danamon sehingga Bank Danamon lebih unggul dari pada kedua bank lain. Atribut 5 lebih dekat dengan BRI ini menunjukkan bahwa kondisi tempat antri di BRI lebih baik dari kedua pesaingnya.

Kemiripan Positioning Antara BCA Kuta dan Pesaingnya

Berdasarkan hasil analisis Multi Dimensional Scaling, BCA Kuta berada pada kuadran yang sama dan berdekatan dengan Bank Mandiri. Ini menunjukkan bahwa BCA Kuta memiliki kemiripan Positioning yang sama dengan Bank Mandiri, artinya BCA Kuta dan Bank Mandiri adalah pesaing terdekat BCA Kuta. Dalam kondisi yang nyata Bank Mandiri memang pesaing terdekat BCA Kuta, ini dibuktikan dari rekap data responden (lampiran 2) di mana diketahui bahwa selain di BCA Kuta sebanyak 48 responden memiliki rekening di bank Mandiri. Jumlah tersebut adalah yang terbanyak dibandingkan dengan bank pesaing lainnya, dalam arti lain sebanya 48% responden menyatakan bahwa selain di BCA Kuta mereka lebih memilih untuk

membuka rekening di Bank Mandiri dibandingkan dengan ke enam bank lainnya. Hal ini berpengaruh erat terhadap coorporate image dari masing-masing bank, promosi dan aspek pemasaran lainnya yang memang selalu tampak bersaing.

Keenam bank lain merupakan pesaing jauh dari BCA Kuta, namun hasil penelitian ini dapat dijadikan acuan bagi BCA Kuta untuk selalu memperbaiki diri dan menjadi lebih baik karena persaingan akan terus berjalan tanpa henti sehingga dapat mendekati posisi BCA Kuta. Di kuadran lain keenam bank lain juga memiliki pesaing terdekat yaitu BRI dan BII di kuadran I, BNI 46 dan Danamon di kuadran III, serta Permata dan OCBC NISP di kuadran IV.

Bank-bank yang berada didalam satu kuadran adalah pesaing terdekat dari bank tersebut sedangkan bank lain yang berada diluar kuadran merupakan pesaing jauh dari bank tersebut. Positioning map ini berguna agar bank-bank yang diteliti tahu dan dapat mengantisipasi para pesaingnya.

Dari uraian diatas hasil penelitian telah sesuai dengan penelitian sebelumnya (Winta dan Iriawan; 2005) dengan menggunakan multi dimensional scalling dapat ditentukan pesaing terdekat dari segmentasi pasar yang sama yang selanjutnya dapat dijadikan acuan untuk memenangkan persaingan.

Preferensi Nasabah Terhadap Atribut dan Keunggulan Bank

Berdasarkan Correspondence Analisys, BCA Kuta dipersepsikan positif oleh responden dengan jumlah penilaian tertinggi pada atribut 2 yaitu lamanya waktu antri di teller, atribut 10 yaitu fasilitas transaksi melalui ATM, atribut 11 yaitu fasilitas transaksi melalui internet banking, dan atribut 12 yaitu fasilitas transaksi melalui mobile banking. Untuk fasilitas ATM, BCA Kuta masih dapat disaingi oleh bank lain sehingga pada gambar 3 posisi atribut 10 berada di kuadran yang berbeda dengan kuadran BCA sendiri. Artinya fasilitas ATM BCA memang unggul dari para pesaingnya namun bank pesaing juga cepat dalam menumbuhkan layanan melalui ATM dengan cara yang lebih mudah seperti ATM Bersama atau Jaringan Prima.

Untuk atribut lainnya seperti lamanya waktu antri teller, fasilitas transaksi melalui internet banking, dan fasilitas transaksi mobile banking BCA tidak memiliki pesaing ini menunjukkan bahwa BCA menjadi leader dalam layanan ini.

Pada Gambar 3 posisi bank yang terletak dalam kuadran yang sama artinya memiliki keunggulan yang sama juga pada atribut-atribut yang berada dalam kuadran tersebut. Posisi suatu bank yang juga berdekatan dengan bank lain walaupun berada di

kuadran yang berbeda menurut preferensi konsumen dianggap memiliki tingkat keunggulan yang relatif dekat. Bank yang berada didalam kuadran yang sama dianggap pesaing terdekat oleh masing-masing bank tersebut. Bank yang terletak pada kuadran yang berbeda bukan berarti tidak bersaing satu sama lain.

Dari penjelasan diatas menunjukkan bahwa BCA Kuta memiliki keunggulan dalam layanan transaksional sesuai dengan citra yang ingin dibentuk oleh BCA sendiri. Ini dibuktikan dengan atribut yang unggul adalah yang berkaitan dengan transaksi finansial antara lain lamanya layanan ketika bertransaksi di teller, fasilitas transaksi melalui ATM, fasilitas transaksi melalui internet banking dan fasilitas bertransaksi melalui handphone.

Keunggulan ini merupakan nilai-nilai layanan yang sangat penting dalam memberikan layanan terbaik kepada nasabah maupun walk in customer, sehingga untuk tetap mempertahankan posisinya BCA Kuta harus tetap menjaga kualitasnya. Ini terkait dengan penelitian sebelumnya (Kenneth, et.al; 2004) bahwa positioning layanan dalam pengembangan bisnisnya ke depan akan lebih mengedepankan teknologi tinggi dan sentuhan layanan yang lebih melekat.

Strategi Yang Dapat Diterapkan Untuk Menguat kan Positioning BCA Kuta

Setelah mengetahui kemiripan BCA kuta dengan para pesaingnya, maka langkah selanjutnya adalah menyusun strategi pemasaran untuk menguatkan positioning BCA Kuta. Dalam uji correspondence analisys BCA Kuta unggul pada atribut-atribut yang berkaitan traksaksional perbankan dan juga berada pada kuadran tersendiri sehingga dapat dikatakan BCA hampir tidak memiliki pesaing yang dekat namun untuk beberapa atribut BCA Kuta tidak unggul dibandingkan pesaingnya. Penilaian positif yang diberikan responden terhadap atribut-atribut yang dimiliki BCA Kuta terdapat beberapa atribut yang memiliki nilai lebih rendah dari nilai rata-rata perbankan lainnya yaitu atribut 3 keberadaan, sikap dan layanan satpam, atribut 5 sikap dan layanan teller, atribut 6 sikap dan layanan petugas bank dalam menerima telepon, atribut 7 suasana banking hall , atribut 8 kondisi tempat parkir, serta atribut 9 kondisi tempat antri saat bertransaksi.Jika dikelompokkan kedalam masing-masing dimensi layanan maka atribut 3, 5, 6, termasuk dalam dimensi human services dan 7, 8, 9 termasuk dalam dimensi non human services. Untuk masing-masing dimensi diperlukan strategi tersendiri agar BCA Kuta dapat mengungguli para pesaing-pesaingnya.

Ada beberapa strategi yang harus dilakukan BCA Kuta untuk menguatkan positioningnya, menurut

Kotler et.al. (1996) dalam Tjiptono (2008:317) ada beberapa strategi menyerang yang lebih spesifik bagi pemimpin pasar yaitu :

Strategi pemotongan harga, strategi produk murah, strategi produk prestige, strategi pengembangbiakan produk (product proliberation), strategi inovasi produk, strategi penyempurnaan Layanan, strategi inovasi distribusi, strategi penekanan biaya produksi, strategi promosi intensif.

Strategi yang tepat untuk BCA Kuta dalam menghadapi pesaing terdekatnya dari sembilan strategi berdasarkan hasil kuesioner adalah strategi penyempurnaan jasa pelayanan. Strategi ini dapat dilakukan dengan meningkatkan kualitas layanan (service quality). Penerapan strategi ini sesuai untuk kekurangan pelayanan BCA Kuta dari dimensi layanan yang diberikan manusia (human services), penyempurnaan layanan dilakukan dengan memilih lima unsur dari service quality (tangibles, reliability, responsiveness, asurrance, empathy) yang lebih berpengaruh terhadap layanan yang diberikan manusia. Berdasarkan lima unsur tersebut BCA Kuta harus meningkatkan responsiveness dan empathy. Hal ini didasari oleh hasil analisa bahwa atribut-atribut yang dipandang kurang dari BCA Kuta adalah atribut layanan satpam, layanan teller dan sikap petugas ketika menerima telepon yang kesemuanya termasuk dalam dimensi responsiveness dan empathy. Kedua unsur tersebut jika ditingkatkan akan memberikan respon positif yang lebih banyak terhadap keduabelas atribut tersebut terlebih pada atribut-atribut yang nilainya di bawah persentase rata-rata. Disamping itu juga BCA Kuta harus melakukan pelatihan yang berkelanjutan untuk dapat meningkatkan sumber daya manusia yang ada agar dapat melayani dengan lebih baik.

Meningkatkan responsiveness dan empathy dapat dilakukan dengan cara memberikan pelatihan-pelatihan kepada sumber daya manusia yang ada baik itu berupa training motivasi atau training perilaku. Pelatihan tersebut dapat dilakukan dengan cara forum atau kelas dan role playing sehingga petugas bank dapat lebih mengetahui kebutuhan nasabah dan melayani lebih baik. Untuk kekurangan BCA dari dimensi layanan yang diberikan selain manusia (non human services) dapat dipilih strategi inovasi distribusi yaitu melakukan perbaikan terhadap fasilitas-fasilitas fisik yang masih kurang. Jika memungkinkan BCA Kuta dapat melakukan perbaikan ini dengan mengubah atau mengganti semua fasilitas yang dinilai negatif oleh nasabah secara keseluruhan.

Perbaikan terhadap atribut-atribut yang masih diindikasikan belum baik dapat juga diperbaiki dengan cara terus melakukan benchmarking atau dengan

menjadi mystery shopper ke perusahaan pesaing dengan mengutus seseorang (petugas bank) untuk menjadi “nasabah” di bank pesaing dan selanjutnya mempelajari dan membandingkan dengan layanan yang ada selama ini. Dengan konsisten menjalankan cara ini diharapkan standar layanan yang tercipta akan semakin baik. Ini akan memperkuat positioning BCA Kuta berdasarkan persepsi konsumen dan BCA Kuta akan tetap dapat bertahan walaupun pesaing terus memperbaiki diri atau jumlah pesaing yang semakin bertambah.

SIMPULAN DAN SARAN

Berdasarkan hasil analisis dan pembahasan yang dilakukan terhadap data penelitian maka dapat diambil kesimpulan yang digunakan untuk mencarikan solusi dari permasalahan yang telah dirumuskan, sebagai berikut:1) BCA Kuta memiliki tingkat kemiripan positioning tertinggi dengan Bank Mandiri dibandingkan dengan ketujuh bank pesaing lainnya. Hal ini ditunjukan oleh posisi Bank Mandiri yang berada dalam kuadran yang sama dengan BCA Kuta menurut persepsi konsumen dalam uji multi dimensional scalling. Dengan demikian maka Bank Mandiri merupakan pesaing terdekat BCA Kuta; 2) BCA Kuta memiliki keunggulan pada lamanya waktu antri di teller, fasilitas transaksi melalui ATM, fasilitas transaksi melalui internet banking, dan fasilitas transaksi melalui handphone. Hal ini terlihat atas hasil kuesioner corespondent analisys yang menunjukkan BCA Kuta memiliki proposisi/ respon paling banyak dari jawaban responden atas atribut-atribut tersebut.

Berdasarkan kesimpulan diatas, maka dapat diberikan beberapa saran kepada BCA Kuta untuk menguatkan positioning dan menetapkan strategi pemasaran untuk bersaing. Berikut adalah saran yang dapat dianjurkan 1)BCA Kuta harus lebih mencoba merubah citra perusahaan agar menjadi bank yang tidak sekedar sebagai tempat untuk melakukan transaksi saja, melainkan sebagai bank yang mampu melayani dengan baik segala kebutuhan nasabah; 2) atribut-atribut yang masih belum dipersepsikan dengan baik oleh responden, seperti sikap, layanan dan

keberadaan satpam diperbaiki dengan cara memberikan pelatihan terhadap satpam untuk bersikap bukan hanya sekedar pengamanan namun juga memberikan rasa nyaman nasabah saar berada di bank. Sikap dan layanan teller, sikap dan layanan petugas bank dalam menjawab telepon diperbaiki dengan selalu melakukan role playing game agar sikap tersebut bukan lagi suatu beban bagi mereka yang menjalankan melaikan sudah menjadi budaya sehari-hari. Suasana banking hall, kondisi tempar parkir dan kondisi tempat antri saat akan bertransaksi diperbaiki dengan membuat suasana gedung terasa lebih nyaman untuk bertransaksi, jika memang gedung sudah tidak memungkinkan maka disarankan untuk segera pindah atau membangun gedung baru yang lebih besar.

REFERENSI

Almossawi, M. 2001.”Bank selection criteria employed by college students in Bahrain: an emperical analysis, The International Journal of Bank Marketing, Vol.19 No. 3, pp 115.

Kartajaya, Hermawan. 2004. Hermawan Kartajaya on Positioning. Jakarta : Mark Plus & Co: PT Gramedia Pustaka Utama

_________________ 2005. Menangkan Persaingan dengan Segitiga Posisioning-Differensiasi-Brand. Jakarta: Mark Plus & Co : PT Gramedia Pustaka Utama

_________________ 2006. Hermawan Kartajaya on Marketing. Jakarta: Mark Plus & Co: PT Gramedia Pustaka Utama

Kasali, Rhenald. 2005. Membidik Pasar Indonesia, Segmentasi, Targeting, Positioning. Jakarta : PT Gramedia Pustaka Utama.

Kusumojanto, Joko Dwi. 2006 “Pengaruh Kualitas Layanan Terhadap Kepuasan Pelanggan” Jurnal Pendidikan Ekonomi, Universitas Negeri Malang.

Simamora, Bilson. 2005, Analisis Multivariat Pemasaran. Jakarta: Penerbit Gramedia Pustaka Utama.

Discussion and feedback