Analisis Faktor yang Mempengaruhi Investasi di Indonesia Tahun 1990-2010: Metode ECM

on

JEKT ♦ 6 [2] : 112 - 117

ISSN : 2301 - 8968

Analisis Faktor yang Mempengaruhi Investasi di Indonesia Tahun 1990-2010: Metode ECM

J.J Sarungu*)

Maharsi Endah K

Fakultas Ekonomi Universitas Negeri Surakarta

ABSTRAK

Investasi merupakan hal yang penting bagi perekonomian suatu negara karena berperan sebagai kunci utama pertumbuhan ekonomi. Investasi yang dilakukan akan meningkatkan produktivitas kegiatan ekonomi, meningkatkan kesempatan kerja, dan memperluas pasar. Penelitian ini bertujuan untuk : mengetahui faktor-faktor yang mempengaruhi investasi di Indonesia tahun 1990-2010. Penelitian ini menggunakan pendekatan Error Correction Model (ECM). Hasil analisis menunjukkan bahwa variabel suku bunga kredit investasi berpengaruh secara negatif dan signifikan terhadap jumlah investasi dalam jangka pendek dan jangka panjang, variabel inflasi berpengaruh secara negatif dan signifikan terhadap jumlah investasi dalam jangka panjang, dan variabel kurs berpengaruh secara positif dan signifikan terhadap jumlah investasi dalam jangka panjang.

Kata kunci : Investasi, Suku Bunga Kredit Investasi, Ⅰпflаѕⅰ, Kurs, Error Correction Model (ECM)

Analysis Of Factors Influencing Investment In Indonesia In 1990-2010: ECM Method

ABSTRACT

Investment is important for the economy of a country because it serves as a key to economic growth. Investment will increase the productivity of economic activity, increase employment opportunities and expanding markets. This research has a purpose determine the factors that influence investment in Indonesia in 19902010. This study uses Error Correction Model (ECM). The analysis showed that variable interest rate affect investment negatively and significantly to the amount of investment in the short term and long term, the inflation variable is negative and significant effect on the amount of investment in the long term and variable rate has a positive and significant impact on the amount of investment in the long term.

Keyword : Investment ,Interest Rate, Exchange Rate, Ⅰпflation, Error Correction Model

PENDAHULUAN

Investasi merupakan hal yang penting bagi perekonomian suatu negara. Investasi memiliki pengaruh terhadap pertumbuhan ekonomi suatu negara. Investasi dalam arti pembentukan modal akan meningkatkan jumlah barang dan jasa yang diproduksi sehingga meningkatkan jumlah output nasional. Output nasional yang meningkat akan meningkatkan laju pertumbuhan ekonomi baik dari sisi angka persentasenya maupun sisi kualitasnya (Faisal dan Haris, 2009: 7).

Dumairy (1996 : 136) menjelaskan cara melihat perkembangan investasi dengan tiga cara, yaitu dengan : melihat kontribusi pembentukan modal tetap bruto dalam konteks agregat, mengamati data investasi yang dilakukan oleh pihak swasta, dan melihat perkembangan dana investasi yang disalurkan pihak

*). E-mail: maharsi90@yahoo.com

perbankan. Dumairy (1996 : 136) mengartikan pembentukan modal tetap bruto sebagai pengadaan, pembuatan atau pembelian barang modal baru maupun bekas dari dalam atau luar negeri yang berupa barang tahan lama yang digunakan dalam proses produksi dan mempunyai umur pemakaian selama satu tahun atau lebih.

Perkembangan investasi agregat di Indonesia terus menunjukkan peningkatan selama 20 tahun terakhir ini. Indonesia sebagai salah satu negara berkembang masih banyak memerlukan investasi untuk meningkatkan produktivitas ekonominya.

Harvey Leibenstein dalam Jhingan (1988 : 43) menyatakan dalam tesisnya bahwa negara berkembang berada pada tingkat keseimbangan pendapatan per kapita yang rendah karena kekurangan modal. Rata-rata negara berkembang memiliki investasi sebesar 2% - 6% dari pendapatan nasionalnya, sedangkan negara maju memiliki investasi sebesar 10% - 20%

1990 1994 1998 2002 2006 2010

Gambar 1. Perkembangan Investasi Agregat di Indonesia (miliar rupiah) Tahun 1990-2010

investasi agregat di Indonesia

600000

500000

400000 300000 200000 IOOOOO 0

Sumber : BPS, PDB menurut penggunaannya

dari pendapatan nasionalnya.

Proses pertumbuhan investasi dipengaruhi oleh faktor ekonomi dan non ekonomi. Faktor ekonomi seperti kurs, inflasi, suku bunga, PDB, pertumbuhan ekonomi, kebijakan fiskal, laba perusahaan dan lain sebagainya. Adapun faktor non ekonomi seperti keadaan sosial, budaya dan politik, birokrasi, fasilitas bagi investor, pencitraan wilayah, infrastruktur, dan lain sebagainya.

Pemerintah Indonesia melalui Badan Koordinasi Penanaman Modal (BKPM) mengambil berbagai kebijakan umum sebagai upaya peningkatan investasi. Kebijakan tersebut antara lain berupa (Supancana, 2010) : 1). Pemberian pelayanan prima yang diwujudkan dengan Penerapan Terpadu Satu Pintu (PTSP) yang didukung dengan Sistem Pelayanan Informasi dan Perizinan Investasi Secara Elektronik (SPIPISE); 2). Penyederhanaan prosedur pendirian perusahaan dan izin usaha; 3). Mendorong partisipasi Usaha Mikro, Kecil, Menengah, dan Koperasi (UMKMK) melalui program kemitraan, peningkatan daya saing, pemberian dorongan inovasi dan perluasan pasar, serta penyebaran informasi seluas-luasnya; 4). Mendorong investasi dalam pembangunan infrastruktur dengan pola kemitraan antara pemerintah dan badan usaha; 5). Sinkronisasi peraturan pusat dan daerah; 6). Memberikan jaminan dan perlindungan investasi dalam bentuk kebebasan berusaha, repatriasi modal dan keuntungan dalam mata uang asing, perlakuan yang sama, tidak ada nasionalisasi/ ekspropriasi/ konfiskasi (kecuali atas kepentingan nasional dan berdasarkan UU), perlindungan hak kekayaan intelektual, perlindungan investor asing atas keadaan tertentu, dan perlindungan atas resiko non-komersial; 7). Pemberian fasilitas fiskal dengan syarat-syarat tertentu; 8). Pemberian fasilitas non fiskal seperti pelayanan imigrasi dan izin impor; dan 9). Pengembangan kawasan ekonomi khusus dan fasilitasnya.

Penelitian tentang faktor-faktor yang mempenga-

ruhi investasi di Indonesia sudah banyak dilakukan, contohnya penelitian oleh Bambang Setiaji (1997) yang meneliti pengaruh variabel suku bunga nominal, PDB, dan pengeluaran pemerintah (Gex) terhadap investasi di Indonesia tahun 1960-1994 dengan pendekatan ECM. Hasil estimasi menunjukkan adanya keseimbangan hubungan jangka panjang antar variabel dan estimasi ECM dalam jangka pendek memperlihatkan PDB berpengaruh positif dan signifikan, suku bunga berpengaruh negatif dan signifikan, dan Gex berpengaruh positif namun tidak signfikan. Hasil uji asumsi klasik memperlihatkan data terkena heteroskedastisi-tas dan tidak terpenuhinya linieritas.

Penelitian yang lain dilakukan oleh Susilawati (2002) yang menganalisis variabel suku bunga nominal, pengeluaran pemerintah, kurs (Rp/US$), dan pendapatan nasional luar negeri (Amerika Serikat) terhadap pembentukan modal tetap bruto di Indonesia tahun 1984-1998 dengan model PAM. Hasil estimasi menunjukkan pengeluaran pemerintah berpengaruh positif dan signifikan, suku bunga berpengaruh negatif dan signifikan, kurs berpengaruh positif, dan pendapatan luar negeri tidak berpengaruh. Hasil uji asumsi klasik terdapat gejala multikolinieritas.

Penelitian serupa juga dilakukan oleh Hendra Dhar-mawan dan Sri Soelistyowati (2009) yang menganalisis pengaruh variabel-variabel makro ekonomi terhadap pembentukan modal tetap bruto di Indonesia tahun 1990-2007 dengan pendekatan kointegrasi dan ECM. Hasil uji Kointegrasi Johansen menunjukkan indeks produksi dan jumlah uang beredar berpengaruh positif dalam jangka panjang, suku bunga kredit investasi riil dan selisih suku bunga SBI dengan Federal Reserve (FED) fund rate berpengaruh negatif dalam jangka panjang. Hasil estimasi ECM menunjukkan suku bunga kredit investasi berpengaruh negatif dan signifikan pada hampir setiap time lag.

Berdasarkan uraian tersebut, penelitian ini bertujuan mengetahui bagaimana pengaruh variabel inflasi, suku bunga kredit investasi, dan kurs (Rp/US$) terhadap investasi di Indonesia tahun 1990-2010.

DATA DAN METODOLOGI

Data yang digunakan dalam penelitian ini adalah data sekunder time series yang diperoleh melalui publikasi publik BPS dan BI berupa:

-

1) Variabel dependen adalah pembentukan modal tetap bruto di Indonesia atas dasar harga konstan tahun 2000 periode 1990-2010 dalam satuan miliar rupiah.

-

2) Variabel independen :

-

(1) tingkat inflasi yang digunakan adalah tingkat in-

flasi di Indonesia periode 1990-2010 berdasarkan IHK dalam satuan %.

-

(2) suku bunga yang digunakan adalah tingkat suku bunga bank umum kredit investasi di Indonesia periode 1990-2010 dalam satuan %.

-

(3) kurs yang dimaksud adalah nilai tukar mata uang rupiah terhadap USD periode 1990-2010 dalam Rp/US$.

Penelitian ini menggunakan pendekatan model koreksi kesalahan (Error Correction Model atau ECM) yang dapat mengatasi hasil regresi lancung. Regresi lancung terjadi jika antar variabel di dalam model tidak saling berhubungan akan tetapi hasil regresi menunjukkan koefisien regresi yang signifikan dan nilai koefisien determinasi yang tinggi (Agus, 2009 : 315 dan Wing, 2009 : 10.1). Regresi yang menghasilkan regresi lancung ada kemungkinan terjadi ketidakseimbangan dalam jangka pendek namun terdapat keseimbangan dalam jangka panjang.

Alur penyelesaian analisis time series dengan pendekatan ECM adalah menggunakan beberapa urutan langkah/uji seperti dijabarkan berikut (Agus, 2009 ; Dedi, 2012; Gujarati, 2009; Insukindro, 1999; dan Wing, 2009).

Uji Stasioneritas

Terdiri atas: (1). Uji akar unit: data dikatakan stasioner jika nilai absolut statistik Augmented DickeyFuller (ADF) lebih negatif / lebih kecil dari nilai kritis MacKinnon; (2) Uji derajat integrasi: Uji derajat integrasi mentransformasi data nonstasioner menjadi data stasioner melalui proses diferensi data pada tingkat pertama atau kedua. Data dikatakan stasioner jika nilai absolut statistik ADF lebih negatif/lebih kecil dari nilai kritis MacKinnon.

Uji Kointegrasi

Uji kointegrasi menguji variabel gangguan et stasioner atau tidak. Jika stasioner maka semua variabel mempunyai hubungan keseimbangan jangka panjang. Uji kointegrasi dilakukan ketika data yang digunakan dalam penelitian berintegrasi pada tingkat derajat yang sama. Nilai residual dikatakan stasioner jika nilai absolut statistik ADF lebih negatif / lebih kecil dari nilai kritis MacKinnon.

Estimasi ECM (hubungan jangka pendek)

Pendekatan ECM mampu mengoreksi hasil regresi lancung dengan menjelaskan parameter jangka pendek dan jangka panjang (Indah dan Didit, 2007). Bentuk persamaan ECM E-G untuk estimasi jangka pendek adalah :

DInvt = α1DInft + α2DSBt + α3DKurst + α4BUt (1)

Keterangan :

Dinv : Perubahan pembentukan modal tetap bruto di Indonesia

Dinf : Perubahan laju inflasi di Indonesia

DSB : Perubahan suku bunga kredit investasi di Indonesia Dkurs : Perubahan nilai tukar rupiah terhadap dolar Amerika Serikat

BU : Operasi kelambanan bunga kredit investasi residual ke integrasi dalam periode sebelumnya

Bentuk persamaan ECM-EG untuk estimasi jangka panjang :

DInvt= β0 + β1DInft + β2SBt + β3Kurst + β4Inft-1 + β5SBt-1 + β 6 Kurst2-1 + β7EC3 T ........... (2)

Keterangan :

Dinv : Perubahan pembentukan modal tetap bruto di Indonesia

DSB : Perubahan suku bunga kredit investasi di Indonesia Dinf : Perubahan laju inflasi di Indonesia

Dkurs : Perubahan nilai tukar rupiah terhadap dolar Amerika Serikat

ECT : β7(Inft-1 + SBt-1 + Kurst-1 - Invt-1)

D : Difference pertama

β : Operasi kelambanan

Uji Asumsi Klasik

Guna memperoleh hasil regresi yang memenuhi kaidah BLUE, dilakukan pengujian asumsi klasik sebagai berikut:

-

(1) Normalitas: Uji Jarque-Bera digunakan untuk mengetahui apakah data berdistribusi normal atau tidak.

Ho : residual berdistribusi normal

Ha : residual tidak berdistribusi normal

Jika nilai probabilitas JB lebih kecil dari tingkat signifikansi 5% maka Ho ditolak (data tidak berdis-tribusi normal);

-

(2) Multikolinieritas: “Multikolinieritas merupakan suatu keadaan dimana terdapat lebih dari satu hubungan linier yang sempurna atau pasti diantara beberapa atau semua variabel yang menjelaskan dari model regresi” (Gujarati, 1995 : 157). Uji multikolinieritas dapat dilakukan dengan dua cara, yaitu dengan menggunakan korelasi parsial dan dengan pendekatan Koutsoyiannis;

-

(3) Heteroskedastisitas: Heteroskedastisitas berarti kesalahan pengganggu εi dari variabel independen mempunyai varian yang tidak sama. Uji hetero-skedastisitas dapat diuji melalui metode grafik, uji Park, uji Glejser, dan uji korelasi rank dari Spearman.

-

(4) Autokorelasi: Autokorelasi didefinisikan sebagai “korelasi antara anggota seri observasi yang disusun menurut urutan waktu atau ruang” (Gujarati, 1995 : 201). Uji autokorelasi dapat dilakukan melalui uji Durbin-Watson.

Tabel 1. Hasil Uji Akar Unit (in level)

Variabel

Nilai ADF

Nilai Kritis MacKinnon

Prob.

Ket.

1%

5%

10%

LNINV

-1,4447

-3,8085

-3,0207

-2,6504

0,5399

Tidak stasioner

LNKURS

-1,3636

-3,8315

-3,0299

-2,6552

0,5775

Tidak stasioner

SB

-1,7263

-3,8085

-3,0207

-2,6504

0,4037

Tidak stasioner

INF

-4,7302

-3,8085

-3,0207

-2,6504

0,0014

Stasioner

Sumber : Data olahan eviews 6.0

Tabel 2. Hasi Uji Derajat Integrasi (first difference)

Variabel

Nilai Nilai Kritis MacKinnon

Prob.

Ket.

ADF 1%

5%

10%

D(LNINV)

-4,34 -4,53

-3,67

-3,28

0,0145

Stasioner

D(LNKURS)

-4,61 -4,57

-3,69

-3,28

0,0093

Stasioner

D(SB)

-4,19 -4,57

-3,69

-3,29*

0,0202

Stasioner

D(INF)

-5,06 -4,57

-3,69

-3,299

0,0040

Stasioner

Sumber : data olahan eviews 6.0

Tabel 3. Hasil OLS Regresi Kointegrasi

Variabel

Koefisien

Standar Eror

t-statistik

Prob

C

1,3218

1,6020

0,8251

0,4215

LN_KURS

1,5491

0,01515

10,2275

0,0000

INF

-0,1161

0,0462

-2,5106

0,0232

SB

-0,1717

0,0324

-5,2913

0,0001

Adj-: R2

0,924780

F-Stat : 78,86461

Dw-Stat : 1,693645

Sumber : Data olahan eviews 6.0

Tabel 4. Hasil Uji akar Unit terhadap E

Variabel

t-statistik

Nilai Kritis MacKinnon

Ket.

1%

5% 10%

RESID

-3,641536

-2,692358

-1,960171 -1,607051

Stasioner

Sumber : Data olahan eviews 6.0

HASIL DAN PEMBAHASAN

Hasil Uji Stasioneritas

Tabel 1 menunjukkan hasil bahwa semua variabel (kecuali variabel INF) tidak stasioner karena nilai ADF lebih positif dari nilai kritisnya. Konsekuensi tidak terpenuhinya asumsi stasioneritas pada derajat nol atau I(0), maka seluruh variabel akan diuji dengan pengujian derajat integrasi pada tingkat first difference.

Tabel 2 menunjukkan semua variabel stasioner pada tingkat signifikansi 5% dan 10% karena nilai ADF lebih negatif dari nilai kritisnya.

Hasil Uji Kointegrasi

Uji kointegrasi bertujuan untuk menguji residual regresi apakah stasioner atau tidak. Uji kointegrasi hanya dapat dilakukan jika variabel-variabel terkait memiliki derajat integrasi yang sama.

Tabel 4 menunjukkan RESID (residual) stasioner pada semua tingkat signifikansi. Residual regresi koin-tegrasi yang stasioner menunjukkan semua variabel mempunyai hubungan keseimbangan jangka panjang dan dapat membentuk model jangka pendek ECM yang dikembangkan oleh Engle-Granger.

Hasil OLS Regresi Kointegrasi menunjukkan : (a) tingkat inflasi naik sebesar 1% akan menurunkan investasi sebesar 11,61% dalam jangka panjang , (b) tingkat suku bunga kredit investasi naik sebesar 1% akan menurunkan investasi sebesar 17,17% dalam jangka panjang , (c) nilai kurs yang naik sebesar 1% akan menaikkan investasi sebesar 154,91% dalam jangka panjang.

Hasil Estimasi ECM

Hasil estimasi ECM-EG menunjukkan koefisien E2(-1) bertanda negatif dan signifikan (probabilitas kurang

Tabel 5. Hasil Estimasi ECM

|

Variabel |

Koefisien |

Standar Eror |

t-statistik |

Prob |

|

D(LN_KURS) |

0,6446 |

0,5293 |

1,2178 |

0,2434 |

|

D(INF) |

-0,0270 |

0,0436 |

-0,6191 |

0,5458 |

|

D(SB) |

-0,1194 |

0,0319 |

-3,7424 |

0,0022 |

|

C |

0,0994 |

0,0953 |

1,0428 |

0,3147 |

|

E2(-1) Adj-: R20,659008 F-Stat : 9,696784 Dw-Stat : 1,819039 |

-0,8955 |

0,2188 |

-4,0933 |

0,001 |

Sumber : Data olahan eviews 6.0

dari 0,05) yang berarti model yang digunakan dapat di-estimasi dan valid. Hasil estimasi ECM juga menunjukkan bahwa hanya variabel suku bunga kredit investasi yang berpengaruh signifikan terhadap investasi dalam jangka pendek.

Pengaruh Inflasi terhadap Investasi

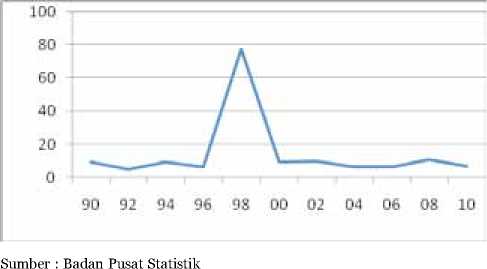

Gambar 2. Pergerakan Laju Inflasi di Indonesia (dalam %) Tahun 1990-2010

Pergerakan laju inflasi selama tahun 1990-2010 terlihat cukup stabil kecuali pada tahun 1998 yang meningkat tajam akibat krisis ekonomi dan pergolakan politik yang melanda Indonesia. Laju inflasi kemudian kembali turun karena pemerintah mengendalikan harga-harga barang dan menguatnya nilai tukar rupiah.

Perubahan harga barang-barang tidak serta merta menjadikan investor mengambil keputusan untuk melakukan investasi atau tidak sehingga pengaruh inflasi terhadap investasi menjadi tidak signifikan dalam jangka pendek. Investor perlu mempelajari apakah perubahan harga tersebut bersifat sementara atau tetap.

Kenaikan harga akan menyebabkan naiknya biaya faktor produksi sehingga investor lebih memilih mengalokasikan dananya untuk tujuan spekulasi, bukan produksi. Naiknya harga barang-barang juga menyebabkan daya beli masyarakat turun sehingga akan mengurangi permintaan domestik. Penurunan permintaan domestik ini secara langsung berimbas pada berkurangnya output perusahaan. Output perusahaan yang turun menyebabkan laba perusahaan juga ikut berkurang.

Investor kemudian menjadi enggan untuk melakukan investasi ketika laba perusahaannya berkurang.

Pengaruh Suku Bunga Kredit Investasi terhadap Investasi

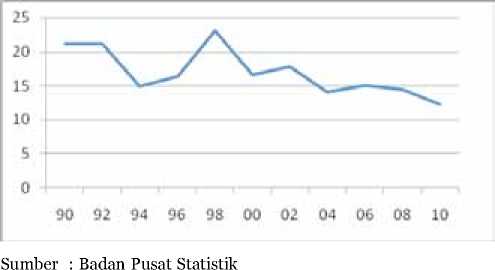

Hasil estimasi menunjukkan variabel suku bunga kredit investasi berpengaruh negatif dan signifikan terhadap investasi dalam jangka pendek. Jika tingkat suku bunga kredit investasi naik sebesar 1% maka investasi akan turun sebesar 11,94% dalam jangka pendek.

Gambar 3. Perkembangan Suku Bunga Kredit Investasi di Indonesia (%) Tahun 1990-2010

Perkembangan suku bunga kredit investasi dalam 10 tahun terakhir mengalami penurunan. Penurunan tingkat suku bunga menjadikan investor lebih banyak mengalokasikan dananya pada modal dan melakukan investasi. Investor hanya akan melakukan investasi jika tingkat keuntungan yang diperoleh lebih besar atau sama dengan tingkat suku bunga yang harus dibayar. Sebaliknya, tingkat suku bunga yang naik akan menjadikan investor cenderung mengalokasikan dananya pada tabungan bukan pada modal dan mengurangi laba perusahaan karena laba akan teralo-kasikan untuk menutup bunga pinjaman. Penurunan laba perusahaan menjadikan investor enggan untuk melakukan investasi.

Tabel 6. Hasil Uji Heteroskedastisitas

F-statistik Prob Obs*R2 Prob

15,82780 0,0082 18,66310 0,1782

Sumber : data olahan eviews 6.0

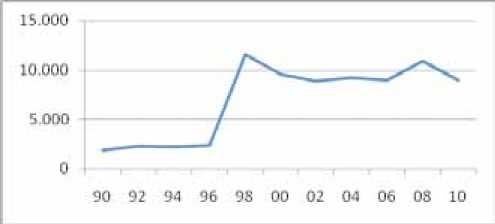

Pengaruh Kurs (Rp/US$) terhadap Investasi

Hasil estimasi menunjukkan variabel kurs berpengaruh positif dan signifikan dalam jangka panjang, namun tidak signifikan dalam jangka pendek. Perubahan nilai kurs bersifat fluktuatif sehingga tidak secara langsung mempengaruhi keputusan investor untuk melakukan investasi atau tidak.

Gambar 4. Perkembangan Kurs (Rp/US$) di Indonesia Tahun 1990-2010

Sumber : BPS

Nilai tukar yang rendah akan menyebabkan nilai riil aset masyarakat rendah sehingga mengurangi permintaan domestik. Berkurangnya permintaan domestik perusahaan berarti penurunan laba pada perusahaan. Pendapatan perusahaan yang turun menjadikan investor enggan untuk melakukan investasi.

Hasil Uji Asumsi Klasik

-

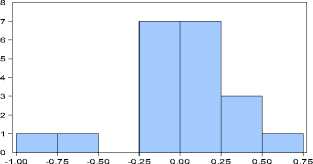

(1) Normalitas

Hasil uji normalitas yang menggunakan metode Jarque-Bera, seperti yang terlihat pada Gambar 5, menunjukkan nilai probabilitas Jarque-Bera lebih besar dari 0,05 yang berarti data berdistribusi normal.

Gambar 5. Uji Normalitas Jarque-Bera (JB)

Mean Median Maximum Minimum Std. Dev. Skewness Kurtosis

Jarque-Bera Probability

Series: Residuals

Sample 1990 009

Observations 0

-7.44e-16 0.033666 0.718174

-0.944468

0.376198

-0.700873

4.031304

.5 3735

0. 831 5

Sumber : Data olahan eviews 6.0

-

(2) Heteroskedastisitas

Nilai probabilitas Obs R2 sebesar 0,1782 (Tabel 6) yang berarti tidak terdapat heteroskedastisitas (karena nilai prob lebih besar dari tingkat signifikansi 5%).

Tabel 7. Hasil Uji Multikolinieritas

R2 asal R2*(inf) R2**(kurs) R2***(SB)

0,714182 0,747909 0,736049 0,183990

Sumber : Data olahan eviews 6.0

Tabel 8. Hasil Uji Autokorelasi

DW Stat. dL dU

1,819039 1,03 1,67

SARAN

Saran yang dapat diajukan dalam penelitian ini adalah: Pemerintah hendaknya selalu menjaga kestabilan tingkat suku bunga kredit investasi karena hasil penelitian menunjukkan baik dalam jangka panjang maupun jangka pendek, variabel suku bunga kredit investasi mampu mempengaruhi pertumbuhan investasi di Indonesia secara signifikan. Peneliti yang ingin melakukan penelitian dengan tema yang sama, untuk penelitian selanjutnya disarankan memperbanyak jumlah observasi penelitian dengan menggunakan periode waktu penelitian yang lebih panjang atau menggunakan data penelitian dalam bentuk kuartal, triwulan, maupun dalam bulan sebagai upaya menghindari multikolinieritas.

REFERENSI

Agus Widarjono. (2009). Ekonometrika : Pengantar dan Aplikasinya. Yogyakarta: Penerbit Ekonisia Fakultas Ekonomi UII.

Badan Pusat Statistik (2003). Statistik Ⅰndonesia. Jakarta : BPS.

____________ (2005). Statistik Ⅰndonesia. Jakarta : BPS. ____________ (2008). Statistik Ⅰndonesia. Jakarta : BPS. ____________ (2011). Statistik Ⅰndonesia. Jakarta : BPS. Bambang Setiaji. (1997). Investasi Agregat di Indonesia. Em-pirika, Nomor 20, 103-115.

Boediono. (2001). Ekonomi Makro. Yogyakarta : BPFE UGM. Damodar, Gujarati dan Dawn C. Potter. (2009). Basic Econometrics. New York : Mc. GrawHill.

___________ (1995). Ekonometrika Dasar (Sumarno Zain, Alih Bahasa). Jakarta : Penerbit Erlangga. (Karya asli yang diterbitkan 1978)

Dumairy. (1996). Perekonomian Ⅰndonesia. Jakarta : Penerbit Erlangga.

Faisal Basri dan Haris Munandar. (2009). Lanskap Ekonomi Ⅰndonesia : Kajian dan Renungan terhadap Masalah-Masalah Struktural, Trnsformasi Baru, dan Prospek Perekonomian Ⅰndonesia. Jakarta : Kencana Prenada Media Group.

Hendra Dharmawan dan Sri Soelistyowati. (Juni, 2009). Variabel-Variabel Ekonomi Makro yang Mempengaruhi Pembentukan Modal Tetap Bruto di Indonesia Periode 1990-2007. Jurnal Statistika Tahun V, Nomor 2, 147159.

Insukindro. (Januari, 1999). Pemilihan Model Ekonomi dengan Pendekatan Koreksi Kesalahan. Jurnal Ekonomi dan Bisnis Ⅰndonesia, Vol,14, Nomor 1, 1-8.

Jhingan, M.L. (1988). Ekonomi Pembangunan dan Perencanaan (D.Guritno, Alih Bahasa). Jakarta : Penerbit Rajawali. (Karya asli yang diterbitkan 1983)

Sadono, Sukirno. (2006). Makroekonomi Teori Pengantar. Jakarta : PT RajaGrafindo Persada.

Schohrul Rohmatul Ajija. (2011). Cara Cerdas Menguasai Eviews. Jakarta : Penerbit Salemba Empat.

Siti Aisyah Tri Rahayu.( 2007). Modul Laboratorium Eko-nometrika. Surakarta : Fakultas Ekonomi UNS.

Susilawati. (Agustus, 2002). Kebijakan Fiskal dan Pembentukan Modal Tetap di Indonesia. Jurnal Ekonomi dan Bisnis, Vol.1, Nomor 2, 182-202.

Supancana dkk. (2010). Ⅰkhtisar Ketentuan Penanaman Modal. Jakarta : National Legal Reform Program (NLRP).

Wing Wahyu Winarno. (2009). Analisis Ekonometrika dan Statistik dengan Eviews. Yogyakarta : UPP STM YKPN.

118

Discussion and feedback