PENGARUH UKURAN PERUSAHAAN, LIKUIDITAS, PROFITABILITAS, DAN STRUKTUR MODAL TERHADAP NILAI PERUSAHAAN TRANSPORTASI DAN LOGISTIK

on

E-Jurnal Manajemen, Vol. 11, No. 8, 2022: 1462-1482

ISSN : 2302-8912

DOI: https://doi.org/10.24843/EJMUNUD.2022.v11.i08.p02

PENGARUH UKURAN PERUSAHAAN, LIKUIDITAS, PROFITABILITAS, DAN STRUKTUR MODAL TERHADAP NILAI PERUSAHAAN TRANSPORTASI DAN LOGISTIK

Ni Made Esmi Damayanti 1 Ni Putu Ayu Darmayanti2

1,2Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia E-mail: esmidamayanti@gmail.com

ABSTRAK

Nilai perusahaan merupakan nilai yang sangat penting karena dapat memperlihatkan kinerja keuangan perusahaan yang nantinya akan membuat investor memiliki keinginan untuk menanamkan modalnya di perusahaan tersebut. Tujuan dari penelitian ini adalah untuk mengetahui pengaruh ukuran perusahaan, likuiditas, profitabilitas, dan struktur modal terhadap nilai perusahaan pada perusahaan transportasi dan logistik di Bursa Efek Indonesia (BEI) pada tahun 2018-2020. Metode penentuan sampel dalam penelitian ini menggunakan metode purposive sampling, sehingga jumlah sampel yang diteliti sebanyak 21 perusahaan. Penelitian ini menggunakan analisis regresi linier berganda. Hasil penelitian menunjukkan bahwa ukuran perusahaan, likuiditas, dan profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan, sedangkan struktur modal berpengaruh negatif dan signifikan terhadap nilai perusahaan pada perusahaan transportasi dan logistik di Bursa Efek Indonesia periode 2018-2020.

Kata kunci: nilai perusahaan, ukuran perusahaan, likuiditas, profitabilitas, struktur modal

ABSTRACT

The value of the company is a very important because it shows the company's financial performance which will later make investors have the desire to invest in the company. The purpose of this study was to examine the effect of firm size, liquidity, profitability, and capital structure on firm value in transportation and logistic companies on the Indonesia Stock Exchange (IDX) in 2018-2020. The sample determination method used in the study was the purposive sampling method, and the sample was taken from 21 companies. This study used multiple linear regression analysis. The results showed that firm size, liquidity, and profitability had a positive and significant effect on firm value, but the capital structure had a negative and significant effect on firm value in transportation and logistic companies on the Indonesia Stock Exchange (IDX) in the 2018-2020 period.

Keywords:, firm value, firm size, liquidity, profitability, capital structure

PENDAHULUAN

Perekonomian nasional Indonesia pada tahun 2020 mengalami kontraksi pertumbuhan sebesar 2,07 persen menandakan pertumbuhan ekonomi nasional Indonesia melambat dibandingkan tahun 2019. Kondisi perekonomian Indonesia yang mengalami kontraksi ini akan memicu upaya pemerintah untuk melakukan pemulihan perekonomian negara. Perusahaan memiliki peran penting dalam hal memicu pemulihan perekonomian suatu negara. Kondisi ekonomi Indonesia yang dilihat dari pertumbuhan ekonomi nasional dapat menciptakan persaingan yang ketat antara perusahaan pada industri sejenis maupun perusahaan tidak sejenis. Persaingan yang ada akan membuat perusahaan berlomba-lomba membuat strategi yang tepat serta meningkatkan kinerja perusahaan (Yanti & Darmayanti, 2019).

Umumnya, perusahaan yang tidak go public memiliki pemilik yang hanya terbatas pada pendiri perusahaan saja. Dengan melakukan go public perusahaan akan memberikan kesempatan kepada pihak luar untuk ikut serta memiliki perusahaan tersebut. Perusahaan yang menjual surat berharga ke pasar modal merupakan perusahaan yang sudah memiliki reputasi bisnis yang baik dan kredibel, sehingga akan laku diperjualbelikan dan dapat meningkatkan keuntungan perusahaan dan memberikan keuntungan lebih banyak kepada para investor dibandingkan menginvestasikan pada perbankan yang notabenenya mempunyai keuntungan lebih kecil

Manajemen keuangan memiliki tujuan memaksimalkan nilai perusahaan dengan cara memaksimalkan profit atau pendapatan dengan memperhatikan faktor risiko yang ada. Nilai perusahaan merupakan nilai yang dibayarkan oleh calon investor saat perusahaan akan dijual. Nilai perusahaan merupakan nilai yang sangat penting karena dapat memperlihatkan kinerja keuangan perusahaan yang nantinya akan membuat investor memiliki keinginan untuk menanamkan modalnya di perusahaan tersebut (Sutanto et al., 2019). Nilai perusahaan merupakan nilai yang dijadikan persepsi oleh para investor terhadap suatu perusahaan karena tinggi rendahnya atau bagaimana nilai perusahaan akan mempengaruhi kesejahteraan pemegang saham suatu perusahaan (Tumanggor et al., 2019). Nilai perusahaan juga dapat dijadikan sebagai tolak ukur investor, apabila harga saham tinggi maka tingkat pengembalian kepada investor tinggi dan akan membuat nilai perusahaan meningkat sesuai tujuan dari sebuah perusahaan (Sugosha & Artini, 2020). Tingginya nilai perusahaan dapat meningkatkan kepercayaan pasar terhadap prospek perusahaan dan juga kinerja suatu perusahaan (Augustina et al., 2020). Nilai perusahaan yang semakin tinggi maka kemakmuran yang diterima pemilik perusahaan juga akan semakin besar

Nilai perusahaan dapat diukur dengan price to book value (PBV), pendekatan nilai sekarang, price earning ratio (PER), dan tobin’s Q. Nilai perusahaan pada penelitian ini diproksikan menggunakan price to book value (PBV) yang dapat dilihat dari rasio harga saham terhadap nilai buku per saham (Kadirya, 2018). Seorang investor perlu mengetahui nilai saham sebuah perusahaan tersebut untuk mengetahui apakah nilai saham perusahaan tersebut undervalued atau overvalued. PBV digunakan sebagai proksi nilai perusahaan karena menunjukkan perubahan harga pasar saham dibandingkan nilai bukunya. Tingginya nilai PBV menunjukan semakin berhasilnya dalam menciptakan nilai perusahaan dan kesejahteraan

pemegang saham (Dewi & Rahyuda, 2020). PBV memiliki peran penting untuk menentukan keputusan berinvestasi bagi investor dan juga bagi calon investor. Tingginya nilai perusahaan akan menghasilkan return yang tinggi sehingga pemegang saham akan semakin sejahtera (Husna & Satria, 2019).

Investor sangat membutuhkan sebuah informasi yang baik, akurat, lengkap serta tepat waktu yang dijadikan sebagai alat analisis dan patokan untuk pengambilan keputusan dalam berinvestasi pada sebuah perusahaan. Nilai perusahaan akan ditunjukkan dengan adanya sinyal berupa informasi seperti harga saham, keputusan pendanaan dan kegiatan investasi yang dilakukan perusahaan yang nantinya akan diterima oleh investor. Melalui teori sinyal, nilai perusahaan dapat ditingkatkan dengan mengatasi informasi yang tidak setara antara investor dan manajer perusahaan dengan cara memberikan sinyal kepada investor melalui informasi keuangan yang dapat dipercaya (Adiputra & Hermawan, 2020).

Ukuran perusahaan merupakan sebuah cerminan jumlah total aset yang dimiliki oleh suatu perusahaan. Menurut ukurannya, perusahaan yang ada dapat dibedakan menjadi dua kategori yaitu perusahaan berskala kecil dan juga perusahaan berskala besar. Besar atau kecilnya suatu perusahaan dianggap dapat mempengaruhi nilai perusahaan. Perusahaan yang memiliki ukuran kecil maupun besar akan selalu dijadikan pertimbangan oleh para investor karena ukuran perusahaan menentukan tinggi rendahnya tingkat kepercayaan seorang investor. Semakin besar ukuran perusahaan, maka perusahaan tersebut akan semakin dikenal oleh masyarakat dan juga oleh investor. Ukuran perusahaan dapat dilihat dari total aset suatu perusahaan yang digunakan untuk membiayai kegiatan operasional perusahaan.

Ukuran perusahaan pada penelitian ini diukur dengan size melalui logaritma natural dari total aset. Penelitian yang dilakukan oleh Yanti & Darmayanti (2019), Dewi & Abundanti (2019) serta Husna & Satria (2019) menyatakan ukuran perusahaan memiliki dampak positif pada nilai perusahaan. Penelitian lain yang mendukung bahwa ukuran perusahaan berpengaruh positif dan signifikan terhadap nilai perusahaan yaitu. Pada penelitian yang dilakukan oleh Setiadharma & Machali (2017) menyatakan bahwa ukuran perusahaan tidak berpengaruh terhadap nilai perusahaan. Penelitian lain yang dilakukan oleh Suwardika & Mustanda (2017) menyatakan bahwa ukuran perusahaan tidak berpengaruh signifikan terhadap nilai perusahaan.

Perusahaan perlu memperhatikan kemampuan dalam membayar seluruh atau sebagian kewajibannya yang sudah akan jatuh tempo. Rasio likuiditas merupakan rasio yang berfungsi untuk melihat kemampuan sebuah perusahaan dalam memenuhi kewajiban perusahaan yang telah jatuh tempo, baik kewajiban pada pihak di luar perusahaan dan di dalam perusahaan. Untuk melakukan pemenuhan kewajiban jangka pendek perusahaan yang akan jatuh tempo maka perusahaan harus memiliki kas yang tersedia atau aset kas lancar yang lain yang dapat diubah menjadi kas sesegera mungkin (Husna & Satria, 2019). Likuiditas tinggi yang dimiliki perusahaan akan meningkatkan kepercayaan pihak eksternal terhadap suatu perusahaan (Sukmawardini & Ardiansari, 2018). Pada umumnya investor akan merasa senang pada perusahaan yang tergolong perusahaan likuid karena menunjukkan sedikitnya masalah keuangan yang terjadi.

Likuiditas suatu perusahaan dapat diukur dengan current ratio, cash ratio, net working capital ratio, quick ratio, dan rasio perputaran kas. Pada penelitian ini untuk mengukur likuiditas dari suatu perusahaan, maka akan menggunakan current ratio (CR). CR digunakan sebagai ukuran likuiditas karena dapat menggambarkan semakin tinggi jumlah aset lancar terhadap kewajiban lancar, maka semakin besar keyakinan bahwa kewajiban lancar tersebut akan dibayarkan. CR dapat menggambarkan besarnya ketersediaan aset lancar (aktiva lancar) yang perusahaan miliki dibandingkan dengan total kewajiban lancar (utang lancar) perusahaan (Husna & Satria, 2019). Mentalita et al., (2019) serta Putra & Sedana (2019) menyebutkan bahwa likuiditas berpengaruh positif terhadap nilai perusahaan. Namun terdapat penelitian yang menyatakan hasil berbeda yaitu penelitian yang dilakukan oleh Sukmawardini & Ardiansari (2018) menyatakan likuiditas berpengaruh negatif terhadap nilai perusahaan serta Dewi & Rahyuda (2020) yang menyebutkan likuiditas berpengaruh negatif dan signifikan terhadap nilai perusahaan.

Faktor lain yang mempengaruhi nilai perusahaan adalah profitabilitas (Antoro et al., 2020). Perusahaan dituntut untuk dapat memenuhi target yang telah ditetapkan dan rancang sebelumnya, sehingga untuk mengukur tingkat keuntungan suatu perusahaan akan menggunakan rasio profitabilitas. Profitabilitas pada suatu perusahaan menunjukkan tingkat laba bersih suatu perusahaan, apabila keuntungan semakin besar maka kemampuan perusahaan membagikan dividen juga akan semakin meningkat. Dengan meningkatnya kemampuan perusahaan dalam membagikan dividen, maka akan menarik investor dan dapat menunjukkan kinerja perusahaan yang baik pula karena bagaimana nilai perusahaan dapat dilihat dari kemampuan perusahaan dalam menghasilkan laba (Fajaria, 2018).

Profitabilitas perusahaan dapat diproksikan dengan menggunakan return on assets (ROA), return on equity (ROE), dan profit margin on sales. Pada penelitian ini, profitabilitas sebuah perusahaan diproksikan dengan menggunakan return on assets (ROA). ROA merupakan rasio profitabilitas yang menunjukkan return atas jumlah aktiva yang digunakan oleh perusahaan. ROA juga disebut sebagai rentabilitas ekonomi yang merupakan ukuran kemampuan perusahaan dalam menghasilkan laba dengan semua aktivitas yang dimiliki perusahaan. Semakin besar ROA memiliki arti bahwa semakin efisien penggunaan aktiva pada sebuah perusahaan (Sudana, 2019: 25).

Penelitian yang dilakukan oleh Mentalita et al., (2019) serta Radja dan Artini (2020) menemukan bahwa profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan. Penelitian yang dilakukan oleh Firdaus (2020) juga menghasilkan temuan bahwa profitabilitas berpengaruh positif dan tidak signifikan terhadap nilai perusahaan. Namun Sutanto et al., (2019) mengemukakan profitabilitas berpengaruh negatif dan signifikan terhadap nilai perusahaan.

Bagi sebuah perusahaan bersifat profit oriented, pencarian sumber dana merupakan keputusan penting dalam memperkuat struktur modal perusahaan (Fahmi, 2019: 109). Struktur modal merupakan proporsi pembiayaan perusahaan dengan hutang yaitu rasio leverage perusahaan, dimana struktur modal merupakan kunci dalam meningkatkan produktivitas serta kinerja perusahaaan (Hirdinis, 2019). Dalam perusahaan baik buruknya hal yang berkaitan dengan struktur modal

suatu perusahaan maka akan berdampak pada nilai perusahaan (Augustina et al., 2020).

Struktur modal dapat diukur dengan debt to asset ratio, debt to equity ratio, long term debt to equity, fixed charge coverage, dan cash flow adequacy. Variabel struktur modal dalam penelitian ini diukur dengan menggunakan debt to equity ratio (DER). Berdasarkan teori trade-off nilai DER yang semakin tinggi maka menunjukkan nilai perusahaan juga akan semakin meningkat selama nilai DER suatu perusahaan belum mencapai titik optimum dengan memperhatikan keseimbangan manfaat dan biaya yang timbul akibat hutang, karena semakin tinggi utang, semakin besar pula risiko sehingga dapat mempengaruhi kepercayaan investor yang akan mempengaruhi nilai perusahaan (Hirdinis, 2019). Penelitian yang dilakukan oleh Hirdinis (2019) yang menyatakan bahwa struktur modal yang berpengaruh positif dan signifikan terhadap nilai perusahaan. Terdapat beberapa penelitian yang mempunyai hasil berbeda seperti penelitian yang dilakukan oleh Sudiyatno et al., (2020) serta Sutanto et al., (2019) yang menyatakan struktur modal berpengaruh negatif dan tidak signifikan terhadap nilai perusahaan. Selain itu, penelitian yang dilakukan oleh Firdaus (2020) dan Birowo (2021) menyatakan bahwa struktur modal berpengaruh negatif dan signifikan terhadap nilai perusahaan.

Penelitian ini dilakukan pada perusahaan sektor transportasi dan logistik yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2018-2020. Pada tahun 2020 perusahaan sektor transportasi dan logistik berjumlah 28 perusahaan yang tercatat di Bursa Efek Indonesia (BEI). Perusahaan sektor transportasi dan logistik terdiri dari perusahaan yang bergerak dibidang pelayaran, travel, penerbangan, dan transportasi darat. Salah satu faktor penentu pembangunan nasional adalah kelancaran arus barang dan jasa. Penyedia sarana dan prasarana baik transportasi laut, darat, dan udara sangat dibutuhkan dalam merealisasi hal tersebut. Bagi masyarakat, perusahaan sektor transportasi dan logistik memegang peranan penting yang dibutuhkan dalam kehidupan sehari-hari terutama dalam mempermudah dan melancarkan mobilitas masyarakat karena transportasi merupakan urat nadi dalam pembangunan ekonomi suatu negara. Pertumbuhan ekonomi pada triwulan II 2021 terhadap triwulan II 2020 sebesar 7,07 persen, yang dilihat dari sisi produksi bahwa lapangan usaha transportasi dan pergudangan mengalami pertumbuhan tertinggi sebesar 25,10 persen. Berdasarkan data tersebut, perusahaan sektor transportasi dan logistik memiliki kontribusi dan pengaruh besar terhadap pertumbuhan ekonomi Indonesia.

Tabel 1 merupakan nilai price to book value (PBV) 21 emiten sektor transportasi dan logistik yang terdaftar berturut-turut pada tahun 2018-2020 di Bursa Efek Indonesia (BEI). Satria Antaran Prima Tbk memiliki nilai rata-rata PBV tertinggi yaitu sebesar 9,38 dan Steady Safe Tbk memiliki nilai rata-rata terendah sebesar -0,77. Berdasarkan hal tersebut dapat dilihat bahwa nilai perusahaan yang diproksikan dengan PBV pada perusahaan sektor transportasi dan logistik mengalami fluktuasi. Selain itu, berdasarkan hasil penelitian yang dilakukan oleh Badan Penelitian dan Pengembangan Perhubungan melalui Pusat Penelitian dan Pengembangan Transportasi Antarmoda melalui pengumpulan data yang dilakukan diperoleh hasil bahwa terdapat beberapa jenis usaha logistik yang masih dapat

bertahan dan mengalami pertumbuhan positif dan juga ada usaha logistik yang terkena dampak berat saat Covid-19 ini (Kinantya, 2021). Hal tersebut menyebabkan peneliti tertarik untuk meneliti variabel-variabel yang mempengaruhi perubahan nilai perusahaan.

Tabel 1.

Nilai PBV Perusahaan Sektor Transportasi dan Logistik yang Terdaftar di BEI Periode 2018-2020

|

No |

Kode Tahun Rata-Rata Perusahaan 2018 2019 2020 |

|

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 |

AKSI 2,58 4,60 2,43 3,20 ASSA 1,09 1,88 1,50 1,49 BIRD 1,36 1,15 0,62 1,05 BLTA 10,97 3,04 3,29 5,77 BPTR 0,65 0,63 0,56 0,61 CMPP -2,77 9,73 -0,68 2,09 DEAL 4,79 1,61 2,13 2,84 GIAA 0,83 1,29 -0,38 0,58 IATA 0,69 0,60 2,04 1,11 LRNA 0,14 0,18 0,32 0,21 MIRA 0,88 0,84 0,92 0,88 NELY 0,74 0,72 0,67 0,71 SAFE -1,62 -2,35 1,68 -0,77 SAPX 8,45 6,48 13,23 9,38 SDMU 0,66 1,11 8,36 3,38 SMDR 0,23 0,24 0,27 0,25 TAXI -0,95 -0,68 -0,59 -0,74 TMAS 0,85 0,49 0,65 0,66 TNCA 2,11 2,78 4,48 3,12 TRUK 0,26 0,60 1,17 0,68 WEHA 0,88 0,86 0,47 0,74 |

Sumber: Bursa Efek Indonesia, 2020

Teori yang mendasari penelitian ini adalah Teori sinyal (signalling theory). Teori sinyal (signalling theory) merupakan sebuah teori yang menunjukkan informasi antara perusahaan serta pihak - pihak lain yang memiliki kepentingan dengan informasi. Teori sinyal mengajarkan bahwa setiap tindakan memiliki dan mengandung informasi (Sudana, 2019: 14). Modigliani dan Miller menyatakan bahwa seorang pemegang saham dan manajer perusahaan akan memiliki informasi yang simetris, yaitu memiliki informasi atau persepsi yang sama mengenai kemampuan dan keadaan dari sebuah perusahaan perusahaan. Pada kenyataannya informasi yang dimiliki pemegang saham dengan seorang manajer tidaklah sama, dimana seorang manajer memiliki lebih banyak informasi baik mengenai kemampuan dan keadaan perusahaan dibandingkan dengan pemegang saham

(Brigham & Houston, 2019: 500). Informasi sebuah perusahaan merupakan hal terpenting bagi pelaku bisnis serta investor karena dalam sebuah informasi dijadikan sebuah alat yang berisi tentang catatan serta gambaran kondisi sebuah perusahaan baik kondisi masa lalu, sekarang, ataupun masa depan untuk kelangsungan dan kelancaran suatu perusahaan untuk menarik investor. Investor sangat membutuhkan sebuah informasi yang baik, akurat, lengkap serta tepat waktu yang dijadikan sebagai alat analisis dan patokan untuk pengambilan keputusan dalam berinvestasi pada sebuah perusahaan.

Informasi yang dipublikasikan oleh perusahaan berupa laporan keuangan yang menggambarkan tentang bagaimana kondisi keuangan perusahaan (Radja & Artini, 2020). Informasi yang telah dipublikasi sebagai pengumuman akan digunakan oleh para investor dan pelaku pasar untuk melakukan analisa terhadap informasi tersebut apakah informasi tersebut merupakan informasi yang bersifat bad news ataupun bersifat good news. Informasi yang dipublikasi oleh perusahaan diharapkan memiliki nilai positif agar nantinya pasar akan bereaksi positif saat informasi yang dipublikasi sebagai pengumuman diterima oleh pasar namun jika informasi yang dipublikasi merupakan bad news maka berdampak negatif terhadap perusahaan yang bisa menyebabkan turunnya harga saham (Gunadi et al., 2020).

Nilai perusahaan merupakan nilai yang dijadikan persepsi oleh para investor terhadap suatu perusahaan karena tinggi rendahnya atau bagaimana nilai perusahaan akan mempengaruhi kesejahteraan pemegang saham suatu perusahaan (Tumanggor et al., 2019). Pada penelitian ini nilai perusahaan diukur dengan menggunakan price to book value (PBV). Price to book value (PBV) merupakan sebuah rasio pasar yang digunakan untuk mengukur kinerja pasar saham terhadap nilai bukunya. Menurut Fahmi (2019) rumus dari price to book value (PBV) yaitu:

n. , τ7 , Market price per share

Price to Book Value = …………………………(1)

Book value per share

Variabel ukuran perusahaan dalam penelitian ini diukur dengan menggunakan :

Ukuran Perusahaan (Size) = Ln (Total Asset) ………………..……(2)

Likuiditas adalah kemampuan perusahaan dalam hal memenuhi kewajiban jangka pendek sesuai dengan jatuh temponya. Pada penelitian ini, likuiditas diproksikan dengan current ratio (CR). Current ratio (CR) adalah rasio yang digunakan untuk mengukur kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya yang akan segera jatuh tempo dengan menggunak aset lancar yang ada. Menurut Hamidah (2019: 49), berikut ini merupakan rumus dari current ratio (CR) yaitu:

Current Ratio =

Current Assets

Current Liabilities

……………………………...……(3)

Profitabilitas adalah kemampuan perusahaan dalam hal menghasilkan laba. Pada penelitian ini, profitabilitas diproksikan dengan return on assets (ROA). Return on assets (ROA) adalah rasio yang menunjukkan hasil (return) atas penggunaan aset perusahaan dalam menciptakan laba bersih. Rasio ini digunakan untuk mengukur besarnya jumlah laba bersih yang akan dihasilkan dari setiap

rupiah dana yang tertanam dalam total aset. Return on assets (ROA) dapat diukur dengan rumus sebagai berikut:

Return on Assets =

Laba Bersih

Total Aktiva

(4)

Struktur modal adalah kemampuan perusahaan untuk memenuhi kewajibannya baik kewajiban jangka panjang maupun kewajiban jangka pendek. Pada penelitian ini struktur modal diproksikan dengan debt to equity ratio (DER). Debt to equity ratio (DER) adalah rasio yang digunakan untuk mengukur besarnya proporsi utang terhadap modal. Berdasarkan Kamaludin & Indriani (2018) rumus dari Debt to Equity Ratio (DER) yaitu:

Debt to Equity Ratio

Total Liabilitas

(5)

Total Ekuitas

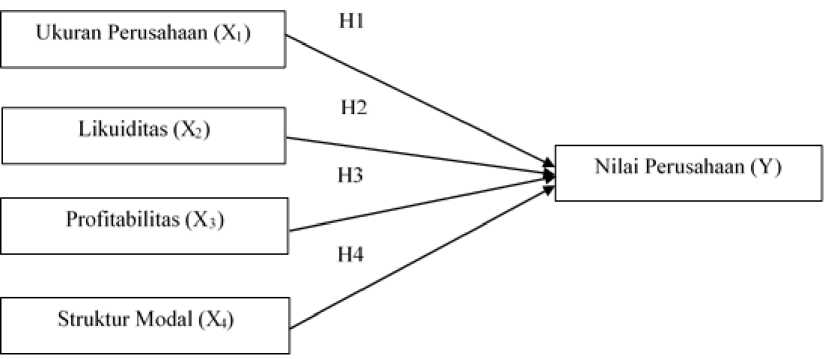

Gambar 1. Kerangka Konseptual Penelitian

Ukuran perusahaan merupakan sebuah gambaran besar ataupun kecilnya sebuah perusahaan yang dapat dilihat dari besar kecilnya total aset yang dimiliki oleh sebuah perusahaan. Sebuah perusahaan yang memiliki aset yang besar yang diikuti dengan upaya pemanfaatan aset yang optimal maka akan dapat memaksimalkan nilai perusahaan sehingga harga saham akan lebih tinggi dari nilai bukunya dan sebaliknya, apabila sebuah perusahaan tidak memanfaatkan aset dengan optimal maka akan mempengaruhi nilai perusahaan yang dapat turun dan harga saham sebuah perusahaan akan lebih rendah dibandingkan nilai bukunya (Hidayat, 2019).

Pada ukuran perusahaan, pemanfaatan aset secara optimal sangat diperlukan karena berdasarkan signalling theory informasi saham yang tinggi akan menarik investor untuk menanamkan modalnya di sebuah perusahaan sehingga dapat mempengaruhi keputusan investor dalam menentukan keputusan berinvestasi di sebuah perusahaan (Natsir & Yusbardini, 2020). Berdasarkan hal tersebut, besar kecilnya ukuran perusahaan dapat berpengaruh secara langsung terhadap nilai perusahaan. Selain itu, penelitian yang dilakukan oleh Natsir & Yusbardini (2020),

Sondakh (2019), Yanti & Darmayanti (2019) serta Radja & Artini (2020) juga menyatakan bahwa ukuran perusahaan berpengaruh positif signifikan terhadap nilai perusahaan.

H1: Ukuran perusahaan berpengaruh positif signifikan terhadap nilai perusahaan

Perusahaan akan selalu likuid apabila posisi dana lancar yang tersedia lebih besar daripada hutang lancarnya karena perusahaan yang tidak likuid merupakan perusahaan yang tidak sehat. Rasio likuiditas merupakan rasio yang penting karena kegagalan dalam pembayaran kewajiban perusahaan akan menyebabkan kebangkrutan bagi perusahaan (Fahmi, 2019: 58). Menurut signalling theory informasi yang dipublikasi oleh perusahaan akan berdampak pada reaksi pasar dan juga keputusan investor. Perusahaan yang memiliki tingkat likuiditas tinggi akan mengakibatkan pertumbuhan perusahaan tinggi pula, sehingga perusahaan akan memiliki nilai positif yang nantinya memberikan reaksi positif saat informasi yang dipublikasi sebagai pengumuman diterima oleh pasar. Penelitian yang dilakukan oleh Lisda & Kusmayanti (2021) menyatakan bahwa likuiditas berpengaruh positif dan signifikan terhadap nilai perusahaan. Penelitian tersebut juga didukung oleh penelitian yang dilakukan oleh Yanti & Darmayanti (2019) menyatakan bahwa likuiditas berpengaruh positif dan signifikan terhadap nilai perusahaan.

H2: Likuiditas berpengaruh positif signifikan terhadap nilai perusahaan

Profitabilitas merupakan kemampuan sebuah perusahaan dalam memperoleh laba ataupun keuntungan yang diukur dari modal sendiri dan keseluruhan dana yang diinvestasikan ke dalam perusahaan serta sebagai ukuran efektivitas pengelolaan manajemen suatu perusahaan. Perusahaan yang memiliki laba tinggi akan mempengaruhi investor untuk menanamkan modalnya di perusahaan dan akan berpengaruh terhadap nilai saham (Gunadi et al., 2020). Perusahaan yang memiliki keuntungan yang semakin tinggi berarti semakin baik, karena akan berpengaruh terhadap kemakmuran pemilik perusahaan yang berkaitan dengan profitabilitas yang semakin meningkat.

Profitabilitas yang tinggi berarti perusahaan memiliki keuntungan yang lebih tinggi, menurut signalling theory hal tersebut akan memberikan sinyal dan membawa sinyal positif kepada investor dan juga reaksi pasar yang dapat menarik investor untuk menanamkan modal di perusahaan tersebut. Yanti & Darmayanti (2019), Lisda & Kusmayanti (2021), Dewi & Rahyuda (2020) serta Lubis et al. (2017) yang menyatakan profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan. Berdasarkan uraian tersebut dapat dipaparkan hipotesis sebagai berikut:

H3: Profitabilitas berpengaruh positif signifikan terhadap nilai perusahaan

Struktur modal (capital structure) adalah sekumpulan dana yang digunakan oleh perusahaan untuk dialokasikan (Lubis et al., 2017). Menurut Kamaludin & Indriani (2018) sebelum mengambil keputusan mengenai keputusan struktur modal, perlu melakukan pertimbangan yang matang dengan memperhatikan beberapa faktor yaitu stabilitas penjualan, struktur aktiva, leverage operasi, tingkat pertumbuhan, profitabilitas, pajak, dan lain-lain. Struktur modal merupakan hal yang penting pada perusahaan terutama sebagai keputusan keuangan yang mendasar, yang dapat dilihat dari tiga sisi yaitu hutang (leverage), struktur modal yang optimal, dan biaya modal (cost of capital).

Untuk memperkuat struktur modal perusahaan kebutuhan dana dapat bersumber dari internal dan eksternal yang dianggap aman bagi perusahaan. Saat dana tersebut dipergunakan dalam hal memperkuat struktur modal perusahaan, maka perusahaan tersebut mampu mengendalikan modal tersebut secara baik, efektif, efisien, dan tepat sasaran sehingga berdasarkan signalling theory hal tersebut dapat menarik investor karena membawa informasi yang bersifat positif dan dapat memberi keuntungan kepada investor. Penelitian yang dilakukan oleh Hirdinis (2019) menyatakan struktur modal berpengaruh positif terhadap nilai perusahaan.

H4: Struktur modal berpengaruh positif signifikan terhadap nilai perusahaan

METODE PENELITIAN

Pendekatan pada penelitian ini adalah kuantitatif yang bersifat asosiatif. Pendekatan kuantitatif adalah pendekatan yang berisi data yang dinyatakan dengan angka. Pendekatan yang bersifat asosiatif adalah pendekatan yang menanyakan hubungan antara dua variabel atau lebih. Desain penelitian pada penelitian ini menggunakan hubungan kausal. Hubungan kausal adalah hubungan yang bersifat sebab akibat yang terdapat variabel independen sebagai variabel yang mempengaruhi dan variabel dependen sebagai variabel yang dipengaruhi. Penelitian ini dilakukan pada perusahaan sektor transportasi dan logistik yang terdaftar di Bursa Efek Indonesia (BEI) yang dapat diakses di situs resmi Bursa Efek Indonesia (BEI). Pada situs resmi Bursa Efek Indonesia (BEI) tersebut menyediakan informasi mengenai laporan keuangan yang berisikan data-data yang diperlukan dalam melakukan penelitian ini. Objek penelitian ini adalah nilai perusahaan yang diproksikan dengan price to book value (PBV) pada perusahaan sektor transportasi dan logistik yang terdaftar di Bursa Efek Indonesia (BEI) pada tahun 2018-2020. Dengan price to book value (PBV), nilai perusahaan dapat diketahui berada di bawah atau diatas nilai bukunya.

Metode penentuan sampel dalam penelitian ini adalah teknik non-probability sampling yaitu purposive sampling. Penentuan sampel dengan menggunakan teknik purposive sampling dengan beberapa kriteria yaitu perusahaan sektor transportasi dan logistik yang terdaftar secara berturut-turut pada tahun penelitian, yaitu tahun 2018, 2019, dan 2020; memiliki data laporan keuangan selama periode penelitian, yaitu tahun 2018, 2019, dan 2020; dan data perusahaan lengkap dengan faktor-faktor yang akan diteliti.

Teknik pengumpulan data yang digunakan dalam penelitian ini adalah metode observasi. Metode observasi yang dilakukan pada penelitian ini adalah observasi non participant. Metode observasi non participant digunakan dalam penelitian ini karena peneliti tidak terlibat dan peneliti hanya sebagai pengamat independen. Penelitian ini dilakukan dengan mengamati dan mencatat data-data terkait pada perusahaan sektor transportasi dan logistik yang terdaftar di Bursa Efek Indonesia (BEI) periode 2018-2020

Teknik analisis yang digunakan dalam penelitian ini adalah teknik analisis regresi linier berganda dengan menggunakan program SPSS (Statistical Product and Service Solution). Data yang dikumpulkan dalam penelitian ini akan dianalisis dengan cara linier berganda dengan tujuan untuk mengetahui ketergantungan suatu

variabel terikat dengan satu variabel bebas atau lebih. Analisis regresi linier berganda dapat menduga arah dari hubungan tersebut serta mengukur derajat keeratan hubungan antara satu variabel terikat dengan satu variabel bebas.

HASIL DAN PEMBAHASAN

Penelitian ini dilakukan pada perusahaan sektor transportasi dan logistik. Perusahaan sektor transportasi dan logistik terdiri dari perusahaan maskapai penerbangan, perusahaan transportasi angkutan laut, perusahaan transportasi angkutan darat, serta perusahaan logistik dan pengiriman. Perusahaan transportasi dan logistik terdiri dari 28 perusahaan dengan menggunakan sampel sebanyak 21 perusahaan yang ditentukan dengan beberapa kriteria.

Tabel 2.

Hasil Analisis Statistik Deskriptif

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

Y_PBV |

63 |

-2,77 |

13,23 |

1,7742 |

2,95606 |

|

X1_Size |

63 |

24,57 |

32,66 |

27,3574 |

1,75252 |

|

X2_CR |

63 |

0,03 |

11,72 |

1,5832 |

2,36229 |

|

X3_ROA |

63 |

-0,66 |

0,25 |

-0,0553 |

0,15554 |

|

X4_DER |

63 |

-7,94 |

21,90 |

1,0805 |

3,86771 |

|

Valid N (listwise) |

63 |

Sumber: Data sekunder diolah, 2021

Variabel nilai perusahaan yang diproksikan dengan price to book value (PBV) memiliki nilai minimum sebesar -2,77 yang dimiliki oleh perusahaan AirAsia Indonesia Tbk pada tahun 2018. Nilai maksimum dari PBV adalah sebesar 13,23 yang dimiliki oleh perusahaan Satria Antaran Prima Tbk pada tahun 2020. Nilai rata-rata dari PBV pada perusahaan sektor transportasi dan logistik pada tahun 2018-2020 sebesar 1,7742 dengan standar deviasi 2,95606. Standar deviasi PBV memiliki arti bahwa terjadi perbedaan nilai variabel PBV terhadap nilai rata-ratanya sebesar 2,95606. Variabel ukuran perusahaan memiliki nilai minimum sebesar 24,57 yang dimiliki oleh perusahaan Trimuda Nuansa Citra Tbk pada tahun 2018. Nilai maksimum Size adalah sebesar 32,66 yang dimiliki oleh Garuda Indonesia (Persero) Tbk pada tahun 2020. Nilai rata-rata dari variabel ukuran perusahaan pada perusahaan sektor transportasi dan logistik pada tahun 2018-2020 sebesar 27,3574 dengan standar deviasi 1,75252. Standar deviasi memiliki arti bahwa terjadi perbedaan nilai variabel ukuran perusahaan terhadap nilai rata-ratanya sebesar 1,75252.

Variabel likuiditas yang diproksikan dengan current ratio memiliki nilai minimum sebesar 0,03 yang dimiliki oleh perusahaan AirAsia Indonesia Tbk pada tahun 2020. Nilai maksimum current ratio adalah sebesar 11,72 yang dimiliki oleh perusahaan Trimuda Nuansa Citra Tbk. pada tahun 2019. Nilai rata-rata dari current ratio pada perusahaan sektor transportasi dan logistik pada tahun 2018-2020

sebesar 1,5832 dengan standar deviasi 2,36229. Standar deviasi current ratio memiliki arti bahwa terjadi perbedaan nilai variabel likuiditas terhadap nilai rata-ratanya sebesar 2,36229. Variabel profitabilitas yang diproksikan dengan return on assets memiliki nilai minimum sebesar -0,66 yang dimiliki oleh perusahaan Express Transindo Utama Tbk pada tahun 2018. Nilai maksimum return on assets adalah sebesar 0,25 yang dimiliki oleh perusahaan Satria Antaran Prima Tbk pada tahun 2019. Nilai rata-rata dari return on assets pada perusahaan sektor transportasi dan logistik pada tahun 2018-2020 sebesar -0,0553 dengan standar deviasi 0,15554. Standar deviasi return on assets memiliki arti bahwa terjadi perbedaan nilai variabel profitabilitas terhadap nilai rata-ratanya sebesar 0,15554.

Variabel struktur modal yang diproksikan dengan debt to equity ratio memiliki nilai minimum sebesar -7,94 yang dimiliki oleh perusahaan Steady Safe Tbk pada tahun 2019. Nilai maksimum dari debt to equity ratio adalah sebesar 21,90 yang dimiliki oleh Sidomulyo Selaras Tbk pada tahun 2020. Nilai rata-rata dari variabel struktur modal pada perusahaan sektor transportasi dan logistik pada tahun 2018-2020 sebesar 1,0805 dengan standar deviasi 3,86771. Standar deviasi debt to equity ratio memiliki arti bahwa terjadi perbedaan nilai variabel profitabilitas terhadap nilai rata-ratanya sebesar 3,86771.

Tabel 3.

Hasil Uji Normalitas Kolmogorov-Smirnov

Unstandardized Residual

N 63

Asymp. Sig. (2-tailed) 0,122

Sumber: Data sekunder diolah, 2021

Nilai Asymp. Sig (2-tailed) menunjukkan lebih besar dari level of significance 0,05 yang dipakai, maka dapat disimpulkan bahwa residual suatu data dikatakan berdistribusi secara normal.

Tabel 4.

Hasil Uji Autokorelasi Durbin-Watson

|

R |

R Square |

Adjusted R Square |

Std. Error of the Estimate |

Durbin-Watson |

|

0,879 |

0,569 |

0,490 |

2,49181 |

2,201 |

Sumber: Data sekunder diolah, 2021

Uji Durbin - Watson yang didapat nilainya sebesar 2,201 (d = 2,201). Nilai “d” ini akan disandingkan dengan nilai “du” dan “dl” dimana nilai “du” dan “dl” dengan jumlah sampel sebanyak 63 dan jumlah variabel independen sebanyak 4 di dapat nilai dltabel dan dutabel adalah dl = 1,4607 dan du = 1,729. Apabila disandingkan maka tidak terjadi korelasi dimana du < d < 4-du (1,729 < 2,201 < 2,271).

Tabel 5.

Hasil Uji Heteroskedastisitas Glejser

|

Model |

Unstandardized Coefficients |

Standardized Coefficients |

t |

Sig. | |

|

B |

Std. Error |

Beta | |||

|

(Constant) |

5,420 |

4,077 | |||

|

DER |

-,141 |

,146 |

-,135 |

-,965 |

,338 |

|

ROA |

,033 |

,114 |

,043 |

,290 |

,773 |

|

CR |

1,454 |

1,602 |

,124 |

,908 |

,368 |

|

SIZE |

,009 |

,062 |

,018 |

,139 |

,890 |

Sumber: Data sekunder diolah, 2021

Uji heteroskedastisitas pada tabel didapat nilai signifikansi dari variabel ukuran perusahaan yaitu 0,890, variabel likuiditas yaitu nilai 0,368, variabel profitabilitas 0,773 dan struktur modal dengan nilai 0,338. Dengan demikian nilai signifikannya > 0,05 berarti tidak terjadi heteroskedastisitas.

Tabel 6.

Hasil Uji Multikolinearitas

|

Tolerance |

VIF | |

|

DER |

0,847 |

1,181 |

|

ROA |

0,760 |

1,316 |

|

CR |

0,885 |

1,130 |

|

SIZE |

0,972 |

1,029 |

Sumber: Data sekunder diolah, 2021

Uji multikolinearitas didapat nilai signifikansi dari variabel ukuran perusahaan memiliki nilai VIF = 1,029 dan tolerance = 0,972, variabel likuiditas memiliki nilai VIF = 1,130 dan tolerance = 0,885, variabel profitabilitas memiliki nilai VIF = 1,316 dan tolerance = 0,760 dan struktur modal nilai VIF = 1,181 dan tolerance = 0,847. Dengan demikian nilai tolerance setiap variabel > 0,10 dan jika nilai VIF setiap variabel < 10 maka dapat diartikan tidak terdapat multikolinearitas.

Regresi berganda adalah hubungan secara linear antara dua atau lebih variabel independen dengan variabel dependen dengan tujuan untuk mengestimasi dan/atau memprediksi rata-rata populasi atau nilai rata-rata variabel dependen berdasarkan nilai variabel independen yang diketahui. Persamaan regresi linear berganda pada penelitian ini dapat dirumuskan sebagai berikut sebagai berikut: Y = 9,597 + 0,372X1 + 0,963X2 + 0,104X3 - 0,301X4

Dari persamaan tersebut dapat diketahui besarnya pengaruh masing-masing variabel bebas yang berpengaruh signifikan terhadap variabel independen. Dari persamaan regresi diatas, dapat diinterpretasikan bahwa nilai koefisien ukuran perusahaan sebesar 0,372 yang bernilai positif dan dapat diartikan bahwa apabila variabel ukuran perusahaan mengalami peningkatan sebesar 1 persen, makan akan meningkatkan rata-rata nilai perusahaan sebesar 0,372 persen dengan asumsi variabel lainnya konstan.

Nilai koefisien likuiditas sebesar 0,963 yang bernilai positif dan dapat diartikan bahwa apabila variabel likuiditas mengalami peningkatan sebesar 1

persen, maka akan meningkatkan rata-rata nilai perusahaan sebesar 0,963 persen dengan asumsi variabel lainnya konstan. Nilai koefisien profitabilitas sebesar 0,104 yang bernilai positif dan dapat diartikan bahwa apabila variabel profitabilitas mengalami peningkatan sebesar 1 persen, maka akan meningkatkan rata-rata nilai perusahaan sebesar 0,104 persen dengan asumsi variabel lainnya konstan. Nilai koefisien struktur modal sebesar 0,301 yang bernilai negatif dan dapat diartikan bahwa apabila variabel struktur modal mengalami peningkatan sebesar 1 persen, maka akan menurunkan rata-rata nilai perusahaan sebesar 0,301 persen dengan asumsi variabel lainnya konstan.

Tabel 7.

Hasil Uji Kelayakan Model (Uji F)

|

Model |

Sum of Squares |

df |

Mean Square |

F |

Sig. |

|

1 Regression |

181,790 |

4 |

45,448 |

7,319 |

,000 |

|

Residual |

360,129 |

58 |

6,209 | ||

|

Total |

541,920 |

62 |

Sumber: Data sekunder diolah, 2021

Berdasarkan Tabel 7, diketahui nilai signifikan F pada tabel adalah sebesar 0,000. Hasil uji F yang menunjukkan signifikansi F atau p value = 0,000 < 0,05 maka dapat disimpulkan bahwa variabel bebas dalam penelitian itu secara bersama - sama berpengaruh pada variabel terikat.

Tabel 8.

Hasil Uji Koefisien Determinasi Majemuk (R2)

|

Model |

R |

R Square |

Adjusted R Square |

Std. Error of the Estimate |

Durbin-Watson |

|

1 |

,879a |

,569 |

,490 |

2,49181 |

2,201 |

Sumber: Data sekunder diolah, 2021

Berdasarkan Tabel 8, diketahui nilai koefisien determinasi atau R Square adalah sebesar 0,569. Nilai ini dapat diartikan 56,9 persen perubahan nilai perusahaan pada perusahaan transportasi dan logistik yang terdaftar di BEI selama periode 2018-2020 dipengaruhi oleh ukuran perusahaan, likuiditas, profitabilitas dan struktur modal, sedangkan 43,1 persen dipengaruhi oleh variabel lain diluar model regresi.

Tabel 9.

Hasil Uji Hipotesis (Uji t)

|

No |

Variabel |

B |

Sig |

Keterangan |

|

1 |

SIZE |

0,372 |

0,000 |

H1 diterima |

|

2 |

CR |

0,963 |

0,017 |

H2 diterima |

|

3 |

ROA |

0,104 |

0,049 |

H3 diterima |

|

4 |

DER |

-0,301 |

0,013 |

H4 ditolak |

Sumber: Data sekunder diolah, 2021

Hipotesis pertama (H1) menyatakan bahwa ukuran perusahaan berpengaruh positif dan signifikan terhadap nilai perusahaan. Hasil pengujian dengan menggunakan regresi linier berganda menunjukkan bahwa ukuran perusahaan memiliki nilai tingkat signifikansi sebesar 0,000 lebih kecil dari alpha (0,05) maka pengaruhnya dikatakan signifikan. Nilai koefisien regresi linier sebesar 0,372 bertanda positif sehingga dapat disimpulkan bahwa H1 diterima. Sebuah perusahaan yang memiliki ukuran perusahaan besar akan diminati oleh para investor sehingga dapat menarik investor untuk berinvestasi di perusahaan tersebut yang akan berimbas terhadap nilai perusahaan.

Hipotesis kedua (H2) menyatakan bahwa likuiditas berpengaruh positif dan signifikan terhadap nilai perusahaan. Hasil pengujian dengan menggunakan regresi linier berganda menunjukkan bahwa likuiditas memiliki nilai tingkat signifikansi sebesar 0,017 lebih kecil dari alpha (0,05) maka pengaruhnya dikatakan signifikan. Nilai koefisien regresi linier berganda sebesar 0,963 bertanda positif sehingga H2 diterima. Rasio likuiditas merupakan rasio yang penting karena kegagalan dalam pembayaran kewajiban perusahaan dapat menyebabkan kebangkrutan bagi perusahaan (Fahmi, 2019). Perusahaan yang memiliki tingkat likuiditas yang tinggi akan berdampak pada pertumbuhan perusahaan yang akan cenderung menjadi lebih tinggi, sehingga perusahaan akan dinilai sukses oleh investor. Tinggi rendahnya likuiditas suatu perusahaan akan dapat mempengaruhi investor untuk berinvestasi pada perusahaan sehingga akan mengakibatkan peningkatan permintaan saham dan akan membuat kenaikan harga pada saham perusahaan (Adiputra & Hermawan, 2020).

Menurut signalling theory informasi yang dipublikasi oleh perusahaan akan berdampak pada reaksi pasar dan juga keputusan investor, perusahaan yang memiliki tingkat likuiditas tinggi akan berdampak pada pertumbuhan perusahaan yang akan tinggi sehingga memiliki nilai positif yang nantinya pasar akan bereaksi positif saat informasi yang dipublikasi sebagai pengumuman diterima oleh pasar. Lisda & Kusmayanti (2021), Yanti & Darmayanti (2019) menyatakan bahwa likuiditas berpengaruh positif dan signifikan terhadap nilai perusahaan.

Hipotesis ketiga (H3) menyatakan bahwa profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan. Hasil pengujian dengan menggunakan regresi linier berganda menunjukkan bahwa profitabilitas memiliki nilai tingkat signifikansi sebesar 0,049 lebih kecil dari alpha (0,05) maka pengaruhnya dikatakan signifikan. Nilai koefisien regresi linier berganda sebesar 0,104 bertanda positif, sehingga H3 diterima. Profitabilitas merupakan kemampuan sebuah perusahaan dalam memperoleh laba ataupun keuntungan yang diukur dari modal sendiri dan keseluruhan dana yang diinvestasikan Perusahaan yang memiliki keuntungan yang semakin tinggi berarti semakin baik, karena akan berpengaruh terhadap kemakmuran pemilik perusahaan yang berkaitan dengan profitabilitas yang semakin meningkat. Profitabilitas yang tinggi berarti perusahaan memiliki keuntungan yang lebih tinggi, menurut signalling theory hal tersebut akan memberikan sinyal dan membawa sinyal positif kepada investor dan juga reaksi pasar yang dapat menarik investor untuk menanamkan modal di perusahaan tersebut. Fajaria (2018), Robiyanto et al. (2020), Dewantari et al. (2020) yang

menyatakan profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan.

Hipotesis keempat (H4) menyatakan bahwa struktur modal berpengaruh positif dan signifikan terhadap nilai perusahaan. Hasil pengujian dengan menggunakan regresi linier berganda menunjukkan bahwa struktur modal memiliki nilai tingkat signifikansi sebesar 0,013 lebih kecil dari alpha (0,05) maka pengaruhnya dikatakan signifikan. Nilai koefisien regresi linier berganda sebesar -0,301 bertanda negatif, hal tersebut menyatakan bahwa ukuran struktur modal berpengaruh negatif terhadap nilai perusahan sehingga H4 ditolak.

Struktur modal menjelaskan pengaruh penggunaan utang pada struktur modal dengan rasio utang jangka panjang dan modal terhadap nilai perusahaan, biaya modal perusahaan, dan harga pasar saham perusahaan (Sudana, 2019: 176). Keadaan struktur modal akan berakibat langsung pada posisi keuangan perusahaan. Kondisi berbeda akan terjadi apabila struktur modal yang didapat dari leverage terlalu tinggi akan menyebabkan ketakutan investor dimana adanya kemungkinan gagal bayar yang tinggi. Perusahaan yang meminjam dana di bank akan membutuhkan jaminan, dan apabila perusahaan tidak mampu membayar sesuai batas waktu maka perusahaan akan kehilangan aset yang dijadikan jaminan sehingga akan menyebabkan turunnya nilai perusahaan (Fahmi, 2019: 193). Pada kondisi perusahaan tidak pasti dan ada pajak, semakin banyak utang yang digunakan pada mulanya akan meningkatkan nilai perusahaan, namun jika utangnya ditambah terus menerus maka nilai perusahaan akan menurun karena terdapat risiko kebangkrutan yang lebih besar daripada penghematan pajak (Sudana, 2019: 176). Hal tersebut didukung oleh hasil penelitian dimana nilai perusahaan cenderung menurun karena struktur modal yang tinggi. Hasil ini searah dengan penelitian yang dilakukan oleh Firdaus (2020) serta Birowo (2021) yang menyatakan struktur modal berpengaruh negatif dan signifikan terhadap nilai perusahaan.

Penelitian ini secara teoritis dapat memberikan kontribusi tambahan referensi riset empiris dan membuktikan teori bagi peneliti selanjutnya terutama yang berkaitan dengan pengaruh ukuran perusahaan, likuiditas, profitabilitas, dan struktur modal terhadap nilai perusahaan. Terdapat bukti empiris yang diperoleh melalui penelitian ini terkait hasil statistik di perusahaan transportasi dan logistik. Hal ini memberikan tambahan bukti empiris bahwa penelitian ini sesuai dengan signalling theory. Teori ini menjelaskan sinyal informasi yang dibutuhkan investor untuk mempertimbangkan dan menentukan keputusan berinvestasi pada perusahaan. Signalling theory menjelaskan bagaimana perusahaan memberikan sinyal kepada investor dan juga masyarakat. Penelitian ini dapat dijadikan informasi bagi pelaku bisnis dan investor sebagai tambahan informasi mengenai kondisi perusahaan yang berkaitan dengan pengaruh ukuran perusahaan, likuiditas, profitabilitas, dan struktur modal terhadap nilai perusahaan dan sebagai pertimbangan bagi pelaku bisnis dan investor dalam mengambil keputusan investasi.

SIMPULAN DAN SARAN

Hasil analisis yang dilakukan mengenai pengaruh ukuran perusahaan, likuiditas, profitabilitas dan struktur modal berpengaruh terhadap nilai perusahaan di perusahaan transportasi dan logistik memberikan beberapa kesimpulan. Ukuran perusahaan berpengaruh positif dan signifikan terhadap nilai perusahaan di perusahaan transportasi dan logistik. Likuiditas berpengaruh positif dan signifikan terhadap nilai perusahaan di perusahaan transportasi dan logistik. Profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan di perusahaan transportasi dan logistik. Struktur modal berpengaruh negatif dan signifikan terhadap nilai perusahaan di perusahaan transportasi dan logistik.

Bagi pihak investor dan manajemen perusahaan diharapkan untuk lebih memperhatikan ukuran perusahaan, likuiditas, dan profitabilitas perusahaan yang berdampak bagi nilai perusahaan. Hal tersebut dikarenakan berdasarkan hasil penelitian menyatakan bahwa ukuran perusahaan, likuiditas, dan profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan yang akan dapat meningkatkan kinerja perusahaan sehingga informasi yang dipublikasi dapat ditangkap sebagai sinyal positif bagi investor.

Penelitian ini memiliki nilai R square sebesar 56,9%. Nilai R square pada penelitian ini menyatakan bahwa variabel independennya hanya bisa menjelaskan pengaruh variabel dependen sebesar 56,9%. Selanjutnya penelitian selanjutnya dapat mempertimbangkan variabel lain dalam menganalisis faktor yang mempengaruhi nilai perusahaan, karena dilihat dari nilai koefisien determinasi yang rendah menunjukkan masih banyak faktor lain yang dapat mempengaruhi nilai perusahaan.

REFERENSI

Adiputra, I. G., & Hermawan, A. (2020). The Effect of Corporate Social Responsibility, Firm Size, Dividend Policy and Liquidity on Firm Value: Evidence from Manufacturing Companies in Indonesia. International Journal of Innovation, Creativity and Change, 11(6), 325–338.

Antoro, W., Sanusi, A., & Asih, P. (2020). The Effect of Profitability, Company Size, Company Growth on Firm Value Through Capital Structure in Food and Beverage Companies on the Indonesia Stock Exchange 2014-2018 Period. International Journal of Advances in Scientific Research and Engineering, 06(09), 36–43.

Augustina, R., Sutriswanto, & Apriyanto, G. (2020). Study of Capital Structure (IDX 2011-2017): Firm Growth, Firm Size, and CSR Disclosure on Firm Value. International Research Journal of Advanced Engineering and Science, 5(1), 128–133.

Birowo, D. A. N. (2021). Pengaruh Struktur Modal, Likuiditas, dan Solvabilitas Terhadap Nilai Perusahaan Pada Perusahaan Telekomunikasi Yang Terdaftar di BEI. Jurnal Ilmu Dan Riset Manajemen, 10(3), 1–17.

Brigham, E. F., & Houston, J. F. (2019). Fundamentals of Financial Management (Fifteenth). Cengage Learning.

Bursa Efek Indonesia. (2020). Indeks Saham. https://www.idx.co.id/produk/indeks/

Dewantari, N. L. S., Cipta, W., & Susila, G. P. A. J. (2020). Pengaruh Ukuran Perusahaan Dan Leverage Serta Profitabilitas Terhadap Nilai Perusahaan Pada Perusahaan Food and Beverages Di Bei. Prospek: Jurnal Manajemen Dan Bisnis, 1(2), 74. https://doi.org/10.23887/pjmb.v1i2.23157

Dewi, K. Y., & Rahyuda, H. (2020). Pengaruh Profitabilitas, Likuiditas Dan Kebijakan Dividen Terhadap Nilai Perusahaan Sektor Industri Barang Konsumsi Di Bei. E-Jurnal Manajemen Universitas Udayana, 9(4), 1252– 1272. https://doi.org/10.24843/ejmunud.2020.v09.i04.p02

Dewi, N. P. I. K., & Abundanti, N. (2019). Pengaruh Leverage Dan Ukuran Perusahaa Sebagai Variabel Mediasi. E-Jurnal Manajemen, 8(5), 3028–3056.

Fahmi, I. (2017). Analisis Kinerja Keuangan Panduan bagi Akademisi, Manajer, dan Investor untuk Menilai dan Menganalisis Bisnis dari Aspek Keuangan. In CV Alfabeta. ALFABETA.

Fahmi, I. (2019). Pengantar Manajemen Keuangan Teori dan Jawab Soal. Bandung: Alfabeta.

Fajaria, A. Z. (2018). The Effect of Profitability, Liquidity, Leverage and Firm Growth of Firm Value with its Dividend Policy as a Moderating Variable. International Journal of Managerial Studies and Research, 6(10), 55–69. https://doi.org/10.20431/2349-0349.0610005

Firdaus, I. (2020). The Effect Of DER, TATO, ROA And Share Price To PBV (Studies on the food and beverage industry on the Indonesia Stock Exchange period of 2012-2018). Dinasti International Journal of Digital Business Management, 1(2), 210–223.

Gunadi, I. G. N. B., Putra, I. G. C., & Yuliastuti, I. A. N. (2020). The Effects of Profitabilitas and Activity Ratio Toward Firms Value With Stock Price as Intervening Variables. International Journal of Accounting & Finance in Asia Pasific, 3(1), 56–65.

Hamidah. (2019). Manajemen Keuangan (1st ed.). Jakarta: Mitra Wacana Media.

Hidayat, W. W. (2019). Pengaruh Ukuran Perusahaan, Return on Equity dan Leverage terhadap Nilai Perusahaan pada Perusahaan Manufaktur di Indonesia. FORUM EKONOMI; Jurnal Ekonomi, Manajemendan Akuntansi, 21(1), 67–75.

Hirdinis, M. (2019). Capital structure and firm size on firm value moderated by profitability. International Journal of Economics and Business Administration, 7(1), 174–191. https://doi.org/10.35808/ijeba/204

Husna, A., & Satria, I. (2019). Effects Of Return On Asset, Debt To Asset Ratio, Current Ratio, Firm Size, And Dividend Payout Ratio On Firm Value. International Journal of Economics and Financial Issues, 9(5), 50–54. https://doi.org/10.32479/ijefi.8595

Kadirya, A. (2018). Pengaruh Kepemilikan Kelembagaan, Profitabilitas, Likuiditas, Kebijakan Dividen, Kebijakan Hutang Pada Nilai Perusahaan. Jurnal Analisis Manajemen, 7(4), hal. 211-222.

Kamaludin, & Indriani, R. (2018). Manajemen Keuangan “Konsep Dasar dan Penerapannya.” Bandung: CV. Mandar Maju.

Kinantya, P. (2021). Dampak Wabah Covid-19 Terhadap Industri Jasa Logistik. Badan Penelitian Dan Pengembangan Kementerian Perhubungan. https://balitbanghub.dephub.go.id/berita/dampak-wabah-covid-19-terhadap-industri-jasa-logistik

Lisda, R., & Kusmayanti, E. (2021). Pengaruh Struktur Modal Dan Profitabilitas Terhadap Nilai Perusahaan. Land Journal, 2(1), 87–94.

Lubis, I. L., Sinaga, B. M., & Sasongko, H. (2017). Pengaruh Profitabilitas, Sruktur Modal, Dan Likuiditas Terhadap Nilai Perusahaan. Jurnal Aplikasi Bisnis Dan Manajemen, 1(1), 1. https://doi.org/10.17358/jabm.3.3.458

Mentalita, H., Muda, I., & Keulana. (2019). the Effect of Liquidity, Profitability, Leverage and Corporate Social Responsibility on Company Value With Dividend Policy As a Moderating Variable (Empirical Study in Lq45 Companies Listed on Idx). Journal of Public Budgeting, Accounting and Finance, Vol. 2 No.(Budgeting, Accounting and Finance), 1–8.

Natsir, K., & Yusbardini, Y. (2020). The Effect of Capital Structure and Firm Size on Firm Value Through Profitability as Intervening Variable. Entrepreneurship and Business Management, 145(Icebm 2019), 218–224.

Putra, I. G. W. R., & Sedana, I. B. P. (2019). Capital Structure as a Mediation Variable: Profitability and Liquidity on Company Value in Real Estate Companies in Indonesia Stock Exchange. International Research Journal of Management, IT and Social Sciences, 6(4), 62–72.

https://doi.org/10.21744/irjmis.v6n4.640

Radja, F. L., & Artini, L. G. S. (2020). The Effect Of Firm Size, Profitability and Leverage on Firm Value (Study on Manufacturing Companies Sector

Consumer Goods Industry Listed in Indonesian Stock Exchange Period 20172019). International Journal of Economics and Management Studies, 7(11), 8–24.

Robiyanto, R., Nafiah, I., Harijono, H., & Inggarwati, K. (2020). Pengaruh Profitabilitas Terhadap Nilai Perusahaan Perhotelan Dan Pariwisata Dengan Struktur Modal Sebagai Variabel Intervening. Jurnal Ilmiah Bisnis Dan Ekonomi Asia, 14(1), 46–57. https://doi.org/10.32812/jibeka.v14i1.153

Setiadharma, S., & Machali, M. (2017). The Effect of Asset Structure and Firm Size on Firm Value with Capital Structure as Intervening Variable. Journal of Business & Financial Affairs, 06(04), 1. https://doi.org/10.4172/2167-0234.1000298

Sondakh, R. (2019). The Effect of Dividend Policy, Liquidity, Profitability and Firm Size on Firm Value in Financial Service Sector Industries Listed in Indonesia Stock Exchange 2015-2018 Period. Accountability Journal, 8(2), 91–101.

Sudana, I. M. (2019). Manajemen Keuangan Perusahaan (2nd ed.). Jakarta: Penerbit Erlangga.

Sudiyatno, B., Puspitasari, E., Suwarti, T., & Asyif, M. M. (2020). Determinants of Firm Value and Profitability: Evidence from Indonesia. Journal of Asian Finance, Economics and Business, 7(11), 769–778.

Sugosha, M. J., & Artini, L. G. S. (2020). The Role of Profitability in Mediating the Effect of Capital Structure and Liquidity on Firm Value in Food and Beverage Sub-Sector in Indonesian Stock Exchange. Jurnal Ekonomi & Bisnis JAGADITHA, 7(2), 80–91.

Sukmawardini, D., & Ardiansari, A. (2018). The Influence of Intitutional Ownership, Profitability, Liquidity, Dividend Policy, Debt Policy on Firm Value. Management Analysis Journal, 7(2), 211–222.

Sutanto, H., Erlina, & Abubakar, E. (2019). The Effect Of Firm Size, Firm Growth, Profitability and Capital Structure On Firm Value With Devident Policy As Intervening Variables In Telecommunication Companies Listed On Indonesia Stock Exchange. Journal of Public Budgeting, Accounting and Finance, 2(4), 1–13. https://ijpbaf.org/index.php/ijpbaf/article/view/211

Suwardika, I. N. A., & Mustanda, I. K. (2017). Pengaruh Leverage, Ukuran Perusahaan, Pertumbuhan Perusahaan, Dan Profitabilitas Terhadap Nilai Perusahaan Pada Perusahaan Properti. E-Jurnal Manajemen Universitas Udayana, 6(3), 1248–1277.

Tumanggor, A. H., Erlina, & Bukit, R. (2019). The Effect of Capital Structure, Firm Growth, Firm Size and Profitability on Firm Value of Companies With Good Corporate Governance as a Moderating Variables in Manufacturing Companies in The Basic and Chemical Industry Registered in Indonesia Stock Excha. Journal of Public Budgeting, Accounting and Finance, 2(3), 1–13.

Yanti, I. G. A. D. N., & Darmayanti, N. P. A. (2019). Pengaruh Profitabilitas, Ukuran Perusahaan, Struktur Modal, Dan Likuiditas Terhadap Nilai Perusahaan Makanan Dan Minuman. E-Jurnal Manajemen Universitas Udayana, 8(4), 2297. https://doi.org/10.24843/ejmunud.2019.v08.i04.p15

1482

Discussion and feedback