Kinerja Portofolio Saham Pada Perusahaan Manufaktur Yang Terdaftar Di Bursa Efek Indonesia

on

83

KINERJA PORTOFOLIO SAHAM PADA PERUSAHAAN MANUFAKTUR YANG TERDAFTAR DI BURSA EFEK INDONESIA

Ni Wayan Putri Yanawati1 Nyoman Abundanti2

1Fakultas Ekonomi Universitas Udayana (Unud), Bali, Indonesia e-mail: putriimuthea@yahoo.com 2

2Fakultas Ekonomi Universitas Udayana (Unud), Bali, Indonesia

ABSTRAK

Portofolio saham merupakan peluang untuk berinvestasi dana di pasar modal. Meminimalkan risiko dan mendapatkan return yang tinggi merupakan tujuan utama. Model indeks tunggal membantu investor menentukan saham yang masuk sebagai anggota portofolio optimal. Pengukuran kinerja portofolio saham yang optimal menggunakan indeks Sharpe, indeks Treynor dan indeks Jensen memudahkan para investor untuk memilih saham mana saja yang akan dibeli dan dijadikan investasi. Berdasarkan hasil yang diperoleh bahwa saham yang masuk dalam penentuan portofolio optimal adalah saham Champion Pasific Indonesia Tbk (IGAR) dengan dan Multistrada Arah Sarana Tbk (MASA) dari 75 sampel saham di perusahaan sektor manufaktur yang terdaftar di Bursa Efek Indonesia. Ini menunjukan bahwa kedua saham tersebut merupakan saham terpilih yang masuk kedalam portofolio saham investasi, sedangkan untuk kinerja yang dihasilkan dari kedua saham tersebut, saham Multistrada Arah Sarana Tbk (MASA) yang memperoleh nilai positif.

Kata kunci : portofolio optimal, model indeks tunggal, risk-adjusted return, indeks Sharpe, indeks Treynor, indeks Jensen

ABSTRACT

Stock portfolio is an opportunity to invest funds in the capital market. Minimize risk and get a high return is the main goal. Single index model to help investors determine which stocks go in as a member of the optimal portfolio. Performance measurement of optimal stock portfolio using the Sharpe index, Treynor index and Jensen index makes it easy for investors to pick stocks which will be purchased and used as an investment. Based on the results obtained that the shares are included in the determination of the optimal portfolio is stock Champion Pacific Indonesia Tbk (IGAR) and Multistrada Arah Sarana Tbk (MASA) of the 75 sample stocks in the manufacturing sector companies listed in Indonesia Stock Exchange. This shows that both the stock is selected stocks that go into stock investment portfolio, while for resulting performance of the two stocks, stock Multistrada Arah Sarana Tbk (MASA) who obtained the highest positive value.

keywords: portofolio optimal, model indeks tunggal, risk-adjusted return, indeks Sharpe, indeks Treynor, indeks Jensen

PENDAHULUAN

Pasar Modal menjadi tempat bertemunya para pembeli dan penjual yang ingin melakukan transaksi investasi untuk mendapatkan keuntungan tinggi dengan tingkat risiko tertentu. Pasar modal diharuskan bersifat liquid dan efisien dalam menghadapi sikap dari minat penjual dan pembeli untuk ikut berpartisipasi (Hartono,2010:30). Investor yang ingin memutuskan untuk menginvestasikan dananya akan mengharapkan perolehan keuntungan dimasa yang akan datang atau disebut sebagai return, dari suatu tingkat risiko tertentu. Brigham dan Houston (2010:323) mendefinisikan suatu risiko sebagai peluang dimana akan terjadi suatu peristiwa yang tidak menguntungkan. Deviasi standar return portofolio (risiko total) yang biasanya digunakan sebagai pengukuran risiko.

Investor yang memiliki tujuan dalam investasi akan mengharapkan risiko dapat diminimalkan tanpa mengurangi return yang diharapkan. Karakteristik ini disebut sebagai portofolio efisien, dimana investor perlu melakukan diversifikasi dalam pembentukan portofolio dengan memasukkan semua aset kedalamnya (Tandelilin,2010:115). Portofolio tersebut akan digunakan dalam pemilihan portofolio yang optimal, portofolio optimal dipilih dari sekumpulan portofolio yang efisien. Portofolio optimal akan tergantung pada ketepatan seorang investor dalam membaca dan mencermati kondisi pasar. Pemilihan saham dan penentuan portofolio tersebut dapat digunakan sebagai alat analisis, diantaranya adalah dengan model indeks tunggal (single indeks model) karena model ini memungkinkan untuk dapat memberikan return yang optimal.

Model Indeks Tunggal berdasarkan harga dari suatu sekuritas berfluktuasi searah dengan indeks harga pasar. Saham yang diamati cenderung mengalami suatu kenaikan apabila indeks harga saham naik, sebaliknya indeks harga saham turun maka harga saham mengalami penurunan juga. Hal tersebut memungkinkan return-return dari sekuritas akan berkorelasi karena adanya reaksi umum (common response) terhadap perubahan-perubahan nilai pasar (Hartono, 2010:339). Hal ini didukung oleh penelitian Setiyono (2008) menggunakan model indeks tunggal sebagai penentuan portofolio optimal dengan sampel 20 perusahaan manufaktur yang go public selama periode tiga tahun, sedangkan Eko (2008) menentukan portofolio optimal dengan membandingkan model indeks tunggal dan model korelasi konstan untuk mengetahui pengaruh dari masing-masing besarnya imbal hasil dan risiko yang dimunculkan dari portofolio, dimana hasil dari perhitungannya model korelasi konstan yang memperoleh tingkat pengembalian (expected return) lebih besar dibandingkan dengan model indeks tunggal.

Portofolio optimal yang dihasilkan akan dimasukan dalam suatu ukuran kinerja portofolio saham. Kinerja portofolio saham harus mengetahui tingkat return dan risiko yang dihasilkan. Kondisi pasar yang sedang buruk akan dapat menurunkan kinerja portofolio. Kondisi suatu pasar harus selalu dipantau untuk menjaga kinerja portofolio agar tetap optimal, maka dari itu suatu portofolio perlu diseimbangkan kembali (rebalancing) (Hartono, 2009:611). Kinerja portofolio dengan menggunakan pengukuran risk-adjusted return (portofolio yang sudah

memasukan risiko dan return kedalamnya) dapat diukur dengan indeks Sharpe, indeks Treynor, dan indeks Jensen (Tandelilin,2010:494).

Indeks Sharpe dapat digunakan untuk membuat peringkat dari beberapa portofolio berdasarkan kinerjanya, dimana semakin tinggi indeks Sharpe suatu portofolio dibandingkan dengan portofolio lainnya, maka semakin baik kinerja portofolio tersebut. Kinerja portofolio dapat diukur dengan melakukan pembagian return lebih (excess return) dengan votalitas (volatility) portofolio (Hartono,2010:644). Kinerja portofolio pada indeks Treynor bisa digunakan untuk menghubungkan tingkat return portofolio dengan besarnya risiko dari portofolio tersebut, sedangkan kinerja indeks Jensen merupakan indeks yang menunjukan perbedaan antara tingkat return aktual yang diperoleh portofolio dengan tingkat return harapan jika portofolio tersebut berada pada garis pasar modal. Dari berbagai kinerja yang ada, investor akan memilih kinerja saham yang paling baik diantara saham yang ada untuk digunakan sebagai saham investasi. Rinayanti (2009) dalam hasil penelitiannya mengukur kinerja portofolio saham menggunakan risk-adjusted return. Boasson dan Emil (2011) dalam penelitiannya mengukur return dan risiko investasi strategis dengan menggunakan risk-Adjusted return. Fitnata (2009) juga mendukung penelitian ini dalam mengukur kinerja dengan menggunakan model Risk Adjusted Return yaitu indeks Sharpe, indeks Treynor dan indeks Jensen.

Permasalahan dari penelitian ini adalah saham-saham perusahaan manufaktur manakah yang termasuk portofolio optimal berdasarkan model Indeks Tunggal?,seberapa besar proporsi saham-saham pembentukan portofolio optimal?,

serta bagaimana kinerja portofolio optimal saham dinilai dengan menggunakan Model Risk-Adjusted Return yaitu Indeks Sharpe, Indeks Treynor, Indeks Jensen.

METODE PENELITIAN

Penelitian ini menggunakan data dari Perusahaan sektor Manufaktur yang terdaftar di Bursa Efek Indonesia Periode Januari 2011 sampai Desember 2011 sebanyak sampel 75 saham dari populasi 131 saham perusahaan manufaktur dengan penentuan metode purposive sampling. Penentuan sampel mempertimbangkan kriteria sebagai berikut, data price earning rasio (PER) masing-masing saham pada periode bulan Januari 2011 sampai Desember 2011 diunduh dari http://www.idx.co.id, harga penutupan (closing price), data harga saham, dan data Indeks Harga Saham Gabungan (IHSG) dengan periode bulan Januari 2011 sampai Desember 2011 diunduh dari http://finance.yahoo.com serta tingkat suku bunga SBI diunduh dari http://www.bi.go.id. Perusahaan-perusahaan sektor Manufaktur dipilih karena mempunyai peluang yang sangat besar untuk investasi saham. Penelitian dilakukan untuk mengetahui portofolio saham yang optimal dan mengetahui kinerja saham yang paling baik untuk dijadikan saham investasi oleh investor.

Jenis penelitian yang digunakan berupa Deskriptif. Portofolio Optimal yang merupakan penentuan dari portofolio saham dengan Indeks Tunggal serta mengukur kinerja menggunakan model indeks Sharpe, indeks Treynor, dan indeks Jensen. Teknis analisis yang digunakan dalam penelitian ini adalah sebagai

berikut:

Pertama, Menghitung tingkat return saham dan expected return(Hartono,

2010:207):

Ri =

¾-l

…………………………………………………................(1)

E(Ri) = + E(Rm) …………………………………………………...(2)

Kedua, Menghitung indeks return pasar, alpha dan beta(Hartono, 2010:340) :

IHSGt - IHSGt~1 m IHSGt ai = E(Rl)-βi-E(Rm)

(3)

(4)

σm

2

σ m

…………………………………………………………………..(5)

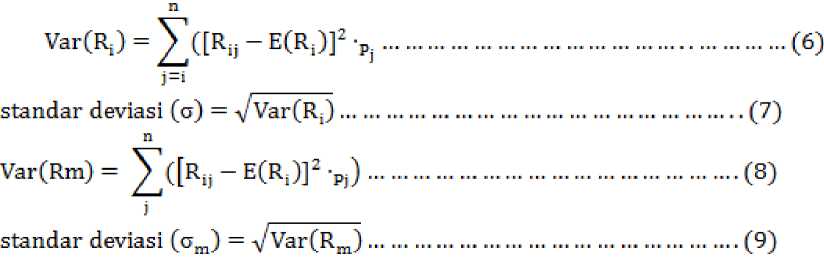

Ketiga, Menghitung risiko saham (Ri) dan risiko pasar (Rm) (Hartono, 2010:228):

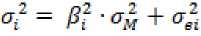

keempat, Varian residual atau risiko tidak sistematis(Hartono, 2010:345) :

(10)

Kelima, Menghitung exess return to beta(Hartono, 2010:362):

ERBi = ……………………………………………………...(11)

Keenam, Menghitung cut off-point (C*) atau titik pembatas (Hartono, 2010:363):

Aj =

[E⅛i)-⅛]∙fi

⅛

(12)

Bi

Pi

C =

(13)

(14)

Ketujuh, Menghitung proporsi masing-masing saham(Hartono, 2010:366):

wi =

Zi k ∑Zi i=1

(15)

(16)

Zi = …………………………………………….……….

e⅛

Kedelapan, Menghitung portofolio, alpha portofolio dan beta portofolio(Hartono,

2010:356):

E(Rp) = ap Pp-E(Rm)………………………………………………...(17) n

αP = ∑Wi ⋅ αi

i=1 …………………………………………………………….(18)

n

βp = ∑Wi ⋅ βi

i=1 ………………………………………………………….(19)

Kesembilan, Menghitung risiko potofolio(Hartono,2010:357):

n

σp2 =βp2 ⋅σm2 +∑Wi2 ⋅σe2i

i=1 ………………………………………………...(20)

Kesepuluh, Menghitung kinerja portofolio saham menggunakan indeks Sharpe,

indeks Treynor, dan indeks Jensen(Tandelilin, 2010:494):

Ŝp =

………………………………………………………………...(21)

R - RF P T=

P βˆP …………………………………………………………….

(22)

(23)

JˆP =RP -[(RF) +(RM -(RF))βˆP………………………………………..

HASIL DAN PEMBAHASAN

Return pasar diperoleh dari indeks harga saham gabungan (IHSG) periode Januari-Desember 2011. Hasil yang diperoleh dari perhitungan return pasar sebesarnya E(Rm) adalah 0,009049 atau 1 persen (%) yang berarti rata-rata pergerakan indeks harga pasar per tahun 2011 yang digunakan sebagai

pertimbangan investor dalam menganalisis perkembangan harga saham yang terjadi dipasaran, sedangkan Return saham merupakan pengembalian investasi saham atas dana yang diinvestasikan oleh investor. Data yang digunakan adalah sampel perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia pada periode Januari-Desember 2011 dengan memperoleh expected return masing-masing saham. Hasil perhitungan expected return diperlihatkan pada Tabel.1

Tabel 1

Expected Return Saham E(Ri), Varian Saham (σ2i), Standar Deviasi (σi) dan Risiko Unique (σ²ei) yang sudah ditentukan.

|

No. |

KODE |

E(Ri) |

Var(σ2i) |

SD(σi) |

σ²ei |

|

1 |

IGAR |

0.162327 |

0.166618 |

0.408189 |

0.166618 |

|

2 |

MASA |

0.057712 |

0.009094 |

0.095360 |

0.009094 |

|

3 |

SIAP |

0.040382 |

0.010770 |

0.103779 |

0.010770 |

|

4 |

SCCO |

0.054794 |

0.018023 |

0.134248 |

0.018023 |

|

5 |

INAI |

0.061893 |

0.010559 |

0.102756 |

0.010559 |

|

6 |

TOTO |

0.036668 |

0.004450 |

0.066709 |

0.004450 |

|

7 |

ETWA |

0.071842 |

0.016857 |

0.129835 |

0.016857 |

|

8 |

ASII |

0.039973 |

0.005243 |

0.072409 |

0.005243 |

|

9 |

JPFA |

0.042488 |

0.019997 |

0.141410 |

0.019997 |

|

10 |

MAIN |

0.034029 |

0.009231 |

0.096076 |

0.009231 |

|

11 |

KAEF |

0.071603 |

0.015719 |

0.125375 |

0.015719 |

|

12 |

IMAS |

0.060843 |

0.014776 |

0.121558 |

0.014776 |

|

13 |

ROTI |

0.043053 |

0.006627 |

0.081405 |

0.006627 |

|

14 |

LION |

0.036063 |

0.011076 |

0.105241 |

0.011076 |

|

15 |

KLBF |

0.017776 |

0.002709 |

0.052049 |

0.002709 |

|

16 |

CPIN |

0.046125 |

0.012133 |

0.110148 |

0.012133 |

|

17 |

AMFG |

0.034662 |

0.007075 |

0.084115 |

0.007075 |

|

18 |

SMGR |

0.022646 |

0.003152 |

0.056140 |

0.003152 |

|

19 |

MYOR |

0.032334 |

0.008919 |

0.094443 |

0.008919 |

|

20 |

GJTL |

0.022380 |

0.007023 |

0.083802 |

0.007023 |

|

21 |

AKPI |

0.071407 |

0.095104 |

0.308389 |

0.095104 |

|

22 |

INDR |

0.041347 |

0.027771 |

0.166646 |

0.027771 |

|

23 |

INTP |

0.014338 |

0.004174 |

0.064603 |

0.004174 |

|

24 |

ALMI |

0.021985 |

0.010456 |

0.102253 |

0.010456 |

|

25 |

SMCB |

0.011075 |

0.003905 |

0.062491 |

0.003905 |

|

26 |

ULTJ |

0.016885 |

0.008733 |

0.093453 |

0.008733 |

|

27 |

JECC |

0.017877 |

0.010593 |

0.102924 |

0.010593 |

|

28 |

RMBA |

0.014205 |

0.007343 |

0.085691 |

0.007343 |

|

29 |

ICBP |

0.009422 |

0.003501 |

0.059173 |

0.003501 |

|

30 |

MRAT |

0.008652 |

0.003396 |

0.058273 |

0.003396 |

|

31 |

MLIA |

0.008198 |

0.005464 |

0.073916 |

0.005464 |

|

32 |

NIPS |

0.006360 |

0.012840 |

0.113315 |

0.012840 |

Sumber: Data sekunder, diolah peneliti

Hasil dari Tabel.2 menunjukan bahwa nilai expected return saham tertinggi diperoleh saham IGAR sebesar 1,162327 atau 16 persen (%) sedangkan saham tersendah diperoleh saham NIPS sebesar 0,006360 atau 1 persen (%) beserta varian saham, standar deviasi dan risiko unique yang akan digunakan dalam perhitungan untuk penentuan portofolio optimal.

Nilai Alpha dan Beta

Alpha merupakan intercept dalam perhitungan model indeks tunggal yang memiliki arti ukuran return sekuritas i yang tidak terkait dengan return pasar, sedangkan nilai beta digunakan untuk mengukur sensitivitas dalam perolehan suatu sekuritas terhadap perubahan pasar. Hasil yang diperoleh dari perhitungan nilai alpha yang tertinggi diperoleh saham IGAR sebesar 0,152 atau 15 persen dengan nilai beta pada saham IGAR sebesar 1.097 sedangkan nilai terendahnya diperoleh dari saham NIPS yaitu -0.011 atau -1 persen dengan nilai beta pada saham NIPS sebesar 1.974.

Return Aktiva Bebas Risiko

Nilai aktiva bebas risiko yang digunakan merupakan rata-rata pertahun dari perhitungan nilai SBI sebesar 0,005431 atau persen 1 (%), yang berarti return aktiva bebas risiko masih lebih kecil 0,003618 dibandingkan return pasar dan varian yang di hasilkan 0,000000 atau 0 persen(%) dengan asumsi apabila aktiva

bebas risiko dengan nilai variannya nol maka sudah dipastikan tingkat risiko pada masa yang akan datang juga sama dengan nol.

Exess Return to Beta (ERB) dan Cut Off Rate (Ci)

Exess return to beta (ERB) digunakan untuk menentukan portofolio saham yang akan dipilih untuk menjadi kandidat yang masuk menjadi portofolio optimal. Nilai pada ERB yang akan digunakan harus diperingkat terlebih dahulu dari nilai yang terbesar hingga nilai yang terkecilnya. Nilai pembandingnya adalah nilai cut off rate (Ci), dimana nilai ERB masih lebih besar daripada Ci atau ERB sama dengan Ci yang digunakan sebagai penentu nilai cut off point (titik pembatas) pada saham yang masuk dalam portofolio optimal.

Tabel 2

Exess Return to Beta (ERB) masing-masing saham dengan peringkat tertinggi sampai terendah dan Cut Off Rate (Ci).

|

No. |

ERB |

KODE |

No. |

Ci |

KODE |

|

1 |

0.143069 |

IGAR |

1 |

0.01540 |

IGAR |

|

2 |

0.104026 |

MASA |

2 |

0.07244 |

MASA |

|

3 |

0.067490 |

SIAP |

3 |

0.12188 |

SIAP |

|

4 |

0.066426 |

SCCO |

4 |

0.18278 |

SCCO |

|

5 |

0.054527 |

INAI |

5 |

0.38259 |

INAI |

|

6 |

0.053120 |

TOTO |

6 |

0.53490 |

TOTO |

|

7 |

0.030632 |

ETWA |

7 |

1.07203 |

ETWA |

|

8 |

0.029367 |

ASII |

8 |

1.57904 |

ASII |

|

9 |

0.029088 |

JPFA |

9 |

1.73499 |

JPFA |

|

10 |

0.028930 |

MAIN |

10 |

1.93819 |

MAIN |

|

11 |

0.027052 |

KAEF |

11 |

2.66906 |

KAEF |

|

12 |

0.023452 |

IMAS |

12 |

3.39191 |

IMAS |

|

13 |

0.019810 |

ROTI |

13 |

4.42913 |

ROTI |

|

14 |

0.019296 |

LION |

14 |

4.86235 |

LION |

|

15 |

0.018221 |

KLBF |

15 |

5.18368 |

KLBF |

|

16 |

0.017926 |

CPIN |

16 |

5.99182 |

CPIN |

|

17 |

0.017732 |

AMFG |

17 |

6.72207 |

AMFG |

|

18 |

0.015735 |

SMGR |

18 |

7.44199 |

SMGR |

|

19 |

0.012815 |

MYOR |

19 |

8.37734 |

MYOR |

|

20 |

0.012138 |

GJTL |

20 |

8.90209 |

GJTL |

|

21 |

0.010708 |

AKPI |

21 |

9.65700 |

AKPI |

|

22 |

0.009822 |

INDR |

22 |

10.56648 |

INDR |

|

23 |

0.009231 |

INTP |

23 |

10.98640 |

INTP |

|

24 |

0.008361 |

ALMI |

24 |

11.69303 |

ALMI |

|

25 |

0.006492 |

SMCB |

25 |

12.05629 |

SMCB |

|

26 |

0.005784 |

ULTJ |

26 |

12.90040 |

ULTJ |

|

27 |

0.005698 |

JECC |

27 |

13.74702 |

JECC |

|

28 |

0.004882 |

RMBA |

28 |

14.57299 |

RMBA |

|

29 |

0.003200 |

ICBP |

29 |

15.40525 |

ICBP |

|

30 |

0.003197 |

MRAT |

30 |

15.96477 |

MRAT |

|

31 |

0.002495 |

MLIA |

31 |

16.38587 |

MLIA |

|

32 |

0.000471 |

NIPS |

32 |

16.95308 |

NIPS |

Sumber: Data sekunder, diolah peneliti

Tabel.2 menunjukan hasil dari nilai ERB dan nilai cut off rate masing-masing saham. Pada nilai ERB yang menunjukan perolehan hasil tertinggi merupakan saham IGAR sebesar 0.143069 dengan nilai cut off rate 0.01540 dan ERB terendah saham NIPS sebesar 0.002495 dengan nilai cut off rate 16.95308.

Penentuan saham optimal dengan model indeks tunggal

Tabel 3

Saham - saham Pembentuk Portofolio Optimal

|

No. |

ERB |

KODE |

Ci |

Hubungan ERB dengan ERB pada C* |

Keterangan |

|

1 |

0.143069 |

IGAR |

0.01540 |

0.143069 > 0.104026 |

Masuk |

|

2 |

0.104026 |

MASA |

0.07244* |

0.104026 = 0.104026 |

Masuk |

|

3 |

0.067490 |

SIAP |

0.12188 |

0.067490 < 0.104026 |

Tidak |

|

4 |

0.066426 |

SCCO |

0.18278 |

0.066426< 0.104026 |

Tidak |

|

5 |

0.054527 |

INAI |

0.38259 |

0.054527< 0.104026 |

Tidak |

|

6 |

0.053120 |

TOTO |

0.53490 |

0.053120< 0.104026 |

Tidak |

|

7 |

0.030632 |

ETWA |

1.07203 |

0.030632< 0.104026 |

Tidak |

|

8 |

0.029367 |

ASII |

1.57904 |

0.029367< 0.104026 |

Tidak |

|

9 |

0.029088 |

JPFA |

1.73499 |

0.029088< 0.104026 |

Tidak |

|

10 |

0.028930 |

MAIN |

1.93819 |

0.028930< 0.104026 |

Tidak |

|

11 |

0.027052 |

KAEF |

2.66906 |

0.027052< 0.104026 |

Tidak |

|

12 |

0.023452 |

IMAS |

3.39191 |

0.023452< 0.104026 |

Tidak |

|

13 |

0.019810 |

ROTI |

4.42913 |

0.019810< 0.104026 |

Tidak |

|

14 |

0.019296 |

LION |

4.86235 |

0.019296< 0.104026 |

Tidak |

|

15 |

0.018221 |

KLBF |

5.18368 |

0.018221< 0.104026 |

Tidak |

|

16 |

0.017926 |

CPIN |

5.99182 |

0.017926< 0.104026 |

Tidak |

|

17 |

0.017732 |

AMFG |

6.72207 |

0.017732< 0.104026 |

Tidak |

|

18 |

0.015735 |

SMGR |

7.44199 |

0.015735< 0.104026 |

Tidak |

|

19 |

0.012815 |

MYOR |

8.37734 |

0.012815< 0.104026 |

Tidak |

|

20 |

0.012138 |

GJTL |

8.90209 |

0.012138< 0.104026 |

Tidak |

|

21 |

0.010708 |

AKPI |

9.65700 |

0.010708< 0.104026 |

Tidak |

|

22 |

0.009822 |

INDR |

10.56648 |

0.009822< 0.104026 |

Tidak |

|

23 |

0.009231 |

INTP |

10.98640 |

0.009231< 0.104026 |

Tidak |

|

24 |

0.008361 |

ALMI |

11.69303 |

0.008361< 0.104026 |

Tidak |

|

25 |

0.006492 |

SMCB |

12.05629 |

0.006492< 0.104026 |

Tidak |

|

26 |

0.005784 |

ULTJ |

12.90040 |

0.005784< 0.104026 |

Tidak |

|

27 |

0.005698 |

JECC |

13.74702 |

0.005698 < 0.104026 |

Tidak |

|

28 |

0.004882 |

RMBA |

14.57299 |

0.004882< 0.104026 |

Tidak |

|

29 |

0.003200 |

ICBP |

15.40525 |

0.003200< 0.104026 |

Tidak |

|

30 |

0.003197 |

MRAT |

15.96477 |

0.003197< 0.104026 |

Tidak |

|

31 |

0.002495 |

MLIA |

16.38587 |

0.002495< 0.104026 |

Tidak |

|

32 |

0.000471 |

NIPS |

16.95308 |

0.000471 < 0.104026 |

Tidak |

Sumber: Data sekunder, diolah peneliti

Berdasarkan hasil yang ditunjukan dari perhitungan Tabel.3 memperoleh saham IGAR dan MASA yang masuk sebagai portofolio yang optimal. Nilai cutoff point (C*) model indeks tunggal dalam pembentukan portofolio optimal sebesar 0.07244* yaitu pada saham Multistrada Arah Sarana Tbk (MASA) dengan nilai ERBi sebesar 0,104026 merupakan nilai ERBi terakhir yang masih lebih besar dari nilai Ci, sedangkan saham-saham yang mempunyai nilai ERBi yang lebih kecil dari nilai ERBi pada titik C* tidak diikut sertakan dalam pembentukan portofolio optimal.

Saham yang masuk dalam portofolio optimal adalah dua saham yaitu saham Champion Pasific Indonesia Tbk (IGAR) dan Multistrada Arah Sarana Tbk (MASA) yang akan dihitung untuk menentukan masing-masing proporsi saham. Hasil perhitungan diperlihatkan pada Tabel.4

Tabel 4

Proporsi masing-masing Saham Portofolio Optimal

|

Kode Saham |

Zi |

Wi |

|

IGAR |

0,464888 |

0,210285 (21%) |

|

MASA |

1,7458676 |

0,789715 (79%) |

|

TOTAL |

2,210756 |

100% |

Sumber: Data sekunder, diolah peneliti

Proporsi saham dengan model indeks tunggal pada Tabel.4 menghasilkan saham Multistrada Arah Sarana Tbk (MASA) sebesar 0,789715 atau 79 persen (%) sementara proporsi pada saham Champion Pasific Indonesia Tbk (IGAR) sebesar 0,210285 atau 21 persen(%).

Ekspektasi Return Portofolio dan Risiko Portofolio

Beta portofolio yang dihasilkan dengan model indeks tunggal adalah sebesar 0,0627500 atau 6 persen (%) dan Alpha portofolio sebesar 0,074033 atau 7 persen (%) dari rumus perhitungan yang ada. Hasil yang didapat dari perhitungan return portofolio saham E(Rρ) model indeks tunggal sebesar 0,079711 atau 8 persen(%). Hasil dari perhitungan risiko portofolio (σ2p) model indeks tunggal sebesar 0,013039 atau 1 persen(%).

Berdasarkan hasil perhitungan tersebut expected return portofolio optimal dari saham perusahaan sektor manufaktur sebesar 8 persen (%) dan hasil dari risiko portofolio optimal sebesar 1 persen (%).

-

3. Kinerja Portofolio Optimal dengan Indeks Sharpe, Indeks Treynor, dan Indeks Jensen dalam mengukur kinerja risk-adjusted return.

Tabel 5

Kinerja Portofolio Saham Indeks Sharpe, Indeks Treynor dan Indeks Jensen

|

Kode Saham |

Model Indeks Sharpe |

Model Indeks Treynor |

Model Indeks Jensen |

|

IGAR |

0,384371 |

0,143069 |

0,152404 |

|

MASA |

0,548248 |

0,104026 |

0,053164 |

Sumber: Data sekunder, diolah peneliti

Hasil yang diperoleh dari Tabel.5 memperlihatkan ada tiga kinerja portofolio saham yaitu kinerja model indeks Sharpe memperoleh nilai yang tertinggi dari saham Multistrada Arah Sarana Tbk sebesar 0,548248 atau 54 persen

(%), kinerja model indeks Treynor yang memperoleh nilai tertinggi adalah saham Champion Pasific Indonesia Tbk sebesar 0,143069 atau 14 persen (%), dan kinerja model indeks Jensen yang memperoleh nilai tertinggi adalah saham Champion Pasific Indonesia Tbk sebesar 0,152404 atau 15 persen (%).Hasil ketiga kinerja tersebut merupakan kinerja yang baik terhadap saham-saham yang akan digunakan dalam mempengaruhi keinginan para investor untuk membeli saham tersebut dan memasukannya kedalam portofolio investasi.

SIMPULAN DAN SARAN

Simpulan

Penentuan portofolio optimal berdasarkan model Indeks Tunggal dengan menggunakan 75 sampel saham perusahaan sektor manufaktur periode Januari 2011 sampai Desember 2011 yang terpilih hanya 2 (dua) saham yaitu saham Champion Pasific Indonesia Tbk (IGAR), dan Multistrada Arah Sarana Tbk (MASA). Besarnya proporsi dari masing-masing saham antara lain, saham Champion Pasific Indonesia Tbk (IGAR) sebesar 0,210285 atau 21 persen (%) dan Multistrada Arah Sarana Tbk (MASA) sebesar 0,789715 atau 79 persen (%). Portofolio optimal yang dibentuk oleh dua saham manufaktur memberikan total expected return portofolio optimal sebesar 8 persen (%) dan risiko portofolio optimal sebesar 1 persen (%).

Hasil dari kinerja portofolio saham yaitu, kinerja model indeks Sharpe nilai yang tertinggi diperoleh dari saham Multistrada Arah Sarana Tbk sebesar 0,548248 atau 54 persen(%), kinerja model indeks Treynor yang memperoleh nilai tertinggi adalah saham Champion Pasific Indonesia Tbk sebesar 0,143069 atau 14 persen(%),

dan kinerja model indeks Jensen yang memperoleh nilai tertinggi adalah saham

Champion Pasific Indonesia Tbk sebesar 0,152404 atau 15 persen(%). Indeks yang memiliki nilai paling tinggi untuk pengukuran kinerja portofolio saham optimal adalah indeks Sharpe dari saham Multistrada Arah Sarana Tbk (MASA).

Saran

Bagi investor yang ingin berinvestasi pada saham-saham di pasar modal, saham manufaktur dapat dijadikan salah satu alternatif pilihan untuk berinvestasi. Investor yang tertarik untuk berinvestasi di sektor manufaktur dapat menanamkan dananya pada portofolio optimal yang dibentuk oleh saham-saham Champion Pasific Indonesia Tbk (IGAR) dan Multistrada Arah Sarana Tbk (MASA), dengan total expected return portofolio optimal sebesar 8 persen (%) dan risiko portofolio optimal sebesar 1 persen (%), serta kinerja indeks Sharpe memperoleh saham Multistrada Arah Sarana Tbk (MASA) sebagai kinerja portofolio saham dengan nilai positif tertinggi yang disarankan sebagai pilihan investor dalam membeli saham untuk melakukan investasi dipasar modal.

Penelitian selanjutnya bisa mengembangkan dengan melakukan perbandingan dengan model portofolio lainnya dan menggunakan sektor perusahaan jenis yang bervariasi dalam satu portofolio. Investor dalam pemilihan portofolio saham juga harus mencermati perkembangan harga saham yang ada di pasar modal. Perkembangan harga saham menentukan tingkat keuntungan yang akan diperoleh investor beserta harga pasar yang mempengaruhi suatu investasi di pasar modal.

DAFTAR RUJUKAN

Boasson, Vigdis, Emil Boasson. 2011. Risk and returns of hedge funds

investment strategies. Journal Investment Management and Financial Innovations, 8(2).

Brigham, Eugene F, Joel F. Houston. 2010. Dasar-dasar Manajemen Keuangan. Jakarta: Salemba Empat.

Eko, Umanto. 2008. Analisis dan Penilaian Kinerja Portofolio Optimal Saham-saham LQ-45. Bisnis dan Birokrasi, Jurnal Ilmu Administrasi dan Organisasi, 15(3) H: 178-187

Fitnata, Indari. 2009. Analisis Kinerja Jangka Pendek Portofolio Saham Islami Di Bursa Efek Indonesia Pada saat krisis Keuangan Global 2007-2008. Jurnal of Islamic Bisiness and Economics Universitas Gajah Mada, 3(2).

Hartono, Jogiyanto. 2010. Teori Portofolio dan Analisis Investasi:Edisi Ketujuh. Yogyakarta:BPFE-Yogyakarta.

Husnan, Suad. 2010. Dasar-dasar Teori Portofolio & Analisis Sekuritas:Edisi Kelima. Yogyakarta:UPP STIM YKPN.

Karmarkar, Yamini, Komal Ramchandani, Varun Patel. 2013. Revisiting “Sharpe Ratio” for Portfolio Creation: Study for Indian Stock Markets. Tenth AIMS International Conference on Management.

Nathaphan, Sarayut, Pornchai Chunhachinda. 2010. Estimation Risk Modeling in Optimal Portfolio Selection: An Empirical Study from Emerging Markets. Economics Research International.

Rinayanti. 2009. Analisis Penyusunan Portofolio Optimal dengan Constant Correlation Model. Jurnal Tepak Manajemen Bisnis, 1(1).

Samsul, Mohamad. 2011. Keputusan Investasi Saham Tercatat Di Bursa Efek Indonesia Menggunakan Model Sharpe Dan Model M2 Dalam Periode 2003-2007. Jurnal Majalah Ekonomi, XXI (1).

Saravanan A. and Natarajan P. 2012. Optimal Portfolio Construction with Nifty Stocks (An analytical prescription for investors). Advances In Management, 5(8).

Setiyono, Wisnu Panggah. 2008. Analisis Portofolio Saham dengan Model Indeks Tunggal sebagai dasar keputusan investasi (Studi pada Bursa Efek Jakarta). Emisi 1(1) H:17-30.

Tandelilin, Eduardus. 2010. Portofolio dan Investasi. Teori dan Aplikasi:Edisi Pertama. Yogyakarta:Kanisius.

http://www.idx.co.id diakses oleh peneliti pada tanggal 1 Desember 2012 http://finance.yahoo.com diakses oleh peneliti pada tanggal 1 Desember 2012 http://www.bi.go.id diakses oleh peneliti pada tanggal 10 Juni 2013

Discussion and feedback