PROFITABILITAS, STRUKTUR AKTIVA, DAN UKURAN PERUSAHAAN BERPENGARUH TERHADAP STRUKTUR MODAL PERUSAHAAN OTOMOTIF

on

E-Jurnal Manajemen, Vol. 9, No. 6, 2020 : 2127-2146

ISSN : 2302-8912

DOI: https://doi.org/10.24843/EJMUNUD.2020.v09.i06.p04

PROFITABILITAS, STRUKTUR AKTIVA, DAN UKURAN PERUSAHAAN BERPENGARUH TERHADAP STRUKTUR MODAL PERUSAHAAN OTOMOTIF

I Wayan Satya Pramana 1

Ni Putu Ayu Darmayanti 2

1,2Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud), Bali, Indonesia email: satyapramana490@gmail.com

ABSTRAK

Struktur modal adalah perbandingan antara komposisi hutang dan modal sendiri. Struktur modal yang optimal selain memberikan return yang tinggi kepada para pemegang saham, juga akan meningkatkan kompetensi dari perusahaan itu sendiri. Struktur modal dapat dipengaruhi oleh profitabilitas, struktur aktiva, dan ukuran perusahaan. Tujuan penelitian ini adalah untuk mengetahui signifikansi pengaruh profitabilitas, struktur aktiva, dan ukuran perusahaan terhadap struktur modal. Penelitian dilakukan pada perusahaan sektor otomotif dan komponen yang terdaftar di Bursa Efek Indonesia periode 2014-2018. Data yang digunakan dalam penelitian adalah data kuantitatif dengan sumber data sekunder yang dipublikasikan oleh Bursa Efek Indonesia. Sampel yang digunakan sebanyak 12 perusahaan dengan metode penentuan sampel yaitu sampel jenuh. Metode yang digunakan adalah observasi non partisipan. Teknik analisis yang digunakan adalah regresi linier berganda. Berdasarkan hasil analisis ditemukan bahwa ROA berpengaruh negatif signifikan terhadap struktur modal, struktur aktiva tidak berpengaruh signifikan terhadap struktur modal, dan ukuran perusahaan berpengaruh positif signifikan terhadap struktur modal.

Kata kunci : struktur modal, profitabilitas, struktur aktiva, ukuran perusahaan.

ABSTRACT

Capital structure is the comparison between the composition of debt and own capital. The optimal capital structure in addition to providing high returns to shareholders, will also increase the competence of company. Capital structure can be influenced by profitability, asset structure, and company size. Purpose of this study is to determine the significance of profitability, asset structure, and company size on capital structure. Study isconducted on automotive sector companies and components listed on the Indonesia Stock Exchange in 2014-2018 period. Data used are quantitative data with secondary data sources published by Indonesia Stock Exchange. Sample used by 12 companies with saturated sample. Data collected using non participant observation and analyzed using multiple linear regression. Based on the results, ROA has a significant negative effect on capital structure, asset structure has no significant effect on capital structure, and company size has a significant positive effect on capital structure.

Keywords: capital structure, profitability, asset structure, company size.

PENDAHULUAN

Sebuah perusahaan yang ingin berkembang, baik itu perusahaan yang bergerak di bidang produksi maupun jasa harus mampu mengelola perusahaan dengan baik. Pengelolaan perusahaan yang dilakukan dengan baik akan membuat perusahaan mampu mencapai tujuan yang diinginkan. Untuk mencapai tujuan perusahaan tersebut, manajer keuangan sebagai pengambil keputusan bagi perusahaan akan dihadapi dengan keputusan-keputusan keuangan. Keputusan keuangan yang ditentukan oleh perusahaan tersebut memiliki tujuan yaitu untuk dapat memaksimumkan nilai perusahaan serta kemakmuran pemegang saham (Wiagustini & Pertamatawi, 2015). Keputusan-keputusan keuangan tersebut di antaranya adalah keputusan pendanaan.

Keputusan pendanaan menyangkut hal-hal seperti sumber dana perusahaan serta analisis biaya modal yang digunakan perusahaan (Wiagustini & Pertamatawi, 2015). Keputusan pendanaan suatu perusahaan berkaitan dengan penentuan struktur modal. Struktur modal bisa dikatakan sebagai perbandingan antara jumlah utang jangka panjang dengan modal sendiri. Seorang manajer harus cermat dalam menentukan komposisi sumber dana atau struktur modal yang akan digunakan sehingga bisa optimal. Struktur modal yang optimal tidak hanya memberikan pengembalian yang lebih tinggi kepada para pemegang sahamnya, tetapi juga meningkatkan kompetensi suatu perusahaan (Sakshi et al., 2015).

Hal ini membuat perusahaan harus mampu menentukan sumber dana yang tepat sehingga struktur modal perusahaan tersebut optimal. Sumber dana bisa berasal dari internal maupun eksternal. Dana internal adalah dana berupa laba ditahan yang perusahaan dapatkan dari operasionalnya sedangkan dana eksternal adalah dana yang didapatkan dari pihak eksternal yaitu kreditor maupun investor sehingga disebut modal asing. Semakin tinggi penggunaan utang maka akan semakin besar risiko yang dihadapi perusahaan tetapi tingkat pengembalian yang diharapkan perusahaan juga semakin besar (Pertiwi & Darmayanti, 2018).

Struktur modal perusahaan dapat diproksikan dengan beberapa rasio. Rasio tersebut diantaranya adalah Total Debt to Total Assets Ratio/DAR, Debt to Equity Ratio (DER) dan Long Term Debt to Equity Ratio/LDER. Rasio yang digunakan dalam penelitian ini adalah Debt to Equity Ratio. Debt to Equity Ratio termasuk ke dalam rasio solvabilitas yang digunakan untuk mengukur perbandingan antara total hutang dengan total ekuitas (modal sendiri) perusahaan.

Teori struktur modal mulai dikembangkan setelah munculnya penelitian oleh Modigliani dan Miller pada tahun 1958. Penelitian ini mengemukakan bahwa dalam pasar modal sempurna, keputusan struktur modal tidak akan mempengaruhi nilai perusahaan (Tandya, 2015). Sebagian dari asumsi-asumsi yang dikemukakan dalam teori tersebut dianggap kurang realistis. Tahun 1963, teori Modigliani Miller diperbaharui dengan memunculkan efek pajak sehingga struktur modal memiliki hubungan dengan nilai perusahaan (Apsari & Dana, 2018). Selain teori dari Modigliani dan Miller, terdapat teori lain mengenai struktur modal. Menurut Ngjeliu (2018) dalam struktur modal terdapat tiga teori utama yaitu trade-off theory, agency theory, dan pecking order theory.

Keputusan mengenai struktur modal merupakan hal yang sangat penting untuk diperhatikan, oleh karena itu manajer harus memperhatikan faktor-faktor

yang mempengaruhi struktur modal. Faktor - faktor yang mempengaruhi struktur modal adalah stabilitas penjualan, struktur aset, leverage operasi, tingkat pertumbuhan, profitabilitas, pajak, kendali, sikap manajemen, sikap pemberi pinjaman dan lembaga pemeringkat, kondisi pasar, kondisi internal perusahaan, dan fleksibilitas keuangan. Struktur modal dipengaruhi beberapa faktor yaitu tingkat bunga, stabilitas earning, susunan dari aktiva, kadar risiko dari aktiva, besarnya jumlah modal yang dibutuhkan, keadaan pasar modal, sifat manajemen, dan besarnya suatu perusahaan. Faktor-faktor yang dipergunakan dalam penelitan ini adalah profitabilitas, struktur aktiva, dan ukuran perusahaan. Ketiga variabel ini dipilih karena masih terdapat perbedaan temuan yang dihasilkan dari penelitian-penelitian sebelumnya.

Profitabilitas adalah kemampuan perusahaan memperoleh laba atau ukuran efektivitas pengelolaan manajemen perusahaan (Wiagustini & Pertamatawi, 2015). Dengan mendapat profit yang tinggi maka kecenderungan perusahaan untuk menggunakan dana dari modal asing akan sedikit. Perusahaan akan berusaha untuk mencari profitabilitas setinggi-tingginya dan menggunakan sumber dana internal sehingga mengurangi menggunakan dana dari modal asing karena menggunakan dana dari modal asing akan mengurangi profit akibat harus membayar kewajiban yang timbul karena hutang. Hal ini sesuai dengan Pecking Order Theory dimana perusahaan yang memiliki tingkat keuntungan yang tinggi umumnya menggunakan dana internal perusahaan untuk memenuhi kebutuhan investasi, sehingga perusahaan tidak membutuhkan dana eksternal dan tingkat utang menjadi lebih rendah

Profitabilitas sangat penting untuk diperhatikan oleh manager dalam mengambil keputusan struktur modal perusahaan. Salah satu cara untuk mengukur profitabilitas adalah dengan rasio Return on Asset (ROA) yaitu perbandingan antara laba bersih terhadap total aktiva. Return on Asset (ROA) digunakan karena aset mencakup hutang dan modal sehingga mencakup nilai secara keseluruhan tidak hanya dari sisi modal saja seperti ROE (Return on Equity). Hasil penelitian terdahulu dari Alnajjar (2015), Anarfo (2015), Sofat & Singh (2017) serta Ngjeliu (2018) menunjukan bahwa profitabilitas berpengaruh negatif terhadap struktur modal. Namun penelitian yang dilakukan oleh Akpinar (2016) menunjukan bahwa profitabilitas berpengaruh positif terhadap struktur modal. Hal ini menunjukan adanya research gap antara penelitian-penelitian terdahulu. Selain profitabilitas, faktor lain yang berpengaruh adalah struktur aktiva.

Struktur aktiva merupakan perbandingan antara aktiva tetap dengan total aktiva yang dimiliki perusahaan yang dapat menentukan besarnya alokasi dana untuk masing-masing komponen aktiva (Devi et al., 2017). Jika perusahaan memiliki aktiva tetap dengan proporsi besar, maka perusahaan akan mendapatkan pinjaman dari kreditur dengan mudah dan akan meningkatkan hutang perusahaan. Aktiva tetap dengan proposi yang besar dapat dijadikan jaminan untuk melakukan pinjaman.

Menurut teori trade-off, perusahaan besar pada umumnya mempunyai kemungkinan bangkrut yang relatif kecil sehingga lebih mudah untuk melakukan pinjaman ke bank. Adanya biaya hutang membuat kreditur cenderung memerlukan jaminan untuk meminjamkan uang mereka karena, hal ini lah yang membuat

perusahaan besar dengan proporsi aset yang besar akan lebih mudah mendapatkan pinjaman sehingga meningkatkan struktur modalnya. Penelitian yang dilakukan oleh Sofat & Singh (2017) dan Pertiwi & Darmayanti (2018) menunjukan bahwa struktur aktiva berpengaruh positif terhadap struktur modal. Namun penelitian dari Alipour et al. (2015) serta Acaravci (2015) menunjukan bahwa struktur aktiva berpengaruh negatif terhadap struktur modal. Selain struktur aktiva, hal lain yang perlu diperhatikan oleh manager adalah ukuran perusahaan. Dengan mengatahui ukuran perusahaannya, manajer akan lebih mudah mengambil keputusan terkait struktur modalnya.

Ukuran perusahaan dapat dilihat dari kemampuan finansial suatu perusahaan (Dewi & Badjra, 2015). Perusahaan dengan ukuran besar akan lebih banyak menggunakan hutang karena perusahaan besar cenderung lebih kuat terhadap risiko kebangkrutan dan kesulitan keuangan kemungkinannya lebih rendah. Kreditur atau investor akan cenderung meminjamkan dana kepada perusahaan dengan ukuran besar karena dianggap memiliki finansial yang baik. Selain itu perusahaan yang besar juga dianggap mampu untuk membayar kewajiban dan memberikan pengembalian yang diharapkan bagi kreditur atau investor.

Ukuran perusahaan dapat diukur dengan total aset yang ditransformasikan ke dalam logaritma natural, dengan tujuan untuk menyamakan dengan variabel lainnya dalam penelitian ini, dikarenakan total aset perusahaan nilainya relatif lebih stabil. Hasil penelitian sebelumnya dari Primantara & Dewi (2016) menunjukan bahwa ukuran perusahaan berpengaruh positif terhadap struktur modal.Hasil yang sama juga ditemukan oleh Hong & Thao (2016), Yohanes (2015), Gwatidzo et al. (2016). Namun penelitian yang dilakukan oleh Putra & Wijaya (2015) menunjukan bahwa ukuran perusahaan berpengaruh negatif terhadap struktur modal.

Penelitian ini dilakukan terhadap perusahaan manufaktur dalam sub sektor otomotif dan komponen yang terdaftar dalam Bursa Efek Indonesia (BEI). Industri otomotif di Indonesia sedang berkembang dengan sangat pesat. Akibat dari pesatnya pertumbuhan dan perkembangan industri otomotif membuat persaingan di industri otomotif juga semakin ketat. Ketatnya persaingan dapat dilihat dari berbagai jenis produk yang dihasilkan dari industri otomotif dengan berbagai macam spesifikasi yang berbeda-beda. Persaingan yang ketat tersebut memaksa perusahaan yang ada di industri otomotif untuk mengelola perusahaan dengan baik sehingga mampu bertahan dan berkembang dengan baik.

Berdasarkan Tabel 1. dapat dilihat bahwa setengah dari perusahaan sub sektor otomotif dan komponen di BEI menggunakan lebih banyak hutang dalam struktur modalnya. Perusahaan tersebut diantaranya adalah PT. Goodyear Indonesia Tbk. (GDYR), PT. Gajah Tunggal Tbk. (GJTL), PT Indomobil Sukses Internasional Tbk. (IMAS), PT Multi Prima Sejahtera Tbk. (LPIN), PT Nipress Tbk. (NIPS), dan PT. Prima Alloy Steel Universal Tbk. (PRAS). Keenam perusahaan tersebut memiliki DER antara tahun 2014-2018 dengan rata-rata diatas 100 persen. Rata-rata tertinggi ditunjukan oleh PT Indomobil Sukses Internasional Tbk. (IMAS) dengan rata-rata sebesar 266 persen. Enam perusahaan lainnya memiliki DER rata-rata dibawah 100 persen yang berarti bahwa perusahaan tersebut menggunakan hutang dengan jumlah yang lebih sedikit dari pada modal sendiri. Hal tersebut terjadi karena

perusahaan-perusahaan tersebut pastinya memiliki alasan tersendiri untuk menentukan komposisi struktur modal mereka supaya optimal.

Tabel 1.

Debt to Equity Ratio Perusahaan Otomotif dan Komponen yang Terdaftar di Bursa Efek Indonesia Periode 2014-2018 (dalam persentase)

|

KODE |

2014 |

2015 |

2016 |

2017 |

2018 |

Rata-rata | |

|

1 |

ASII |

96 |

94 |

87 |

89 |

98 |

93 |

|

2 |

AUTO |

42 |

41 |

39 |

40 |

45 |

41 |

|

3 |

BRAM |

73 |

60 |

50 |

40 |

42 |

53 |

|

4 |

GDYR |

117 |

115 |

101 |

131 |

141 |

121 |

|

5 |

GJTL |

168 |

225 |

220 |

220 |

253 |

217 |

|

6 |

IMAS |

249 |

271 |

282 |

238 |

290 |

266 |

|

7 |

INDS |

25 |

33 |

20 |

14 |

14 |

21 |

|

8 |

LPIN |

33 |

178 |

826 |

16 |

9 |

212 |

|

9 |

MASA |

67 |

73 |

80 |

95 |

98 |

83 |

|

10 |

NIPS |

110 |

154 |

111 |

116 |

120 |

122 |

|

11 |

PRAS |

88 |

113 |

130 |

128 |

111 |

114 |

|

12 |

SMSM |

53 |

54 |

43 |

34 |

35 |

44 |

|

Rata-rata |

93 |

118 |

166 |

97 |

105 |

116 |

Sumber : Data Diolah,2019

Industri otomotif di Indonesia dapat berkembang dengan pesat karena mayoritas masyarakat yang lebih memilih menggunakan kendaraan pribadi dibandingkan dengan transportasi umum. Penjualan kendaraan bermotor di Indonesia mengalami lonjakan drastis dalam beberapa tahun terakhir, ini artinya industri otomotif nasional bisa dikatakan memiliki potensi masa depan yang gemilang. Salah satu faktor yang menyebabkan hal tersebut dapat terjadi karena transportasi umum yang ada di Indonesia belum memadai sehingga kebutuhan akan kendaraan pribadi menjadi meningkat. Perkembangan industri otomotif serta ketatnya persaingan di dalam industri tersebut mengharuskan perusahaan yang ada di industri tersebut untuk mampu membuat struktur modalnya optimal dan menarik bagi investor.

Berdasarkan tlatar tbelakang tdan trumusan tmasalah tyang ttelah tdiuraikan tdi atas, tmaka ttujuan tdari tpenelitian tini tadalah tUntuk tmengetahui tpengaruh profitabilitas tterhadap tstruktur tmodal, tUntuk tmengetahui tpengaruh tstruktur aktiva tterhadap tstruktur tmodal tdan tUntuk tmengetahui tpengaruh tukuran perusahaan tterhadap tstruktur tmodal.

Hasil penelitian ini diharapkan dapat memberikan referensi baru di bidang ilmu manajemen keuangan terkait dengan keputusan pendanaan yaitu pengaruh profitabilitas, struktur aktiva, dan ukuran perusahaan terhadap struktur modal. Hasil penelitian ini diharapkan dapat dijadikan sebagai informasi bagi perusahaan di industri otomotif Indonesia terkait pengaruh profitabilitas, struktur aktiva, dan ukuran perusahaan terhadap struktur modal dan menjadi informasi serta pertimbangan bagi investor dalam mengambil keputusan investasi.

Teori struktur modal modern dimulai tahun 1958 ketika Modigliani dan Miller memublikasikan penelitian dan membuktikan bahwa dengan sekumpulan asumsi ketat, nilai suatu perusahaan tidak terpengaruh oleh struktur modal. Dalam membangun teori mereka, Modigliani-Miller memiliki beberapa asumsi yaitu: Tidak tada tbiaya tpialang, tTidak tada tpajak, tTidak tada tbiaya tkebangkrutan, Investor tdapat tmeminjam tdengan ttingkat tyang tsama tseperti tperusahaan, tSeluruh investor tmemiliki tinformasi tyang tsama tseperti tmanajemen ttentang tpeluang investasi tperusahaan tdi tmasa tdepan tdan tEarnings tbefore tinterest tand ttax t(EBIT) tidak tdipengaruhi toleh tpenggunaan tutang

Model Modigliani-Miller tanpa pajak memperoleh kritikan yang keras dari berbagai pihak sehingga membuat mereka memasukkan dampak pajak ke dalam teorinya. Mereka mengakui bahwa peraturan perpajakan memperbolehkan perusahaan untuk mengurangi pajak melalui beban bunga utang tetapi pembayaran dividen kepada pemegang saham tidak dapat mengurangi pajak. Modigliani-Miller menunjukkan bahwa jika seluruh asumsi mereka berlaku, perbedaan perlakuan tersebut akan mengarah pada struktur modal yang menggunakan 100 persen utang

Teori tpecking torder tdalam tanalisis tstruktur tmodal tdikembangkan toleh Myers tdan tMajluf. tBerdasarkan tteori tini, tsumber tutama tmodal tperusahaan tyang pertama tkali tharus tberasal tdari thasil tusaha tperusahaan tyang tberupa tkeuntungan bersih tsetelah tpajak tyang ttidak tdibagikan tkepada tpara tpemilik tperusahaan tatau pemegang tsaham t(laba tditahan). Perusahaan lebih suka menggunakan laba ditahan sebagai cara pertama pembiayaan, karena merupakan yang termurah dan tanpa mengandung informasi asimetris serta minim resiko dan biaya. Metode kedua yang digunakan adalah utang. Jika perusahaan menggunakan hutang sebagai pembiayaan, akan muncul biaya-biaya seperti biaya bunga dan meningkatnya resiko kebangkrutan.

Trade- off theory atau teori pertukaran merupakan teori struktur modal dimana terdapat asumsi bahwa manfaat berupa penghematan pajak dari penggunaan hutang akan ditukarkan dengan masalah yang ditimbulkan oleh penggunaan hutang yang menyebabkan adanya potensi terjadinya kebangkrutan. Hutang tmenimbulkan beban tbunga tyang tdapat tmenghemat tpajak. tBeban tbunga tdapat tdikurangkan tdari pendapatan tsehingga tlaba tsebelum tpajak tmenjadi tlebih tkecil, tdengan tdemikian pajak tjuga tsemakin tkecil. tPenggunaan thutang tyang tsemakin tbesar takan mengarah tpada tkesulitan tkeuangan tatau tkebangkrutan. Trade off theory merupakan pandangan klasik dari teori struktur modal yang menyatakan bahwa perusahaan memiliki optimal target leverage ratio untuk menyeimbangkan risiko kebangkrutan (bankruptcy risk) dan keuntungan pajak (tax benefit) dari penggunaan hutang untuk pendanaan perusahaan (debt financing).

Menurut teori trade-off, perusahaan masih dapat menambah hutang nya selama manfaat yang diberikan lebih besar dari pada resiko yang dihadapi. Perusahaan dapat menambah hutangnya dengan menjadikan aset sebagai jaminan. Hal tini tmembuat tperusahaan tdengan tstruktur taktiva tbesar tpada tumumnya mempunyai tkemungkinan tbangkrut tyang trelatif tkecil tsehingga tlebih tmudah untuk tmelakukan tpinjaman tke tbank.

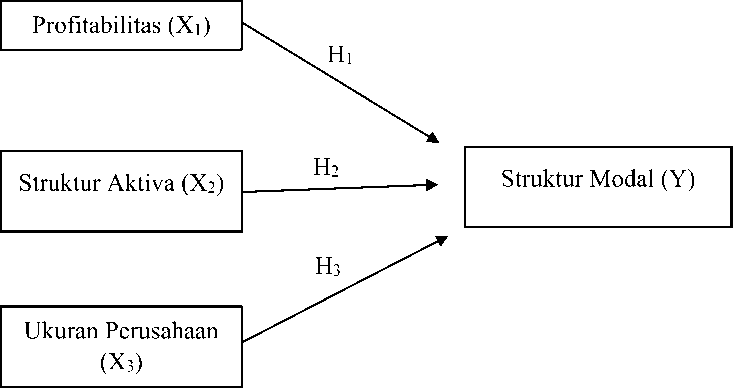

Berdasarkan kajian teoritis dan empiris yang telah di paparkan sebelumnya, maka untuk memperjelas arah dari penelitian ini yang menunjukkan bahwa adanya

pengaruh tprofitabilitas, tstruktur taktiva, tdan tukuran tperusahaan tdigambarkan tpada tkerangka tkonseptual tpenelitian tyang tdapat tdilihat tpada tGambar t1 tberikut.

Gambar 1. Kerangka Konseptual Penelitian

Profitabilitas dapat dikatakan sebagai kemampuan perusahaan untuk mencari laba. Profitabilitas merupakan hal yang sangat dipertimbangkan oleh perusahaan dalam menentukan komposisi struktur modal yang tepat dan menjadi tujuan utama dari perusahaan untuk bertahan dan berkembang di dalam persaingan industry yang ketat. Jika perusahaan mampu mecari laba dengan baik sehingga tingkat profitabilitasnya tinggi, maka perusahaan akan mengurangi penggunaan dana dari modal asing karena adanya dana internal yaitu laba ditahan. Dengan menggunakan laba ditahan atau modal internal lebih banyak dari pada modal asing atau hutang maka dapat dianggap struktur modal menjadi lebih kecil. Hal ini sesuai dengan teori pecking order, yang menyatakan bahwa perusahaan akan terlebih dahulu menggunakan laba ditahan sebagai sumber utama modal sebelum hutang.

Tingginya profitabilitas menyebabkan struktur modal menjadi lebih kecil sehingga tdapat tdikatakan tprofitabilitas tberpengaruh tnegatif tterhadap tstruktur modal. tHal tini tdidukung toleh thasil tpenelitian tterdahulu toleh tAlnajjar (2015), Anarfo (2015), Vuran et al. (2017), dan Kythreotis et al. (2018) menunjukan tbahwa profitabilitas tberpengaruh tnegatif tterhadap tstruktur tmodal. tBerdasarkan tlandasan teori tdan thasil tpenelitian tsebelumnya, tmaka thipotesis tpenelitian tyang tdihasilkan adalah tsebagai tberikut t:

H1: Profitabilitas tberpengaruh tnegatif tterhadap tstruktur tmodal

Struktur aktiva adalah perbandingan antara aktiva tetap dan total aktiva. Perusahaan dengan proporsi aset berwujud yang lebih banyak akan cenderung menggunakan hutang lebih banyak dalam komposisi struktur modalnya karena aset berwujud tersebut dapat dijadikan sebagai jaminan. Hal ini sesuai dengan teori trade-off, perusahaan akan menambah hutang sampai tingkat tertentu selama tidak melebihi resiko untuk memanfaatkan perlindungan pajak. Perusahaan dapat menambah hutang dengan menjadikan aset sebagai jaminan.

Proporsi aset berwujud yang lebih banyak yang dijadikan jaminan membuat kreditur lebih tertarik meminjamkan dana ke perusahaan dengan proporsi aset berwujud yang lebih banyak sehingga membuat perusahaan tersebut cenderung menggunakan lebih banyak modal asing dalam struktur modalnya sehingga struktur modalnya menjadi lebih besar. Hal ini didukung oleh penelitian dari Nnadi (2016) yang menemukan bahwa struktur aktiva berpengaruh positif terhadap struktur modal. Hasil yang sama juga didapatkan oleh Sofat & Singh (2017), Pertiwi & Darmayanti (2018), Gwatidzo et al. (2016), dan Berkman et al. (2016) yang mendapatkan thasil tstruktur taktiva tberpengaruh tpositif tterhadap tstruktur tmodal. Berdasarkan tlandasan tteori tdan thasil tpenelitian tsebelumnya, tmaka thipotesis penelitian tyang tdihasilkan tadalah tsebagai tberikut :

H2 : Struktur aktiva berpengaruh positif terhadap struktur modal

Ukuran tperusahaan tdapat tdilihat tdari tkemampuan tfinansial tmaupun struktur aktivanya. Perusahaan dengan struktur aktiva yang besar dapat dikatakan sebagai perusahaan besar dan perusahaan dengan kemampuan mencari laba yang tinggi dapat dikatakan perusahaan besar. Perusahaan dengan ukuran besar akan memiliki arus kas yang lebih stabil daripada perusahaan kecil sehingga kemampuan untuk membayar kewajibannya akan terjamin dan membuat kreditur tertarik untuk meminjamkan dana ke perusahaan. Hal ini sesuai dengan teori trade-off yaitu perusahaan besar akan meningkatkan hutangnya sampai tingkat tertentu selama tidak melebihi resiko untuk memanfaatkan perlindungan pajak. Perusahaan dapat menambah hutang dengan menjadikan aset sebagai jaminan.

Kemampuan tersebut akan membuat perusahaan dengan ukuran besar lebih banyak menggunakan modal asing atau hutang dalam struktur modalnya. Jadi dapat disimpulkan semakin besar ukuran perusahaan semakin besar pula struktur modalnya. Teori tersebut sesuai dengan penelitian dari Hong & Thao (2016), Yohanes (2015), Gwatidzo et al. (2016) dan Dewi & Badjra (2015) yang mendapatkan thasil tbahwa tukuran tperusahaan tberpengaruh tpositif tterhadap struktur tmodal. tBerdasarkan tlandasan tteori tdan thasil tpenelitian tsebelumnya, maka thipotesis tpenelitian tyang tdihasilkan tadalah tsebagai tberikut : H3 : Ukuran perusahaan berpengaruh positif terhadap struktur modal

METODE PENELITIAN

Desain penelitian dalam penelitian ini menggunakan pendekatan asosiatif. Dalam penelitian ini pendekatan asosiatif digunakan untuk mengetahui pengaruh dari profitabilitas, struktur aktiva, dan ukuran perusahaan terhadap struktur modal. Penelitian ini dilakukan pada perusahaan sub sektor otomotif dan komponen yang terdaftar di Bursa Efek Indonesia. Objek penelitian dalam penelitian ini adalah struktur modal perusahaan sub sektor otomotif dan komponen yang terdaftar di Bursa Efek Indonesia periode 2014-2018. Variabel terikat dalam penelitian ini adalah struktur modal yang diproksikan dengan DER (Debt to Equity Ratio) dengan simbol Y. Variabel bebas dalam penelitian ini adalah Profitabilitas yang diproksikan dengan ROA (Return On Asset) dengan simbol X1, struktur aktiva dengan simbol X2 dan Ukuran Perusahaan dengan simbol X3.

Struktur modal dalam penelitian ini diproksikan dengan debt to equity ratio (DER). Debt to equity ratio adalah perbandingan antara total hutang perusahaan dengan modal sendiri yang dimiliki oleh tiap perusahaan sub sektor otomotif dan komponen di BEI pada periode 2014-2018. Rasio DER dinyatakan dalam satuan persen yang didapatkan dari laporan keuangan perusahaan terkait tiap tahunnya. Rumus untuk mencari DER dapat digunakan perbandingan antara total hutang dengan total ekuitas sebagai berikut (Wiagustini & Pertamatawi, 2015) :

Debt to Equity Ratio = Total Hutang χi00%.....................................(1)

j Total Ekuitas v 7

Mengukur profitabilitas dapat menggunakan rasio ROA. Return on Asset adalah perbandingan antara laba bersih dan total aktiva dari perusahaan sub sektor otomotif dan komponen di BEI pada periode 2014-2018. Satuan dalam mengukur rasio ROA adalah persen. Untuk menghitung ROA yaitu dengan menggunakan rumus sebagai berikut (Wiagustini & Pertamatawi, 2015): ∏ , , Laba bersih setelah pajak ,

Return on Asset =------------— x100%..............................(2)

total aktiva v '

Struktur aktiva dalam penelitian ini merupakan perbandingan antara aktiva tetap dengan total aktiva yang dimiliki perusahaan yang dapat menentukan besarnya alokasi dana untuk masing-masing komponen aktiva (Devi et al., 2017). Pengukuran struktur aktiva dapat dilakukan dengan membandingkan aktiva tetap dengan total aktiva dari tiap perusahaan sub sektor otomotif dan komponen yang terdaftar di Bursa Efek Indonesia pada periode 2014-2018. Struktur aktiva dinyatakan dalam satuan persen. Rasio untuk mengukur struktur aktiva yaitu sebagai berikut (Apsari & Dana, 2018):

Struktur Aktiva= τotal Aktiva τetapχ100%....................................(3)

Total Aktiva v ,

Ukuran tperusahaan tdalam tpenelitian tini tdiukur tdengan tmencari tlogaritma natural ttotal taktiva tatau ttotal tpenjualan tbersih tdari ttiap tperusahaan tsub tsektor otomotif tdan tkomponen tyang tterdaftar tdi tBursa tEfek tIndonesia tpada tperiode 2014-2018. tUntuk tmelakukan tpengukuran tterhadap tukuran tperusahaan tdapat diukur tdengan trumus (Apsari & Dana, 2018):

Size = ln Total Aktiva..........................................................(4)

Data yang digunakan dalam penelitian adalah data kuantitatif. berupa laporan keuangan perusahaan sub sektor otomotif yang terdaftar di Bursa Efek Indonesia pada periode 2014-2018. Penelitian ini menggunakan data sekunder yang dipublikasikan oleh Bursa Efek Indonesia yang dapat diakses melalui www.idx.co.id. Data tersebut berupa laporan keuangan perusahaan sub sektor otomotif yang terdaftar. Populasi dalam penelitian ini adalah seluruh perusahaan sub sektor otomotif yang terdaftar di Bursa Efek Indonesia periode 2014-2018. Sedangkan sampel yang digunakan ditentukan dengan metode sampling jenuh, dimana seluruh anggota populasi dijadikan sampel. Jumlah perusahaan otomotif yang terdaftar berturut-turut selama periode 2014-2018 di Bursa Efek Indonesia sebanyak dua belas perusahaan. Metode yang digunakan dalam penelitian ini adalah

metode observasi non partisipan. Pengamatan dilakukan pada laporan keuangan perusahaan sub sektor otomotif yang dipublikasikan oleh Bursa Efek Indonesia.

HASIL DAN PEMBAHASAN

Industri totomotif tmulai tmuncul tpertama tkali tpada ttahun t1969 tdimana tpada saat titu tKementerian tPerindustrian tPerdagangan tmengeluarkan tperaturan bersama ttentang timpor tkendaraan tbermotor, tbaik tdalam tkeadaan tutuh (completely-built tup, tCBU) tataupun tterurai t(completely-knocked tdown, tCKD), serta ttentang tindustri tperakitan tdan tkeagenan tdan tsetelah titu tmulai tbermunculan industri tperakitan tserta tindustri-industri tpendukung, tseperti tsuku tcadang, pengecetan, tbaterai t(aki). tTahun t1971 tPT tKrama tYudha tTiga tBerlian tMotors, agen tmerk tMitsubishi tmuncul tsebagai tperusahaan tpertama tyang tmengantongi izin tsebagai tpemegang tmerk t(APM). tDalam tKeputusan tMenteri tPerindustrian No.295/1982 dan No. 428/1987, agen tunggal pemegang merk berhak untuk melakukan perakitan/pembuatan/manufaktur serta penjualan/distribusi barang-barang modal dan barang-barang industri tertentu

Industri otomotif akhirnya mulai berkembang hingga saat ini dan membantu Indonesia dalam mengembangkan perekonomian di Indonesia. Perkembangan industri otomotif tersebut diharapkan dapat menarik investor untuk berinvestasi di Indonesia sehingga perekonomian di Indonesia bisa lebih baik lagi. Agar perusahaan mendapat modal untuk berkembang dan investor bisa berinvestasi, perusahaan dapat melakukan listing atau pencatatan di BEI. Saham-saham yang termasuk dalam sub sektor otomotif yang terdaftar di BEI dan termasuk dalam penelitian ini sebanyak 12 perusahaan yang terdaftar berturut-turut dari tahun 20142018, dengan rincian sebagai berikut

Tabel 2.

Saham-saham yang termasuk dalam penelitian

|

No |

Kode Saham |

Nama Saham |

|

1 |

ASII |

Astra International Tbk. |

|

2 |

AUTO |

Astra Otoparts Tbk. |

|

3 |

BRAM |

Indo Kordsa Tbk. Goodyear Indonesia Tbk. |

|

4 |

GDYR | |

|

5 |

GJTL |

Gajah Tunggal Tbk. |

|

6 |

IMAS |

Indomobil Sukses Internasional Tbk. |

|

7 |

INDS |

Indospring Tbk. |

|

8 |

LPIN |

Multi Prima Sejahtera Tbk. |

|

9 |

MASA |

Multistrada Arah Sarana Tbk. |

|

10 |

NIPS |

Nipress Tbk. |

|

11 |

PRAS |

Prima Alloy Steel Universal Tbk. |

|

12 |

SMSM |

Selamat Sempurna Tbk. |

|

Sumber : |

Data Diolah,2019 |

Analisis statistik deskriptif bertujuan untuk memberikan informasi seperti nilai minimum, nilai maksimum, nilai rata-rata, dan standard deviation dari masing-masing variabel yang terdiri dari debt to equity ratio, return on asset, struktur aktiva, dan ukuran perusahaan. Hasil dari analisis statistik deskriptif dari penelitian ini dapat dilihat pada Tabel 3.

Tabel 3.

Hasil Analisis Statistik Deskriptif

|

n |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

DER |

60 |

9.000 |

290.000 |

106.96330 |

73.673937 |

|

ROA |

60 |

-13.400 |

71.600 |

4.14760 |

10.312451 |

|

Struktur Aktiva |

60 |

1.868 |

67.015 |

38.59910 |

16.835098 |

|

Uk. Perusahaan |

60 |

12.131 |

19.625 |

15.58208 |

1.663026 |

|

Valid N |

60 |

Sumber : Data Diolah,2019

Nilai tterendah tdari tDER tsebesar t9 tpersen tyang tdimiliki toleh tMulti tPrima Sejahtera tTbk. tpada ttahun t2019, tsedangkan tnilai ttertinggi tsebesar t290 tpersen yang tdimiliki toleh tIndomobil tSukses tInternasional tTbk. tpada ttahun t2018. tNilai rata-rata t(mean) tdari tDER tselama tperiode t2014-2018 tadalah tsebesar t106,96330 persen tdengan tstandar tdeviasi tsebesar t73,673937 tpersen. tStandar tdeviasi tyang lebih tbesar tdari tnilai trata-rata tberarti tdata tmengalami tfluktuatif.

Nilai tterendah tdari tROA tsebesar t-13,4 tpersen tyang tdimiliki toleh tMulti Prima tSejahtera tTbk. tpada ttahun t2016, tsedangkan tnilai ttertinggi tsebesar t71,6 persen tyang tdimiliki toleh tMulti tPrima tSejahtera tTbk. tpada ttahun t2017. tNilai rata-rata t(mean) tdari tROA tselama tperiode t2014-2018 tadalah tsebesar t4,14760 persen tdengan tstandar tdeviasi tsebesar t t10,312451 tpersen. tStandar tdeviasi tyang lebih tbesar tdari tnilai trata-rata tberarti tdata tmengalami tfluktuatif.

Nilai tterendah tdari tvariabel tstruktur taktiva tsebesar t1,868 tpersen tyang dimiliki toleh tMulti tPrima tSejahtera tTbk. tpada ttahun t2018, tsedangkan tnilai tertinggi tsebesar t67,015 tpersen tyang tdimiliki toleh tMultistrada tArah tSarana tTbk. pada ttahun t2014. tNilai trata-rata t(mean) tdari tvariabel tukuran tperusahaan tselama periode t2014-2018 tadalah tsebesar t38,59910 tpersen tdengan tstandar tdeviasi sebesar t t16,835098 tpersen. tStandar tdeviasi tyang tlebih tbesar tdari tnilai trata-rata berarti tdata ttidak tmengalami tfluktuatif.

Nilai tterendah tdari tvariabel tukuran tperusahaan tsebesar t12,131 tyang dimiliki toleh tMulti tPrima tSejahtera tTbk. tpada ttahun t2014, tsedangkan tnilai tertinggi tsebesar t19,625 tyang tdimiliki toleh tAstra tInternational tTbk. tpada ttahun 2018. tNilai trata-rata t(mean) tdari tvariabel tukuran tperusahaan tselama tperiode 2014-2018 tadalah tsebesar t15,58208 tdengan tstandar tdeviasi tsebesar 1,663026 . Standar tdeviasi tyang tlebih tbesar tdari tnilai trata-rata tberarti tdata ttidak tmengalami fluktuatif.

Analisis tregresi tlinier tberganda tdigunakan tuntuk tmengetahui tarah tdan besarnya tpengaruh tvariabel tbebas tyakni tROA, tstruktur taktiva, tdan tukuran perusahaan tterhadap tvariabel tterikat tyakni tDER. tAnalisis tdalam tpenelitian tini diolah menggunakan program Statistical Package for Social Science (SPSS).

|

Tabel 4. | ||||

|

Hasil Analisis Regresi Linier Berganda | ||||

|

Model |

Koefisien Regresi |

Kesalahan Standar |

t |

Sig. |

|

(constant) |

-36.102 |

93.988 |

-0.384 |

0.702 |

|

ROA |

-2.398 |

0.929 |

-2.580 |

0.013 |

|

Struktur Aktiva |

-0.510 |

0.568 |

-0.897 |

0.374 |

|

Ukuran Perusahaan |

11.083 |

5.483 |

2.021 |

0.048 |

|

R Square |

= 0,196 | |||

|

df |

= 56 | |||

|

F Hitung |

= 4,543 | |||

|

Signifikansi F |

= 0,006 | |||

|

Sumber : Data Diolah,2019 | ||||

Berdasarkan hasil analisis yang telah disajikan pada Tabel 3 maka diperoleh persamaan regresi linier berganda sebagai berikut:

Y=-36,102 - 2,398X1 - 0,510X2 + 11,083X3

Koefisien regresi ROA (X1) sebesar -2,398 menunjukkan bahwa setiap penambahan ROA (X1) sebesar 1 persen dengan anggapan variabel bebas lainnya konstan, maka DER akan mengalami peningkatan sebesar -2,398 persen. Koefisien regresi struktur aktiva (X2) sebesar -0,510 menunjukkan bahwa setiap penambahan variabel struktur aktiva (X2) sebesar 1 persen dengan anggapan variabel bebas lainnya konstan, maka DER akan mengalami peningkatan sebesar -0,510 persen. Koefisien regresi ukuran perusahaan (X3) sebesar 11,083 menunjukkan bahwa setiap penambahan variabel ukuran perusahaan (X3) sebesar 1 satuan dengan anggapan variabel bebas lainnya konstan, maka DER akan mengalami peningkatan sebesar 11,083 persen.

Uji normalitas bertujuan untuk menguji apakah dalam residual dari model regresi yang dibuat berdistribusi normal atau tidak. Model regresi harus memiliki distribusi residual yang normal atau mendekati sehingga bisa dikatakan baik. Penelitian ini menggunakan uji statistik non parametik Kolmogorov-Smirnov. Pengujian normalitas dilakukan dengan melihat nilai 2-tailed significant. Jika hasil uji menunjukkan tingkat signifikansi lebih besar dari 0,05 maka disimpulkan bahwa data berdistribusi normal. Berdasarkan hasil analisis pada Tabel 5, nilai 2-tailed significant sebesar 0,607 lebih besar dari 0,05 (sig.= 0,607 > 0,05), hal ini

menunjukkan bahwa ROA, struktur aktiva, dan ukuran perusahaan berdistribusi normal.

Tabel 5.

Uji Normalitas

Unstandardized

Residual

|

N Normal Parametersa,b |

Mean |

60 -2.1136687 |

|

Std. Deviation |

58.06887335 | |

|

Most Extreme Differences |

Absolute |

0.098 |

|

Positive |

0.096 | |

|

Negative |

-0,098 | |

|

Test Statistic |

0,762 | |

|

Asymp. Sig. (2-tailed) |

0,607 |

Sumber : Data Diolah,2019

Uji tmultikolinearitas tbertujuan tuntuk tmenguji tapakah tmodel tregresi terdapat tkorelasi tantar tvariabel tindependen. tModel tregresi tyang tbaik tjika ttidak terjadi tkorelasi tdiantara tvariabel-variabel tindependen. tMultikolinearitas tdapat dilihat tdari tnilai ttolerance tdan tvariance tinflation tfactor t(VIF). tNilai ttolerance t≤ 0,10 tdan tVIF t≥ t10 tmenunjukkan tbahwa tterdapat tmultikolinearitas, tsedangkan nilai ttolerance t> t0,10 tdan tVIF t< t10 tmenunjukkan tbahwa ttidak tterdapat multikolinearitas.

Tabel 6.

Hasil Uji Multikolinearitas

|

Model |

Collinearity Statistics Tolerance VIF | ||

|

1 |

ROA |

0,849 |

1,178 |

|

Struktur Aktiva |

0,851 |

1,175 | |

|

Ukuran Perusahaan |

0,937 |

1,067 | |

Sumber : Data Diolah,2019

Berdasarkan hasil analisis yang telah disajikan pada Tabel 6 dapat diketahui bahwa nilai tolerance dari ketiga variabel bebas lebih besar dari 0,10 yaitu ROA sebesar 0,849, struktur aktiva sebesar 0,851 dan ukuran perusahaan sebesar 0,937. Nilai VIF dari ketiga variabel kurang dari 10 yaitu ROA sebesar 1,178, struktur aktiva sebesar 1,175 dan ukuran perusahaan sebesar 1,067. Hal ini menunjukkan bahwa tidak terdapat multikolinearitas dari ketiga variabel bebas.

Uji autokorelasi bertujuan untuk menguji apakah model regresi linier terdapat kesalahan pada periode t-1 (tahun sebelumnya). Model regresi yang baik adalah regresi yang terbebas dari autokorelasi. Uji autokorelasi dapat dilakukan dengan Durbin-Watson (DW test).

|

Tabel 7. Hasil Uji Autokorelasi | |

|

Model R |

Adjusted R Std. Error of Durbin- quare Square the Estimate Watson |

|

1 0.442a |

0.196 0.153 67.817519 1.893 |

Sumber : Data Diolah,2019

Berdasarkan hasil analisis yang telah disajikan pada Tabel 7. nilai DW sebesar 1,893 dengan N = 60, k = 3, maka dL sebesar 1,51442 dan dU sebesar 1,65184 (dari tabel DW dengan α = 5%). Nilai dL dan dU diperoleh dari tabel DW dengan sampel pengamatan sebanyak 60 dan variabel bebas sebanyak 3, yaitu ROA, struktur aktiva, dan ukuran perusahaan. Diketahui 4-dU sebesar 2,34816 (4-1,65184). Nilai DW sebesar 1,893 berada diantara nilai dL dan 4-dU (1,51442 < 1,893 < 2,34816), maka dapat dikatakan bahwa tidak terjadi autokorelasi antar variabel bebas.

Uji heteroskedastisitas bertujuan menguji apakah dalam model regresi terjadi ketidaksamaan variance dari residual satu pengamatan ke pengamatan lain. Model regresi yang baik yaitu model regresi yang tidak terdapat heteroskedastisitas. Pengujian heteroskedastisitas dapat dilakukan menggunakan uji Glejser, jika probabilitas memiliki signifikansi diatas tingkat kepercayaan 0,05 dapat disimpulkan model regresi tidak terdapat adanya heteroskedastisitas.

|

Tabel 8. Hasil Uji Heteroskedastisitas | |||||

|

Model |

Unstandardized Coefficients |

Standardized Coefficients Beta |

t |

Sig. | |

|

B |

Std. Error | ||||

|

1 (Constant) |

11.243 |

43.381 |

0.259 |

0.796 | |

|

ROA |

0.10 |

0.429 |

0.003 |

0.024 |

0.981 |

|

Struk. Aktiva |

-0.459 |

0.262 |

-0.240 |

-1.751 |

0.085 |

|

Uk. Perusahaan |

3.492 |

2.531 |

0.180 |

-1.380 |

0.173 |

|

Sumber : Data Diolah,2019 | |||||

Berdasarkan hasil analisis yang telah disajikan pada Tabel 8, Nilai signifikansi ketiga variabel bebas lebih besar dari 0,05, yaitu ROA sebesar 0,981, struktur aktiva sebesar 0,085 dan ukuran perusahaan sebesar 0,173. Hal ini menunjukkan bahwa tidak terdapat heteroskedastisitas pada ketiga variabel bebas.

Uji F bertujuan untuk menunjukkan kelayakan suatu model penelitian. Berdasarkan hasil analisis yang telah disajikan pada Tabel 9 diperoleh nilai signifikansi sebesar 0,006 lebih kecil dari 0,05 (0,006 < 0,05). Hal ini berarti ROA,

struktur aktiva, dan ukuran perusahaan berpengaruh signifikan terhadap DER dan menunjukkan bahwa model yang digunakan dalam penelitian layak.

|

Tabel 9. Hasil Uji Kelayakan Model | |

|

Model |

Sum of Mean df F Sig Squares Square |

|

Regression Residual Total |

62687,004 3 20895,668 4,543 ,006a 257556,1 56 4599,216 320243,1 59 |

Sumber : Data Diolah,2019

Koefisien determinasi (R2) digunakan untuk mengetahui seberapa besar variasi variabel terikat akan mampu dijelaskan oleh variasi variabel bebasnya sedangkan sisanya dijelaskan oleh variabel lain diluar model yang digunakan. Berdasarkan Tabel 10. menunjukkan bahwa nilai adjusted R Square sebesar 0,153 yang artinya 15,3 persen variasi atau perubahan harga saham dapat dijelaskan oleh variasi variabel bebasnya yang diproksikan dengan ROA, struktur aktiva, dan ukuran perusahaan. Sisanya sebesar 84,7 persen dijelaskan oleh variabel lain diluar model regresi yang digunakan

Tabel 10.

Hasil Uji Koefisien Determinasi Berganda

|

Model |

R |

R Square |

Adjusted R Square |

Std. Error of the Estimate |

|

1 |

0.442a |

0.196 |

0.153 |

67.817519 |

Sumber : Data Diolah,2019

ROA tmemiliki tnilai tsignifikansi tsebesar t0.013 tlebih tkecil tdari ttaraf tnyata tα t= t0,05 t(sig. t= t0,013 t< t0,05) tdan tmemiliki tnilai tkoefisien tregresi tsebesar t-2,398. tHal tini tmenunjukkan tbahwa tROA tsecara tnegatif tberpengaruh tsignifikan terhadap tDER. tVariabel tstruktur taktiva tmemiliki tnilai tsignifikansi tsebesar t0,374 lebih tbesar tdari ttaraf tnyata tα t= t0,05 t(sig. t= t0,374 t> t0,05) tdan tmemiliki tnilai koefisien tregresi tsebesar t-0,510. tHal tini tmenunjukkan tbahwa tvariabel tstruktur aktiva ttidak tberpengaruh tsignifikan tterhadap tDER. tVariabel tukuran tperusahaan memiliki tnilai tsignifikansi tsebesar t0,048 tlebih tkecil tdari ttaraf tnyata tα t= 0,05 (sig. t= t0,048 t< t0,05) tdan tmemiliki tnilai tkoefisien tregresi tsebesar t11,083. tHal tini menunjukkan tbahwa tvariabel tukuran tperusahaan tberpengaruh tpositif tsignifikan terhadap tDER

Pengujian hipotesis pertama yaitu pengaruh ROA terhadap DER menunjukkan bahwa ROA secara statistik berpengaruh negatif signifikan terhadap DER pada perusahaan sub sektor otomotif di Indonesia yang terdaftar di BEI atau hipotesis diterima. Ini berarti semakin tinggi profitabilitas atau ROA yang dimiliki perusahaan maka semakin sedikit proporsi hutang yang digunakan dalam struktur modalnya atau persentase struktur modalnya semakin kecil.

Secara teori, perusahaan dengan profitabilitas yang tinggi maka kemampuan perusahaan memperoleh laba juga tinggi sehingga akan cenderung menggunakan laba ditahan atau modal sendiri sebagai sumber pendanaan dan mengurangi penggunaan hutang dalam struktur modal. Hal ini juga sesuai dengan pecking order theory dimana pecking order theory memprediksi hubungan negatif antara profitabilitas dan struktur modal. Menurut pecking order theory, perusahaan yang lebih menguntungkan lebih memilih menggunakan dana internal daripada eksternal (Gwatidzo et al. , 2016). Hal ini karena dana internal lebih sedikit mengandung biaya dan resiko daripada dana eksternal atau hutang. Hasil penelitian ini menunjukan bahwa ROA berpengaruh negatif signifikan terhadap DER. Hasil penelitian ini sesuai dengan teori yang ada dan mendukung penelitian sebelumnya yang dilakukan oleh Alnajjar (2015), Anarfo (2015), Vuran et al. (2017) dan Kythreotis et al. (2018).

Pengujian hipotesis kedua yaitu pengaruh struktur aktiva terhadap DER menunjukkan bahwa variabel struktur aktiva secara statistik tidak berpengaruh signifikan terhadap DER pada perusahaan sub sektor otomotif di Indonesia yang terdaftar di BEI atau hipotesis ditolak. Secara teori, perusahaan dengan proporsi struktur aktiva yang besar akan cenderung lebih banyak menggunakan hutang dalam struktur modalnya karena perusahaan lebih mudah mendapat pinjaman dari kreditur karena adanya aset yang bisa dijadikan jaminan dan hal tersebut sesuai dengan trade off theory.

Hasil penelitian menunjukan struktur aktiva tidak berpengaruh signifikan terhadap DER. Hasil ini berlawanan dengan trade off theory dan juga penelitian terdahulu yang dilakukan oleh Berkman et al. (2016), Sofat & Singh (2017) , Pertiwi & Darmayanti (2018), Gwatidzo et al. (2016), dan Nnadi (2016). Hal ini bisa jadi disebabkan karena aset tetap yang dimiliki oleh perusahaan otomotif lebih banyak mesin-mesin khusus yang hanya bisa digunakan dalam industri otomotif, bukan aset seperti tanah dan bangunan sehingga kreditur atau pemberi pinjaman sulit untuk memberikan pinjaman atau perusahaan otomotif tersebut tidak melihat aset sebagai penentu struktur modalnya. Hasil penelitian ini menunjukan bahwa perusahaan otomotif menggunakan laba ditahannya sebagai sumber modal dan mendukung teori pecking order. Terkait penelitian sebelumnya, penelitian ini sesuai dengan penelitian dari Kartika (2016), serta Deviani & Sudjarni (2018) yang menyatakan struktur aktiva tidak berpengaruh signifikan terhadap struktut modal.

Pengujian hipotesis ketiga yaitu pengaruh ukuran perusahaan terhadap DER menunjukkan bahwa variabel ukuran perusahaan secara statistik berpengaruh positif signifikan terhadap DER pada perusahaan sub sektor otomotif di Indonesia yang terdaftar di BEI atau hipotesis diterima. Ini menunjukan semakin besar ukuran total aktiva atau aset yang dimiliki oleh perusahaan, maka akan meningkatkan penggunaan hutang dalam struktur modalnya.

Secara teori, perusahaan dengan ukuran besar lebih bervariasi dan memiliki arus kas yang stabil; akibatnya perusahaan besar memiliki probabilitas gagal bayar yang lebih kecil daripada perusahaan ukuran kecil (Nasimi, 2016). Kemampuan dari perusahaan tersebut yang membuat perusahaan dengan ukuran besar menggunakan lebih banyak hutang dalam struktur modalnya dibandingkan dengan perusahaan kecil yang mempunyai risiko gagal bayar lebih besar sehingga kreditur

akan menghindari meminjamkan dana kepada perusahaan kecil. Hal tersebut sesuai dengan trade off theory dimana perusahaan besar pada umumnya mempunyai kemungkinan bangkrut yang relatif kecil dibandingkan perusahaan kecil sehingga lebih mudah untuk melakukan pinjaman ke bank.

Hasil penelitian ini menunjukan bahwa ukuran perusahaan berpengaruh positif signifikan terhadap DER menunjukan semakin besar ukuran total aktiva atau aset yang dimiliki oleh perusahaan, maka akan meningkatkan penggunaan hutang dalam struktur modalnya atau bisa dikatakan perusahaan dapat meningkatkan jumlah hutangnya jika digunakan untuk meningkatkan aset atau ukuran perusahaan. Hasil penelitian ini sesuai dengan teori yang ada dan mendukung penelitian sebelumnya yang dilakukan oleh Hong & Thao (2016), Yohanes (2015), Gwatidzo et al. (2016), dan Dewi & Badjra (2015).

Penelitian ini diharapkan mampu memberikan kontribusi empiris tentang pengaruh profitabilitas, struktur aktiva dan ukuran perusahaan terhadap struktur modal bagi pengembangan ilmu manajemen keuangan. Pada penelitian ini variabel profitabilitas dan struktur aktiva mendukung teori pecking order, yang berarti perusahaan lebih mengutamakan internal financing sedangkan ukuran perusahaan mendukung teori trade off. Perusahaan perlu untuk memperhatikan profitabilitas dan ukuran perusahaan karena memiliki pengaruh signifikan terhadap struktur modal.

SIMPULAN

Penelitian ini menguji pengaruh profitabilitas, struktur aktiva, dan ukuran perusahaan terhadap struktur modal. Sampel dalam penelitian ini adalah 12 perusahaan sektor otomotif yang terdaftar di Bursa Efek Indonesia pada periode 2014-2018. Berdasarkan hasil analisis data dan pembahasan yang telah dijelaskan pada bab sebelumnya, Kesimpulan dari hasil penelitian ini adalah Profitabilitas berpengaruh negatif signifikan terhadap struktur modal, Struktur aktiva tidak berpengaruh signifikan terhadap struktur modal dan Ukuran perusahaan berpengaruh positif signifikan terhadap struktur modal.

Bagi perusahaan perlu menjaga dan meningkatkan kinerja keuangan perusahaan melalui nilai profitabilitas dan ukuran perusahaan agar dapat menarik investor sehingga kebutuhan dana perusahaan terpenuhi. Perusahaan juga tetap perlu memperhatikan struktur aktiva atau aset tetapnya sehingga jika sewaktu-waktu membutuhkan dana dari kreditur. Bagi peneliti selanjutnya, berdasarkan keterbatasan variabel penelitian yang hanya membahas tiga variabel penentu struktur modal yang tidak ada kaitannya dengan nilai perusahaan dan memiliki koefisien determinasi yang kecil sehingga masih ada variabel lain yang lebih besar pengaruhnya, diharapkan menggunakan variabel lain yang berkaitan dengan nilai perusahaan dan memiliki koefisien determinasi yang lebih besar sehingga bermanfaat bagi investor.

REFERENSI

Acaravci, S. K. (2015). The Determinants of Capital Structure: Evidence from the

Turkish Manufacturing Sector. International Journal of Economics and Financial, 5(1), 158–171.

Akpinar, O. (2016). Factors Affecting Capital Structure: A Panel Data Analysis on Borsa Instanbul. International Scientific Conference on Economic and Social Development, 1(1), 527–534.

Alipour, M., Mohammadi, M. F. S., & Darakhshan, H. (2015). Determinants of Capital Structure: An Empirical Study of Firms in Iran. International Journal of Law and Management, 57(1), 53–83.

https://doi.org/http://dx.doi.org/10.1108/IJLMA-01-2013-0004.

Alnajjar, M. I. M. (2015). Business Risk Impact on Capital Structure: A Case of Jordan Industrial Sector. Global Journal of Management and Business Research Finance, 15(1), 1–20.

Anarfo, E. B. (2015). Determinants of Capital Structure of Banks: Evidence from Sub-Sahara Africa. Asian Economic and Financial Review, 5(4), 624–640.

Apsari, G. A. P. I., & Dana, I. M. (2018). Pengaruh Profitabilitas, Struktur Aktiva dan Size Terhadap Struktur Modal Pada Perusahaan Barang Konsumsi Di BEI. E-Jurnal Manajemen Unud, 7(12), 1–20.

Berkman, A. N., İskenderoğlu, O., Karadeniz, E., & Ayyildiz, N. (2016). Determinants of Capital Structure: The Evidence from European Energy Companies. Sciedu Press: International Journal of Business Administration, 7(6), 96–106. https://doi.org/http://dx.doi.org/10.5430/ijba.v7n6p96.

Devi, N. M. N., Chintya, S., Erni, N. L. G., & Wahyuni, M. A. (2017). Pengaruh Struktur Aktiva, Profitabilitas, Ukuran Perusahaan, Likuiditas, dan Kepemilikan Manajerial Terhadap Struktur Modal Perusahaan (Studi Empiris pada Perusahaan. E-Journal S1 Ak Universitas Pendidikan Ganesha, 7(1), 1– 20.

Deviani, M. Y., & Sudjarni, L. K. (2018). Pengaruh Tingkat Pertumbuhan, Struktur Aktiva, Profitabilitas, Dan Likuiditas Terhadap Struktur Modal Perusahaan Pertambangan Di BEI. E-Jurnal Manajemen Unud, 7(3), 1–20.

Dewi, N. K. S. M., & Badjra, I. B. (2015). Pengaruh Likuiditas, Profitabilitas, Tangibility Assets, Ukuran Perusahaan Dan Pajak Terhadap Struktur Modal. E-Jurnal Manajemen, 10(3), 1–12.

Gwatidzo, T., Ntuli, M., & Milo, M. (2016). Capital Structure Determinants in South Africa: A Quantile Regression Approach. Journal of Economic and Financial Sciences, 9(1), 275–290.

Hong, T. T., & Thao, P. N. (2016). Effects of Financial Crisis on Capital Structure of Listed Firms in Vietnam. International Journal of Financial Research, 7(1), 1–9.

Kartika, A. (2016). Pengaruh Profitabilitas, Struktur Aset, Pertumbuhan Penjualan Dan Ukuran Perusahaan Terhadap Struktur Modal Perusahaan Manufaktur Di Bursa Efek Indonesia. INFOKAM, 1(7), 1–12.

Kythreotis, A., Nouri, B., & Soltani, M. (2018). Determinants of Capital Structure and Speed of Adjustment: Evidence from Iran and Australia. International Journal of Business Administration, 9(1), 88 – 113.

https://doi.org/https://doi.org/10.5430/ijba.v9n1p88.

Nasimi, R. N. (2016). Determinants of Capital Structure: An Empirical Evidence from United States. Global Journal of Management and Business Research: C Finance, 16(4), 1–12.

Ngjeliu, A. (2018). The Determinants of Capital structure: Evidence from Listed Companies in Balkan Countries. Academic Journal of Business, Administration, Law and Social Sciences, 4(1), 18 – 34.

Nnadi, M. (2016). Accounting Factors Affecting the Capital Structure in the Asian Economic Community. International Journal of Accounting Research, 5(1), 1 – 9. https://doi.org/Doi: 10.4172/2472-114X.1000139.

Pertiwi, N. K. N. I., & Darmayanti, N. P. A. (2018). Pengaruh Profitabilitas, Likuiditas, Struktur Aktiva dan Kebijakan Dividen Terhadap Struktur Modal Perusahaan Manufaktur di Bei. E-Jurnal Manajemen Unud, 7(6), 3115–3143.

Primantara, A. . N. A. D. Y., & Dewi, M. R. (2016). Pengaruh Likuiditas, Profitabilitas, Risiko Bisnis, Ukuran Perusahaan, dan Pajak Terhadap Struktur Modal. E-Jurnal Manajemen Unud, 5(5), 2696–2726.

Putra, D. E., & Wijaya, K. I. K. (2015). Pengaruh Profitabilitas, Likuiditas, Ukuran, Pertumbuhan Terhadap Struktur Modal Industri Otomotif Di BEI. E-Jurnal Manajemen, 3(6), 1–12.

Sakshi, K., Amit, S., & Yajulu, M. (2015). The Effect of Macroeconomic Variables on the Capital Structure Decisions of Indian Firms: A Vector Error Correction Model/Vector Autoregressive Approach. International Journal of Economics and Financial I, 5(4), 968–978.

Sofat, R., & Singh, S. (2017). Determinants of Capital Structure: An Empirical Study of Manufacturing Firms in India. International Journal of Law and Management, 59(6), 1029 – 1045.

https://doi.org/https://doi.org/10/1108/IJLMA-05-2016-0051.

Tandya, C. (2015). The Capital Structure Determinants of Indonesia Publicly Listed Firms. IBuss Management, 3(2), 19–27.

Vuran, B., Taş, N., & Adiloğlu, B. (2017). Determining the Factors Affecting Capital Structure Decisions of Real Sector Companies Operating in ISE. International Journal of Economics and Finance, 9(8), 25–32.

Wiagustini, N. L. P., & Pertamatawi, N. P. (2015). Pengaruh Risiko Bisnis Dan Ukuran Perusahaan Pada Struktur Modal Dan Nilai Perusahaan Pada Perusahaan farmasi Di Bursa Efek Indonesia. Jurnal Manajemen, Strategi Bisnis Dan Kewirausahaan, 9(2), 1–20.

Yohanes. (2015). Faktor-Faktor yang Mempengaruhi Struktur Modal Pada Perusahaan Non Keuangan yang Publik. Jurnal Bisnis Dan Akuntansi, 16(5), 133–148.

2146

Discussion and feedback