RGEC SEBAGAI DETERMINASI DALAM MENANGGULANGI FINANCIAL DISTRESS PADA PERUSAHAAN PERBANKAN DI BURSA EFEK INDONESIA

on

E-Jurnal Manajemen Unud, Vol. 6, No. 1, 2017: 116-145

ISSN : 2302-8912

RGEC SEBAGAI DETERMINASI DALAM MENANGGULANGI FINANCIAL DISTRESS PADA PERUSAHAAN PERBANKAN

DI BURSA EFEK INDONESIA

Ni Made Meliani Andari1

2

I Gusti Bagus Wiksuana2

1,2Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia e-mail: meliani_andari@yahoo.com / telp: +6281934384886

ABSTRAK

Financial distress merupakan suatu hal yang sering terjadi pada perusahaan perbankan akibat dari adanya kesulitan keuangan yang dialami oleh perbankan sebelum menghadapi kegagalan ataupun kebangkrutan. Agar perusahaan perbankan dapat mengatasi kondisi financial distress, maka perlu adanya penilaian terhadap tingkat kesehatan bank yakni dengan RGEC. Penelitian ini bertujuan untuk mengetahui signifikansi pengaruh loan to deposit ratio, non performing loan, return on assets, good corporate governance, dan capital adequacy ratio terhadap financial distress. Penelitian ini dilakukan pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia. Jumlah sampel yang diambil yakni 31 perbankan, dengan metode non probability sampling tepatnya metode sampling jenuh. Teknik analisis yang digunakan yaitu analisis regresi logistik. Berdasarkan hasil analisis data, diketahui bahwa ROA berpengaruh negatif signifikan terhadap financial distress. Hasil analisis menjelaskan bahwa ROA dapat digunakan sebagai tolak ukur dalam memprediksi terjadinya financial distress pada perusahaan perbankan.

Kata kunci: financial distress, risk-based bank rating, regresi logistik

ABSTRACT

Financial distress is a common thing in the banking company as a result of the financial difficulties experienced by the banks before the face of failure or bankruptcy. In order to banking companies can overcome financial distress so there needs to an assessment of the soundness of banks namely with RGEC. Aims of this study to determine the significance of the influence of the loan to deposit ratio, non-performing loans, return on assets, good corporate governance, and capital adequacy ratio of the financial distress. This research was conducted on banking listed in Indonesia Stock Exchange Samples are taken that as many as 31 banking companies, with non-probability sampling methods, especially with saturated sampling method. The analysis technique used is the logistic regression analysis. Based on the analysis, it is exhibit that the ROA significant negative effect on financial distress. These results indicate that ROA can be used as a benchmark for predicting the occurrence of financial distress in the banking company.

Keywords: financial distress, risk-based bank rating, the logistic regression

PENDAHULUAN

Kemajuan suatu negara berkaitan erat dengan sistem perekonomian negara tersebut. Baik buruknya perekonomian suatu negara akan berdampak pada kemajuan serta kesejahteraan masyarakat yang ada di dalamnya. Tidak jarang, buruknya kondisi perekonomian menyebabkan sejumlah perusahaan mengalami kebangkrutan yang biasanya diawali dengan adanya kondisi financial distress. Kondisi financial distress yakni suatu kondisi keuangan perusahaan yang berada keadaan yang tidak sehat atau krisis (Afriyeni, 2012). Zaki et al. (2011) menyebutkan financial distress sebagai suatu masa ketika peminjam dalam hal ini individu maupun institusi tidak mampu menepati kewajiban pembayaran kepada kreditur. Financial distress yakni proses bertahap dan kumulatif, yang dikembangkan dari keadaan sehat (Zhuang dan Chen, 2014). Ketika perusahaan mengalami kondisi financial distress, perusahaan akan memaksimalkan nilai perusahaan untuk mengurangi risiko yang dihadapi perusahaan dan mulai melakukan manajemen risiko untuk menghindari biaya yang mungkin ditimbulkan dari financial distress (Akhigbe et al., 2014).

Financial distress disebabkan karena rendahnya kemampuan perusahaan dalam menghasilkan profit atau keuntungan dari proses operasinya (Shaari et al., 2013). Menurut Zhang et al. (2013), financial distress disebabkan oleh kemunduran eksternal atau kegagalan pengendalian keuangan secara internal. Dampak yang ditimbulkan dari financial distress yakni kebangkrutan serta mengakibatkan kerugian baik dalam skala besar maupun kecil (Sheikhi et al., 2012). Kebangkrutan perusahaan memiliki konsekuensi yang signifikan yang

dapat merugikan perekonomian perusahaan sehingga menyebabkan investor dan kreditor menderita kerugian keuangan yang cukup besar (Habib et al., 2012).

Kasus krisis keuangan atau financial distress sesungguhnya telah terjadi berulang kali di berbagai belahan dunia, termasuk Indonesia. Kondisi financial distress telah tercermin sejak pertengahan tahun 2013 ketika bank sentral Amerika Serikat mengumumkan rencana penghentian kebijakan stimulus moneter yang mengakibatkan sejumlah negara terutama negara berkembang mengalami tekanan cukup berat dikarenakan nilai tukar mata uang bergerak fluktuatif dengan kecenderungan melemah. Pada tahun 2015, Indonesia kembali dihadapkan dengan persoalan melemahnya nilai tukar rupiah hingga mencapai angka 14.728 per dollar AS pada tanggal 29 September 2015 (website resmi Bank Indonesia) dan kenaikan suku bunga acuan (The Fed). Angka tersebut merupakan level terlemah rupiah sejak awal tahun 2015 dan hal tersebut menimbulkan kekhawatiran tersendiri bagi sebagian besar masyarakat akan kembalinya masa krisis seperti tahun 1998 dan tahun 2008. Isu mengenai kenaikan suku bunga acuan atau The Fed di tahun 2015 memberikan dampak terhadap perekonomian Indonesia. Kenaikan suku bunga acuan tidak hanya berpengaruh terhadap kondisi perusahaan tetapi juga berdampak terhadap kondisi industri perbankan di Indonesia. Krisis kecil pada perekonomian global telah mengguncang industri perbankan hingga menimbulkan kerugian besar.

Bank adalah media penting untuk menstabilkan urutan finansial dan mempromosikan pembangunan industri (Jia-Liu, 2014). Bank memiliki peranan yang utama dalam penyaluran dana untuk tujuan produktif karena hal tersebut

memberikan kontribusi yang mendasar untuk pembangunan ekonomi (Stefancic et al., 2011). Bank di sejumlah negara, seperti Singapura, telah kehilangan modal akibat perlambatan ekonomi China. Bukan saja Singapura, tetapi hampir semua bank di dunia saat ini sedang bermasalah. Perlambatan ekonomi menyebabkan bisnis bank merosot, meningkatnya kredit macet serta turunnya tingkat penyaluran kredit sehingga dampaknya ke profit, bahkan ada yang sampai rugi. Berdasarkan berita yang termuat dalam Liputan6.com (tertanggal 21 Februari 2016) bahwa lembaga perbankan terpaksa mengambil langkah pemutusan hubungan kerja (PHK) para karyawannya sebagai dampak dari krisis kecil pada perekonomian global yang telah mengguncang bisnis perbankan hingga memicu kerugian besar. Kondisi tersebut juga terjadi di beberapa negara seperti Amerika Serikat (AS) dan Eropa.

Indikasi terjadinya financial distress tidak hanya tercermin dari adanya kasus PHK yang dilakukan oleh sejumlah perbankan, melainkan dapat dilihat pula dari rasio Earning Per Share (EPS) perbankan yang bernilai negatif (Yayanti dan Yanti, 2015). EPS biasanya dijadikan salah satu tolok ukur terjadinya financial distress karena rasio tersebut sebagian besar digunakan oleh shareholders untuk menilai prospek suatu perusahaan dimasa yang akan datang dibandingkan dengan rasio keuangan yang lain (Sastriana, 2013). Ketika ekonomi bermasalah, bankbank yang menyalurkan kredit pun ikut bermasalah. Kondisi kredit yang bermasalah meningkatkan pada terjadinya kasus financial distress di sejumlah lembaga perbankan. Fenomena terjadinya krisis keuangan tersebut menyebabkan

berbagai pihak terutama perbankan perlu melakukan antisipasi terhadap risiko kemungkinan timbulnya kasus financial distress.

Salah satu cara untuk mengatasi kekhawatiran akan timbulnya financial distress yakni pihak perbankan perlu menilai kesehatan perbankan tersebut. Perlu adanya suatu sistem yang dapat digunakan dalam menilai kondisi perbankan tersebut apakah dalam kondisi yang baik atau tidak, sehingga pihak manajemen perbankan dapat menyiapkan langkah yang tepat dalam mengatasi masalah yang timbul nantinya. Prawitz et al. (2013) menggambarkan kesehatan keuangan sebagai ukuran subjektif (yakni, perasaan, penilaian, dan reaksi) daripada satu tujuan (misalnya, pendapatan, aktiva). Berdasarkan Peraturan Bank Indonesia No.6/10/PBI/2004 tanggal 12 April 2004 dan Surat Edaran No.6/23/DPNP tanggal 31 Mei 2004 yakni terkait Sistem Penilaian Tingkat Kesehatan Bank Umum menjelaskan bahwa kesehatan suatu bank adalah kepentingan seluruh pihak yang terkait termasuk pihak pengelola bank, pemilik, masyarakat, dan tak terkecuali Bank Indonesia sebagai otoritas pengawas bank (Kurniasari, 2013). Bank perlu mengidentifikasi sejak dini terkait persoalan dari operasional bank yang mungkin akan muncul karena hal tersebut tentu akan menimbulkan tingkat risiko yang semakin tinggi pula. Pihak manajemen bank dapat menggunakan informasi penilaian tersebut untuk menetapkan strategi serta kebijakan yang sesuai sebelum kondisi perusahaan atau bank tersebut mengalami kebangkrutan.

Tahun 2012, Bank Indonesia kembali menerbitkan peraturan terbaru terkait tingkat kesehatan bank untuk mengatasi permasalahan yang dihadapi oleh perbankan. Penilaian terhadap kondisi kesehatan bank kini telah diatur dalam

peraturan Bank Indonesia yang terbaru yaitu Peraturan Bank Indonesia Nomor 13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum dimana bank wajib melakukan penilaian Tingkat Kesehatan Bank dengan menggunakan pendekatan berdasarkan risiko (Risk-based Bank Rating) yang lebih dikenal dengan istilah RGEC, yang merupakan singkatan dari Risk Profile, Good Corporate Governance, Earning, dan Capital. Penilaian kinerja bank dengan RGEC ini sesungguhnya hampir sama dengan CAMELS sebelumnya, hanya saja kini lebih komprehensif.

Faktor Asset Quality, Liquidity, dan Sensitivity to Market Risk pada CAMELS melebur ke dalam faktor Risk Profile (R) dalam penilaian kinerja bank dengan RGEC sedangkan faktor earnings dan capital tetap ada pada sistem yang baru seakan terdapat faktor baru yakni good corporate governance yang menggantikan faktor management pada peraturan sebelumnya. Apabila diperhatikan, kepatuhan terhadap penerapan GCG telah masuk pada faktor management pada sistem CAMELS yakni tercermin dalam komponen manajemen umum. Komponen lainnya yaitu penerapan sistem manajemen risiko dan kepatuhan bank, diperkirakan hampir sebagian indikatornya masuk ke risk profile dalam penilaian kinerja bank dengan RGEC. Good corporate governance dijadikan sebagai faktor tersendiri dalam sistem yang baru. Good corporate governance pada peraturan yang baru telah diperbarui oleh Bank Indonesia dengan beberapa model, prinsip ataupun praktek yang terbaru sesuai dengan perkembangan kondisi dan situasi terkini.

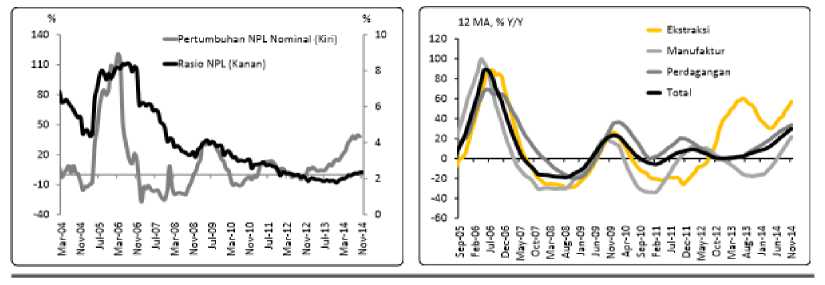

Terbitnya peraturan Bank Indonesia tersebut ternyata tidak menutup kemungkinan timbulnya permasalahan terhadap kondisi kesehatan perbankan. Berdasarkan data dari Lembaga Penjamin Simpanan (LPS), pada tahun 2014 profitabilitas dan kualitas kredit perbankan mengalami penurunan. Menurunnya kualitas kredit perbankan cukup mengkhawatirkan bagi bisnis perbankan selama tahun 2014 karena rasio Non Performing Loan (NPL) yang cukup tinggi jika dibandingkan dengan tahun 2008 saat periode pasca krisis global, menyebabkan para banker harus memperbesar porsi Cadangan Kerugian Penurunan Nilai Aset Keuangan (CKPN) dalam neraca bank. Cadangan Kerugian Penurunan Nilai Aset Keuangan berfungsi dalam mengestimasi adanya penurunan nilai aset keuangan baik dalam bentuk kredit maupun asset produktif perbankan lainnya. Saat kredit bermasalah, perbankan akan menyiapkan dana cadangannya untuk menjaga agar

kualitas kredit tetap terjaga sesuai aturan regulator.

Gambar 1. Perkembangan Kualitas Kredit Sumber: LPS, 2015

Berbagai penelitian telah dilakukan dalam mengidentifikasi setiap faktor

dalam menilai kesehatan suatu bank untuk memprediksi financial distress. Sebelumnya, Istria Sari dan Ismawati (2014) telah melakukan penelitian dan dalam hasil penelitian tersebut terdapat tiga variabel yang berpengaruh terhadap

financial distress yaitu, ROA yang memiliki pengaruh negatif dan signifikan terhadap financial distress, NPL memiliki pengaruh yang positif signifikan terhadap financial distress dan LDR berpengaruh positif signifikan terhadap financial distress. Lakshan dan Wijekoon (2013), Nugroho dan Sampurno (2012), Martharini (2012), Saleh dan Sudiyatno (2013) menyebutkan bahwa ROA memiliki pengaruh negatif dan signifikan terhadap financial distress, sedangkan Baklouti et al. (2016), Siregar dan Fauzie (2013), Rahmania dan Hermanto (2014), Wicaksana (2011), Hapsari (2012) menyatakan ROA memiliki pengaruh yang negatif namun tidak signifikan secara statistik terhadap financial distress. Hasil penelitian terdahulu menjelaskan bahwa semakin tingginya rasio ROA maka kemungkinan terjadi kondisi financial distress akan semakin kecil karena keuntungan yang diperoleh oleh bank tersebut semakin besar. Susanto dan Njit (2012) menjelaskan bahwa ROA berpengaruh positif dan tidak signifikan terhadap financial distress, sedangkan penelitian Al-khatib dan Al-Horani (2012) menemukan bahwa ROA berpengaruh positif signifikan terhadap financial distress.

Almilia dan Herdinigtyas (2005), Nugroho dan Sampurno (2012), Asmoro (2010) menyatakan bahwa CAR mempunyai pengaruh yang negatif signifikan terhadap kebangkrutan bank. Hasil penelitian terdahulu menunjukkan bahwa apabila nilai CAR semakin rendah, maka hal tersebut menunjukkan semakin kecil pula modal yang dimiliki bank sehingga kemungkinan bank tersebut dalam kondisi bermasalah akan semakin besar karena modal yang dimiliki bank tidak cukup menanggung penurunan nilai aktiva berisiko (Bestari dan Rohman, 2013).

Berbeda dengan penelitian yang dilakukan oleh Prasetyo (2011) menunjukkan CAR memiliki pengaruh positif signifikan terhadap kebangkrutan suatu bank, sedangkan Ismawati dan Istria (2015), Wongsosudono dan Chrissa (2013) menyebutkan bahwa CAR mempunyai pengaruh yang positif namun tidak signifikan terhadap financial distress. Penelitian lainnya yang dilakukan oleh Susanto dan Njit (2012) menyatakan bahwa faktor penentu kondisi kesehatan bank adalah NPL, ROE, LDR, dan GWM. Hasil penelitian Susanto dan Njit (2012) berbeda dengan hasil dari Istria Sari dan Ismawati (2014). Nugroho (2012), Ismawati dan Istria (2015), Wicaksana (2011) menyatakan bahwa NPL mempunyai pengaruh yang positif serta signifikan terhadap terjadinya financial distress, namun sebaliknya pernyataan Bestari dan Rohman (2013), Siregar dan Fauzie (2013), serta Saleh dan Sudiyatno (2013) yang menyatakan NPL berpengaruh positif namun tidak signifikan terhadap financial distress.

Penelitian dari Rahmania dan Hermanto (2014), menjelaskan variabel yang memiliki pengaruh dalam memprediksi kondisi kebangkrutan suatu bank adalah LDR yang berpengaruh negatif dan signifikan terhadap kondisi financial distress perbankan, tetapi Martharini (2012), Wicaksana (2011) menyimpulkan bahwa LDR berpengaruh negatif namun tidak signifikan terhadap financial distress. Pernyataan dari penelitian terdahulu memiliki arti bahwa kebangkrutan bank yang disebabkan karena kredit yang diberikan mengalami penurunan, menyebabkan bank memilih menginvestasikan dana dalam bentuk aktiva produktif sehingga hal tersebut memberikan pendapatan bunga yang tinggi. Berbeda dengan hasil penelitian dari Setiawan et al. (2015), Nugroho dan

Sampurno (2012) yang menyebutkan bahwa LDR memiliki pengaruh yang positif namun tidak signifikan terhadap financial distress.

Penilaian tingkat kesehatan bank tercermin dari laporan keuangan yang dimiliki bank tersebut sebagai gambaran terhadap keadaan yang sesungguhnya dari suatu bank sehingga dapat digunakan dalam pengambilan keputusan tertentu (Nugroho, 2012). Menurut Rahman dan Masngut (2014) likuiditas penting untuk organisasi karena melibatkan kemampuan perusahaan untuk membayar kewajiban mereka dalam kurun waktu singkat.

Berbagai penelitian telah dilakukan terkait Good Corporate Governance dalam penilaian kinerja bank dengan RGEC tersebut dan hasil yang didapatkan cukup bervariasi. Penelitian yang dilakukan oleh Hadi dan Andayani (2014) menjelaskan bahwa ukuran dewan direksi tidak memiliki pengaruh terhadap financial distress. Sebaliknya, penelitian dari Mayangsari dan Andayani (2015); Bonna (2012) yang menunjukkan dewan direksi mempunyai pengaruh negatif terhadap financial distress. Hasil penelitian Mayangsari dan Andayani (2015); Bonna (2012) menunjukkan bahwa banyaknya jumlah dewan direksi yang dimiliki, maka mencerminkan semakin kecil peluang terjadinya kondisi financial distress. Menurut Mayangsari dan Andayani (2015), semakin besar ukuran dewan direksi, maka diharapkan akan semakin baik pula kualitas keputusan yang dihasilkan yang nantinya akan berpengaruh pada kinerja perusahaan yang dapat menekan potensi kesulitan keuangan di masa depan.

Hasil penelitian terdahulu masih terdapat perbedaan hasil penelitian mengenai faktor-faktor dalam menilai kesehatan bank yang berkaitan dengan

financial distress. Perbedaan hasil penelitian tersebut disebabkan karena karakteristik yang berbeda dalam setiap penelitian mengenai financial distress pada perusahaan perbankan di Indonesia serta adanya peraturan terbaru yang dibuat oleh Bank Indonesia untuk menilai tingkat kesehatan perbankan, maka hal tersebut menimbulkan pandangan baru dalam melakukan penelitian mengenai financial distress perbankan berdasarkan peraturan terbaru Bank Indonesia, sehingga penulis ingin meneliti lebih lanjut terkait pengaruh penilaian kinerja bank dengan risk-based bank rating terhadap financial distress. Tujuan utama dari penelitian ini yakni untuk mengetahui signifikansi pengaruh dari penilaian kinerja bank dengan risk-based bank rating terhadap financial distress, sehingga dapat digunakan sebagai bahan pertimbangan bagi industri perbankan di Indonesia dalam menentukan dan mengambil keputusan yang tepat mengenai financial distress yang terjadi pada industri perbankan di Indonesia.

Berdasarkan kajian teori dan kajian empirikal tersebut, maka dapat dirumuskan hipotesis dari penelitian ini antara lain sebagai berikut:

H1: Loan Deposit Ratio (LDR) berpengaruh positif dan signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

H2: Return on Asset (ROA) berpengaruh negatif dan signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

H3: Non Performing Loan (NPL) berpengaruh positif dan signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

H4: Good Corporate Governance (GCG) berpengaruh negatif dan signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

H5: Capital Adequacy Ratio (CAR) berpengaruh negatif dan signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

METODE PENELITIAN

Desain penelitian ini menggunakan desain penelitian asosiatif untuk mengetahui pengaruh RGEC sebagai determinasi dalam menanggulangi financial distress pada perusahaan perbankan di BEI. Penelitian ini dilakukan pada perbankan yang terdaftar dalam BEI. Data yang didapatkan berbentuk laporan keuangan tahunan dan laporan historis lainnya di BEI periode 2013-2015. Objek penelitian ini adalah financial distress. Variabel dependen yang digunakan dalam penelitian ini adalah financial distress (Y).

Data kualitatif financial distress diperoleh dalam laporan keuangan tahunan perusahaan perbankan yang terdaftar di Bursa Efek Indonesia periode 2013-2015 yang dinyatakan dalam variabel dummy. Financial distress diproksikan dengan menggunakan rasio EPS yang merupakan ukuran keuntungan/laba yang diharapkan per lembar saham. Apabila suatu perbankan memiliki nilai EPS negatif yang mengindikasikan bahwa perbankan tersebut mengalami financial distress, maka diberi angka 1, sedangkan apabila nilai EPS perbankan tersebut positif yang menandakan bahwa perbankan tersebut tidak mengalami kondisi financial distress, maka diberi angka 0.

Variabel independen yang digunakan dalam penelitian ini, yang pertama adalah Loan to Deposit Ratio (X1). LDR merupakan proksi dari komponen risk khususnya penilaian terhadap risiko likuiditas dalam penilaian kinerja bank dengan RGEC. Data kuantitatif perhitungan ini didasarkan pada laporan keuangan

tahunan perusahaan perbankan yang terdaftar di Bursa Efek Indonesia periode

2013-2015 yang dinyatakan dengan satuan persentase (%) dengan rumus yakni

sebagai berikut:

LDR = -----Γ^—FT--Ux 100%

(1)

Danayang diterima OlehBank

Variabel independen yang kedua yang digunakan dalam penelitian ini

adalah Return On Assets (X2). Aspek rentabilitas (earnings) dalam penelitian ini

didasarkan pada laporan keuangan tahunan perusahaan perbankan yang terdaftar

di Bursa Efek Indonesia periode 2013-2015 yang diproksikan dengan rasio Return

on Asset (ROA) yang dinyatakan dalam satuan persentase (%) dengan rumus

sebagai berikut:

ROA =

LabaBersih Setelah Pajak

Total Aset

xlOO%……………………………......

(2)

Variabel independen yang ketiga yang digunakan dalam penelitian ini

adalah Non Performing Loan (X3). Aspek risiko (risk) diproksikan dengan rasio

NPL yang merupakan penilaian terhadap risiko kredit. Data kuantitatif

perhitungan ini didasarkan pada laporan keuangan tahunan perusahaan perbankan

yang terdaftar di Bursa Efek Indonesia periode 2013-2015 dan yang dinyatakan

dengan satuan persentase (%) dengan rumus yakni sebagai berikut:

NPL =

KreditBermasalah -___,

------------ r 100%

Total Kredit

(3)

Variabel independen yang keempat yang digunakan dalam penelitian ini adalah Good Corporate Governance (X4). Penelitian ini menggunakan ukuran dewan direksi sebagai proksi dari komponen GCG pada penilaian kinerja bank dengan RGEC. Data kuantitatif perhitungan ini didasarkan pada laporan keuangan

tahunan perusahaan perbankan yang terdaftar di Bursa Efek Indonesia periode

2013-2015. Ukuran dewan direksi dapat dihitung dari jumlah dewan direksi yang

ada dalam suatu perusahaan dan dinyatakan dalam satuan orang.

Variabel independen yang kelima yang digunakan dalam penelitian ini

adalah Capital Adequacy Ratio (X5). CAR dijadikan sebagai proksi dari

komponen capital (permodalan). Data kuantitatif perhitungan ini didasarkan pada

laporan keuangan tahunan perusahaan perbankan yang terdaftar di Bursa Efek

Indonesia periode 2013-2015 yang dinyatakan dengan satuan persentase (%)

dengan rumus yakni sebagai berikut:

CAR =

M°dal—xlOO%

Total ATMR

(4)

Jenis data yang dipergunakan yakni data kuantitatif yang didapatkan dari perusahaan perbankan yang terdaftar di BEI dalam bentuk laporan keuangan tahunan dan laporan historis lainnya periode 2013-2015. Sumber data yang dipergunakan yakni data sekunder yang berisi data variabel independen dan dependen yang dilakukan perusahaan perbankan yang terdaftar dalam Bursa Efek Indonesia (BEI) yang dapat diakses dalam www.idx.co.id dan www.sahamok.com. Populasi yang digunakan yakni semua industri perbankan yang terdaftar di BEI pada tahun 2013-2015 dengan menggunakan non probability sampling tepatnya metode sampling jenuh dengan jumlah sampel sebanyak 31 perusahaan perbankan. Metode pengumpulan data yang dipergunakan yakni metode observasi non partisipan dengan menggunakan teknik analisis regresi logistik.

HASIL DAN PEMBAHASAN

Tabel 1.

Statistik Deskriptif Variabel Independen

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

car |

93 |

8.02 |

27.91 |

17.153871 |

3.417663527 |

|

roa |

93 |

-7.58 |

5.14 |

1.5388172 |

2.04720958 |

|

npl |

93 |

0.21 |

12.28 |

2.5932258 |

2.133091837 |

|

ldr |

93 |

55.78 |

140.72 |

87.562796 |

13.21958259 |

|

gcg |

93 |

3 |

12 |

7.5376344 |

2.504600722 |

|

Valid N (listwise) |

93 |

Sumber: data diolah, 2016

Nilai minimum dari variabel CAR adalah 8.02 yang terdapat pada PT. Bank Pundi Indonesia, Tbk pada tahun 2015, sedangkan nilai maksimum CAR yakni sebesar 27.91 yang terdapat pada PT. Bank Himpunan Saudara 1906, Tbk pada tahun 2013. Mean variabel CAR yakni 17.1539 dan standar deviasinya sebesar 3.41766.

Nilai minimum variabel ROA yakni -7.58 yang terdapat pada PT. Bank Mutiara, Tbk tahun 2015, sedangkan nilai maksimumnya yakni 5.14 yang dimiliki oleh PT. Bank Himpunan Saudara 1906, Tbk di tahun 2013. Rata-rata variabel ROA yakni 1.5388 dengan standar deviasi sebesar 2.04721.

Nilai minimum dari variabel NPL adalah 0.21 yang dimiliki oleh PT. Bank Bumi Arta, Tbk pada tahun 2013. Angka maksimum variabel NPL yakni 12.28 yang dimiliki PT. Bank Mutiara, Tbk pada tahun 2013. Mean variabel NPL yakni 2.5932 dengan standar deviasi sebesar 2.13309.

Nilai minimum variabel LDR adalah 55.78 yang terdapat pada PT. Bank Capital Indonesia, Tbk pada tahun 2015, sedangkan nilai maksimum variabel LDR yakni 140.72 yang terdapat pada PT. Bank Himpunan Saudara 1906, Tbk

pada tahun 2013. Nilai mean variabel LDR adalah 87.5628 dengan standar deviasi sebesar 13.21958.

Nilai minimum variabel GCG yakni 3 yang terdapat pada PT. Bank MNC Internasional, Tbk di tahun 2013 dan PT. Bank Bumi Arta, Tbk yang konsisten menggunakan sebanyak 3 orang dewan direksi selama tahun 2013 – 2015. Nilai maksimum variabel GCG yakni 12 yang terdapat pada PT. Bank PAN Indonesia Tbk pada tahun 2015. Rata-rata variabel GCG yakni 7.5376 dengan standar deviasi yakni 2.50460.

Penjelasan untuk variabel financial distress (Y) ditunjukkan pada Tabel 2.

|

Tabel 2. Frekuensi Variabel Terikat | ||||

|

Frequency |

Percent |

Valid Percent |

Cumulative Percent | |

|

tidak financial Valid distress |

88 |

94.6 |

94.6 |

94.6 |

|

financial distress |

5 |

5.4 |

5.4 |

100.0 |

|

Total |

93 |

100 |

100 | |

|

Sumber: data diolah, 2016 | ||||

Berdasarkan Tabel 2, terdapat 5 observasi (5.4%) perbankan yang mengalami financial distress, sedangkan sebanyak 88 observasi (94.6%) perbankan yang tidak mengalami financial distress selama tahun 2013 - 2015.

|

Tabel 3. Hosmer and Lemeshow Test | ||

|

Step |

Chisquare df |

Sig. |

|

1 |

0.608 8 |

1.000 |

|

Sumber: data diolah, 2016 | ||

Berdasarkan hasil dari Tabel 3 menjelaskan bahwa nilai statistik Hosmer and Lemeshow Test sebesar 0.608 dengan probabilitas signifikansi 1.000. Nilai Hosmer and Lemeshow Test menjelaskan bahwa model dalam penelitian ini dapat

diterima karena cocok dengan data observasinya yang ditunjukkan oleh nilai signifikansi yang lebih besar dari 5%.

Model dapat dinilai secara keseluruhan dengan membandingkan nilai -2 Log likehood pada awal (block number=0) dan nilai -2 Log likehood pada akhir (block number=1). Nilai -2 Log likehood pada awal yakni sebesar 38.958 dan ketika dimasukkan lima variabel independen lainnya, maka nilai -2 Log likehood pada akhir mengalami penurunan menjadi 13.193. Penurunan nilai -2 Log likehood menunjukkan model regresi yang baik atau model yang dihipotesiskan cocok dengan data hasil penilaian keseluruhan model yang ditunjukkan pada Tabel 4. dan Tabel 5.

Tabel 6. menunjukkan besarnya nilai Nagelkerke R Square yakni 0,707. Hasil analisis memiliki makna bahwa variabel LDR, ROA, NPL, GCG, dan CAR (variabel independen) mampu menjelaskan variabel financial distress sebagai variabel terikat yakni sebesar 70,7%, sedangkan sisanya yaitu sebesar 29,3% dijelaskan oleh variabel lain yang tidak dimasukkan dalam model persamaan

regresi.

Tabel 4.

Iteration Historya,b,c Block Number = 0

|

Iteration |

-2 Log likelihood |

Coefficients | |

|

Constant | |||

|

Step 0 |

1 |

46.70305562 |

-1.784946237 |

|

2 |

39.61012691 |

-2.515813307 | |

|

3 |

38.9691719 |

-2.819327259 | |

|

4 |

38.95785231 |

-2.866865032 | |

|

5 |

38.95784725 |

-2.867898425 | |

|

6 |

38.95784725 |

-2.867898902 | |

Sumber: data diolah, 2016

Tabel 5.

Iteration Historya,b,c,d Block Number = 1

|

Iteration |

-2 Log likelihood |

Coefficients | ||||||

|

Constant |

CAR |

ROA |

NPL |

LDR |

GCG | |||

|

Step 1 |

1 |

36.116 |

-2.044 |

0.023 |

-0.334 |

-0.049 |

0.004 |

0.016 |

|

2 |

21.338 |

-3.185 |

0.049 |

-0.656 |

-0.129 |

0.009 |

0.022 | |

|

3 |

16.151 |

-4.338 |

0.111 |

-1.087 |

-0.297 |

0.013 |

0.017 | |

|

4 |

13.993 |

-5.168 |

0.216 |

-1.663 |

-0.557 |

0.010 |

0.018 | |

|

5 |

13.319 |

-4.863 |

0.278 |

-2.165 |

-0.788 |

-0.002 |

0.048 | |

|

6 |

13.199 |

-4.221 |

0.298 |

-2.459 |

-0.931 |

-0.010 |

0.057 | |

|

7 |

13.193 |

-3.940 |

0.299 |

-2.536 |

-0.971 |

-0.012 |

0.053 | |

|

8 |

13.193 |

-3.914 |

0.299 |

-2.541 |

-0.974 |

-0.012 |

0.053 | |

|

9 |

13.193 |

-3.914 |

0.299 |

-2.541 |

-0.974 |

-0.012 |

0.053 | |

Sumber: data diolah, 2016

|

Tabel 6. Model Summary | |

|

Step -2 Log likelihood |

Cox & Snell R Square Nagelkerke R Square |

|

1 13.193 |

0.242 0.707 |

Sumber: data diolah, 2016

Pada hasil Tabel 7, dapat dijelaskan bahwa tidak terdapat gejala multikolinearitas yang serius antar variabel independen karena tidak ada nilai koefisien korelasi antar variabel yang nilainya lebih besar dari 0,8.

Tabel 7.

Correlation Matrix

|

Constant |

CAR |

ROA |

NPL |

LDR |

GCG | |

|

Step 1 Constant |

1.000 |

-0.697 |

-0.203 |

-0.464 |

-0.577 |

-0.621 |

|

CAR |

-0.697 |

1.000 |

-0.302 |

-0.031 |

-0.082 |

0.458 |

|

ROA |

-0.203 |

-0.302 |

1.000 |

0.928 |

0.478 |

-0.152 |

|

NPL |

-0.464 |

-0.031 |

0.928 |

1.000 |

0.504 |

0.060 |

|

LDR |

-0.577 |

-0.082 |

0.478 |

0.504 |

1.000 |

0.076 |

|

GCG |

-0.621 |

0.458 |

-0.152 |

0.060 |

0.076 |

1.000 |

Sumber: data diolah, 2016

Tabel 8.

Matriks Kualifikasi

|

Observed |

Predicted | |

|

fd |

Percentage Correct | |

|

tidak financial |

financial | |

|

distress |

distress | |

|

Step tidak financial | ||

|

1 fd distress |

87 |

1 98.9 |

|

financial distress |

1 |

4 80.0 |

|

Overall Percentage |

97.8 | |

|

Sumber: data diolah, 2016 | ||

Tabel 9.

Variables in the Equation

95.0% C.I.for

|

B |

S.E. |

Wald |

df |

Sig. |

Exp(B) |

EXP( |

B) | ||

|

Lower |

Upper | ||||||||

|

Step | |||||||||

|

1(a) |

car |

0.299 |

0.307 |

0.948 |

1.000 |

0.330 |

1.349 |

0.738 |

2.464 |

|

roa |

-2.541 |

1.220 |

4.339 |

1.000 |

0.037 |

0.079 |

0.007 |

0.861 | |

|

npl |

-0.974 |

0.646 |

2.275 |

1.000 |

0.132 |

0.378 |

0.106 |

1.339 | |

|

ldr |

-0.012 |

0.053 |

0.051 |

1.000 |

0.822 |

0.988 |

0.890 |

1.097 | |

|

gcg |

0.053 |

0.400 |

0.017 |

1.000 |

0.895 |

1.054 |

0.481 |

2.309 | |

|

Constant |

-3.914 |

9.100 |

0.185 |

1.000 |

0.667 |

0.020 |

Sumber: data diolah, 2016

Berdasarkan Tabel 9, adapun model regresi yang dapat dibentuk dari nilai

estimasi parameter dalam variables in the equation antara lain yakni sebagai berikut.

Ln = - 3.914 - 0.012 LDR – 2.541 ROA – 0.974 NPL + 0.053 GCG + 0.299

1-p

CAR………………………………………………………………… (5)

Pengujian hipotesis dilakukan dengan cara membandingkan tingkat signifikasi (sig.) dengan α sebesar 5%. Sesuai hasil dari Tabel 9, maka adapun interpretasi dari hasil penelitian ini dapat dijelaskan yakni yang pertama pengaruh LDR terhadap financial distress. Variabel loan deposit ratio (LDR) yang merupakan proksi dari risk menunjukkan nilai koefisien regresi sebesar -0,012

dengan nilai probabilitas variabel sebesar 0,822 yang lebih besar dari tingkat signifikansi 0,05 (5%). Hasil dari penelitian ini bermakna bahwa H1 ditolak, yang menunjukkan bahwa variabel LDR memiliki pengaruh yang negatif namun tidak signifikan terhadap financial distress perbankan di Bursa Efek Indonesia.

Hasil penelitian ini menjelaskan bahwa besarnya rasio LDR akan mempengaruhi pendapatan suatu bank dalam mendapatkan bunga dari kredit yang disalurkan, sehingga besarnya kredit yang disalurkan tersebut dapat meningkatkan pendapatan bank, tetapi adanya hubungan yang tidak signifikan karena nilai LDR yang terlalu tinggi akan mengganggu likuiditas bank (Martharini 2012). LDR juga dapat dijadikan sebagai tolok ukur kinerja suatu perbankan yang berfungsi sebagai lembaga intermediasi. Besarnya LDR yang disalurkan mengindikasikan bahwa manajemen bank tersebut memiliki kemampuan dalam hal memasarkan dana yang semakin baik, walaupun belum maksimal, sehingga hal tersebut mencerminkan semakin rendahnya kemungkinan terjadi financial distress. Penelitian yang dilakukan oleh Martharini (2012) didukung pula oleh hasil penelitian lain yang menemukan hasil yang sama, diantaranya yakni Susanto dan Njit (2012), Wicaksana (2011), dan Siregar dan Fauzie (2013).

Kedua, yakni pengaruh ROA terhadap financial distress. Variabel ROA sebagai proksi dari earnings menunjukkan nilai koefisien regresi sebesar -2,541 dengan nilai probabilitas variabel sebesar 0,037 yang lebih kecil dari 5%. Hasil penelitian ini memiliki makna bahwa H2 diterima, yang menunjukkan bahwa rasio ROA mempunyai pengaruh yang negatif dan signifikan terhadap financial distress perbankan di BEI.

Rasio ROA dipergunakan sebagai proksi earnings dalam penilaian kinerja bank dengan RGEC karena rasio ini memiliki korelasi yang signifikan terhadap kemampuan perbankan dalam menghasilkan laba. Tinggi rendahnya pendapatan suatu perbankan dapat terlihat dari rasio ROA perbankan tersebut. Apabila perolehan laba mengalami peningkatan, maka hal tersebut menunjukkan semakin baiknya operasional dari suatu perbankan khususnya dalam menjalankan usahanya sehingga profitabilitas perbankan tersebut juga akan meningkat.

Hasil analisis menjelaskan bahwa rasio ROA yang semakin tinggi, menunjukkan semakin besar pula laba yang didapatkan oleh bank tersebut, maka probabilitas terjadinya financial distress akan semakin kecil (Ismawati dan Istria, 2015). Rasio ini mengukur kemampuan suatu perbankan dalam menggunakan aset yang dimiliki untuk mendapatkan profit.

Penelitian yang dilakukan oleh Ismawati dan Istria (2015) didukung pula oleh hasil penelitian lain yang menemukan hasil yang sama, diantaranya yakni Andre (2013), Istria dan Kun (2014), Nugroho dan Sampurno (2012), Hapsari (2012), Martharini (2012), Wongsosudono dan Chrissa (2013), Andre dan Taqwa (2014), Saleh dan Sudiyatno (2013), Asmoro (2010), Lakshan dan Wijekoon (2013) dan Rusaly (2016).

Ketiga, yakni pengaruh antara NPL terhadap financial distress. Variabel non performing loan (NPL) yang merupakan proksi dari risk menunjukkan nilai koefisien regresi sebesar -0,974 dengan nilai probabilitas variabel sebesar 0,132 yang lebih besar dari 0,05. Hasil penelitian ini mempunyai arti bahwa H3 ditolak,

yang menunjukkan bahwa NPL berpengaruh negatif namun tidak signifikan secara statistik terhadap financial distress perbankan di BEI.

Hasil analisis ini menjelaskan bahwa besarnya nilai NPL belum tentu mengindikasikan terjadinya financial distress karena kredit yang diberikan dalam hal ini hanya kredit yang diberikan kepada dana pihak ketiga, tidak termasuk kredit yang diberikan kepada bank lain (Susanto dan Njit, 2012). Pernyataan Susanto dan Njit (2012) tersebut sesuai dengan data pada penelitian ini.

Hasil analisis pada penelitian ini dapat dibandingkan dengan data NPL pada perusahaan perbankan dan dapat dilihat bahwa nilai NPL yang tinggi yakni 8.90 yang dimiliki oleh BSWD (PT. Bank of India Indonesia, Tbk) di tahun 2015, tidak menyebabkan bank tersebut mengalami financial distress. Bahkan sebaliknya, nilai NPL yang rendah yakni 0.23 pada PT. Bank QNB Indonesia, Tbk di tahun 2013 mengindikasikan terjadinya financial distress. Hasil analisis dari perbandingan data NPL disebabkan karena bank tidak hanya menyalurkan kredit kepada masyarakat (dana pihak ketiga), tetapi sebagian besar dana yang mereka salurkan diberikan kepada bank-bank lain yang membutuhkan dana, sehingga walaupun nilai NPL dari bank tersebut tinggi tidak menyebabkan bank mengalami financial distress.

Hasil analisis data menunjukkan bahwa tingginya nilai NPL belum tentu mencerminkan terjadinya financial distress karena untuk menilai kondisi financial distress suatu perbankan tidak hanya dilihat dari rasio NPL yang tinggi, tetapi juga rasio keuangan perbankan lainnya. Misalnya pendapatan bank yang tinggi

yang ditunjukkan dengan rasio ROA yang tinggi sehingga bank mampu menutupi permasalahan likuiditas dari bank tersebut.

Hasil penelitian ini tidak konsisten dengan hasil penelitian Wicaksana (2011), Istria dan Kun (2014), Ismawati dan Istria (2015), Setiawan et al. (2015), serta Rahmania dan Hermanto (2014) menyatakan NPL berpengaruh positif dan signifikan terhadap financial distress. Penelitian ini juga tidak sesuai dengan hasil penelitian Siregar dan Fauzie (2013), Bestari dan Rohman (2013), dan Asmoro (2010) yang menyatakan NPL memiliki pengaruh yang positif namun tidak signifikan terhadap financial distress.

Keempat, yaitu pengaruh GCG terhadap financial distress. Variabel GCG pada penelitian ini diproksikan melalui ukuran dewan direksi. Nilai koefisien regresi (beta) sebesar 0,053 dengan nilai probabilitas variabel sebesar 0,895 yang lebih tinggi dari 0.05 berarti bahwa H4 ditolak, yang menunjukkan bahwa GCG mempunyai pengaruh yang positif namun tidak signifikan secara statistik terhadap financial distress perbankan di Bursa Efek Indonesia.

Hasil dari analisis GCG menunjukkan bahwa banyaknya jumlah dewan dapat mempengaruhi kondisi keuangan karena setiap hasil keputusan yang dijalankan perusahaan khususnya perbankan berasal dari hasil keputusan dewan. Semakin banyak jumlah dewan direksi dalam perusahaan dapat mengindikasikan timbulnya kasus kolusi dalam perusahaan karena ketika perusahaan mengalami tekanan keuangan yang besar biasanya akan membutuhkan pertimbangan tentang keadaan keuangan perusahaan dari para direktur. Jumlah dewan direksi yang lebih sedikit akan dapat menciptakan komunikasi yang lebih efektif dan baik di antara

para direktur dan tindakan yang lebih sigap dalam mengatasi suatu permasalahan (Widyati, 2013).

Ukuran dewan direksi yang dijadikan sebagai proksi GCG mempunyai pengaruh yang tidak signifikan secara statistik. Hasil analisis menjelaskan bahwa jumlah dewan direksi tidak menjamin keefektifan dalam menjalankan tanggung jawabnya mengelola perusahaan yang mampu memperkecil terjadinya kondisi kesulitan keuangan (Priego et al., 2014). Sesungguhnya, jumlah dewan direksi yang optimal tergantung masing-masing perusahaan.

Kelima, yakni pengaruh CAR terhadap financial distress. Variabel CAR sebagai proksi dari capital menunjukkan nilai koefisien beta sebesar 0,299 dengan signifikansi variabel sebesar 0,330 yang lebih besar dari 0,05. Hasil penelitian ini bermakna bahwa H5 ditolak, yang menunjukkan bahwa variabel CAR memiliki pengaruh yang positif namun tidak signifikan terhadap financial distress perbankan di BEI.

Hasil analisis dari penelitian ini menunjukkan bahwa variabel CAR tidak mampu digunakan dalam memprediksi kondisi kesulitan keuangan dikarenakan dalam penelitian ini definisi kesulitan keuangan berkaitan dengan laba negatif perbankan serta kemampuan bank terkait likuiditas bank tersebut. Apabila perbankan dalam keadaan merugi (laba negatif) namun struktur permodalannya tetap terjaga dengan baik, maka perbankan tersebut memiliki CAR yang tinggi walaupun kondisinya sedang rugi. Misalkan perbankan menutupnya dengan melakukan kebijakan hutang. Kondisi ini menunjukkan bahwa perusahaan

perbankan sebagian besar mampu mengatur modalnya sehingga bank tidak sampai mengalami penyusutan harta yang timbul karena adanya kondisi yang bermasalah.

Hasil penelitian ini didukung oleh penelitian dari Istria dan Kun (2014), Bestari dan Rohman (2013), Ismawati dan Istria (2015), Wongsosudono dan Chrissa (2013), Siregar dan Fauzie (2013), serta Rahmania dan Hermanto (2014) yang menyatakan hasil yang sama. Berbanding terbalik dengan hasil yang ditemukan Nugroho dan Sampurno (2012) dan Asmoro (2010) yang menyatakan bahwa CAR berpengaruh negatif signifikan terhadap financial distress.

SIMPULAN DAN SARAN

Berdasarkan hasil analisis yang telah dijabarkan, maka adapun hasil pengujian RGEC dalam menanggulangi financial distress pada perbankan, maka disimpulkan bahwa rasio ROA menunjukkan hasil yang signifikan terhadap financial distress yang berarti ROA dapat dipergunakan untuk menanggulangi kondisi financial distress yakni dengan cara meningkatkan laba atau profitabilitas perbankan tersebut karena peningkatan laba menunjukkan semakin baiknya operasional dari suatu perbankan khususnya dalam menjalankan usahanya sehingga profitabilitas perbankan tersebut juga akan meningkat yang nantinya mampu mengatasi permasalahan terkait terjadinya financial distress. Tidak hanya berfokus pada rasio ROA saja, tetapi juga perbankan harus melihat dari rasio-rasio lainnya untuk dapat mengantisipasi ataupun mengatasi masalah financial distress karena untuk menanggulangi kondisi financial distress tidak bisa berpedoman pada satu rasio saja tetapi keseluruhan komponen dalam menilai kesehatan perbankan (RGEC) saling berkaitan.

Saran dalam penelitian ini yakni sebaiknya untuk penelitian selanjutnya agar dapat mempergunakan variabel lain sebagai proksi dari RGEC dan mengikuti aturan terbaru yang dikeluarkan oleh Bank Indonesia serta dapat menggunakan proporsi dewan komisaris independen sebagai proksi dari variabel Good Corporate Governance dalam menilai tingkat kesehatan bank dengan RGEC. Penelitian selanjutnya juga dapat menggunakan teknik analisis lainnya, misalnya dengan menggunakan teknik statistik multivariat melalui multivariate discriminant analysis (Z-score) untuk menguji ketepatan dalam memprediksi terjadinya financial distress.

REFERENSI

Afriyeni, Endang. 2012. Model Prediksi Financial Distress Perusahaan. Polibisnis, 4 (2), h: 1-10.

Akhigbe, Aigbe, Anna D. Martin dan Laurence J. Mauer. 2014. Influence of Financial Distress on Foreign Exchange Exposure. American Journal of Business, 29 (3/4), pp: 223-236.

Al-khatib, Hazem B., and Al-Horani, Alaa. 2012. Predicting Financial Distress of Public Companies Listed in Amman Stock Exchange. European Scientific Journal, 8 (15), pp: 1-17.

Almilia, Luciana Spica., dan Herdinigtyas, Winny. 2005. Analisis Rasio Camel Terhadap Prediksi Kondisi Bermasalah Pada Lembaga Perbankan Perioda 2000-2002. Jurnal Akuntansi & Keuangan, 7 (2), h: 131-147.

Andre, Orina. 2013. Pengaruh Profitabilitas, Likuiditas dan Leverage dalam Memprediksi Financial Distress (Studi Empiris Pada Perusahaan Aneka Industri Yang Terdaftar di BEI). Skripsi. Universitas Negeri Padang.

Andre, Orina., dan Taqwa, Salma. 2014. Pengaruh Profitabilitas, Likuiditas, dan Leverage dalam Memprediksi Financial Distress (Studi Empiris Pada Perusahaan Aneka Industri yang Terdaftar di BEI Tahun 2006-2010). Jurnal WRA, 2 (1), h: 293-312.

Ariyanti, Fiki. 2016. Ekonomi Dunia Lesu, Begini Kondisi Industri Perbankan RI.

Liputan6.com, http://bisnis.liputan6.com/read/2441288/ekonomi-dunia-

lesu-begini-kondisi-industri-perbankan-ri. Diunduh 23 Februari 2016.

Asmoro, Argo. 2010. Analisis Pengaruh Rasio Keuangan Terhadap Prediksi Kondisi Bermasalah Pada Bank (Studi Kasus Pada Bank Persero dan Bank Umum Swasta Nasional Periode 2004- 2007). Skripsi. Fakultas Ekonomi Universitas Diponegoro, Semarang.

Baklouti, Nizar., Frédéric Gautier, dan Habib Affes. 2016. Corporate Governance and Financial Distress of European Commercial Banks. Journal of Business Studies Quarterly, 7 (3), pp: 75-96.

Bank Indonesia, 2016. Lampiran 14 Surat Edaran Bank Indonesia Nomor 3/30/DPNP tanggal 14 Desember 2001 Tentang Pedoman Perhitungan Rasio Keuangan. Jakarta: Bank Indonesia.

Bank Indonesia, 2016. Peraturan Bank Indonesia Nomor: 13/1/PBI/2011 Tentang Penilaian Tingkat Kesehatan Bank Umum. Jakarta: Bank Indonesia.

Bestari, Adhistya Rizky., dan Rohman, Abdul. 2013. Analisis Pengaruh Rasio Camel Terhadap Kondisi Bermasalah Bank Pada Sektor Perbankan Periode 2007–2011. Diponegoro Journal of Accounting, 2 (3), h: 1-9.

Bonna, Adu K. 2012. The Impact of Corporate Governance on Corporate Financial Performance. Disertasi. Management and Decision Sciences Faculty, Walden University, Amerika Serikat.

Habib, Ahsan, Md. Borhan Uddin Bhuiyan, dan Ainul Islam. 2013. Financial Distress, Earnings Management and Market Pricing of Accruals During The Global financial Crisis. Managerial Finance, 39 (2), 2013, pp: 155180.

Hadi, Selfi Anggraeni Fauziah dan Andayani. 2014. Mekanisme Corporate Governance dan Kinerja Keuangan Pada Perusahaan Yang Mengalami Financial Distress. Jurnal Ilmu & Riset Akuntansi, 3 (5), h: 1-17.

Hapsari, Evanny Indri. 2012. Kekuatan Rasio Keuangan dalam Memprediksi Kondisi Financial Distress Perusahaan Manufaktur di BEI. Jurnal Dinamika Manajemen, 3 (2), h: 101-109.

Ismawati, Kun., dan Istria, Paula Chrisna. 2015. Detektor Financial Distress Perusahaan Perbankan Indonesia. Ekonomi Bisnis & Kewirausahaan, 4 (1), h: 6-29.

Istria Sari, Paula Chrisna., dan Ismawati, Kun. 2014. Analisis Pengaruh Rasio Camel dalam Mendeteksi Financial Distress Pada Perusahaan Perbankan Yang Terdaftar Di Bursa Efek Indonesia. Skripsi. Universitas Negeri Surabaya, Surabaya.

Jia Liu, Zhen. 2014. Cross-Country Study On The Determinants Of Bank Financial Distress. ISSN 0034-7590, 55 (5), pp: 593-603.

Kurniasari, Christiana. 2013. Analisis Pengaruh Rasio Camel Dalam Memprediksi Financial Distress Perbankan Indonesia. Skripsi. Fakultas Ekonomika Dan Bisnis Universitas Diponegoro, Semarang.

Lakshan, A.M.I dan Wijekoon, W.M.H.N. 2013. The Use of Financial Ratios in Predicting Corporate Failure in Sri Langka. GSTF International Journal on Business Review (GBR), 2 (4), pp: 37-43.

Lembaga Penjamin Simpanan. 2015. Catatan Akhir Tahun Profitabilitas Perbankan. Laporan Perekonomian dan Perbankan Februari 2015. Jakarta.

Martharini, Latifa. 2012. Analisis Pengaruh Rasio Camel dan Size Terhadap Prediksi Kondisi Bermasalah Pada Perbankan. Skripsi. Manajemen Universitas Negeri Diponegoro, Semarang.

Mayangsari, Lillananda Putri dan Andayani. 2015. Pengaruh Good Corporate Governance dan Kinerja Keuangan Terhadap Financial Distress. Jurnal Ilmu & Riset Akuntansi, 4 (4), h: 1-18.

Nugroho, Aji., dan Sampurno, R. Djoko. 2011. Analisis Pengaruh Rasio CAR, NPL, ROA, BOPO dan LDR Terhadap Prediksi Kondisi Bermasalah Usaha Perbankan Di Indonesia Versi Majalah Infobank (Pada Bank Konvensional Yang Terdaftar Di BEI Periode 2004-2008). Skripsi. Universitas Diponegoro Semarang.

Nugroho, Vidyarto. 2012. Pengaruh CAMEL dalam Memprediksi Kebangkrutan Bank. Jurnal Akuntansi, 16 (1), h: 145-161.

Prasetyo, Eka Adhi. 2011. Faktor-Faktor Yang Mempengaruhi Kondisi Financial Distress Perusahaan Perbankan yang Listing di BEI Tahun 2006 – 2008. Skripsi. Universitas Diponegoro, Semarang.

Prawitz, Aimee D., Julie C. Kalkowski dan Judith Cohart. 2013. Responses to Economic Pressure by Low-Income Families: Financial Distress and Hopefulness. J Fam Econ Iss, 34, pp: 29-40.

Priego de la Cruz, Alba Maria, Montserrat Manzaneque Lizano dan Elena Merino Madrid. 2014. Corporate Governance and Accuracy Level of Financial Distress Prediction Models. International Business & Economics Research Journal, 13 (7), pp: 1619-1624.

Rahman, Rashidah Abdul., and Masngut, Mazni Yanti. 2014. The Use Of “CAMELS” In Detecting Financial Distress Of Islamic Banks In Malaysia. The Journal of Applied Business Research, 30 (2), pp: 445-452.

Rahmania, Meilita Fitri., dan Hermanto, Suwardi Bambang. 2014. Analisis Rasio Keuangan Terhadap Financial Distress Perusahaan Perbankan Studi Empiris di BEI 2010-2012. Jurnal Ilmu & Riset Akuntansi, 3 (1), h: 1-20.

Rusaly, Adila. 2016. Pengaruh Likuiditas dan Profitabilitas Terhadap Financial Distress Pada Perusahaan Transportasi yang Terdaftar di Bursa Efek

Indonesia (BEI) Tahun 2010-2014. Skripsi. Universitas Hasanuddin, Makassar.

Saham OK. 2016. Sub Sektor Bank BEI (81).

http://www.sahamok.com/emiten/sektor-keuangan/sub-sektor-bank/ (diunduh 19 April 2016).

Saleh, Amir., dan Sudiyatno, Bambang. 2013. Pengaruh Rasio Keuangan Untuk Memprediksi Probabilitas Kebangkrutan Pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Indonesia. Dinamika Akuntansi, Keuangan dan Perbankan, 2 (1), h: 82 – 91.

Sastriana, Dian. 2013. Pengaruh Corporate Governance dan Firm Size Terhadap Perusahaan yang Mengalami Kesulitan Keuangan (Financial Distress). Skripsi. Universitas Diponegoro, Semarang.

Setiawan, Andri., Sumani, dan Marmono Singgih. 2015. Analisis Rasio Keuangan Sebagai Prediktor Kesulitan Keuangan pada Bank yang Terdaftar di Bursa Efek Indonesia. Artikel Ilmiah Mahasiswa 2015, h: 1-8.

Shaari, Noor Azizah, Nurfadhilah Abu Hasan, Yamuna Rani Palanimally dan Rames Kumar Moona Haji Mohamed. 2013. The Determinants of Derivative Usage: A Study on Mallaysian Firms. Interdisciplinary Journal of Contemporary research In Business, 5 (2), pp: 300-316.

Sheikhi, Maryam, Mirfeiz Fallah Shams, dan Zeinab Sheikhi. 2012. Financial Distress Prediction Using Distress Score as a Predictor. International Journal of Business and Management, 7 (1), pp: 169-181.

Siregar, Rizky Indriyani., dan Fauzie, Syarief. 2013. Analisis Manfaat Rasio Keuangan dalam Memprediksi Financial Distress Pada Perbankan (20072012). Jurnal Ekonomi dan Keuangan, 2 (12), h: 716-726.

Stefancic, Mitja, and Neophytos Kathitziotis. 2011. An Evaluation of Italian Banks In The Period Of Financial Distress. The International Business & Economics Research Journal, 10 (10), pp: 103-113.

Susanto, Yulius Kurnia., dan Njit, Tjhai Fung. 2012. Penentu Kesehatan Perbankan. Jurnal bisnis dan akuntansi, 14 (2), h: 105-116.

Wicaksana, Rizki Ludy. 2011. Analisis Pengaruh Rasio Camel Terhadap Kondisi Bermasalah Pada Sektor Perbankan di Indonesia. Skripsi. Universitas Diponegoro, Semarang.

Widyati, Maria Fransisca. 2013. Pengaruh Dewan Direksi, Komisaris Independen, Komite Audit, Kepemilikan Manajerial dan Kepemilikan Institusional Terhadap Kinerja Keuangan. Jurnal Ilmu Manajemen, 1 (1), h: 234-249.

Wongsosudono, Corinna., dan Chrissa, 2013. Analisis Rasio Keuangan Untuk Memprediksi Financial Distress Pada Perusahaan Sektor Keuangan yang Terdaftar Di Bursa Efek Indonesia. Jurnal Bina Akuntansi, 19 (2), h: 1-14.

Yayanti, Vivian., dan Yanti. 2015. Analisis Pengaruh Likuiditas, Efisiensi Operasi, dan Corporate Governance Terhadap Financial Distress Pada Perusahaan Manufaktur yang Terdaftar Di Bursa Efek Indonesia Pada Periode 2012 – 2014. Jurnal Ekonomi, 20 (1), h: 154-173.

Zaki, Ehab, Rahim Bah, dan Ananth Rao. 2011. Assessing Probabilities of Financial Distress of Banks in UAE. International Journal of Managerial Finance, 7 (3), pp: 304-320.

Zhang, Ying, Chong Wu dan Xin-ying Zhang. 2013. Enterprise Financial Distress Prediction Based on BPNN: A Case Study of Chinese Listed Companies. Information Technology Journal, 12 (23), pp: 7684-7690.

Zhuang, Qian., and Chen, Lianghua. 2014. Dynamic Prediction of Financial Distress Based on Kalman Filtering. Corporation Discrete Dynamics in Nature and Society, pp: 1- 10.

145

Discussion and feedback