PENGARUH STRUKTUR KEPEMILIKAN, IOS, DAN ROE TERHADAP NILAI PERUSAHAAN PADA PERUSAHAAN FOOD AND BEVERAGE

on

E-Jurnal Manajemen Unud, Vol. 4, No. 4, 2015:1599-1626 ISSN : 2302-8912

PENGARUH STRUKTUR KEPEMILIKAN, IOS, DAN ROE TERHADAP NILAI PERUSAHAAN PADA PERUSAHAAN

FOOD AND BEVERAGE

Marina Suzuki Hariyanto1 Putu Vivi Lestari2

1Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia e-mail: suzukimarina@yahoo.com

2Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia

ABSTRAK

Penelitian ini bertujuan untuk mengetahui pengaruh struktur kepemilikan, investment opportunity set, dan return on equity terhadap nilai perusahaan pada perusahaan Food and Beverage di BEI periode 2009-2014. Jumlah sampel yang digunakan penelitian ini 5 perusahaan dengan metode purposive sampling. Pengumpulan data dilakukan melalui metode observasi non participant. Teknik analisis data yang digunakan adalah regresi linier beganda. Hasil penelitian ini menunjukkan bahwa kepemilikan manajerial berpengaruh negatif dan tidak signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014. Kepemilikan institusional berpengaruh negatif dan signifikan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 20092014. Investment opportunity set berpengaruh positif dan tidak signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 20092014. Return on equity berpengaruh positif dan signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014.

Kata kunci: Struktur Kepemilikan, IOS, ROE, Nilai Perusahaan

ABSTRACT

This study aims to analyze the effects of owneship strucuture, investment opportunity set, and return on equity to the firm value Food and Beverage firm at IDX for period 20092014. Company samples used in this study are 5 firms with pusposive sampling method. Collecting data using a observation non participant method. Data analysis technique used multiple regression. These results indicate that managerial ownership have negative and not significant effect to firm value in Food and Beveage firm for period 2009-2014. Institutional ownership have negative significant to firm value in Food and Beveage firm for period 2009-2014. Investment opportunity set have positive significant to firm value in Food and Beveage firm for period 2009-2014. Return on equity have positive and not significant to firm value in Food and Beveage firm for period 2009-2014.

Keywords: Ownership Structure, IOS, ROE, Firm Value

PENDAHULUAN

Salah satu alternatif yang bisa dipilih investor dalam menghimpun

dananya selain melalui perusahaan perbankan adalah pasar modal. Pasar modal

dapat didefinisikan sebagai pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjual belikan, baik dalam bentuk hutang ataupun modal sendiri, baik yang diterbitkan oleh pemerintah, public authorizes, maupun perusahaan swasta (Husnan, 2009). Investor dapat mengamati informasi dari fenomena flukktuasinya harga saham di Pasar Modal untuk bahan pertimbangan dalam pemilihan perusahaan untuk berinvestasi. Fluktuasi harga saham akan berdampak bagi keuntungan pemegang saham yang tidak pasti. Harga saham mengindikasikan nilai perusahaan, semakin tinggi harga saham maka semakin tinggi keuntungan pemegang saham dan nilai perusahaan. Kemampuan perusahaan menciptakan nilai perusahaan relatif dengan jumlah dana yang diinvestasikan ditunjukkan oleh PBV.

Nilai perusahaan lazim diindikasikan dengan price to book value. Price book value yang tinggi akan membuat pasar percaya atas prospek perusahaan ke depan (Sambora dkk., 2014). Bagi perusahaan-perusahaan yang go public, nilai perusahaan dapat direfleksikan melalui harga pasar saham. Untuk memprediksikan saham perusahaan, investor perlu melakukan analisis terhadap suatu efek atau sekelompok efek dengan dua pendekatan yaitu pendekatan fundamental dan teknikal (Halim, 2005:5). Analisis fundamental dapat dilihat dari kinerja perusahaan yang dikelolah oleh manajer, manajer mempunyai tanggungjawab untuk mencapai tujuan perusahaan yaitu meningkatkan nilai perusahaan. Meningkatkan nilai perusahaan seringkali manajer mementingkan kepentingan sendiri, sifat kepentingan sendiri memunculkan masalah keagenan.

Analisis fundamental dapat dilihat dari kinerja perusahaan yang dikelolah oleh manajer, manajer mempunyai tanggungjawab untuk mencapai tujuan perusahaan yaitu meningkatkan nilai perusahaan. Meningkatkan nilai perusahaan seringkali manajer mementingkan kepentingan sendiri, hal ini memunculkan masalah keagenan. Masalah keagenan (agency problem)adalah manajer dan investor yang pada kenyataannya mempunyai perbedaan pendapat dalam mencapai tujuan perusahaan.Masalah keagenan merupakan konflik adanya perbedaan anatara tujuan pemegang saham dengan manajer. Masalah keagenan yang dapat mempengaruhi nilai perusahaan dapat diatasi dengan struktur kepemilikan, struktur kepemilikan yang terdiri dari kepemilikan manjerial dan kepemilikan institusional. Kepemilikan manajerial merupakan kepemilikan saham oleh manajemen perusahaan yang diukur dengan persentase jumlah saham yang dimiliki oleh manajemen (Pujiati dan Widanar, 2009). Adanya kepemilikan maanjerial dapat menyatukan tujuan manajer dengna pemegang saham. Rapaport dan Hua (2010) menyatakan struktur kepemilikan berpengaruh terhadap nilai perusahaan namun Haruman (2008) menyatakan kepemilikan manajerial berpengaruh negatif signifikan terhadap nilai perusahaan.

Selain kepemilikan manajerial, kepemilikan institusional mampu mengoptimalkan nilai perusahaan. Kepemilikan institusional yang berasal dari pihak luar perusahaan dapat meningkatkan kualitas dan kuantitas pengawasan manajer, selain melalui pihak dalam perusahaan. Pengawasan tersebut akan menuntut manajer untuk menjalankan perusahaan dengan mengarah pada tujuan utamanya yaitu memaksimalkan kemakmuran pemegang saham (Wongso, 2012).

Haruman (2008) menyatakan kepemilikan institusional memiliki pengaruh dengan arah positif dan signifikan namun Wahyudi dan Prawestri (2006) yang menyatakan kepemilikan institusional berpengaruh negatif tidak signifikan terhadap nilai perusahaan.

Kepemilikan manajerial dan institusional ini membuat manajer harus mengambil keputusan investasi yang tidak hanya menguntungkan dirinya saja tetapi juga menguntungkan pemegang saham. Manajer perusahaan dituntut untuk memberikan sinyal positif terhadap investor dengan memberikan informasi berupa kinerja perusahaan. Brigham dan Houston (2010: 9) menyatakan bahwa perusahaan dengan profit yang konsisten memberikan sinyal positif bagi investor bahwa perusahaan tidak mudah mengalami kebangkrutan yang ditunjukan dengan adanya peningkatan harga saham. Sinyal positif berhubungan dengan teori sinyal merupakan hubungan antara pengeluaran investasi dan juga nilai perusahaan, dimana pengeluaran investasi memberikan sinyal positif tentang pertumbuhan perusahaan dimasa yang akan datang.

Pengeluaran investasi perusahaan tergantung dari peluang atau kesempatan yang dimiliki perusahaan dalam memilih investasi. ilai perusahaan yang dibentuk melalui indikator nilai pasar sahamsangat dipengaruhi oleh peluang-peluang investasi. Peluang investasi atau kesempatan investai merupakan suatu kombinasi antara aktiva yang dimiliki (asset in place) dan pilihan investasi di masa yang akan datang dengan net present value positif (Myers, 1977). Myers (1977) memperkenalkan set peluang investasi (investment opportunity set) dalam kaitannya untuk mencapai tujuan perusahaan. Pratiska (2012) menyatakan

investment opportunity set berpengaruh positif signifikan terhadap nilai perusahaan. Berbeda dengan penelitian Senda (2013) menyatakan investment opportunity set berpengaruh positif tidak signifikan terhadap nilai perusahaan.

Memberikan sinyal kepada investor tidak hanya dari peluang investasinya melainkan keuntungan yang didapat perusahaan dalam mengelolah dananya. Mardiyati, dkk. (2012) mengatakan, perusahaan yang memiliki tingkat profitabilitas yang tinggi akan diminati sahamnya oleh investor. Dengan demikian profitabilitas dapat mempengaruhi nilai perusahaan. Return on equity merupakan rasio keuangan yang digunakan untuk mengukur profitabilitas dari ekuitas (Dewi dkk., 2014). Semakin tinggi ROE maka akan meningkatkan minat investor karena semakin tinggi pula keuntungan bagi pemegang saham dan berdampak pada nilai perusahaan. Hasil penelitian Dewi dan Wirajaya (2013), Dewi dkk. (2014) menyatakan ROE bepengaruh positif dan signifikan terhadap nilai perusahaan. Berbeda dengan penelitian Sudiyanto dkk. (2012) menyatakan ROE berpengaruh negatif tidak signifikan terhadap nilai perusahaan.

Meningkatkan nilai perusahaan dengan memahami faktor-faktor yang yang mempengaruhinya merupakan tujuan utama dari semua perusahaan yang go public, salah satunya perusahaan Food and Beverage. Perusahaan Food and Beverage sempat mengalami fluktuasi harga saham periode 2009-2014 (https://www.finance.yahoo.com/), fluktuasi harga saham akan berdampak pada pandangan investor. Tidak konsistennya harga saham mengindikasikan bahwa nilai perusahaan tersebut tidak konsisten, tidak konsistennya harga saham akan

membuat pandangan buruk bagi investor. Fluktuasinya nilai perusahaan membuat ketidakpastian keuntungan yang didapat oleh pemegang saham.

Berdasarkan uraian sebelumnya maka rumusan masalah dalam penelitian ini yaitu apakah kepemilikan manajerial berpengaruh signifikan terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI? Apakah kepemilikan institusional berpengaruh signifikan terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI? Apakah IOS berpengaruh signifikan terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI? Apakah ROE berpengaruh signifikan terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI?

Berdasarkan rumusan masalah yang telah diuraikan, tujuan penelitian dari penelitian ini adalah untuk mengetahui signifikansi pengaruh kepemilikan manajerial terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI, untuk mengetahui signifikansi pengaruh kepemilikan institusional terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI, untuk mengetahui signifikansi pengaruh investment opportunity set terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI, dan untuk mengetahui signifikansi pengaruh return on equity terhadap nilai perusahaan pada Perusahaan Food and Beverage di BEI.

Secara normatif tujuan manajer dalam keputusan keuangan adalah untuk memaksimumkan nilai perusahaan atau memaksimumkan kemakmuran pemegang saham. Nilai perusahaan adalah harga yang bersedia dibayar oleh calon pembeli apabila perusahaan dijual (Husnan dan Pudjiastuti, 2006:6). Semakin tinggi nilai

perusahaan, semakin besar kemakmuran yang akan diterima oleh pemilik perusahaan (Wiagustini, 2010:8). Nilai perusahaan sangat penting karena mencerminkan seberapa besar perusahaan tersebut dapat memberikan keuntungan bagi investor.

Nilai perusahaan sangat penting karena mencerminkan kinerja perusahaan yang dapat mempengaruhi persepsi investor terhadap perusahaan. Untuk dapat memaksimalkan nilai perusahaan maka manajer dihadapkan pada keputusan keuangan yang meliputi keputusan investasi, keputusan pendanaan dan keputusan yang menyangkut pembagian laba (Van Horne, 2001). Nilai perusahaan pada dasarnya diukur dari beberapa aspek salah satunya adalah harga pasar saham perusahaan, karena harga pasar saham perusahaan mencerminkan penilaian investor atas keseluruhan ekuitas yangdimiliki (Wahyudi dan Pawestri, 2006).

Christiawan dan Josua (2007), terdapat beberapa konsep nilai yang menjelaskan nilai suatu perusahaan antara lain nilai nominal, nilai pasar, nilai intrinsik, nilai buku, dan nilai likuidasi.

Perusahaan merupakan tempat dimana berkumpulnya pihak-pihak dengan tujuan yang sama, namun seringkali adanya perbedaan pandangan. Perbedaan pandangan akan berdampak pada tujuan perusahaan. perbedaan tujuan perusahaan biasanya terjadi pada manajer maupun investor. Para manajer diberi kekuasaan oleh para pemilik perusahaan, yaitu pemegang saham untuk membuat keputusan dimana hal ini menciptakan potensi konflik kepentingan yang dikenal sebagai teori keagenan (Brigham dan Houston, 2010:26).

Jensen dan Meckling (1976), teori keagenan adalah teori yang menjelaskan agency relationship dan masalah – masalah yang ditimbulkannya. Agency relationship ini berhubungan dengan adanya perbedaan pemikiran antara pemegang saham dengan manajer. Konflik antara hubungan dari pihak-pihak di dalam perusahaan terjadi karena adanya ketidaksamaan tujuan baik antara pemilik, karyawan, dan manajer.

Jensen dan Meckling (1976), adanya informasi yang tidak seimbang juga akan mempersulit pemegang saham dalam melakukan pengawasan dan pemantauan kepada manajer sehingga akan menimbulkan dua masalah, yaitu Moral Hazard dan Adverse selection. Konflik keagenan (agency conflict) muncul dalam dua bentuk, yaitu antara pemilik perusahaan (principals) dengan pihak manajemen (agent), dan antara pemegang saham dengan pemegang obligasi (Husnan dan Pudhiastuti, 2006:12). Konflik antara pemilik perusahaan dengan pihak manajemen lebih sering terjadi karena manajer mempunyai kepentingan sendiri yan gtidak menguntungkan pihak pemegang saham. Pengawasan dan pemantauan dalam mengurangi konflik antara manajemen dan investor ini pasti akan menimbulkan biaya (agency cost).

Agency cost adalah biaya yang dikeluarkan pemilik untuk mengatur dan mengawasi kinerja para manajer sehingga mereka bekerja untuk kepentingan perusahaan (Nur’aeni, 2010). Jensen dan Meckling (1976), terdapat tiga macam biaya keagenan yaitu monitoring cost, bonding cost, dan residual cost. Masalah keagenan ini diharapkan dapat diatasi dengan struktur kepemilikan.

Struktur kepemilikan adalah perbandingan antara jumlah saham yang dimiliki orang dalam (insider ownership) dengan jumlah saham yang dimiliki oleh investor (Kartini dan Arianto, 2009). Struktur kepemilikan terdiri dari kepemilikan manajerial dan institsional. Kepemilikan manajerial merupakan kepemilikan saham yang dimiliki oleh manajer perusahaan. Jensen and Meckling (1976) menyatakan kepemilikan manajer akan saham perusahaan dipandang dapat menyelaraskan potensi perbedaan kepentingan antara pemegang saham diluar manajemen sehingga permasalahan keagenan diasumsikan akan hilang apabila seorang manajer adalah juga sebagai seorang pemilik. Perbedaan tujuan antara manajer dengan pemegang saham mengakibatkan timbulnya konfilk keagenan yang ada di dalam teori keagenan.

Masalah keagenan dapat diminimalisir dengan adanya kepemilikan manajerial. Jumlah pemegang saham besar mempunyai arti penting dalam memonitor perilaku manajer dalam perusahaan (Susanti, 2011). Secara teoritis ketika kepemilikan manajerial rendah maka insentif untuk memonitor terhadap kemungkinan terjadinya perilaku oportunistik manajer akan meningkat (Nur’aeni, 2010). Manajer harus lebih tegas dalam mengambil keputusan karena akan berdampak bagi dirinya sendiri yang dimana manajer merupakan sekaligus pemilik dari saham tersebut. Selain itu, manajer harus mampu bertanggung jawab mencapai tujuan tersebut yaitu menyamakan keuntungan manajer dan pemegang saham.

Kepentingan manajerial akan menyejajarkan kepentingan manajemen dan pemegang saham sehingga akan memperoleh manfaat langsung dari keputusan

yang diambil serta menanggung kerugian dari pengambilan keputusan yang salah (Wongso, 2012). Apabila kepemilikan manajerial kecil berarti hanya sedikit jumlah pemegang saham yang ikut terlibat dalam mengelola perusahaan sehingga semakin tinggi pula kemungkinan munculnya masalah keagenan karena adanya perbedaan kepentingan antara pemegang saham dengan pengelola perusahaan yang semakin besar (Nur’aeni, 2010). Reyna dan Encalada (2012), menyatakan bahwa faktor kepemilikan manajerial berpengaruh positif terhadap nilai perusahaan, sejalan dengan Ruan et al. (2011), dan Susanti (2011). Oleh karena itu, berdasarkan beberapa hasil penelitian sebelumnya yang telah dipaparkan maka dapat dirumuskan hipotesis sebagai berikut:

H1: Kepemilikan manajerial berpengaruh positif dan signifikan terhadap nilai perusahaan.

Struktur kepemilikan tidak hanya terdiri dari kepemilikan manajerial melainkan kepemilikan institusional. Kepemilikan institusional adalah pemegang saham yang oleh pihak luar perusahaan. Pemegang saham institusional biasanya berbentuk entitas seperti perbankan, asuransi, dana pensiun, reksa dana dan institusi lain. Investor institusional umumnya merupakan pemegang saham yang cukup besar karena memiliki pendanaan yang besar. Semakin besar tingkat kepemilikan saham institusional semakin besar pula pengawasan yang dilakukan untuk menghalangi perilaku oportunistikmanajer (Dian dan Lidyah, 2013).

Pihak pemegang saham dari luar perusahaan mampu meningkatkan kualitas pengawasan dalam kinerja perusahaan agar terhindar dari kecurangan-kecurangan yang dilakukan manajer. Pengawasan tersebut akan menuntut manajer

untuk menjalankan perusahaan dengan mengarah pada tujuan utamanya yaitu memaksimalkan kemakmuran pemegang saham yang akan berdampak pada nilai perusahaan (Wongso, 2013). Semakin tinggi kepemilikan institusional maka semakin kuat kontrol eksternal terhadap perusahaan dan mengurangi biaya keagenan, sehingga dapat meningkatkan nilai perusahaan. Adanya kontrol yang ketat, menyebabkan manajer menggunakan hutang pada tingkat rendah untuk mengantisipasi kemungkinan terjadinya financial distress dan risiko kebangkrutan (Crutchley et all. 1999).

Jensen and Meckling (1976) menyatakan bahwa, kepemilikan institusional memiliki peranan yang penting dalam meminimalisasi konflik keagenan yang terjadi diantara pemegang saham dengan manajer. Penelitian yang dilakukan Dian dan Lidyah (2013), kepemilikan insitusional berpengaruh positif signifikan terhadap nilai perusahaan. Hasil penelitian ini sejalan dengan hasil penelitian Abukosim dkk. (2014), Haruman (2008), serta Thanatawee (2014). Oleh karena itu, berdasarkan beberapa hasil penelitian sebelumnya yang telah dipaparkan maka dapat dirumuskan hipotesis sebagai berikut:

H2: Kepemilikan institusional berpengaruh positif dan signifikan terhadap nilai perusahaan.

Optimalisasi nilai perusahaan dapat dicapai melalui pelaksanaan fungsi manajemen keuangan dimana satu keputusan keuangan yang diambil akan mempengaruhi keputusan keuangan lainnya dan berdampak pada nilai perusahaan (Fama dan French, 1978). Memberikan informasi ke publik mengenai laporan

keuangan yang menunjukkan kebijakan-kebijakan yang diambil perusahaan akan dapat menumbuhkan kepercayaan pihak luar terhadap perusahaan tersebut.

Bringham dan Houston (2010) menyatakan bahwa perusahaan dengan profit yang konsisten memberikan sinyal positif bagi investor bahwa perusahaan tidak mudah mengalami kebangkrutan yang ditunjukkan dengan adanya peningkatan harga saham. Memberikan informasi ke publik mengenai laporan keuangan yang menunjukkan kebijakan-kebijakan yang diambil perusahaan akan dapat menumbuhkan kepercayaan pihak luar terhadap perusahaan tersebut.

Signaling theory menjelaskan mengenai model penerimaan informasi baik secara simetri maupun asimetri terkait pengaruh dengan variasi cross sectional dalam pemilihan kebijakan keuangan (Pujiati dan Widanar, 2006). Adanya informasi asimetri antara perusahaan dengan pihak luar maka perusahaan memberikan sinyal berupa laporan keuangan perusahaan karena perusahaan lebih mengetahui tentang perusahaannya sendiri. Investor cenderung lebih melindungi diri dalam mengambil keputusan apabila kurang memiliki informasi mengenai perusahan, hal ini akan mengakibatkan penurunan harga saham pada perusahaan tersebut.

Hasnawati (2005) menyatakan dalam teori sinyal dijelaskan tentang hubungan antara pengeluaran investasi dan juga nilai perusahaan, dimana pengeluaran investasi memberikan sinyal positif tentang pertumbuhan perusahaan dimasa yang akan datang, sehingga dapat meningkatkan harga sebagai indikator nilai perusahaan. Sinyal ini dapat berupa informasi dan promosi dari manajemen mengenai apa yang sudah dilakukan untuk merealisasikan keinginan pemegang

saham, serta menunjukkan kepada calon investor bahwa perusahaan mereka tepat sebagai alternatif investasi (Fenandar dan Surya, 2012).

Fenandar dan Raharja (2012) menyatakan laporan keuangan berisi berbagai informasi yang diperlukan para investor dan pihak manajemen dalam mengambil berbagai keputusan, seperti keputusan investasi, keputusan pendanaan, dan kebijakan dividen. Integritas informasi dalam laporan keuangan yang mencerminkan nilai perusahaan merupakan sinyal positif yang dapat mempengaruhi opini investor dan kreditor serta pihak-pihak lain yang berkepentingan. Susilowati dan Turyanto (2011) menyatakan teori sinyal ini membahas bagaimana seharusnya sinyal-sinyal keberhasilan atau kegagalan manajemen (agent) disampaikan kepada pemilik modal (principle). Penyampaian laporan keuangan dapat dianggap sebagai sinyal, yang berarti bahwa apakah agent telah berbuat sesuai dengan kontrak atau belum.

Sartono (2000: 146) menemukan bahwa, tidak jarang perusahaan menghadapi masalah lain dalam memilih kesempatan investasi sementara di pihak lain perusahaan dihadapkan pada keterbatasan kemampuan untuk memenuhi kebutuhan dana. Ayuningtias dan Kurnia (2013) menyatakan kesempatan investasi di dalam perusahaan adalah menyangkut pemilihan investasi yang diinginkan dari sekelompok atau set kesempatan investasi yang ada, memilih salah satu atau lebih alternatif investasi yang dinilai paling menguntungkan. Pemilihan investasi tergantung peluang investasi (Investment Opportunity Set) yang dimiliki perusahaan.

Investment opportunity set (IOS) bersifat tidak dapat diobservasi oleh sebab itu perlu menggunakan proksi yang sesuai. Kallapur dan Tombley (2001) menjelaskan proksi IOS yang digunakan dalam bidang akuntansi dan keuangan digolongkan menjadi 3 jenis, yaitu berbasis pada harga, investasi, dan varian. Semakin besar peluang investasi perusahan maka perusahaan dapat memilih investasi yang dapat menguntungkan dan memilih risiko yang kecil.

Penelitian yang dilakukan Nasrum (2013) menyatakan keputusan investasi berpengaruh positif terhadap nilai perusahaan. Hasil penelitian Rizqi dkk. (2013), Ayuningtias dan Kurnia (2013) serta Wijaya dan Wibawa (2010). Oleh karena itu, berdasarkan beberapa hasil penelitian sebelumnya yang telah dipaparkan maka dapat dirumuskan hipotesis sebagai berikut:

H3: Investment opportunity set berpengaruh positif dan signifikan terhadap nilai perusahaan.

Memberikan sinyal kepada investor tidak hanya dari peluang investasinya melainkan keuntungan yang didapat perusahaan dalam mengelolah dananya. Rentabilitas menunjukkan kemampuan perusahaan dalam menciptakan laba atau keuntungan, modal perusahaan pada dasarnya diperoleh dari modal sendiri (equity) dan modal dari luar (short and long term liabitites) (Raharjaputra, 2009: 195). Return on equity adalah rasio yang mengukur banyak keuntungan yang menjadi hak pemiliki modal sendiri (Husnan dan Pudjiastuti, 2006: 73). Return on equity memperlihatkan bagaiamana kemampuan perusahaan dalam mengelola modalnya agar mendapatkan keuntungan.

Rentabilitas modal sendiri atau return on equity, rasio ini mengukur banyak keuntungan yang menjadi hak pemiliki modal sendiri (Husnan dan Pudjiastuti, 2006: 73). Return On Equity merupakan hal yang dilihat oleh investor karena disini dapat dilihat perusahaan dapat menghasilkan keuntungannya dengan modal sendiri, semakin tinggi ROE maka semakin tinggi pula kepercayaan investor. Investor akan lebih percaya dengan perusahaan yang dapat mengelolah modalnya dengan baik yang dapat memberi keuntungan kepada mereka. Tingkat return yang diperoleh menggambarkan seberapa baik nilai perusahaan dimata investor (Suprantiningrum dan Asji, 2013).

Penelitian Mardiyati dkk. (2012) serta Dewi dan Wirajaya (2013) ROE berpengaruh positif dan signifikan terhadap nilai p erusahaan. Hasil penelitian ini sejalan dengan hasil penelitian Dewi dkk. (2014), semakin tinggi ROE maka semakin tinggi juga price book value sebagai ukuran dari nilai perusahaan karena investor akan membeli saham-saham dan akan lebih tertarik dengan ROE. Oleh karena itu, berdasarkan beberapa hasil penelitian sebelumnya yang telah dipaparkan maka dapat dirumuskan hipotesis sebagai berikut:

H4: Return on Equity berpengaruh positif dan signifikan terhadap nilai perusahaan.

METODE PENELITIAN

Lokasi penelitian ini dilakukan di perusahaan Food and Beverage yang terdaftar di Bursa Efek Indonesia periode 2009-2014 melalui situs www.idx.co.id. Jenis data yang digunakan data kuantitatif dan data kualitatif. Sumber data yang digunakan dalam penelitian ini adalah data sekunder dari Bursa Efek Indonesia.

Variabel dalam penelitian ini diantaranya:

1.

Nilai perusahaan, PBV=

Harga Saham Book Value

x 1 kali

, „ .... . ∙ 1 . Jumlahsahampihakmanajorial

-

2. Kepemilikan manajerial, KM = ------------------------ X 100% Total saham beredar

, „ .... 1 τ,τ Jumlahsaham pihak institusional

-

3. Kepemilikan institusional, KI = --------------— ——-— X 100% Total saham beredar

-

4. Investment opportunity set, PER= x 1 kali

D f1Λ1Λ v _Laba bersih sesudah pajak (EAT) ._..

-

5. Return on equty, ROE =----------------—■------- x 100%

AfcdaiL Sendiri

Populasi dalam penelitian ini berjumlah 20 perusahaan Food and Beverage

periode 2009-2014. Pengambilan sampel dalam penelitian in dilakukan dengan metode purposive random sampling, kriteria dari pemilihan dalam penelitian seperti Tabel 2.

|

Tabel 2 Penentuan Sampel Penelitian | ||

|

No. |

Keterangan |

Jumlah |

|

1 |

Perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014. |

20 |

|

2 |

Perusahaan Food and Beverage yang tidak melakukan penawaran umum perdana (IPO) periode 2009-2014 |

4 |

|

3 |

Perusahaan Food and Beverage yang tidak konsisten tercatat dalam Sub sektor Food and Beverage periode 2009-2014. |

1 |

|

4 |

Perusahaan Food and Beverage yang tidak memiliki kepemilikan saham manajerial. |

10 |

|

Perusahaan yang memenuhi kriteria sampel |

5 | |

Penelitian ini menggunakan teknik analisis Regresi Linier Berganda. Regresi Linier Berganda digunakan untuk mengetahui pengaruh kepemilikan manajerial, kepemilikan institusional, investment opportunity set, dan return on equity terhadap nilai perusahaan, dengan model regresi sebagai berikut:

Y = α + β1X1 + β2X2 + β3X3 + β4X4 + e

Keterangan:

Y = Nilai Perusahaan (PBV)

-

X1 = Kepemilikan manajerial

-

X2 = Kepemilikan Institusional

-

X3 = Investment Opportuntity Set

-

X4 = Return On Equity

-

α = Nilai Konstanta

-

β1 = Koefisien Regresi Kepemilikan Manajerial

-

β2 = Koefisien Regresi Kepemilikan Institusional

-

β3 = Koefisien Regresi Investment Opportunity Set

-

β4 = Koefisien Regresi Return On Equity e = error atau sisa (residual)

HASIL DAN PEMBAHASAN

Hasil Pengujian Normalitas

Tabel 3

Uji Normalitas

One-Sample Kolmogorov-Smirnov Test

Standardized

Residual

|

N |

30 |

|

Normal Parametersa,b Mean |

0E-7 |

|

Std. Deviation |

.92847669 |

|

Absolute |

.145 |

|

Most Extreme Differences Positive |

.145 |

|

Negative |

-.097 |

|

Kolmogorov-Smirnov Z |

.796 |

|

Asymp. Sig. (2-tailed) |

.551 |

Sumber: hasil pengolahan data penelitian, 2015

Tabel 3 menunjukkan tingkat signifikansi data Asymp. Sig. (2-tailed) adalah 0,551 lebih besar dari 0,05 sehingga menunjukkan data berdistribusi secara normal, maka model tersebut memenuhi uji normalitas.

Hasil Pengujian Autokorelasi

|

Tabel 4 Uji Autokorelasi Model Summaryb | |

|

Model |

R R Square Adjusted R Std. Error of the Durbin-Watson Square Estimate |

|

1 |

.716a .513 .435 1.07204 1.552 |

Sumber: hasil pengolahan data penelitian, 2015

1615

Tabel 4 diperoleh Durbin Watson (D-W) sebesar 1,552. Nilai tersebut berada di antara dU = 1,143 dan 4-dU= 2,261 atau 1,143 < 1,552 < 2,261 yang merupakan model regresi yang dibuat tidak mengandung gejala autokorelasi

Hasil Pengujian Multikolinearitas

Tabel 5

Uji Multikolinearitas

|

Coefficientsa | |||||||

|

Model |

Unstandardized |

Standardized |

t |

Sig. |

Collinearity | ||

|

Coefficients |

Coefficients |

Statistics | |||||

|

B |

Std. Error |

Beta |

Tolerance |

VIF | |||

|

(Constant) |

2.785 |

1.105 |

2.520 |

.019 | |||

|

Kepemilikan Manajerial |

-.010 |

.043 |

-.044 |

-.239 |

.813 |

.636 |

1.573 |

|

Kepemilikan Institusional |

-.028 |

.012 |

-.425 |

-2.383 |

.025 |

.671 |

1.491 |

|

IOS |

.042 |

.019 |

.366 |

2.237 |

.034 |

.798 |

1.253 |

|

ROE |

.024 |

.019 |

.193 |

1.259 |

.220 |

.910 |

1.099 |

|

Sumber: hasil pengolahan data penelitian, 2015 | |||||||

Tabel 5 menunjukkan nilai VIF pada variabel kepemilikan manajerial, kepemilikan institusional, investment opportunity set, dan return on equity memiliki nilai tolerance lebih besar dari 0,10 dan VIF lebih kecil dari 10, sehingga disimpulkan bahwa model tersebut tidak terdapat gejala multikolinieritas.

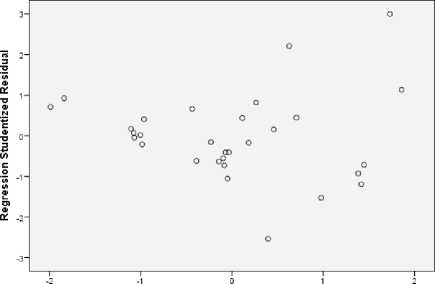

Hasil Pengujian Heterokedastisitas

Scatterplot

Dependent Variable: NiIaiPerusahaan

Regression Standardized Predicted Value

Sumber: hasil pengolahan data penelitian, 2015

Gambar 1

Uji Heteroskedastisitas

Hasil Uji Regresi Linier Berganda

Tabel 6

Hasil Analisis Regresi Linier Berganda

|

Coefficientsa | |||||||

|

Model |

Unstandardized Coefficients |

Standardized Coefficients |

t |

Sig. |

Collinearity Statistics | ||

|

B |

Std. Error |

Beta |

Tolerance |

VIF | |||

|

(Constant) |

2.785 |

1.105 |

2.520 |

.019 | |||

|

Kepemilikan Manajerial |

-.010 |

.043 |

-.044 |

-.239 |

.813 |

.636 |

1.573 |

|

Kepemilikan Institusional |

-.028 |

.012 |

-.425 |

-2.383 |

.025 |

.671 |

1.491 |

|

IOS |

.042 |

.019 |

.366 |

2.237 |

.034 |

.798 |

1.253 |

|

ROE |

.024 |

.019 |

.193 |

1.259 |

.220 |

.910 |

1.099 |

Sumber: hasil pengolahan data penelitian, 2015

Persamaan Regresi Linier Berganda yang dapat disusun dari data pada

Tabel 6 yaitu:

Berdasarkan Tabel 6 terlihat bahwa besar nilai koefisien regresi variabel kepemilikan manajerial adalah sebesar -0,010 dengan taraf signifikan sebesar 0,813. Hasil signifikansi tersebut menunjukkan bahwa taraf signifikansi kepemilikan manajerial lebih besar dari taraf α = 0,05, maka H0 diterima dan H1 ditolak sehingga dapat disimpulkan bahwa kepemilikan manajerial berpengaruh negatif tidak signifikan terhadap nilai perusahaan.

Hipotesis pertama dalam penelitian ini yang menyatakan kepemilikan manajerial berpengaruh positif dan signifikan terhadap nilai perusahaan ditolak. Penolakan hipotesis satu ini bisa terjadi dikarenakan rendahnya proporsi kepemilikan manajerial perusahaan di perusahaan Food and Beverage yang berdampak tidak signifikannya pengaruh kepemilikan manajerial terhadap nilai perusahaan. Jumlah kepemilikan saham manajerial yang masih kecil akan membuat manajer perusahaan lebih dikendalikan oleh manajer yang tidak memiliki saham di perusahaan tersebut. Manajer yang tidak memiliki saham tersebut cenderung akan mengambil keputusan yang hanya menguntungkan manajer.

Hasil penelitian ini menunjukkan bahwa pengaruh semakin tinggi kepemilikan manajerial belum tentu mampu meningkatkan nilai perusahaan. Nilai perusahaan menjadi menurun bisa diakibatkan kurangnya partisipasi pihak manajer dalam mengambil keputusan untuk meningkatkan keuntungan pemegang saham. Hasil penelitian ini sesuai dengan penelitian yang ditemukan oleh Dian dan Lidyah (2013), Adnantara (2013), serta Abukosim dkk. (2014)

yang menyatakan kepemilikan manajerial berpengaruh negatif dan tidak signifikan terhadap nilai perusahaan ditolak.

Berdasarkan Tabel 6 terlihat bahwa besar nilai koefisien regresi variabel kepemilikan institusional adalah sebesar -0,028 dengan taraf signifikan sebsesar 0,025. Hasil signifikansi tersebut menunjukkan bahwa taraf signifikansi kepemilikan institusional lebih kecil dari taraf α = 0,05, maka H0 ditolak dan H1 diterima sehingga dapat disimpulkan bahwa kepemilikan institusional berpengaruh negatif dan signifikan terhadap nilai perusahaan. Hipotesis kedua dalam penelitian yan gmenyatakan kepemilikan institusional bepengaruh positif dan signifikatn terhadap nilai perusahaan ditolak.

Semakin besar tingkat kepemilikan saham institusional semakin besar pula pengawasan yang dilakukan untuk menghalangi prilaku opportunistic manajer (Dian dan Lidyah, 2013). Kepemilikan saham yang dimiliki oleh investor institusional dapat meningkatkan pengawasan perusahaan dalam pengambilan keputusan perusahaan yang akan berdampak bagi kinerja perusahaan, namun pengawasan yang tinggi dalam perusahaan dapat menimbulkan biaya tinggi sehingga dapat menurunkan nilai perusahaan. pengawasan terlalu disiplin oleh pihak insitusi juga akan membuat manajer merasa tidak nyaman dan akan menurunkan kinerja perusahaan, sehingga harga saham perusahaan menurun dan nilai perusahaan menurun. Hasil penelitian ini sejalan dengan penelitian Juhandi dkk. (2013), menyatakan kepemilikan institusional berpengaruh negatif signifikan terhadap niai perusahaan.

Berdasarkan Tabel 6 terlihat bahwa besar nilai koefisien regresi variabel investment opportunity set adalah sebesar 0,042 dengan taraf signifikan sebsesar 0,034. Hasil signifikansi tersebut menunjukkan bahwa taraf signifikansi investment opportunity set lebih kecil dari taraf α = 0,05, maka H0 ditolak dan H1 diterima sehingga dapat disimpulkan bahwa investment opportunity set berpengaruh positif dan signifikan terhadap nilai perusahaan.

Hipotesis ketiga dalam penelitian ini yang menyatakan IOS berpengaruh positif signifikan terhadap nilai perusahaan diterima. Hasil penelitian menunjukkan bahwa apabila IOS meningkat maka nilai perusahaan akan semakin meningkat dikarenakan semakin tinggi kesempatan yang dimiliki perusahaan untuk mengelola perusahaannya. Investment opportunity set menunjukkan potensi pertumbuhan perusahaan, sehingga menjadi daya tarik investor karena akan menguntungkan investor kedepannya. Hasil penelitian ini sejalan dengan penelitian yang dikemukakan oleh Senda (2013).

Berdasarkan tabel 6 terlihat bahwa besar nilai koefisien regresi variabel return on equity adalah sebesar 0,024 dengan taraf signifikan sebsesar 0,220. Hasil signifikansi tersebut menunjukkan bahwa taraf signifikansi return on equity lebih besar dari taraf α = 0,05, maka H0 diterima dan H1 ditolak sehingga dapat disimpulkan bahwa return on equity berpengaruh positif dan tidak signifikan terhadap nilai perusahaan.

Hipotesis keempat dalam penelitian ini yang menyatakan ROE berpengaruh positif dan signifikan tehadap nilai perusahaan ditolak. Investor akan tertarik dengan ROE yang tinggi karena ROE memperlihatkan kemampuan

perusahaan dalam mengelolah dananya sehingga memperlihatkan prospek pertumbuhan perusahaan. Perusahaan yang memiliki presentase ROE yang rendah mencerminkan perusahaan yang tidak mampu mengelola kinerja perusahaannya. Hasil penelitian ini menunjukkan pengaruh yang tidak signifikan dikarenakan investor cenderung tidak hanya melihat tingkat pengembalian yang tinggi melainkan investor melihat juga kondisi lingkungan investasi, sehingga keuntungan investasi yang di dapat kurang menguntungkan bagi pemegang saham. Hasil penelitian ini sejalan dengan penelitian Rustam (2013).

Hasil Uji Koefisien Determinan

Tabel 7

Hasil Analisis Regresi Linier Berganda (R2) Model Summaryb

|

Model |

R |

R Square |

Adjusted R Square |

Std. Error of the Estimate |

|

1 |

.682a |

.466 |

.380 |

1.12306 |

Sumber: hasil pengolahan data penelitian, 2015

Berdasarkan Tabel 7 menunjukkan R2 sebesar 0,466 memiliki arti 46,6% nilai perusahaan dipengaruhi oleh kepemilikan manajerial, kepemilikan institusional, investment opportunity set dan return on equity dan sisanya 53,4% dipengaruhi oleh faktor lainnya yang tidak dimasuki dalam model.

SIMPULAN DAN SARAN

Berdasarkan hasil penelitian mengenai struktur kepemilikan, investment opportunity, dan return on equity terhadadap nilai perusahaan pada perusahaan Food and Beverage di BEI maka diperoleh simpulan sebagai berikut:

Kepemilikan manajerial berpengaruh negatif dan tidak signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014,

-

1) Kepemilikan institusional berpengaruh negatif dan signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014.

-

2) Investment opportunity set berpengaruh positif dan signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014.

-

3) Return on equity berpengaruh positif dan tidak signifikan terhadap nilai perusahaan pada perusahaan Food and Beverage di Bursa Efek Indonesia periode 2009-2014.

Saran yang dapat penulis berikan dari hasil penelitian ini adalah sebagai berikut:

-

1) Bagi pihak manajemen dalam usahanya untuk meningkatkan nilai perusahaan diharapkan muntuk meningkatkan investment opportunity set karena di penelitian ini berpengaruh positif dan signifikan terhadap nilai perusahaan.

-

2) Bagi pihak investor, hasil penelitian menunjukkan kepemilikan institusional dan IOS berpengaruh signifikan terhadap nilai perusahaan hal ini bisa menjadi bahan pertimbangan bagi investor untuk mengambil keputusan.

-

3) Bagi peneliti selanjutnya, agar menggunakan lebih dari satu variabel dependen untuk mewakili proksi dari nilai perusahaan perusahaan. Peneliti selanjutnya bisa menggunakan proksi Price Earning Ratio (PER) atau Tobins’q untuk mewakili proksi dari nilai perusahaan. Peneliti juga menyarankan agar tidak hanya mencakup wilayah penelitian pada perusahaan Food and Beverage. Peneliti selanjutnya bisa menambahkan variabel independen karena masih 53,4% dipengaruhi oleh variabel lain.

REFERENSI

Abukosim, Mukhtaruddin, Ika Sati Dan Claudya Nurcahaya. 2014. Ownership Structure And Firm Values: Empirical Study On Indonesia Manufacturing Listed Companies. Journal of Arts, Science & Commerce, 5(4): pp: 1-14.

Adnantara, Komang Fridagustina. 2013. Pengaruh Struktur Kepemilikan Saham Dan Corporate Social Responsibility Pada Nilai Perusahaan. Jurnal Buletin Studi Ekonomi, 18 (2): h: 107-113.

Ayuningtias, Dwi dan Kurnia. 2013. Pengaruh Profitabilitas Terhadap Nilai Perusahaan: Kebijakan Dividen Dan Kesempatan Investasi Sebagai Variabel Antara. Jurnal Ilmu dan Riset Akuntansi, 3(1): h: 37-57

Brigham, Eugene F. dan Joel F. Houston. 2010. Dasar-dasar Manajemen Keuangan. Jakarta: Salemba Empat

Crutchley, Claire E, Marlin R.H. Jensen, John S Jahera, Jr, dan Jennie E. Raymond. 1999. Agency Problems and The Simultaneity of Financial Decision Making The Role of Institutional Ownership. International Review of Financial Analysis, 8(2): pp: 177-197.

Dewi, Ayu Sri Mahatma dan Ary Wirajaya. 2012. Pengaruh Struktur Modal, Profitabilitas, dan Ukuran Perusahaan pada Nilai Perusahaan. E-jurnal Akuntansi Univestias Udayana, 4(2): h: 358-372.

Dewi, Putu Yunita Saputri, Gede Adi Yuniarta, dan Ananta Wikrama Tungga Atmadja. 2014. Pengaruh Struktur Modal, Pertumbuhan Perusahaan dan Profitabilitas terhadap Nilai Perusahaan pada Perusahaan LQ 45 di BEi periode 2008-2012. E-journal S1 Ak Universitas Pendidikan Ganesha, 2(1): 1-10

Dian, Fachrur, dan Rika Lidyah. 2013. Pengaruh Corporate Social Responsibility, Kepemilikan Manajerial dan Kepemilikan Institusi terhadap Nilai Perusahaan Tambang Batu Bara yang Terdaftar Di BEI. Jurnal Akuntansi STIE MDP, (2)2: h:1-10.

Fama, E. F. 1978. The Effect of a Firm’s Investment and Financing Decision on the Welfare of its Security Holders. American Economic Review 68(3): pp: 272-28.

Fenandar, Gany Ibrahim, dan Surya Raharja , 2012. Pengaruh Keputusan Investasi, Keputusan Pendanaan, Dan Kebijakan Dividen Terhadap Nilai Perusahaan. Diponegoro Journal of Accounting, 1(2): h:1-10.

Haruman, Tendi. 2008. Struktur Kepemilikan, Keputusan Keuangan dan Nilai Perusahaan: Jurnal Keuangan dan Perbankan. Journal Keuangan dan Perbankan, 10(2): h: 150-166.

Halim, Abdul. 2005. Analisis Investasi. Jakarta: Salemba Empat.

Husnan, Suad dan Enhy Pudjiastuti. 2006. Dasar-dasar manajemen keuangan. Yogyakarta: UPP STIM YKPN

Jensen, Michael C. dan William H. Meckling. 1976. Theory of the Firm: Managerial Behavior, Agency Costs, and Ownership Structure. Journal of Financial Economic, 3 (4), pp: 305–360

Juhandi, Nendi, Made Sudarma, Siti Aisyah, dan Rofiaty. 2013. The Effects of Internal factors and Stock Ownership Structure on Dividend Policy on Company’s Value (a Study on Manufacturing Companies Listed on the Indonesia Stock Exchange). International Journal of Business and Management Invention, 2(1): pp: 06-18.

Kartini dan Tulus Arianto. 2008. Struktur Kepemilikan, Profitabilitas, Pertumbuhan Aktiva dan Ukuran Perusahaan Terhadap Struktur Modal Pada Perusahaan Manufaktur. Jurnal Keuangan dan Perbankan, 12(1): hal:11-21.

Mardiyati, Umi, Gatot Nazir Ahmad dan Ria Putri. 2012. Pengaruh Kebijakan Dividen, Kebijakan Hutang Dan Profitabilitas Terhadap Nilai Perusahaan Manufaktur Yang Terdaftar Di Bursa Efek Indonesia (Bei) Periode 20052010. Jurnal Riset Manajemen Sains Indonesia, 3(1): h: 1-17

Myers, S. c dan N.S Majluf (1984). Corporate Financing & Investment Decision When Firm Havw. Journal of Financial Economics. 13 (1): pp: 17-221.

Nasrum, Muhammad. 2013. The Influence Of Ownership Structure, Corporate Governance, Investment Decision, Financial Decision And Deviden

Policy On The Value Of The Firm Manufacturing Companies Listed On Indonesian Stock Exchange. Journal Managerial, 1(1): pp: 1-12.

Nur’aeni, Dini. 2010. Pengaruh Struktur Kepemilikan Saham Terhadap Kinerja Perusahaan (Studi Kasus Pada perusahaan Manufaktur yang Listing di Bursa Efek Indonesia). Skripsi Fakultas Ekonomi Universitas Diponegoro Semarang.

Pratiska, Ni Gst. A Pt. Silka. 2012. Pengaruh Ios, Leverage, Dan Dividend Yield Terhadap Profitabilitas Dan Nilai Perusahaan Sektor Manufaktur Di Bei. E-Journal Ekonomi dan Bisnis, 2(3): h: 147-174.

Pujiati, Diyah dan Erman Widanar. 2009. Pengaruh Struktur Kepemilikan Terhadap Nilai Perusahaan: Keputusan Keuangan Sebagai Variabel Intervening. Jurnal Ekonomi Bisnis & Akuntansi Ventura, 12 (1): h: 7186.

Raharjaputra, Hendra S., 2009. Manajemen Keuangan dan Akuntansi. Jakarta: Salemba Empat

Rizqia, Dwita Aru, Siti Aisjah, dan Sumiati. 2013. Effect of managerial Ownership, Financial Leverage, Profitability, Firm Size, and Investment Opportunity on Dividend Policy and Firm Value. Journal of Finance and Accounting, 4(11): pp: 120-130.

Sambora, Mareta Nurjin, Siti Ragil Handayani, dan Sri Mangesti Rahayu. 2014. Pengaruh Leverage dan Profitabilitas terhadap Nilai Perusahaan. Jurnal administrasi Bisnis, 8(1): h:1-10.

Rapaport, Michel dan Hsia Hua. 2010. Ownership structureand firm value in Brazil. Revista Latinoamericana de Administration, 1(45): pp: 76-95. Reyna, Juan M. Sam Martin dan Jorge A. Duran Encalada. 2012. Ownership Structure, Firm Value and Investment Opportunities Set: Evidence from Mexican Firms. Journal of Entrepreneurship, Management and Innovation, 8(3): pp: 35-57.

Ruan, Wenjuan, Gary Tian, dan Shigunag Ma. 2011. Managerial Ownership, Capital Structure and Firm Value: Evidence from China’s Civilian-run Firms. Journal Australasian Accounting Business and Finance, 5(3): pp: 73-92.

Senda, Fransiska Dhoru. 2013. Pengaruh Kepemilikan Manajerial, Kepemilikan Institusional, Kebijakan Deviden, Profitabilitas, Leverage Financial, Dan Investment Oppurtunity Set Terhadap Nilai Perusahaan. Jurnal Ilmiah Mahasiswa Manajemen

Susanti, Leni. 2012. Pengaruh keputusan investasi dan struktur kepemilikan terhadap nilai perusahaan pada perusahaan manufaktur sektor industri dan properti yang terdaftar di bursa efek indonesia Periode 2008 – 2010. Jurnal Sains Manajemen & Akuntansi, 3(2): h:1-8.

Susilowati, Yeye dan Tri Turyanto. 2011. Reaksi Signal Rasio Profitabilitas dan Rasio Solvabilitas terhadap Return Saham Perusahaan. Dinamika Keuangan dan Perbankan, 3(1): h: 17-37.

Thanatawee, Yordying. 2014. Isntitusional Ownership and Firm Value in Thailand. Asian Journal of Business and Accounting, 7(2): pp: 1-22.

Wahyudi, Untung dan Hartini Prasetyaning Pawestri. 2006. Implikasi Struktur Kepemilikan Terhadap Nilai Perusahaan: Dengan Keputusan Keuangan Sebagai Variabel Intervening. Siposium Nasional Akuntansi Padang, 9(1): h:1-25

Wiagustini, Ni Luh Putu. 2010. Dasar-dasar Manajemen Keuangan. Udayana University Pers.

Wijaya, L. R. P., dan B. A. Wibawa. 2010. Pengaruh Keputusan Investasi, Keputusan Pendanaan, Kebijakan Dividen, Profitabilitas, dan Kepamilikan Insider Terhadap Nilai Perusahaan. Kumpulan Makalah, Simposium Nasional Akuntansi (SNA) XIII, Purwokerto, 13(1): h: 1-21

Wongso, Amanda. 2012. Pengaruh Kebijakan Dividen, Struktur Kepemilikan, Dan Kebijakan Hutang Terhadap Nilai Perusahaan Dalam Perspektif Teori Agensi Dan Teori Signaling. Jurnal Widya Mandala Surabaya,1(5): h:1-6.

1626

Discussion and feedback