PENGARUH KESEIMBANGAN JANGKA PANJANG DAN JANGKA PENDEK INDEKS DJIA, FTSE 100, DAX 30, CAC 40 DAN NIKKEI 225 TERHADAP INDEKS HARGA SAHAM GABUNGAN (IHSG)

on

Andini Nurwulandari, Pengaruh Keseimbangan Jangka Panjang ... 9

PENGARUH KESEIMBANGAN JANGKA PANJANG DAN JANGKA PENDEK INDEKS DJIA, FTSE 100, DAX 30, CAC 40, DAN NIKKEI 225 TERHADAP INDEKS HARGA SAHAM GABUNGAN (IHSG)

Andini Nurwulandari1

Ilzam Fuadi2

12Fakultas Ekonomi Universitas Nasional (UNAS) 1e-mail: andin_manajemen@yahoo.com 2e-mail: ilzam.fuadi@yahoo.co.id

ABSTRAK

Penelitian ini dilakukan dengan tujuan untuk menganalisis dan mengetahui hubungan jangka panjang dan dalam jangka pendek perubahan DJIA, FTSE100, DAX30, CAC40, dan Nikkei 225 terhadap IHSG menggunakan cointegration dan error correction model . Hasil penelitian menunjukkan bahwa DJI, FTSE100, DAX30, CAC40, dan Nikkei 225 memiliki pengaruh dalam keseimbangan jangka panjang. Indeks FTSE100, DAX30, CAC40, dan Nikkei 225 memiliki pengaruh positif dan signifikan perubahan keseimbangan dalam jangka pendek terhadap IHSG, sedangkan indeks DJIA tidak memiliki pengaruh dalam perubahan keseimbangan jangka pendek akan tetapi nilainya positif.

Kata-kata kunci : CAC40, Cointegration, DAX30, DJIA, Error Correction Model, FTSE100, IHSG, Nikkei225

ABSTRACT

The study aimed to analyze and determine long-term and short-term changes FTSE100, DAX30, CAC40, and the Nikkei 225 in JCI using cointegration and error correction model. The results showed that HSI, FTSE100, DAX30, CAC40, and the Nikkei 225 had an influence on the long-term equilibrium. While in the short term FTSE100, DAX30, CAC40, and the Nikkei 225 had a positive and significant effect on short-term change in the balance of the JCI, while the DJIA index had no effect on short-term changes in the balance but the value was positive.

Keywords: CAC40, Cointegration, DAX30, DJIA, Error Correction Model, FTSE100, JCI, Nikkei225

PENDAHULUAN

Keterkaitan pasar modal Indonesia dengan pasar modal luar negeri dimulai setelah diperbolehkannya para investor untuk ikut membeli saham-saham yang tercatat di BEI pada tahun 1980-an. Investor asing menanamkan modalnya pada bursa seluruh dunia sehingga antara bursa-bursa di dunia mempunyai keterkaitan secara global. Kejadian dan dinamika harga saham antara satu bursa dengan bursa yang lain akan saling mempengaruhi (Mansur, 2005).

Secara umum ada dua pengertian integrasi pasar modal dunia, yang pertama adalah pengertian menurut teori CAPM (Capital Asset Pricing Model), yaitu bahwa pasar modal dipertimbangkan sudah terintegrasi apabila surat berharga dengan karakteristik risiko yang sama memiliki harga yang sama, walaupun diperdagangkan di pasar modal yang berbeda (Bodie dan Kane, 2006). Bila ada dua atau lebih pasar modal yang terintegrasi maka surat berharga yang identik seharusnya memiliki harga yang sama di seluruh pasar modal yang terintegrasi tersebut. Keberadaan pasar modal yang terintegrasi mengakibatkan semua saham di seluruh pasar modal memiliki faktor-faktor risiko yang sama dan premi risiko untuk setiap faktor akan sama di setiap pasar modal. Pengertian kedua berkaitan literatur pustaka terkini mengenai integrasi pasar modal yang menggunakan model GARCH (The Generalized Auto Regressive Conditional Heteroscedasticty Model), Granger Causality, ECM (Error Correction Model) dan VAR (Vector Auto Regressive).

Amerika merupakan negara dengan pasar modal terbesar di dunia, indeks saham utamanya adalah Dow Jones Industrial Average (DJIA), Nasdaq Composite, dan Standard & Poor 500. Di Asia, ada beberapa

negara yang indeks sahamnya mempunyai kapitalisasi besar seperti Nikkei 225 di Jepang, Hang Seng di Hongkong atau Cina. Di Eropa, yaitu FTSE 100 (Inggris), Xetra DAX 30 (Jerman), CAC 40 (Perancis). Indeks-indeks di negara tersebut berfluktuasi cepat seiring dengan berita (rumor) pasar yang beredar. Kenaikan dan penurunan indeks saham tersebut juga dapat menghasilkan peluang dan risiko untuk melakukan portfolio investasi disaham.

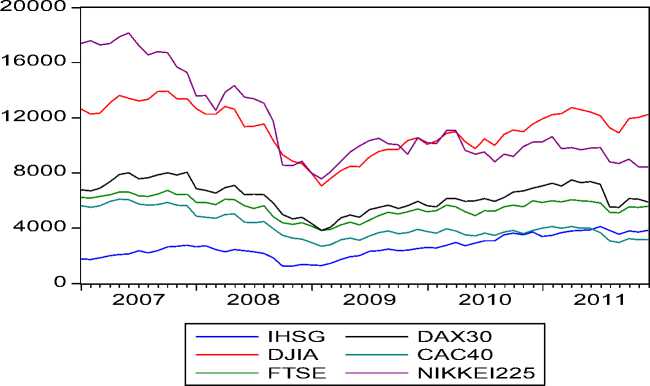

Gambar 1

Grafik Pergerakan Bulanan DJIA, FTSE, DAX 30, CAC 40, NIKKEI 225

Periode 2007-2011

Sumber : data diolah

Hubungan kointegrasi antar bursa Amerika, Eropa dan Asia dengan IHSG dapat dilihat dari pergerakan DJIA, FTSE 100, DAX 30, CAC 40, NIKKEI 225 pada Gambar 1.

Berdasarkan Gambar 1, penurunan indeks DJIA disebabkan akibat terjadinya krisis keuangan yang disebabkan oleh kredit macet perbankan (subprime mortgage). Krisis ekonomi yang terjadi di Amerika berdampak langsung pada perdagangan di Bursa Efek Indonesia, dapat terlihat dimana IHSG merespon shock yang terjadi pada DJIA sebagai sebuah akibat dari terintegrasinya pasar modal Indonesia dengan pasar modal Amerika (Darmawan, 2009).

Jerman merupakan salah satu negara Eropa yang paling merasakan dampak krisis ekonomi global yang berawal dari krisis di AS pada musim gugur 2008. Sebagai negara dengan sistem ekonomi terbuka dimana ekspor merupakan penyumbang terbesar pendapatan nasional, perekonomian Jerman mengalami penurunan indeks sejak tahun 2008. Dasar untuk daya saing di dunia internasional tidak hanya terbentuk oleh ke-30 perusahaan besar yang terdaftar dalam indeks saham Jerman (DAX), seperti Siemens, Volkswagen, Allianz, SAP atau BASF, melainkan juga oleh puluhan ribu perusahaan kecil dan madya (sampai 500 karyawan) di sektor-sektor industri hilir, khususnya konstruksi mesin, produksi komponen, tetapi juga nanoteknologi dan bioteknologi yang sering bekerja sama dalam kelompok setempat (Hintereder dan Martin Orth, 2012). Krisis hutang Eropa juga secara langsung mempengaruhi kondisi perekonomian negara Jerman dan pergerakan indeks Jerman (DAX). Perancis dan pergerakan indeks Perancis CAC 40.

Pada Gambar 1 diperlihatkan pelemahan yang terjadi di bursa Jepang yaitu Nikei 255, yang tidak terlepas dari pengaruh dari bursa regional dimana bursa regional juga memiliki pola yang hampir sama dengan bursa Jepang, sehingga dampak yang akan ditimbulkan terhadap IHSG juga sama (Darmawan, 2009).

Dalam analisis keuangan fundamental makro sebagai latar belakang ekonomi, pertumbuhan suatu negara juga dapat dilihat dari kegiatan ekspor-impor negara tersebut dengan beberapa negara yang menjadi tujuan kegiatan ekspor-impor. Neraca perdagangan dapat berpengaruh positif atau negatif pada perdagangan

saham di bursa. Dalam hal ini kegiatan ekspor-impor Indonesia dengan Amerika, Inggris, Jerman, Perancis, dan Jepang dari tahun 2007 sampai tahun 2011 dapat dilihat pada Tabel 1 sebagai berikut ini :

Tabel 1

Neraca Perdagangan Indonesia-Amerika, Inggris, Jerman, Perancis, Jepang Tahun 2007-2011 (Ribu USD)

|

Negara Uraian-Tahun |

AMERIKA SERIKAT |

INGGRIS |

JERMAN |

PERANCIS |

JEPANG |

|

Ekspor tahun 2007 |

1 1.614.229,7 |

1.454.164,9 |

2.316.013,3 |

802.910,7 |

23.632.796,8 |

|

Ekspor tahun 2008 |

1 3.036.866,9 |

1 .546.859,4 |

2.465.159,4 |

938.521,0 |

27.743.856,2 |

|

Ekspor tahun 2009 |

1 0.850.023,1 |

1 .459.347,5 |

2.326.669,1 |

870.201,6 |

18.574.730,4 |

|

Ekspor tahun 201 0 |

14.266.634,8 |

1.693.163,8 |

2.984.670,6 |

1 .122.782,2 |

25.781.813,6 |

|

Ekspor tahun 201 1 |

16.459.139,0 |

1.719.718,1 |

3.304.651,4 |

1 .284.573,9 |

33.714.696,1 |

|

Impor tahun 2007 |

4.787.174,4 |

653.984,9 |

1 .982.022,3 |

1 .443.687,3 |

6.526.673,9 |

|

Impor tahun 2008 |

7.880.072,3 |

1 .067.579,4 |

3.068.793,3 |

1 .689.721,7 |

15.128.015,3 |

|

Impor tahun 2009 |

7.083.932,6 |

844.641,2 |

2.373.528,2 |

1.633.112,0 |

9.843.728,8 |

|

Impor tahun 201 0 |

9.399.150,4 |

937.860,0 |

3.006.656,4 |

1 .340.480,8 |

16.965.800,8 |

|

Impor tahun 201 1 |

10.813.206,3 |

1 .173.933,8 |

3.393.814,4 |

2.004.633,4 |

19.436.612,2 |

|

Neraca Perdagangan 2007 |

6.827.055,4 |

800.179,9 |

333.991,0 |

-640.776,6 |

17.106.123,0 |

|

Neraca Perdagangan 2008 |

5.156.794,7 |

479.280,0 |

-603.633,9 |

-751.200,6 |

12.615.840,9 |

|

Neraca Perdagangan 2009 |

3.766.090,5 |

614.706,3 |

-46.859,1 |

-762.910,4 |

8.731.001,7 |

|

Neraca Perdagangan 201 0 |

4.867.484,3 |

755.303,9 |

-21.985,7 |

-21 7.698,6 |

8.816.012,9 |

|

Neraca Perdagangan 201 1 |

5.645.932,7 |

545.784,3 |

-89.162,9 |

-720.059,5 |

14.278.083,9 |

|

Trend (%) ekspor thn 2007-2011 |

8,19 |

4,35 |

9,44 |

1 1,84 |

6,58 |

|

Trend (%) impor thn 2007-2011 |

19,79 |

10,97 |

11,13 |

4,34 |

25,82 |

|

Trend (%) neraca perdagangan 2007201 1 |

-4,28 |

-3,06 |

0,00 |

0,00 |

-6,95 |

Sumber : www.kemendag.go.id

Dapat kita ketahui bahwa dengan kemajuan teknologi informasi dan adanya kebebasan bagi investor untuk melakukan investasi di mana saja, pasar modal di suatu negara akan memiliki hubungan yang kuat dengan pasar modal di negara lain. Hal ini juga diperkuat dengan beberapa penelitian yang telah dilakukan mengenai integrasi pasar modal dunia. Ketika dua negara membuka pasar modalnya untuk investor dari masing-masing negara, maka akan didapatkan korelasi yang tinggi antara indeks saham di tiap negara. Saat ini sekitar 80% setiap pasar modal di dunia membuka diri untuk investor asing dan tidak melakukan kontrol investasi yang ketat, ini berarti setiap pasar modal di dunia akan mempunyai hubungan baik kuat ataupun lemah (Bhamra, 2002). Pasar modal Indonesia sudah terintegrasi dengan pasar modal Jepang, Amerika Serikat, Singapura, dan China A selama periode bulan Juli tahun 1998 hingga bulan Desember tahun 2007 (Bakri et al., 2009).

Studi yang meneliti kointegrasi antar bursa yang meneliti hubungan Indeks Harga Saham Gabungan (IHSG) dengan bursa efek dari negara maju (developed markets), serta bursa efek dari beberapa negara berkembang (emerging markets) menunjukkan bahwa DJIA, FTSE, Hangseng, Nikkei, STI, KOSPI dan KLCI memiliki hubungan dalam keseimbangan jangka panjang. Sementara variasi STI dan KOSPI dalam jangka pendek sebagai variabel pengganggu (shocks) menuju ketidakseimbangan. Sedangkan Nikkei dan IHSG memiliki hubungan dua arah yang saling mempengaruhi dalam jangka pendek (Setyasmoro 2009).

Hasil penelitian lain menunjukkan bahwa pengaruh ketujuh indeks bursa saham global secara bersama sama berpengaruh secara signifikan terhadap IHSG, tetapi secara individual hanya indeks bursa KOSPI (Korea), Nikkei 225 (Jepang), TAIEX (Taiwan), dan ASX (Australia) saja yang mempengaruhi IHSG. Penelitian tersebut memiliki beberapa keterbatasan diantaranya terbatasnya sampel yang diteliti dan penelitian tersebut dilakukan ketika dunia belum mengalami krisis subprime mortgage (Mansur 2005).

Pada penelitian ini penulis akan meneliti pengaruh Indeks Dow Jones Industrial Average (DJIA) yang mewakili bursa saham Amerika Serika, FTSE 100 yang mewakili bursa saham London Inggris, DAX yang mewakili bursa saham Jerman, CAC yang mewakili bursa saham Perancis, dan Nikkei 225 yang mewakili bursa saham Jepang terhadap pergerakan IHSG. Alasan peneliti ingin meneliti masalah tersebut, karena pada penelitian sebelumnya belum banyak yang melakukan penelitian mengenai hubungan kointegrasi kelima indeks tersebut terhadap IHSG.

METODE PENELITIAN

Untuk mendukung penelitian ini, diperlukan data dan informasi yang relevan guna mendapatkan gambaran yang jelas dan nyata terhadap obyek yang diteliti. Sumber data yang diperoleh merupakan data dokumentasi dari Pusat Referensi Pasar Modal (PRPM) di Bursa Efek Indonesia (BEI) dan www. yahoofinance.com untuk IHSG bulanan, Indeks DJIA bulanan, Indeks FTSE 100 bulanan, Indeks DAX 30 bulanan, Indeks CAC 40 bulanan, dan Indeks NIKKEI 225 bulanan pada periode bulan Januari 2007- Desember 2011.

Dalam penelitian ini, yang menjadi definisi operasional dari variabel-variabel adalah mengenai :

-

a. Indeks Harga Saham Gabungan (IHSG)

Indeks Harga Saham Gabungan (IHSG) adalah suatu rangkaian informasi historis mengenai pergerakan harga saham gabungan yang tercatat di bursa efek yang menjadi acuan tentang perkembangan kegiatan di pasar modal Indonesia.

-

b. Dow Jones Indeks Average (DJIA)

Indeks DJIA merupakan indeks yang paling aktif digunakan sebagai acuan keadaan pasar saham di AS atau New York Stock Exchange (NYSE).

-

c. Financial Times Stock Exchange 100

Indeks FTSE 100 mewakili kapitalisasi pasar dari seluruh London Stock Exchange dan yang paling aktif digunakan Inggris sebagai indikator pasar saham.

-

d. Deutscher Aktien-Index 30

Indeks DAX 30 adalah saham blue chip indeks pasar yang terdiri dari 30 perusahaan perdagangan utama Jerman di Frankfurt Stock Exchange dengan menghitung berdasarkan Xetra yang merupakan sistem trading elektronik.

-

e. Cotation Assistée en Continu 40 (Continuous Assisted Quotation)

Indeks CAC 40 merupakan indeks pasar saham Perancis, Indeks CAC 40 merupakan ukuran kapitalisasi tertimbang dari 40 nilai yang paling signifikan di antara 100 perusahaan tertinggi di bursa Paris.

-

f. Nihon Keizai Shimbun 225

Nikkei 225 adalah index saham utama, yang terdiri dari 225 buah saham unggulan / blue chip dari 225 perusahaan terkemuka di Jepang, dan yang paling aktif diperdagangkan di Bursa Efek Tokyo – Tokyo Stock Exchange (TSE).

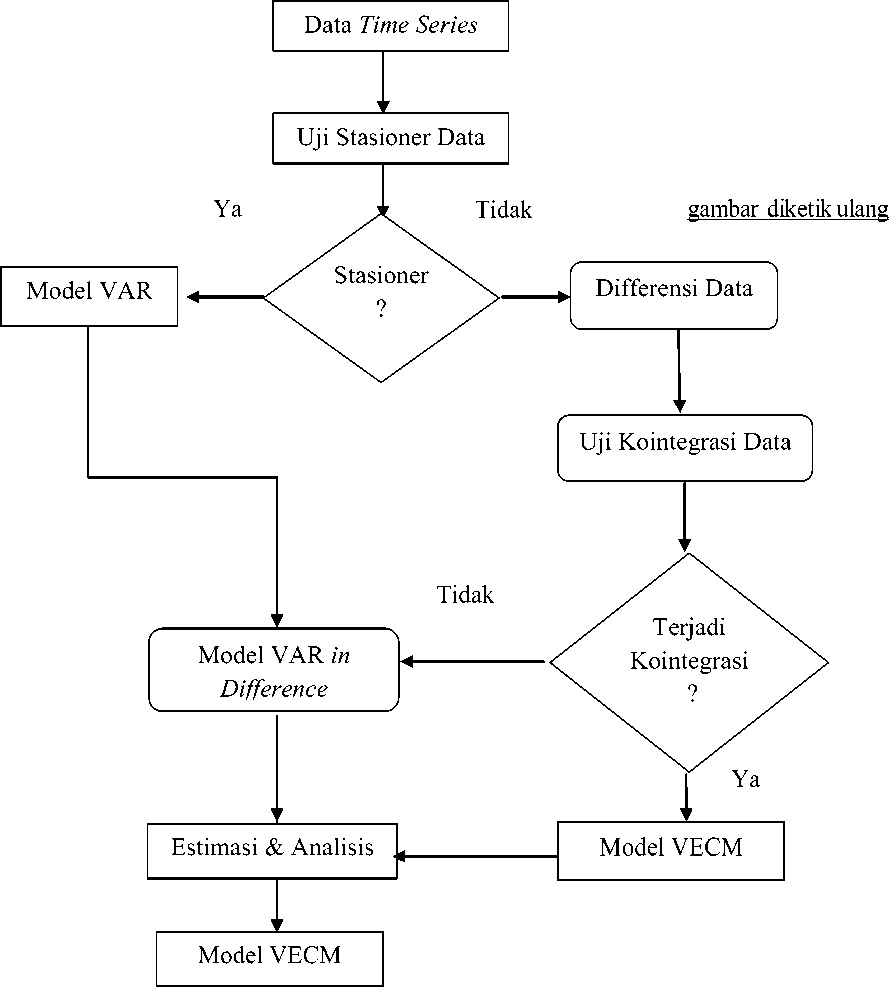

Proses pembentukan model VAR diawali dengan melakukan uji stasioneritas data, jika data stasioner maka model yang digunakan adalah VAR biasa (unstricted VAR), namun jika data tidak stasioner maka dilakukan diferensi dan uji kointegrasi, jika data terkointegrasi maka digunakan Vector Error Correction (VEC) namun jika data tidak terkointegrasi maka digunakan VAR in difference.

Gambar 2

Diagram Alur Pembentukan Model VAR atau VECM

Sumber: Widarjono (2007, p.374) “telah diolah kembali”

HASIL DAN PEMBAHASAN

Krisis utang Eropa yang mulai terasa pada akhir 2009 dan terasa semakin parah krisis tersebut di tahun 2010 hingga kini memiliki dampak negatif terhadap pergerakan bursa saham di berbagai negara, termasuk negara Uni Eropa yaitu Jerman dan Perancis. Saat ini negara-negara Eropa dihadapkan pada melambungnya utang yang berpotensi gagal bayar (default). Tidak hanya utang pemerintah, tetapi juga utang sektor swasta. Mayoritas pebisnis di Eropa mengambil kebijakan untuk menyetop segala bentuk ekspansi. Hal itu tentunya akan menyebabkan turunnya investasi, yang artinya akan menurunkan jumlah modal asing yang masuk (Kurniawan, 2012).

Perancis dan Jerman mengumumkan langkah-langkah kebijakan mengatasi krisis utang, tetapi tidak mempunyai dampak positif di pasar. Bursa saham di Uni Eropa terus bergerak turun sampai titik level yang

paling rendah. Investor berharap langkah-langkah yang lebih nyata untuk menstabilkan kondisi keuangan pemerintah yang goyang menghadapi krisis utang sekarang ini. Kedua negara ini ingin melihat peningkatan besar dalam jumlah dana stabilitas Uni Eropa, dan banyak yang menyarankan penciptaan dalam kerjasama diantara negara-negara yang menggunakan mata uang Euro. Dampak negatif terhadap pergerakan indeks secara global termasuk di Indonesia (IHSG) dengan ditandai adanya penurunan pergerakan indeks (bearish) yang terjadi pada tahun 2011.

Uji Stasioneritas Dengan Unit Root Test

Pengujian unit root test memakai metode intercept , trend and intercept, dan tanpa intercept and trend (slope) dapat kita lihat pada Tabel 2 sebagai berikut :

Tabel 2

Uji Unit Root Keenam Bursa pada tingkat level

|

Variabel |

Augmented Dickey-Fuller (ADF) |

Philips-Perron (PP) | ||||

|

A |

B |

C |

A |

B |

C | |

|

IHSG |

-0.596272 |

-1.343484 |

1.214591 |

-0.824084 |

-1.631671 |

0.947906 |

|

DJIA |

-1.238731 |

-0.993735 |

-0.285658 |

-1.412283 |

-1.186370 |

-0.296738 |

|

FTSE 100 |

-1.587614 |

-1.448786 |

-0.506566 |

-1.587614 |

-1.448786 |

-0.506251 |

|

DAX 30 |

-1.539798 |

-1.561446 |

-0.522573 |

-1.645194 |

-1.672632 |

-0.522573 |

|

CAC 40 |

-1.307528 |

-1.423480 |

-1.575690 |

-1.307528 |

-1.553460 |

-1.575690 |

|

NIKKEI 225 |

-1.605279 |

-1.547175 |

-1.936539 |

-1.614957 |

-1.638762 |

-1.878829 |

|

Critical Values |

Augmented Dickey-Fuller |

Philips-Perron | ||||

|

A |

B |

C |

A |

B |

C | |

|

1% level |

-3.546099 |

-4.121303 |

-2.604746 |

-3.546099 |

-4.121303 |

-2.604746 |

|

5% level |

-2.911730 |

-3.487845 |

-1.946447 |

-2.911730 |

-3.487845 |

-1.946447 |

|

10%level |

-2.593551 |

-3.172314 |

-1.613238 |

-2.593551 |

-3.172314 |

-1.613238 |

Sumber : Data diolah dengan Eviews

Keterangan : A = intercept; B= trend and intercept; C = slope

Pada Tabel 2 menunjukkan masalah unit root atau data tidak stasioner. Hal ini sesuai dengan penelitian-penelitian sebelumnya bahwa data time series pada umumnya bersifat tidak stasioner.

Tabel 3

Uji Unit Root Keenam Bursa Pada Tingkat level diferensi Pertama

|

Va riabe l |

Augmented Dickey-Fuller |

Philips-Perron | ||||

|

A |

B |

C |

A |

B |

C | |

|

D(IHSG) |

-6.576800 |

-6.529673 |

-6.420567 |

-6.651568 |

-6.603345 |

-6.523349 |

|

D(DJIA) |

-5.980597 |

-6.000338 |

-6.035195 |

-6.012533 |

-6.000338 |

-6.065955 |

|

D(FTSE 100) |

-7.108719 |

-7.095547 |

-7. 162442 |

-7.097021 |

-7.077740 |

-7.152640 |

|

D(DAX 30) |

-6.636131 |

-6.575404 |

-6.688191 |

-6.595272 |

-6.531 144 |

-6.650561 |

|

D(CAC 40) |

-6.278086 |

-6.237415 |

-6. 191824 |

-6.206475 |

-6.158530 |

-6.145732 |

|

D(NIKKEI 225) |

-6.843794 |

-6.886034 |

-6.635894 |

-6.846038 |

-6.887747 |

-6.629767 |

|

Critical Values |

Augmented Dickey-Fuller |

Philips-Perron | ||||

|

A |

B |

C |

A |

B |

C | |

|

1% level |

-3.548208 |

-4.124265 |

-2.605442 |

-3.548208 |

-4.124265 |

-2.605442 |

|

5% level |

-2.912631 |

-3 .489228 |

-1.946549 |

-2.912631 |

-3.489228 |

-1.946549 |

|

1 0%level |

-2.594027 |

-3.173114 |

-1.613181 |

-2.594027 |

-3.173114 |

-1.6131 81 |

Sumber : Data diolah dengan Eviews

Keterangan : A = intercept; B= trend and intercept; C = slope * menandakan signifikan pada tingkat 5%

Pada Tabel 3 menunjukkan bahwa semua variabel data keenam indeks bursa dalam kondisi yang stasioner atau sudah tidak mengandung masalah unit root lagi pada ordo satu atau I(1).

Uji Kointegrasi

Sebelum melakukan pengujian kointegrasi Johansen, terlebih dahulu perlu dilakukan optimasi panjang lag optimal yang digunakan berdasarkan kriteria Akaike Information Criterion (AIC), dan Schwarz Information Criterion (SIC) yang akan ditampilkan pada Tabel 4 sebagai berikut ini :

Tabel 4

Kriteria Penentuan Ordo

|

Lag |

LogL |

LR |

FPE |

AIC |

SC |

HQ |

|

0 |

-2438.886 |

NA |

1.64E+31 |

88.90495 |

89.12393 |

88.98963 |

|

1 |

-2184.884 |

443.3488* |

5.98E+27* |

80.97761* |

82.51048* |

81.57038* |

|

2 |

-2164.886 |

30.54267 |

1.12E+28 |

81.55949 |

84.40625 |

82.66036 |

|

3 |

-2138.569 |

34.45080 |

1.80E+28 |

81.91161 |

86.07227 |

83.52057 |

|

4 |

-2109.683 |

31.51283 |

3.01E+28 |

82.17028 |

87.64482 |

84.28733 |

|

5 |

-2071.020 |

33.74152 |

4.34E+28 |

82.07347 |

88.86191 |

84.69861 |

Sumber : Data diolah dengan Eviews

Keterangan:

* Mengindikasi jumlah lag yang optimum berdasarkan criteria pemilihan

LR : sequential modified LR test statistic (each test at 5% level)

FPE : Final prediction error HQ: Hannan-Quinn information criterion

AIC : Akaike information criterion

SC : Schwarz information criterion

Pada Tabel 4 dapat dilihat besaran nilai AIC dan SIC mengarah pada ordo pertama atau lag satu, nilai AIC dan SIC tersebut mengindikasikan adanya jumlah lag yang optimal berdasarkan kriteria pemilihan dengan ditandainya simbol bintang (*).

Pada Tabel 5 merupakan uji kointegrasi Johansen pada lag dua berdasarkan nilai trace statistic yang akan ditampilkan pada tabel sebagai berikut :

Tabel 5

Uji Kointegrasi Johansen Berdasarkan Trace Statistic

|

Hypothesized No. of CE(s) |

Eigenvalue |

Trace Statistic |

Critical Value | |

|

5 Percent |

1 Percent | |||

|

None ** |

0.572829 |

126.7044 |

114.90 |

124.75 |

|

At most 1 |

0.460970 |

78.22195 |

87.31 |

96.58 |

|

At most 2 |

0.246982 |

42.99686 |

62.99 |

70.05 |

|

At most 3 |

0.207813 |

26.82790 |

42.44 |

48.45 |

|

At most 4 |

0.148035 |

13.54930 |

25.32 |

30.45 |

|

At most 5 |

0.074570 |

4.417308 |

12.25 |

16.26 |

Sumber : Data diolah dengan Eviews

Keterangan:

-

*(**) menunjukkan penolakan hipotesis pada taraf kepercayaan 5% (1%)

Trace mengindikasikan satu persamaan persamaan kointegrasi pada α = 5%, α = 1%

Trend assumption : Deterministic trend ( Trend and intercept)

Series : IHSG, DJI, FTSE, DAX30, CAC40, Nikkei225

SC : Schwarz information criterion

Interval lag : 1 to 2 (in second differences)

Dapat dilihat pada Tabel 5 nilai trace statistic terdapat satu yang nilainya lebih besar dari critical value pada taraf kepercayaan á = 5% dan á = 1%, sehingga dapat dikatakan hasil uji kointegrasi Johansen menunjukkan suatu keseimbangan pengaruh jangka panjang antara indeks DJIA, FTSE, DAX, CAC, dan Nikkei terhadap IHSG.

Kemudian setelah uji kointegrasi Johansen berdasarkan trace statistic ternyata dinyatakan terkointegrasi, maka berikutnya adalah melihat nilai uji kointegrasi berdasarkan Max-Eigen value yang dapat ditampilkan pada tabel 6 sebagai berikut:

Tabel 6

Uji Kointegrasi Johansen Berdasarkan Max-Eigen Statistic

|

Hypothesized No. of CE(s) |

Eigenvalue |

Max-Eigen Statistic |

Critical Value | |

|

5 Percent |

1 Percent | |||

|

None * |

0.572829 |

48.48248 |

43.97 |

49.51 |

|

At most 1 |

0.460970 |

35.22509 |

37.52 |

42.36 |

|

At most 2 |

0.246982 |

16.16897 |

31.46 |

36.65 |

|

At most 3 |

0.207813 |

13.27860 |

25.54 |

30.34 |

|

At most 4 |

0.148035 |

9.1 31990 |

18.96 |

23.65 |

|

At most 5 |

0.074570 |

4.417308 |

12.25 |

16.26 |

Sumber : data diolah dengan Eviews

Keterangan:

-

*(**) menunjukkan penolakan hipotesis pada taraf kepercayaan 5% (1%)

Max-Eigen mengindikasikan satu persamaan kointegrasi α = 5%

Max-Eigen mengindikasikan tidak ada persamaan kointegrasi α = 1% Trend assumption : Deterministic trend ( Trend and intercept) Series : IHSG, DJI, FTSE, DAX30, CAC40, NIKKEI225

SC : Schwarz information criterion

Interval lag : 1 to 2 (in second differences)

Pada Tabel 6 terdapat satu nilai dari Max-Eigen value yang lebih besar dari nilai kritis atau critical value pada taraf kepercayaan 5% tapi pada taraf kepercayaan 1% tidak terdapat persamaan kointegrasi. Hasil tersebut dapat mengindikasikan juga terdapat bentuk persamaan kointegrasi pada tingkat error 5% , yang berarti terdapat adanya suatu keseimbangan pengaruh jangka panjang antara indeks DJIA, FTSE, DAX, CAC, dan Nikkei terhadap IHSG pada taraf signifikansi 5%.

Tabel 7

Estimasi Vektor Kointegrasi

|

Variabel |

Koefisien |

Std.error |

|

IHSG(-1) |

1 |

- |

|

DJIA(-1) |

1.124044 |

(0.29357) |

|

FTSE(-1) |

-3.769903 |

(0.78396) |

|

DAX30(-1) |

-1.569119 |

(0.49343) |

|

CAC40(-1) |

5.828688 |

(0.75683) |

|

NIKKEI225(-1) |

-1 .152148 |

(0.18932) |

|

C |

4546.766 |

- |

Sumber : data diolah menggunakan Eviews

Dari Tabel 7 didapatkan suatu bentuk persamaan cointegration atau terjadinya pengaruh keseimbangan jangka panjang,

IHSG = “1.124044 DJIA + 3.769903 FTSE + 1.569119 DAX “ 5.828688 CAC

(0.29357) (0.78396) (0.49343) (0.75683)

+ 1.152148 Nikkei “ 4546.766 …………..................................... (4.1)

(0.18932)

Dapat dikatakan bahwa hasil penelitian ini menunjukkan bahwa terdapat pengaruh jangka panjang baik dilihat dari trace statistic pada Tabel 5 maupun Max-Eigen statistic pada Tabel 6, sehingga penelitian ini didukung oleh penelitian sebelumnya yang menyatakan bahwa terjadi pengaruh kointegrasi antar Indeks Bursa Saham (Setyasmoro 2009, Muharam 2000, Taylor dan Tomks 1989, Berliana 2001).

Dari persamaan adanya jangka panjang IHSG dengan kelima indeks tersebut dapat disimpulkan bahwa terjadi pengaruh jangka panjang DJIA, DAX, CAC, dan Nikkei terhadap IHSG. DJIA berpengaruh dalam jangka panjang terhadap IHSG dengan nilai negatif sebesar “1.124044, FTSE berpengaruh dalam jangka panjang terhadap IHSG dengan nilai positif sebesar 3.769903, indeks DAX berpengaruh dalam jangka panjang terhadap IHSG dengan nilai posotif sebesar 1.569119, untuk indeks CAC berpengaruh dalam jangka panjang terhadap IHSG dengan nilai negatif sebesar “5.828688, dan Nikkei berpengaruh dalam jangka panjang terhadap IHSG dengan nilai positif sebesar 1.152148.

Error Correction Model (ECM)

Error Correction Model (ECM) adalah teknik yang digunakan oleh Engle dan Granger dalam mengoreksi ketidakseimbangan jangka pendek menuju keseimbangan jangka panjang. Model Vector Error Correction (VEC) dapat memberikan informasi tentang pengaruh jangka panjang antara enam variabel indeks bursa yang saling terintegrasi. Berikut merupakan persamaan model ECM yang digunakan pada penelitian ini :

D(IHSG)t = β0 + β1 D(DJIA)t + β2 D(FTSE)t + β3 D(DAX)t + β4 D(CAC)t + β5 D(Nikkei)t + εt

dimana:

D(IHSG)t = (IHSG)t – (IHSG)t-1

D(DJIA)t = (DJIA)t – (DJIA)t-1

D(FTSE)t = (FTSE)t – (FTSE)t-1

D(DAX)t = (DAX)t – (DAX)t-1

D(CAC)t = (CAC)t – (CAC)t-1

D(Nikkei)t = (Nikkei)t – (Nikkei)t-1

-

β0 – β5 = Koefisien regresi ECM jangka pendek

-

εt = Error term / residual

Hasil pengolahan data dengan model dinamis ECM ditampilkan pada Tabel 8 sebagai berikut ini:

Tabel 8

Error Correction D(IHSG)

Dependent Variable: D(IHSG) Method: Least Squares

|

Variable |

Coefficient |

Std. Error |

t-Statistic |

Prob. |

|

D(DJIA) |

0.030181 |

0.075003 |

0.402392 |

0.6890 |

|

D(FTSE) |

0.380561 |

0.179656 |

2.118279 |

0.0389 |

|

D(DAX30) |

0.224566 |

0.113185 |

1.984073 |

0.0525 |

|

D(CAC40) |

-0.537623 |

0.258621 |

-2.078804 |

0.0426 |

|

D(NIKKEI225) |

0.079308 |

0.035176 |

2.254586 |

0.0284 |

|

RESID01 |

0.325277 |

0.103505 |

3.142616 |

0.0028 |

|

C |

32.27441 |

19.84396 |

1.626409 |

0.1099 |

|

R-squared |

0.531199 |

Mean dependent var |

34.99542 | |

|

Adjusted R-squared |

0.477107 |

S.D. dependent var |

185.2187 | |

|

S.E. of regression |

133.9341 |

Akaike info criterion |

12.74357 | |

|

Sum squared resid |

932794.2 |

Schwarz criterion |

12.99006 | |

|

Log likelihood |

-368.9352 |

F-statistic |

9.820216 | |

|

Durbin-Watson stat |

1.910161 |

Prob(F-statistic) |

0.000000 | |

Sumber : Data diolah dengan Eviews

Dari estimasi model dinamis ECM dapat diperoleh fungsi sebagai berikut :

D(IHSG) = 32.27441 + 0.030181 D(DJIA) + 0.380561 D(FTSE)

+ 0.224566 D(DAX) – 0.537623 D(CAC) + 0.079308 D(Nikkei)

+ 0.325277

Berdasarkan hasil estimasi model dinamis ECM diatas, dapat dilihat probabilitas variabel Error Correction Term (ECT) signifikan pada tingkat signifikansi 5%, terkecuali indeks DJIA yang nilai probabilitasnya melewati signifikansi 5% atau dapat dikatakan tidak signifikan. Spesifikasi model sudah sahih dan dapat menjelaskan variasi pada variabel tak bebas. Dari hasil pengujian tersebut berarti meskipun terjadi guncangan atau shock akan tetapi masih terjadi keseimbangan jangka pendek menuju jangka panjang dari indeks FTSE, DAX, CAC, dan Nikkei terhadap IHSG, sedangkan untuk indeks DJIA tidak memiliki pengaruh dalam perubahan keseimbangan jangka pendek.

Dari persamaan di atas dapat diketahui indeks FTSE berpengaruh positif terhadap IHSG dalam jangka pendek dengan nilai 0.380561, indeks DAX berpengaruh positif terhadap IHSG dalam jangka pendek dengan nilai 0.224566, sedangkan indeks CAC berpengaruh negatif terhadap IHSG dalam jangka pendek dengan nilai –0.537623, dan indeks Nikkei yang berpengaruh positif terhadap IHSG dalam jangka pendek dengan nilai 0.079308. Sedangkan untuk indeks DJIA tidak memiliki pengaruh perubahan keseimbangan terhadap IHSG dalam jangka pendek dengan nilai 0.030181.

KESIMPULAN

Penurunan untuk indeks DJIA , indeks FTSE , indeks DAX, indeks CAC, indeks Nikkei, dan IHSG pada akhir tahun 2010 yang diakibatkan oleh krisis utang Eropa. Pergerakan DJIA, FTSE, DAX, CAC, dan Nikkei memiliki pengaruh dalam keseimbangan jangka panjang terhadap indeks IHSG berdasarkan hasil pengujian ADF dan PP level terhadap residual dari estimasi model yang stasioner dan juga hasil pengujian kointegrasi Johansen yang mengindikasikan terdapat persamaan kointegrasi atau keseimbangan hubungan jangka panjang dari keenam indeks tersebut. Dari hasil pengujian error correction model (ECM), didapatkan nilai koreksi model yang valid berdasarkan signifikansi dari variabel data kenam indeks bursa, sehingga dapat disimpulkan bahwa terjadi perubahan keseimbangan jangka pendek antara indeks FTSE, DAX, CAC, dan Nikkei terhadap IHSG. Indeks DJIA tidak terjadi pengaruh perubahan keseimbangan dalam jangka pendek.

DAFTAR REFERENSI

Bakri, A.K., Majid, A., Shabri, M., dan Samsul Arifin, A.K. 2009. Financial Integration Between Indonesia and Its Major Trading Partner. MPRA, Paper No.17277, Posted 14 September 2009.

Berliana, Maria. 2001. Korelasi Indeks di Bursa Saham Internasional Pada Periode 1996-2000. Tesis. Program Studi Magister Manajemen FE UI

Bhamra, Harjoat. S. 2002. International Stock Market Integration ; A dynamic General Equilibrium Approach.

Bodie, Markus dan Kane. 2006. Investment 5th edition. Mc Graw Hill.

Darmadji, Tjiptono dan Hendy, M. Fakhruddin. 2001. Pasar Modal di Indonesia Pendekatan Tanya Jawab, Edisi Pertama, Jakarta: Salemba Empat.

Darmawan, Fajar .B. 2009. Pengaruh Indeks DJI, FTSE 100, NKY 225, dan HIS Terhadap Indeks Harga Saham Gabungan Sebelum, Ketika, dan Sesudah Subprime Mortagage Pada Tahun 2006-2009. Tesis. Program Studi Magister Manajemen Fakultas Ekonomika dan Bisnis UGM.

Hintereder, P. dan Orth, M. 2012. Fakta Mengenai Jerman di Bidang Usaha yang Kuat dalam Industri dan Jasa, http://www.tatsachen-ueber-deutschland.de , (Diakses pada tanggal 2 Mei 2012)

Jogiyanto, Hartono. 2008. Teori Portofolio Dan Analisis Investasi. BPFE , Yogyakarta.

Kurniawan, Didy. 2012. Mengenal Sejarah Krisis Ekonomi Uni Eropa Dan Amerika. http:// infodatabroker.blogspot.com/2012/01/normal-0-false-false-false_13.html. (Diakses pada tanggal 28 Juni 2012).

Mansur, Mohamad. 2005. Pengaruh Indeks Bursa Global terhadap Indeks Harga Saham Gabungan (IHSG) pada Bursa Efek Jakarta (BEJ) Periode Tahun 2000-2002. Sosiohumaniora, Vol. 7, No. 3, Nopember Bandung.

Manurung, S. 2005. Ekonometrika. Cetakan pertama. Elex Media Computindo : Jakarta.

Mu’Takif, Fikri. 2012. Pengaruh Volume Perdagangan Saham, Indeks Hangseng, Dan Kurs Terhadap IHSG Beserta Prediksi IHSG (Model GARCH Dan ARIMA). Skripsi. Program Studi Strata Satu Manajemen UNAS.

Nachrowi D Nachrowi. 2006, Ekonometrika, untuk Analisis Ekonomi dan Keuangan, Cetakan Pertama, Jakarta: Lembaga Penerbit FE UI.

Sebastian. 2009. Pengaruh Indeks Nikkei 225 Terhadap Pergerakan IHSG. http:// forexone.wordpress. com/category/1/ , (Diakses pada tanggal 5 Mei 2012)

Setyasmoro, Rahadian. 2009. Analisis Cointegration dan Error Correction Model Indeks Bursa Global dan Regional Asia Terhadap Indeks Harga Saham Gabungan. Tesis. Program Studi Magister Manajemen FE UI.

Sidarta, Wahyu. 2009. Pengaruh Indeks Bursa Saham Global Terhadap IHSG, http:// www. managementfile.com , (diakses pada tanggal 24 April 2012).

Taylor, M.P. and I. Tonks. 1989. The Internationalization of Stock Markets and the Abolition of the UK Exchange Control. Review of Economics and Statistics, 71, 332 336.

Usman, Berto. 2011. Analisis Dampak Terjadinya Krisis Ekonomi di Amerika Yang di Proksi oleh Dow Jones Indeks (DJI) Terhadap Indeks Harga Saham Gabungan (IHSG) periode waktu Januari 2007-Desember 2011, https://bertousman.wordpress.com. (Diakses pada tanggal 2 Mei 2012).

Witjaksono, Ardian.A. 2010. Analisis Pengaruh Suku Bunga SBI, Harga Minyak Dunia, Harga Emas Dunia, Kurs Rupiah, Indeks Nikkei 225, dan Indeks Dow Jones Terhadap IHSG. Tesis. Program Studi Magister Manajemen Universitas Diponegoro.

Wondabio, Ludovicus Sensi. 2006. Analisis Hubungan Indeks Harga Saham Gabungan (IHSG) Jakarta (JSX), London (FTSE), Tokyo (Nikkei) dan Singapura (SSI). Simposium Nasional Akuntansi. Padang.

Discussion and feedback