Pemahaman Akuntansi, Profesionalisme, dan Kinerja Pemeriksa Pajak pada Kpp Pratama Se-Bali

on

36 Jurnal Ilmiah Akuntansi dan Bisnis, Vol. 12, No. 1, Januari 2017

p-ISSN 2302-514X e-ISSN 2303-1018

PEMAHAMAN AKUNTANSI, PROFESIONALISME, DAN KINERJA PEMERIKSA PAJAK PADA KPP PRATAMA SE-BALI

Maria Mediatrix Ratna Sari1

I Dewa Gde Dharma Suputra2

Ni Luh Supadmi3

1,2,3 Fakultas Ekonomi dan Bisnis, Universitas Udayana, Bali, Indonesia email: maria.ratna65@yahoo.com

ABSTRAK

Penelitian ini bertujuan memperbaiki kinerja pemeriksa pajak dalam melaksanakan tugas pemeriksaan, melalui pemahaman informasi akuntansi keuangan dan profesionalisme pemeriksa. Sedangkan tujuan khusus penelitian ini adalah untuk mengetahui adanya pengaruh tingkat pemahaman informasi akuntansi keuangan dan profesionalisme petugas pemeriksa pajak dalam penyelesaian pemeriksaan pajak pada KPP Pratama se-Bali. Teori dan konsep dalam penelitian ini adalah Peraturan Menteri Keuangan Nomor 17/PMK.03/2013 tentang Tata Cara Pemeriksaan Pajak. Teknik analisis data yang digunakan dalam penelitian ini adalah regresi linear bergada. Pengujian kualitas data menggunakan uji validitas dan reliabilitas, dan uji asumsi klasik. Hasil pengujian menunjukkan bahwa pemahaman informasi akuntansi keuangan dan profesionalisme memengaruhi kinerja pemeriksa pajak. Semakin tinggi tingkat pemahaman informasi akuntansi keuangan dan profesionalisme maka semakin tinggi kinerja pemeriksa pajak dalam penyelesaian pemeriksaan pajak pada KPP Pratama se-Bali.

Kata kunci : Pemahaman akuntansi, profesionalisme, kinerja pemeriksa pajak

THE UNDERSTANDING OF ACCOUNTING, PROFESSIONALISM AND TAX INSPECTORS’ TASKS AT BALI KPP PRATAMA

ABSTRACT

This study aims to improve the performance of tax inspectors in carrying out the inspection tasks, through understanding of financial accounting information and professionalism. While the specific purpose of this study was to determine the effect of the level of understanding of financial accounting information and professionalism of the tax inspectors in the settlement of tax audits on KPP Pratama in Bali. Theories and concepts used in this study is the Minister of Finance Regulation No. 17 / PMK.03 / 2013 on Procedures for Tax Audit. The data analysis technique used in this study is the multiple linear regression, to test the quality of the data using validity and reliability, and classical assumption. The test results show that understanding of financial accounting information and professionalism affect the performance of tax inspectors. The higher level of financial accounting information understanding and professionalism, then higher performance of tax inspectors in the settlement of tax audits on KPP Pratama in Bali.

Keywords: Accounting information, professionalism, tax audit performance

DOI: https://doi.org/10.24843/JIAB.2017.v12.i01.p05

PENDAHULUAN

Undang-undang Perpajakan memberikan wewenang kepada fiskus untuk melakukan penelitian serta penyelidikan terhadap Wajib Pajak (WP) yang diduga kurang atau tidak patuh melaksanakan kewajiban perpajakannya atau terhadap wajib pajak yang meminta kelebihan pembayaran pajak (Mardiasmo, 2011). Direktorat Jenderal Pajak berwenang melakukan pemeriksaan melalui petugas pemeriksa pajak untuk menguji kepatuhan wajib pajak dalam pemenuhan kewajiban perpajakan.

Simbolon dan Sumadi (2013) menyatakan beban pemeriksaan yang harus diselesaikan petugas

pemeriksa pajak perbulannya sebanyak delapan (8) Surat Perintah Pemeriksaan (SPP) pajak. Penilaian kinerja pemeriksa pajak, Dirjen Pajak menetapkan standar prestasi per pemeriksa pajak per bulan, standar prestasi per pemeriksa pajak di lingkungan Kantor Pelayanan Pajak (KPP) adalah 6 laporan pemeriksaan pajak (LPP) sedangkan di Kantor Pemeriksaan dan Penyidikan Pajak (Karikpa) dan Kanwil (fungsional) adalah 8 LPP. Untuk bisa menyelesaikan beban kerja tersebut, petugas pemeriksa pajak memerlukan kompetensi dan profesionalisme yang agar tugas pemeriksaan selesai secara cepat dan tepat waktu.

Peningkatan kompetensi dan profesionalisme petugas pemeriksa pajak dapat dilakukan melalui pendidikan berkelanjutan, pelatihan, pendidikan moral dan etika bagi pemeriksa pajak. Akan tetapi yang terjadi dilapangan jumlah wajib pajak tidak sebanding dengan jumlah pemeriksa pajak yang ada, sehingga berdampak pada beban dan proses pemeriksaaan petugas pemeriksa pajak. Padahal, peran petugas pemeriksa pajak sangat menentukan efektivitas pemeriksaan pajak itu sendiri, yang pada akhirnya berdampak kepada peningkatan kepatuhan wajib pajak (Cohen, 2004).

Keberhasilan dan kinerja seseorang dalam hal ini adalah petugas pajak banyak ditentukan oleh tingkat kompetensi, profesionalisme, dan komitmentnya terhadap suatu bidang yang ditekuni. Profesionalisme merupakan keahlian yang dimiliki oleh sesorang terkait dengan ilmu dan ketrampilan yang dimiliki. Petugas pemeriksa pajak sebagai individu yang memegang peran dan kedudukan dituntut memiliki profesionalisme yang tinggi agar dalam melaksanakan pekerjaanya dapat berjalan efektif. Petugas pemeriksa pajak yang mengenali dengan baik keahlian dan ketrampilan yang dimiliki akan lebih mudah menjalankan tugas dan pekerjaanya dengan lebih baik dibandingkan individu lain yang kurang mampu mengenali keahliannya (Sutarjo, 2008). Dengan demikian, dapat dikatakan kompetensi dan profesionalisme pemeriksa pajak sangat diperlukan guna melaksanakan tugas secara efisien dan efektif. Mendasarkan pada hal itu maka tujuan penelitian ini adalah untuk memperoleh bukti empiris tentang pengaruh tingkat pemahaman informasi akuntansi keuangan dan profesionalisme bagi petugas pemeriksa pajak pada penyelesaian pemeriksaan pajak di Kantor Pelayan Pajak (KPP) Pratama se-Bali.

Pada struktur keuangan negara, tugas dan fungsi penerimaan pajak dijalankan oleh Direktorat Jenderal Pajak di bawah Departemen Keuangan Republik Indonesia. Jenis-jenis pajak yang dikelola oleh Direktorat Jenderal Pajak meliputi (1) pajak penghasilan (PPh), (2) pajak pertambahan nilai (PPN), dan (3) pajak penjualan barang mewah (PPnBM). Pajak menurut Rochmat Soemitro dalam Mardiasmo (2011:1), pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum. Sistem pemungutan pajak dapat dibagi menjadi empat (Ilyas, 2007), yaitu (1) Official assessment system adalah suatu sistem pemungutan pajak yang memberi wewenang kepada pemungut

pajak (fiskus) untuk menentukan besarnya pajak yang harus dibayar (pajak yang terutang) oleh seseorang. (2)Semi self assessment system adalah suatu sistem pemungutan pajak yang memberi wewenang pada fiskus dan Wajib Pajak untuk menentukan besarnya pajak seseorang yang terutang. (3) Self assessment system adalah suatu sistem pemungutan pajak yang memberi wewenang penuh kepada Wajib Pajak untuk menghitung, memperhitungkan, menyetorkan, dan melaporkan sendiri besarnya utang pajak. (4) Withholding system adalah suatu sistem pemungutan pajak yang memberi wewenang pada pihak ketiga untuk memotong/memungut besarnya pajak yang terutang. Pihak ketiga yang telah ditentukan tersebut selanjutnya menyetor dan melaporkannya kepada fiskus.

Sistem perpajakan yang dianut sekarang ini, yaitu dengan sistem Self Assesment, anggota masyarakat wajib pajak (WP) diberikan kepercayaan untuk melaksanakan kegotongroyongan nasional melalui sistem menghitung, memperhitungkan, membayar dan melaporkan sendiri pajak terhutang (Self Assesment) dengan melalui surat pemberitahuan pajak (SPT). Dalam hal ini pemerintah memberi kebebasan tinggi terhadap wajib pajak, maka dari itu pembatasan yang ditetapkan oleh pemerintah terhadap kebebasan wajib pajak ini harus sekecil mungkin.

Dasar dilakukannya pemeriksaan pajak antara wajib pajak dengan fiskus untuk menghitung besarnya pajak terutang, dan juga sebagai konsekuensi dianutnya sistem Self Assesment dimana wajib pajak menghitung pajaknya sendiri dengan menyampaikan Surat Pemberitahuan Pajak (SPT) kepada fiskus. Pemeriksaan adalah serangkaian kegiatan menghimpun dan mengolah data, keterangan, dan/ atau bukti yang dilaksanakan secara obyektif dan profesional berdasarkan suatu standar pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan dan/atau untuk tujuan lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan perpajakan. Sasaran pemeriksaan pajak adalah untuk mencari adanya 1) Interpretasi terhadap undang-undang yang tidak benar, 2) Kesalahan hitung, 3) Penggelapan secara khusus dari penghasilan, 4) Pemotongan dan pengurangan tidak sesungguhnya yang dilakukan Wajib Pajak dalam melaksanakan kewajiban perpajakannya (Mardiasmo, 2006).

Dalam Peraturan Menteri Keuangan RI Nomor 17/PMK.03/2013 pasal 1 disebutkan pemeriksa pajak adalah Pegawai Negeri Sipil (PNS) di lingkungan direktorat jenderal (dirjen) pajak atau tenaga ahli yang ditunjuk oleh direktur jenderal pajak yang diberi tugas, wewenang, dan tanggung jawab untuk melaksanakan

pemeriksaan dengan dilengkapi kartu identitas diri yang berlaku 1 atau 2 tahun tergantung kebijakan kepala kantor yang bersangkutan. Peraturan menteri keuangan Nomor 17/PMK.03/2013 juga mensyaratkan pemeriksaan dilaksanakan oleh pemeriksa pajak yang memenuhi persyaratan telah mendapat pendidikan teknis yang cukup dan memiliki keterampilan sebagai pemeriksa pajak, menggunakan ketrampilannya secara cermat dan seksama, jujur dan bersih dari tindakan-tindakan tercela serta senantiasa mengutamakan kepentingan negara, dan taat terhadap berbagai ketentuan dan peraturan perundang-undangan di bidang perpajakan.

Informasi adalah semua data yang mempunyai arti bagi pihak pemakai. Akuntansi keuangan adalah proses pengidentifikasian, pengukuran, akumulasi, analisis, penyusunan, interprestasi, dan komunikasi informasi keuangan untuk digunakan oleh pihak-pihak di dalam maupun diluar perusahaan (Kieso, 2013). Hasil akhir dari proses akuntansi keuangan adalah laporan keuangan. Laporan keuangan adalah ringkasan dari suatu proses pencatatan transaksi-transaksi keuangan yang terjadi selama tahun buku yang bersangkutan. Laporan keuangan yang direkonsiliasi dengan koreksi fiskal akan menghasilkan laporan keuangan fiskal (Suandy, 2008). Pemeriksa pajak diwajibkan memiliki kompetensi dalam menganalisa informasi dalam pembukuan maupun pencatatan wajib pajak.

Pemahaman informasi akuntansi dapat diperoleh dari pendidikan, pelatihan, dan pengalaman kerja. Flippo dalam Wijaya (2011) mendefinisikan jenjang pendidikan adalah tahapan pendidikan yang ditetapkan berdasarkan tingkat perkembangan, tujuan yang akan dicapai, dan kemampuan sesorang yang dikembangkan. Jenjang pendidikan di Indonesia terdiri dari pendidikan dasar, menengah dan tinggi. Pelatihan sangat diperlukan bagi suatu perusahaan karena bermanfaat bagi perusahaan dan individu. Tujuan pelatihan adalah mengembangkan karyawan agar lebih terampil, terdidik dan terlatih secara professional dan siap dipakai dalam bidangnya masing-masing (Acemoglu, 2001; Ek, 2010).

Menurut Hariandja (2002), ada tiga syarat pelatihan yang baik, yaitu pelatihan harus membantu pegawai menambah kemampuannya, pelatihan harus menghasilkan perubahan dalam kebiasaan bekerja dari pegawai dalam sikapnya terhadap pekerjaan, dalam informasi, dan pengetahuan yang diterapkan dalam pekerjaan sehari-harinya dan pelatihan harus berhubungan dengan pekerjaan tertentu. Secara logika semakin lama seorang pemeriksa pajak bekerja di tempatnya bekerja, maka semakin banyak

pula pengalaman yang didapatnya sesuai dengan pekerjaan yang pernah atau sedang dilakukan (Siagan, 2004; Shaffer, 2012). Menurut Djauzak (2004), faktor-faktor yang dapat mempengaruhi pengalaman kerja seseorang adalah waktu, frekuensi, jenis, tugas, penerapan, dan hasil. Hasil penelitian Pratiwi (2007) menjelaskan bahwa semakin tinggi tingkat pemahaman informasi akuntansi keuangan sesorang (baik dari pendidikan, pelatihan, dan pengalaman) dapat membantu pemeriksa pajak dalam menyelesaikan tugas pemeriksaan. Mendasarkan pada riset-riset tersebut maka hipotesisi yang dapat diajukan adalah:

H1: Tingkat pemahaman informasi akuntansi keuangan petugas pemeriksa pajak berpengaruh pada penyelesaian pemeriksaan pajak pada KPP Pratama se-Bali.

Komitmen profesionalisme merupakan tingkat loyalitas pada profesinya seperti yang di persepsikan oleh individu. Lama bekerja mempengaruhi pandangan profesionalisme, hubungan dengan sesama profesi, keyakinan terhadap peraturan profesi dan pengabdian pada profesi. Hal ini di sebabkan bahwa semenjak awal tenaga profesional telah dididik untuk menjalankan tugas-tugas yang komplek secara independen dan memecahkan permasalahan yang timbul dalam pelaksanaan tugas-tugas dengan menggunakan keahlian dan dedikasi mereka secara profesional (Schwartz, 1996) dalam Trisnaningsih (2003).

Pemberian jasa profesional yang kompeten membutuhkan pertimbangan yang cermat dalam menerapkan pengetahuan dan keahlian profesional. Kompetensi profesional dapat di bagi menjadi dua tahap yang terpisah yaitu pencapaian kompetensi profesional dan pemliharaan kompetensi profesional. Pemeliharaan kompetensi profesional membutuhkan kesadaran dan pemahaman yang berkelanjutan terhadap perkembangan teknis profesi dan perkembangan bisnis yang relevan. Profesional merupakan orang yang melakukan kegiatan atau menjalani profesi tertentu, sedangkan profesionalisme menurut Harefa (1999) dalam Halim (2003) adalah sikap atau perilaku seseorang dalam melakukan profesi tertentu. Sebagai profesional, petugas pemeriksa pajak mengakui tanggung jawabnya terhadap masyarakat, terhadap klien, dan terhadap rekan seprofesi, termasuk berperilaku yang terhormat, sekalipun ini merupakan pengorbanan pribadi.

Hall (1968) dalam Hastuti, et.al., (2003) mengatakan bahwa terdapat lima dimensi profesionalisme, yaitu pengabdian pada profesi,

kewajiban sosial, kemandirian, keyakinan terhadap peraturan profesi, hubungan dengan sesama profesi. Hasil penelitian Pratiwi (2007) dan Safitri (2016) menunjukan bahwa pemeriksa pajak yang melaksanakan tugasnya secara profesional cenderung melaksanakan dan menyelesaikan tugasnya tepat waktu. Berdasarkan pada latar belakang masalah dan teori yang relevan, maka dirumuskan hipotesis sebagai berikut.

H2: Profesionalisme petugas pemeriksa pajak berpengaruh pada penyelesaian pemeriksaan pajak pada KPP Pratama se-Bali.

METODE PENELITIAN

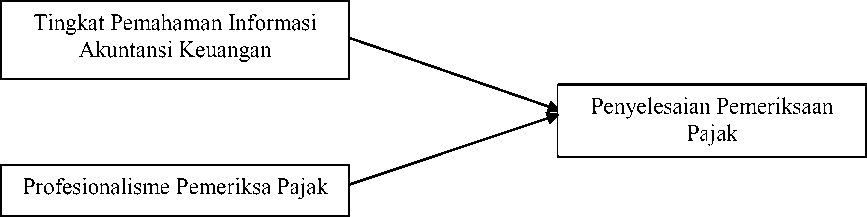

Pendekatan dalam penelitian ini menggunakan metode kuantitatif. Penelitian ini menjelaskan pengaruh tingkat pemahaman informasi akuntansi keuangan dan profesionalisme pemeriksa pajak pada kinerja pemeriksa pajak yang diproksikan dengan jumlah penyelesaian pemeriksaan pajak pada Kantor Pelayanan Pajak Pratama se-Bali. Model penelitian tersaji pada Gambar 1.

Penelitian dilakukan pada Kantor Pelayanan Pajak (KPP) Pratama se-Bali, yang meliputi KPP Pratama Denpasar Barat, KPP Pratama Denpasar Timur, KPP Pratama Badung Selatan, KPP Pratama Badung Utara, KPP Pratama Gianyar, KPP Pratama

Tabanan, dan KPP Pratama Singaraja. Objek kajian dalam penelitian ini adalah tingkat pemahaman informasi akuntansi keuangan dan profesionalisme petugas pemeriksa pajak pada jumlah penyelesaian pemeriksaan pajak sebagai proksi kinerja pemeriksa pegawai pajak.

Variabel bebas dalam penelitian ini adalah tingkat pemahaman informasi akuntansi keuangan petugas pemeriksa pajak (X1), yang diukur berdasarkan prestasi belajar sesuai dengan transkrip nilai para pemeriksa pajak. Variabel bebas kedua yaitu profesionalisme petugas pemeriksa pajak (X2), diukur menggunakan 8 item pertanyaan dan pernyataan yang menunjukkan pengabdian pada profesi, kewajiban sosial, kemandirian, keyakinan terhadap peraturan profesi, dan hubungan dengan sesama profesi. Variabel terikat dalam penelitian ini adalah penyelesaian pemeriksaan pajak, yang diukur menggunakan report ratio (RR) dengan membandingkan antara banyaknya penyelesaian pemeriksaan terhadap lembar hasil pemeriksaan (LHP) standar.

Sampel dalam penelitian sebanyak 47 orang atau responden. Jumlah responden penelitian tersaji pada Tabel 1. Metode pengumpulan data dalam penelitian menggunakan kuesioner. Kuesioner yang disebar berjumlah 47 eksemplar.

Sumber: Data diolah, 2015

Gambar 1. Model Penelitian

|

Tabel 1. |

Jumlah Pegawai Fungsional Pemeriksa Pajak di KPP Pratama se-Bali

|

Unit Kantor |

Fungsional Pemeriksa Pajak (Orang) |

|

Denpasar Barat Denpasar Timur Badung Utara Badung Selatan Tabanan Gianyar Singaraja |

8 10 6 10 4 5 4 |

|

Total |

47 |

Sumber: Kanwil DJP Bali, 2015

Pengujian hipotesis dilakukan dengan menggunakan analisis regresi linier berganda dan diuji pada tingkat signifikansi 0,05 dengan formulasi sebagai berikut.

Y = α + β1X1 + β2X2 + ε ..........................(1)

Keterangan :

Y = Penyelesaian Pemeriksaan Pajak (report ratio/RR)

α = Konstanta

X1 = Pemahaman informasi akuntansi keuangan (pak)

X2 = Profesionalisme (pro)

β1 = Koefisien regresi Pemahaman Informasi Akuntansi Keuangan

β 2 = Koefisien regresi profesionalisme ε = Error term (variabel pengganggu)

HASIL DAN PEMBAHASAN

Responden dalam penelitian ini adalah pemeriksa pajak pada KPP Pratama se-Bali yang berjumlah 47 orang. Jumlah tersebut sesuai dengan jumlah kuesioner yang disebar. Kuesioner yang kembali sebanyak 40 kuesioner, 7 kuesioner tidak kembali dikarenakan responden sedang melaksanakan tugas ke luar daerah, sehingga tingkat respon sebesar 85,11 persen. Adapun deskripsi responden berdasarkan jenis kelamin, jabatan, pendidikan, dan tempat bertugas seperti disajikan pada Tabel 2.

|

Tabel 2. Deskripsi Responden | |

|

No. |

Uraian Jumlah |

|

1. Jenis Kelamin |

Laki-laki 40 Perempuan - 40 |

|

2. Jabatan Pemeriksa Pajak (PP) |

PP Muda 13 PP Pertama 12 PP Penyelia 5 PP Pelaksana 7 PP Pelaksana Lanjutan 3 40 |

|

3. Pendidikan |

Sarjana strata 3 1 Sarjana strata 2 1 Sarjana strata 1 34 Diploma 3 4 40 |

|

4. Tempat Bertugas |

KPP Pratama Badung Utara 5 KPP Pratama Badung Selatan 9 KPP Pratama Denpasar Timur 9 KPP Pratama Denpasar Barat 7 KPP Pratama Tabanan 3 KPP Pratama Gianyar 4 KPP Pratama Singaraja 3 40 |

Sumber: Data diolah, 2015

Uji validitas dilakukan dengan melihat korelasi 76,3% > 60% maka instrumen cukup reliabel. antara masing-masing indikator (profesionalisme 1 Normalitas data diuji menggunakan metode sampai profesionalisme 8) terhadap total skor Kolmogorov-Smirnov (K-S) menghasilkan bahwa konstruk profesionalisme, menunjukkan hasil yang koefisien Asymp.Sig (2-tailed) sebesar 0.203 lebih signifikan yaitu sebesar 0.000, 0.000, 0.000, 0.002, besar dari α = 0.05 berarti data residual berdistribusi 0.003, 0.000, 0.000, 0.000; sehingga disimpulkan normal. Pengujian multikolinearitas dilihat dari nilai bahwa masing-masing indikator pertanyaan adalah tolerance atau variance inflation factor (VIF) yang valid. Uji reliabilitas menunjukkan nilai cronbach alpha menunjukkan nilai tolerance lebih dari 10% atau VIF

kurang dari 10 yaitu sebesar 1.855 maka dikatakan tidak ada multikolinearitas. Untuk mendeteksi ada tidaknya heteroskedastisitas digunakan metode Glejser. Hasil pengujian menunjukkan nilai signifikansi sebesar 0.500 untuk tingkat pemahaman akuntansi keuangan (pak) dan variabel profesionalisme (pro) diatas 0.05. Hal ini berarti tidak ada satupun variabel bebas yang berpengaruh signifikan terhadap variabel terikat, maka tidak ada heteroskedastisitas.

Hasil statistik deskriptif menunjukkan jumlah responden sebanyak 40 orang, dengan tingkat

penyelesaian pemeriksaan minimum sebesar 1.59 LHP dan maksimum sebesar 3.98 LHP. Rata-rata penyelesaian pemeriksaan adalah 2.8130 dengan standar deviasi sebesar 0.59990. Tingkat pemahaman akuntansi keuangan menunjukkan nilai terendah sebesar 2.37 dan nilai tertinggi sebesar 3.93 dengan rata-rata nilai sebesar 3.3388 dan standar deviasi sebesar 0.38192. Profesionalisme menunjukkan nilai terendah sebesar 2.00 dan tertinggi sebesar 4.00 dengan nilai rata-rata sebesar 3.2898 dan standar deviasi sebesar 0.48789. Data secara lengkap dapat dilihat pada Tabel 3.

Tabel 3.

Statistik Deskriptif

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

Pak |

40 |

2,37 |

3,93 |

3,338 |

0,381 |

|

Pro |

40 |

2,00 |

4,00 |

3,289 |

0,487 |

|

RR |

40 |

1,59 |

3,98 |

2,813 |

0,599 |

|

Valid N (listwise) |

40 |

Sumber: Data diolah, 2015

Hasil pengujian menunjukkan nilai adjusted R2 sebesar 0.536 yang berarti 53,6% variasi penyelesaian pemeriksaan pajak (report rate/RR) dapat dijelaskan oleh variasi dari tingkat pemahaman

akuntansi keuangan dan profesionalisme, sedangkan sisanya 46,4% dijelaskan oleh sebab lain di luar model. Ringkasan koefisein diterminasi dapat dilihat pada Tabel 4.

Tabel 4.

Koefisien Determinasi

|

Model |

R |

R Square |

Adjusted R Square |

Std. Error of the Estimate |

|

1 |

0,748a |

0,559 |

0,536 |

0,408 |

|

Sumber: Data diolah, 2015 | ||||

Dari hasil pengujian diperoleh nilai F sebesar 34.490 dengan probabilitas 0.000 .yang lebih kecil dari 0.05 maka model regresi dapat digunakan untuk memprediksi tingkat penyelesaian pemeriksaan pajak (RR), atau dapat dikatakan bahwa tingkat

pemahaman akuntansi keuangan dan profesionalisme secara bersama-sama berpengaruh terhadap tingkat penyelesaian pemeriksaan pajak. Hasil pengolhan dapat dilihat pada Tabel 5.

Tabel 5. Uji F

|

Model |

Sum of Squares |

df |

Mean Square |

F |

Sig. |

|

1 Regression |

7,852 |

2 |

3,926 |

23,490 |

0,000a |

|

Residual |

6,184 |

37 |

0,167 | ||

|

Total |

14,035 |

39 |

Sumber: Data diolah, 2015

Hasil pengujian hipotesis menunjukkan bahwa pemahaman akuntansi keuangan (pak) dan profesionalisme (pro) signifikan pada 0.05, dengan probabilitas signifikansi untuk pak sebesar 0.019 dan pro sebesar 0.004 (Tabel 6), hal tersebut menunjukkan bahwa ke dua hipotesis diterima.

Sehingga disimpulkan bahwa variabel tingkat penyelesaian pemeriksaan pajak (RR) dipengaruhi oleh pemahaman akuntansi keuangan dan profesionalisme pegawai pemeriksa pajak. Persamaan regresi berganda dapat dijelaskan sebagai berikut:

RR = -0.921 + 0.570 pak + 0.556 pro + 0.580

Konstanta sebesar -0.921 menyatakan bahwa jika variabel bebas, yaitu pemahaman akuntansi keuangan dan profesionalisme pegawai pemeriksa pajak dianggap konstan, maka rata-rata tingkat penyelesaian pemeriksaan pajak sebesar -0.921 LHP. Koefisien regresi pemahaman akuntansi keuangan (pak) sebesar 0.570 menyatakan bahwa setiap

peningkatan pemahaman akuntansi keuangan sebesar 1 satuan akan meningkatkan penyelesaian pemeriksaan pajak sebesar 0.570 LHP. Sedangkan koefisien regresi profesionalisme pegawai pemeriksa pajak (pro) sebesar 0.556 menyatakan bahwa setiap peningkatan profesionalisme sebesar 1 satuan akan meningkatkan penyelesaian pemeriksaan pajak sebesar 0.556 LHP.

Tabel 6.

Uji Hipotesis

|

Model |

Unstandardized Coefficients |

Standardized Coefficients |

t |

Sig. | |

|

B |

Std. Error |

Beta | |||

|

1 (Constant) |

-0,921 |

0,580 |

-1,587 |

0,121 | |

|

Pak |

0,570 |

0,233 |

0,363 |

2,444 |

0,019 |

|

Pro |

0,556 |

0,183 |

0,452 |

3,043 |

0,004 |

Sumber: Data diolah, 2015

Hasil penelitian membuktikan bahwa tingkat pemahaman akuntansi keuangan dan profesionalisme memengaruhi tingkat penyelesaian pemeriksaan pajak, hal ini sesuai dengan Peraturan Menteri Keuangan No. 17/PMK.03/2013 tentang Tata Cara Pemeriksaan, yang menetapkan kriteria yang harus dipenuhi oleh pemeriksa pajak. Adanya pendidikan teknis dan ketrampilan yang harus dimiliki oleh pemeriksa pajak menunjukkan kompetensi pemeriksa pajak dalam memahami akuntansi keuangan. Sedangkan kriteria mengutamakan kepentingan negara, jujur dan bersih dari tindakan tercela serta taat pada ketentuan dan peraturan perundang-undangan perpajakan menunjukkan sikap profesional yang harus dimiliki oleh pemeriksa pajak. Semakin tinggi pemahaman akuntansi keuangan dan profesionalisme pemeriksa pajak maka semakin cepat proses pemeriksaan diselesaikan sehingga semakin tinggi rasio penyelesaian pemeriksaan. Hal ini juga berarti bahwa jika pencapaian rasio penyelesaian pemeriksaan diatas standar pemeriksaan yang telah ditetapkan maka menunjukkan adanya peningkatan kinerja pemeriksa pajak.

Berdasarkan rencana strategis Direktorat Jenderal Pajak Tahun 2012-2014, sebagai penjabaran misi Direktorat Jenderal Pajak dalam mencapai visi untuk menghimpun penerimaan negara secara optimal adalah peningkatan efektivitas pengawasan. Salah satu bentuk pengawasan adalah kegiatan pemeriksaan pajak. Peningkatan efektivitas pemeriksaan menjadi sasaran strategis yang harus dicapai oleh Direktorat Jenderal Pajak. Efektivitas pemeriksaan diukur dari seberapa besar kegiatan pemeriksaan mampu menciptakan efek penggentar (deterrent effect) di antara Wajib Pajak, secara merata

baik wajib pajak badan maupun orang pribadi, yang diharapkan bermuara pada meningkatnya kepatuhan pemenuhan kewajiban perpajakan dan meningkatnya kontribusi terhadap penerimaan negara dari sektor perpajakan (Surat Edaran Menteri Keuangan No. SE-15/PJ/2014).

SIMPULAN

Penelitian ini memberikan bukti empiris bahwa tingkat pemahaman akuntansi keuangan dan profesionalisme pemeriksa pajak memengaruhi tingkat penyelesaian pemeriksaan pajak pada Kantor Pelayanan Pajak Pratama se-Bali. Hasil penelitian ini sejalan dengan ketentuan yang terkandung dalam Peraturan Menteri Keuangan no. 17/PMK.03/2013 tentang Tata Cara Pemeriksaan. Berdasarkan hasil penelitian, disarankan kepada Direktorat Jenderal Pajak agar senantiasa menjaga dan mempertahankan kondisi yang ada dengan tetap memberikan pelatihan-pelatihan dan penyuluhan-penyuluhan moral, agar para pemeriksa pajak tetap teguh memegang prinsip-prinsip moral dan berpijak pada ketentuan yang ada. Bagi peneliti selanjutnya, bisa mengembangkan penelitian ini pada lokasi dan dimensi waktu yang berbeda, serta menambahkan variabel bebas yang lain seperti komitmen organisasi, budaya organisasi dan motivasi diri.

REFERENSI

Acemoglu, Daron, & Jorn-Steffen Pischke. (2001).

Minimun Wages and on-the Job Training. London School of Economic.

Baridwan, Zaki. (1992). Intermediate Accounting, Edisi 7, Yogyakarta, BPFE.

Cohen, Aaron and Yardena Kol. (2004). Profesionalism anf Organizational Citizenship Behavior. Journal of Managerial Pcichology. ABI/INFORM Global, (19) 4 : 386-405.

Djauzak, Ahmad. (2004). Petunjuk Meningkatkan Mutu Pendidikan. Jakarta : Ghalia Indonesia.

Ek, Tsui. (2010). Sectoral Job Training as an Intervention to Improve Health Equity. American Journal of Public Health, 100(1), 88-94.

Ghozali, Imam. (2006). Aplikasi Analisis Multivariate dengan Program SPSS. Edisi Ketiga. Semarang: Penerbit Universitas Diponegoro.

Halim, Abdul. (2003). Auditing I. Dasar-dasar Audit Laporan Keuangan. Edisi Ketiga. Yogyakarta: UPP AMP YKPN.

Hariandja, Marihot. (2002). Manajemen Sumber Daya Manusia. Jakarta : Grasindo.

Hastuti, Theresia Dwi, Stefani L. L., & Clara S. (2003). Hubungan Antara Profesionalisme Auditor dengan Materialitas dalam Proses Pengauditan Laporan Keuangan. Simposium Nasional Akuntansi VI. Universitas Airlangga, Surabaya 16-17 Oktober 2003.

Ilyas, Wirawan B., & Richard Burton. (2007). Hukum Pajak. Jakarta: Salemba Empat.

Kieso Donald, Weygandt Jerry, & Warfield Terry. (2013). Intermediate Accounting. Thirteenth Edition. Jakarta. Penerbit Erlangga.

Mardiasmo. (2011). Perpajakan – Edisi Revisi 2011. Yogyakarta: ANDI.

Peraturan Menteri Keuangan Nomor 17/PMK.03/ 2013 Tentang Tata Cara Pemeriksaan. 7 Januari 2013.

Pratiwi, Dewa Ayu Putri. (2007). Pengaruh Pengalaman Kerja dan Pelatihan Kerja Pemeriksa Pajak pada Penyelesaian Pemeriksaan Pajak (Studi Kasus Pemeriksa Pajak pada KPP Denpasar Timur dan Denpasar Barat). E-Jurnal Fakultas Ekonomi Universitas Udayana.

Safitri, Devi. (2016). Pengaruh Pelatihan Teknis Perpajakan, Profesionalisme, Akuntabilitas,

Perencanaan Pemeriksaan Pajak, Batasan Waktu, dan Konflik Peran Terhadap Kinerja Pemeriksa Pajak. Jurnal Akuntansi, 5(1), 8398.

Shaffer, Maria. (2010). Choices, Challenges, and Career Consequences of Global Work Experiences: A Review and Future Agenda. Journal of Management. 38, 1282 – 1327.

Siagan, Sondang P. (2004). Manajemen Sumber Daya Manusia. Edisi ke I. Jakarta: Bumi Aksara.

Simbolon, Tabitha Insani Maranatha; Sumadi, I Kadek. (2013). Faktor-Faktor yang Memepengaruhi Kinerja Pemeriksa Pajak di KPP Pratama Denpasar Timur dan Badung Selatan. E Jurnal Akuntansi Universitas Udayana, 3 (3), 198-215.

Suandy, Early. (2008). Perencanaan Pajak, Edisi 4, Jakarta: Salemba Empat.

Sugiyono. (2007). Metode Penelitian Bisnis. Bandung: JF Alfa Beta.

Surat Edaran Menteri Keuangan Nomor SE-15/PJ/ 2014 Tentang Rencana dan Strategi Pemeriksaan Tahun 2014.

Sutarjo, Anggit.2008.Pengaruh Budaya Organisasi, Sisem Kompensasi, Promosi Jabatan, dan Profesionalisme terhadap Kepuasan Kerja Karyawan PT Bank BRI Cabang Klaten. Jurnal STIE Aub Surakarta, (1) 2.

Trisnaningsih, Sri.2003. Pengaruh Komitmen Terhadap Kepuasan Kerja Auditor, Motivasi Sebagai Variabel Intervening. Jurnal Riset Akuntansi Indonesia UPN Veteran Surabaya, (6), 199-216.

Undang-Undang Republik Indonesia Nomor 28 Tahun 2007 Tentang Perubahan Ketiga Atas Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan Umum dan Tata Cara Perpajakan.

Utama, Made Suyana. (2008). Aplikasi Analisis Kuantitatif. Denpasar: FE Unud.

Wijaya, Rudy. (2011). Pengaruh Pelatihan Kerja, Pengalaman Kerja, Motivasi Kerja, Gaya Kepemimpinan, dan Lingkungan Keja Terhadap Kinerja Pemeriksa Pajak pada KPP Pratama Denpasar Barat dan Denpasar Timur). E Jurnal Akuntansi. Universitas Udayana. Denpasar.

Discussion and feedback