KINERJA PORTOFOLIO SAHAM UNDERVALUED DAN OVERVALUED PADA INDEKS LQ45 DI BURSA EFEK INDONESIA

on

206 Jurnal Buletin Studi Ekonomi Vol. 21, No. 2, Agustus 2016

KINERJA PORTOFOLIO SAHAM UNDERVALUED DAN OVERVALUED PADA INDEKS LQ45 DI BURSA EFEK INDONESIA

Anak Agung Ngurah Mustakawarman1

I Gusti Bagus Wiksuana2

Luh Gede Sri Artini3

1PT Bank Pembangunan Daerah Bali

2,3Fakultas Ekonomi dan Bisnis Universitas Udayana, Bali, Indonesia Email : mustakawarman@gmail.com

Abstract: The Stock Portfolio Performance Based on Undervalued and Overvalued Using Capital Asset Pricing Model. The purposes of this research are investigating the stock portfolio performance based on undervalued and overvalued using Capital Asset Pricing Model. The sample used in this research is the go-public companies whose stocks are listed at LQ 45 Index Februari - Juli 2014 period in Indonesian Stock Exchange. The sample selection is done by purposive sampling method, analyzed using Treynor Index and tested by mean difference statistical test. The result of this research show that there is no significant difference between undervalued stock portfolio performance in the forming period and the following period, the performance of forming period is decreasing in the next period. Overvalued stock portfolio performance in the forming period has no significant difference with the following period and the performance of forming period is increasing in the next period.

Keywords : stock portfolio performance, CAPM, undervalued stock, overvalued stock.

Abstrak: Kinerja Portofolio Saham Berdasarkan Undervalued dan Overvalued Menggunakan Capital Asset Pricing Model. Tujuan penelitian ini adalah menjelaskan kinerja portofolio saham berdasarkan undervalued dan overvalued menggunakan Capital Asset Pricing Model. Sampel yang digunakan dalam penelitian ini adalah perusahaan terbuka yang tercatat pada indeks LQ 45 periode Februari – Juli 2014 di Bursa Efek Indonesia. Pemilihan sampel menggunakan metode purposive sampling dengan jumlah sampel sebanyak perusahaan yang memperoleh rata-rata return harian positif selama 6 bulan pengamatan. Teknik analisis menggunakan Indeks Treynor dan diuji menggunakan uji beda rata-rata. Hasil penelitian menunjukkan bahwa tidak terdapat perbedaan yang signifikan antara kinerja portofolio saham undervalued periode pembentukan dengan periode berikutnya dan kinerja portofolio saham undervalued pada periode berikutnya mengalami penurunan. Kinerja portofolio overvalued periode pembentukan tidak terdapat perbedaan yang signifikan dengan periode berikutnya namun mengalami peningkatan kinerja pada periode berikutnya

Kata Kunci : kinerja portofolio saham, CAPM, saham undervalued, saham over valued

PENDAHULUAN

Perkembangan pasar modal di Indonesia makin menunjukkan perkembangan yang signifikan ditunjukkan dengan kapitalisasi pasar modal mencapai Rp 5.071 triliun (Oktober 2014) atau meningkat sebanyak 151,12 persen jika dibandingkan dengan tahun 2009. Hal ini menunjukkan bahwa pasar modal sudah menjadi pilihan bagi investor dalam menempatkan dananya yang berlebih dengan harapan memperoleh return yang lebih baik dibandingkan dengan instrumen keuangan konvensional seperti deposito atau tabungan. Terjadinya pertumbuhan minat masyarakat untuk menginvestasikan dananya

di pasar modal makin menunjukkan bahwa masyarakat Indonesia makin sadar akan arti pentingnya investasi.

Terdapat trade off antara risk dan return saat memperhatikan investasi, apabila menginginkan perolehan return yang tinggi seorang investor memperkirakan risiko yang tinggi juga (Whittington and Delaney, 2007). Sebagian besar model keuangan mengasumsikan bahwa investor merupakan risk adverse atau menghindari risiko. Menghindari risiko tidak berarti investor tidak akan mengambil risiko sama sekali, ini artinya mereka harus dikompensasi karena telah mengambil risiko.

KAJIAN PUSTAKA

CAPM menjelaskan hubungan antara risiko dan returns dalam menilai risiko suatu saham. Teori keuangan menyatakan bahwa risiko merupakan kemungkinan penyimpangan perolehan realisasi dari perolehan yang diharapkan sedangkan derajat risiko adalah jumlah dari kemungkinan penyimpangan tersebut (Mullin, 1982).

Saham dapat dikombinasikan kedalam suatu portofolio sehingga menjadi investasi yang lebih rendah risikonya dibandingkan dengan saham tunggal. Diversifikasi dapat mengurangi risiko tidak sistematis namun tidak mampu mengurangi risiko sistematis. Investor yang menghindari risiko selalu menginginkan perolehan tingkat return yang lebih tinggi untuk menanggung risiko tambahan. Kemudian karena resiko yang tinggi tersebut maka return yang diharapkan akan lebih tinggi dibandingkan dengan saham berisiko rendah.

Jamin (2005) menyatakan juga bahwa portofolio saham undervalued menghasilkan return yang lebih besar dibandingkan portofolio saham overvalued. Chahine (2010) juga meneliti mengenai strategi portofolio value investing (undervalued) yang mengalahkan kinerja growth investing (overvalued). Penelitian lain yang dilakukan oleh Balbhimrao and Kanahalli (2012) juga menyatakan bahwa berinvestasi di saham undervalued menghasilkan return yang lebih besar dibandingkan dengan saham overvalued.

Investor dalam menentukan strategi jual atau beli terhadap suatu saham tentu harus melihat informasi harga saham tersebut termasuk valuasinya. Strategi jual akan dilakukan apabila harga saham sudah dianggap terlalu mahal dan melebihi nilai sebenarnya (overvalued) dan strategi beli akan dilakukan apabila harga saham dianggap masih murah jika dibandingkan dengan nilai intrinsiknya. Proses penilaian intrinsik yang paling banyak digunakan dalam penelitian ilmiah adalah pendekatan menggunakan analisis fundamental yang terdiri dari dua macam pendekatan yaitu pendekatan dengan menggunakan Price Earning Ratio dan pendekatan nilai sekarang (present value). Pendekatan PER menggunakan penilaian berdasarkan besar atau kecilnya nilai PER dari suatu saham saja sedangkan penilaian saham menggunakan CAPM akan mengukur apakah suatu saham tergolong overvalued atau undervalued berdasarkan letaknya terhadap garis Security Market Line (SML).

Penelitian-penelitian sebelumnya yang menggunakan pendekatan CAPM salah satunya diteliti oleh Rukkiatwong (2013) yang menyatakan

bahwa CAPM tidak mampu menjelaskan hubungan antara risk dan return dari harga saham pada lima bursa saham terbesar di Asia Tenggara salah satunya Indonesia. Penelitian lainnya dilakukan oleh Do (2014) yang menyatakan bahwa CAPM merupakan metode yang paling mudah dalam mengukur tingkat pengembalian sekuritas yang diperlukan. CAPM juga memberikan investor pemahaman yang lebih mendalam mengenai bagaimana cara mengidentifikasi portofolio efisien yang mirip dengan kinerja portofolio pasar. Fama and French (1992) mengatakan bahwa saham-saham value stock (undervalued) menghasilkan tingkat pengembalian (return) yang lebih tinggi dibanding saham-saham growth stock (overvalued) terutama pada saham-saham berkapitalisasi kecil.

Hubungan antara return dan risiko yang diteliti oleh Nailufarh (2009) menyatakan bahwa dengan uji CAPM terdapat hubungan positif antara beta dan expected stock return dan beta hanyalah merupakan faktor penjelas dari nilai return pada variance dalam expected stock return, dan hal ini terbukti dalam menjelaskan hubungan linear dalam menggambarkan tingkat return dan risiko yang dihadapi oleh investor. Beta yang ditemukan juga bernilai negatif dimana pergerakan harga dari saham-saham ini akan melawan pergerakan pasar, yaitu pada saat harga pasar naik, saham-saham jenis ini justru bergerak turun dan sebaliknya pada saat pasar turun saham-saham ini justru bergerak naik.

Salah satu pendekatan yang digunakan untuk menentukan risiko portofolio total adalah pendekatan Capital Asset Pricing Model (CAPM). Menurut Bodie et al (2014:355) model CAPM memberikan prediksi yang tepat tentang bagaimana hubungan antara risiko dan imbal hasil yang diharapkan. CAPM adalah suatu model keseimbangan yang dapat menentukan hubungan antara risiko dan return yang akan diperoleh investor. Berdasarkan CAPM, tingkat risiko dan return yang layak dinyatakan memiliki hubungan positif dan linear. Ukuran risiko yang merupakan indikator kepekaan saham dalam CAPM ditunjukkan oleh variabel β (Beta). Semakin besar β suatu saham, maka semakin besar risiko yang terkandung di dalamnya.

Susrama (2011) menyatakan bahwa CAPM merupakan metode yang paling tepat dalam menyusun portofolio saham yang terbaik. Suryantini (2007) menyatakan bahwa ada perbedaan kinerja antara strategi portofolio secara aktif menggunakan model CAPM dan strategi portofolio pasif mengikuti indeks dimana tingkat return dan risiko portofolio strategi aktif lebih besar dibandingkan dengan return

dan risiko portofolio dengan strategi pasif, tetapi apabila dilihat dari t hitung antara kedua strategi (aktif dan pasif) ternyata menghasilkan t hitung yang tidak signifikan yang berarti bahwa tidak ada perbedaan kinerja antara kinerja strategi aktif dan strategi pasif. Hal ini berarti bahwa walaupun besar return dan risiko dari ke dua strategi berbeda, peningkatan return dan risiko dari tiap-tiap strategi adalah sama. Hal ini berarti semakin besar return yang diinginkan maka semakin besar risiko yang harus ditanggung investor.

Gomez et al (2012) menyatakan bahwa strategi penyusunan portofolio saham menggunakan CAPM membantu mengalahkan kinerja pasar dengan mudah. Hussaina (2015) menyatakan bahwa CAPM mampu menjelaskan hubungan antara risiko dan return di Bursa Efek Nigeria. Andam (2006) membandingkan model CAPM dan model APT untuk memprediksi return saham kelompok pada indeks JII dan menyatakan bahwa CAPM merupakan model yang lebih unggul dalam memprediksi return dibandingkan dengan model APT.

Knopers (2014) dalam penelitiannya mengenai value investing menyatakan bahwa di Pasar Modal Belanda portofolio saham undervalued menghasilkan tingkat pertumbuhan kinerja sebesar 9,55x dibandingkan dengan hanya 1,95x pada portofolio overvalued selama kurun waktu 19 tahun. Sumantika (2015) meneliti bahwa pada jangka panjang tidak ada jaminan bahwa saham-saham value stock (terutama pada 10 tahun holding period) akan menghasilkan tingkat pengembalian yang lebih tinggi dibanding saham-saham growth stock. Pada jangka panjang saham-saham growth stock justru mempunyai kinerja keuangan yang lebih baik dibandingkan dengan saham-saham value stock.

Perbedaan penelitian ini dengan penelitian sebelumnya adalah strategi pembentukan portofolio saham dengan menggunakan pendekatan CAPM dengan pembentukan portofolio saham-saham undervalued (saham-saham yang berada diatas SML atau Security Market Line) dan portofolio saham-saham overvalued (saham-saham yang berada dibawah SML) pada saham yang terdaftar di Indeks LQ 45 periode Februari – Juli 2014. Tandelilin (2010:198) menyatakan bahwa pada kondisi pasar yang seimbang, harga sekuritas-sekuritas seharusnya berada pada Security Market Line (SML) karena titik-titik pada SML menunjukkan tingkat return harapan pada suatu tingkat risiko sistematis tertentu, tetapi terkadang bisa terjadi suatu sekuritas tidak berada pada SML karena sekuritas tersebut undervalued atau overvalued.

Mengetahui besarnya beta pada suatu sekuritas maka dapat dihitung tingkat return harapan pada sekuritas tersebut. Apabila tingkat return harapan tidak berada pada SML, maka sekuritas tersebut dikatakan undervalued atau overvalued. Suatu sekuritas dikatakan ternilai rendah (undervalued) apabila tingkat return harapan lebih besar dari return yang disyaratkan investor, dan sebaliknya suatu sekuritas dikatakan ternilai tinggi (overvalued) apabila tingkat return harapan lebih kecil dari return yang disyaratkan investor.

Berdasarkan hasil-hasil penelitian CAPM sebelumnya, diperoleh hasil penelitian-penelitian yang belum menemukan konsistensi hasil yang mengindikasikan bahwa strategi investasi dengan pembentukan portofolio menggunakan model CAPM merupakan hal yang masih diperdebatkan dan menunjukkan kinerja yang berbeda-beda baik penelitian yang dilakukan di dalam negeri maupun luar negeri (Anandari ,2015). Hal ini tidak terlepas dari kenyataan bahwa pembentukan portofolio menggunakan metode CAPM merupakan bidang yang sangat kompleks karena melibatkan banyaknya asumsi yang mendasari dan pada kenyataannya asumsi tersebut sangat sulit untuk dipenuhi, namun fakta bahwa CAPM dapat menjelaskan hubungan antara risiko dan return merupakan hal yang tidak diragukan lagi.

Pada pasar modal di Indonesia, indeks LQ 45 adalah indeks yang merupakan pilihan dari ratusan emiten yang ada berdasarkan tingkat likuiditas transaksi yang paling sering hingga mencapai 70% dari total transaksi saham di Bursa Efek Indonesia. Pemilihan Indeks LQ 45 sebagai pemilihan portofolio dalam penelitian ini karena dianggap sudah mewakili keseluruhan emiten yang ada dari sisi frekuensi transaksi dan kapitalisasi pasar secara keseluruhan. Indeks LQ 45 diatur setiap 6 bulan sekali anggota emitennya menurut kondisi perekonomian dan peluang pertumbuhan dari emiten tersebut. Hal ini juga didukung oleh penelitian yang dilakukan oleh Kurniawan dan Purnama (2001) yang menyatakan bahwa portofolio dari indeks LQ 45 bekerja lebih efisien dibandingkan dengan saham non LQ 45.

Investasi pada hakikatnya merupakan penempatan dana pada saat ini dengan harapan untuk memperoleh keuntungan di masa mendatang. Menginvestasikan sejumlah dana pada asset real (tanah, emas, mesin atau bangunan) maupun asset finansial (deposito, saham ataupun obligasi) merupakan aktivitas investasi yang umumnya dilakukan. Investasi juga mempelajari bagaimana mengelola kesejahteraan investor

(investor wealth). Kesejahteraan dalam konteks investasi berarti kesejahteraan yang sifatnya moneter yang ditunjukkan oleh penjumlahan pendapatan yang dimiliki saat ini dan nilai saat ini pendapatan di masa datang.

Alasan seseorang untuk melakukan investasi adalah untuk memperoleh keuntungan atau return. Return dapat berupa return realisasi yang sudah terjadi dan return ekspektasi yang belum terjadi, tetapi diharapkan terjadi di masa mendatang (expected return). Pengukuran return realisasi banyak menggunakan return total yang merupakan return keseluruhan dari suatu investasi pada suatu periode tertentu, sehingga dalam perhitungannya return ini didasarkan pada data historis. Return realisasi ini dapat digunakan sebagai salah satu pengukur kinerja perusahaan serta dapat sebagai dasar penentu return ekspektasi dan risiko pada masa yang akan datang, sedangkan return ekspektasi merupakan return yang diharapkan akan diperoleh investor pada masa yang akan datang. Perbedaan antara keduanya adalah return realisasi sifatnya sudah terjadi sedangkan return ekspektasi sifatnya belum terjadi.

Investor yang ingin memperoleh return yang lebih baik dari return pasar akan aktif mencari saham-saham yang tergolong undervalued karena diharapkan kinerjanya di periode berikutnya akan lebih baik dibandingkan periode sebelumnya. Strategi beli atau jual suatu saham oleh investor akan dipengaruhi oleh nilai intrinsik dari suatu saham, apabila harga saham masih murah atau dibawah nilai intrinsiknya maka investor akan melakukan strategi beli begitu juga sebaliknya apabila harga suatu saham terlalu mahal jika dibandingkan dengan nilai intrinsiknya maka investor akan melakukan strategi jual.

Kinerja portofolio sendiri dapat dihitung berdasarkan return portofolionya saja. Adanya tukaran (trade-off) antara return dan risiko menyebabkan pengukuran portofolio berdasarkan return saja tidak cukup sehingga harus dipertimbangkan keduanya yaitu return dan risiko. Perbandingan kinerja portofolio antara saham undervalued periode pembentukan dengan periode berikutnya serta saham overvalued periode pembentukan dengan periode berikutnya terkait dengan strategi investor dalam menentukan keputusan pembelian atau penjualan saham pada periode waktu tertentu.

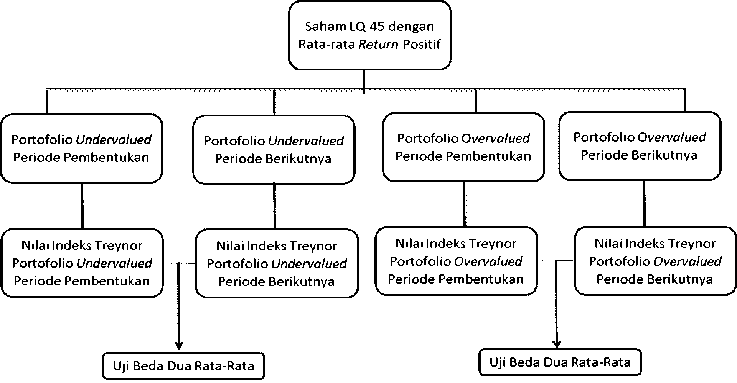

Gambar 1

Kerangka Konseptual

Saham-saham yang pada mulanya memiliki PER tinggi (overvalued) atau PER rendah (undervalued) mengalami pembalikan atau reversal pada periode sesudahnya. Pembalikan ini dapat disebabkan oleh adanya reaksi yang berlebihan investor terhadap informasi dan juga investor yang cenderung menetapkan harga terlalu tinggi terhadap informasi yang dianggap bagus dan sebaliknya cenderung menetapkan harga terlalu rendah terhadap informasi

yang dianggap buruk. Fenomena ini berbalik ketika pasar menyadari melakukan reaksi yang berlebihan (overreaction). Pembalikan ini ditunjukkan dengan turunnya secara drastis saham yang tergolong overvalued dan naiknya harga yang tergolong undervalued.

Harga saham yang undervalued cenderung akan mengikuti nilai intrinsiknya menurut Graham dan Dodd (1934, 1962). Hal ini tidak terbukti pada

penelitian yang dilakukan oleh Wardjono (2010) dimana diperoleh hasil bahwa saham-saham yang mengalami undervalued mengalami penurunan harga saham pada periode berikutnya sehingga rata-rata return sahamnya negatif. Penelitian yang dilakukan oleh Knopers (2014) di pasar modal Belanda menunjukkan sebaliknya dimana portofolio saham undervalued menghasilkan tingkat pertumbuhan harga saham sebesar 9,55x dibandingkan harga saham 19 tahun sebelumnya. O’Shaughnessy (2012) menyatakan bahwa kinerja saham yang terbaik dalam suatu periode adalah kinerja saham dengan periode holding selama enam bulan. Pemilihan saham undervalued dan menggabungkan dengan periode momentum selama enam bulan menjadi pilihan investasi yang terbaik menurut O’Shaughnessy (2012) jika dibandingkan dengan penggunaan rasio PBV, PER dan PCF. Penelitian yang dilakukan oleh Basu (1977), Fama and French (1992), O’ Shaughnessy (1997) menemukan bahwa kinerja portofolio saham undervalued akan meningkat pada periode selanjutnya di pasar modal Amerika Serikat. Wiagustini (2008) dan Astiti (2011) menemukan bahwa terjadi kenaikan return portofolio undervalued pada periode berikutnya di Bursa Efek Indonesia.

Kinerja portofolio saham undervalued periode pembentukan dibandingkan dengan periode berikutnya dengan tujuan mengetahui apakah kinerjanya bergerak meningkat sesuai dengan teori Graham Dodd. Periode berikutnya diambil enam bulan kemudian dengan membandingkan pada saat periode pembentukan.

Menurut Graham dan Dodd (1934, 1962) jika investor membeli saham pada pada harga dibawah nilai intrinsik atau undervalued harga saham akan naik mendekati nilai intrinsiknya, demikian sebaliknya jika investor membeli saham pada harga diatas nilai intrinsik atau overvalued harga saham akan turun mendekati nilai intrinsiknya. Hasil temuan penelitian oleh Wardjono (2010) menyatakan harga saham overvalued mengalami peningkatan harga di periode selanjutnya. Penelitian dari Knopers (2014) menyatakan bahwa portofolio saham overvalued mengalami peningkatan harga 1,95x dibandingkan harga pada 19 tahun yang lalu, namun hal ini masih kalah jauh dibandingkan portofolio saham undervalued yang meningkat hingga 9,55x. Avramov et al (2015) menyatakan bahwa investasi yang bersifat jangka panjang tidak akan memegang asset yang tergolong overvalued.

Kinerja portofolio saham overvalued dibandingkan dengan periode berikutnya dengan tujuan mengetahui

apakah kinerjanya bergerak sesuai dengan teori Graham Dodd. Periode berikutnya diambil enam bulan kemudian dengan membandingkan pada saat periode pembentukan.

METODE PENELITIAN

Penelitian ini dilakukan di PT Bursa Efek Indonesia yaitu pada saham-saham yang terdaftar di Indeks LQ 45 periode Februari 2014 – Juli 2014. Periode berikutnya akan dilakukan enam bulan kemudian dengan dasar pertimbangan bahwa pergantian indeks LQ 45 terjadi setiap enam bulan sekali sehingga investor memiliki waktu dalam melakukan analisis perihal kinerja portofolio yang dibelinya selama periode pembentukan.

Pengumpulan data dilakukan melalui pengamatan dengan mencatat informasi penutupan harian harga saham indeks LQ 45. Metode pengambilan sampel menggunakan metode purposive sampling. Sampel yang digunakan merupakan emiten yang meraih rata-rata return harian harga saham positif selama periode Februari – Juli 2014 Indeks LQ 45 yaitu sebanyak 38 sampel kemudian dilakukan pembentukan portofolio dengan jumlah anggota sebanyak 10 emiten masing-masing portofolio saham undervalued dan portofolio saham overvalued yang dilihat dari letaknya yang paling jauh dari garis Security Market Line (SML). Penilaian kinerja yang digunakan adalah indeks Treynor dan analisis data menggunakan uji beda rata-rata.

HASIL DAN PEMBAHASAN

Berdasarkan hasil pengolahan data pembentukan portofolio saham dengan metode CAPM didapatkan hasil portofolio saham undervalued dan portofolio saham overvalued seperti pada Tabel 1.

Penentuan saham-saham yang masuk ke dalam portofolio saham undervalued dan portofolio saham overvalued didasarkan pada selisih antara return masing-masing saham individu dengan return saham yang disyaratkan CAPM (Capital Asset Pricing Model). Gomez et al (2012) membentuk portofolio saham yang letak anggotanya paling jauh dari garis SML, pemilihan 10 anggota portofolio saham undervalued dan portofolio saham overvalued dilihat dari selisih terbesar antara return yang disyaratkan oleh CAPM dan return harapan. Apabila return harapan saham individu lebih besar dari return saham yang disyaratkan CAPM maka saham tersebut termasuk kategori saham undervalued sedangkan apabila return harapan saham individu lebih kecil dari return yang disyaratkan CAPM maka saham tersebut termasuk kategori saham overvalued.

Tabel 1

Daftar Saham-Saham yang Masuk Portofolio Saham Undervalued pada Indeks LQ 45 Periode : Februari 2014 – Juli 2014

|

No |

Kode Saham Emiten |

Nama Perusahaan |

|

1 |

MLPL |

PT. Multipolar, Tbk |

|

2 |

ADHI |

PT. Adhi Karya, Tbk |

|

3 |

PTPP |

PT. Pembangunan Perumahan Persero, Tbk |

|

4 |

TBIG |

PT. Tower Bersama Infrastructure, Tbk |

|

5 |

WSKT |

PT. Waskita Karya, Tbk |

|

6 |

PWON |

PT. Pakuwon Jati, Tbk |

|

7 |

ADRO |

PT. Adaro Energy, Tbk |

|

8 |

SMRA |

PT. Summarecon, Tbk |

|

9 |

GGRM |

PT. Gudang Garam, Tbk |

|

10 |

AALI |

PT. Astra Agro Lestari, Tbk |

Sumber : data diolah

Tabel 2

Daftar Saham-Saham yang Masuk Portofolio Saham Overvalued pada Indeks LQ 45 Periode : Februari 2014 – Juli 2014

|

No |

Kode Saham Emiten |

Nama Perusahaan |

|

1 |

ASRI |

PT. Alam Sutra Realty, Tbk |

|

2 |

AKRA |

PT. AKR Corporindo, Tbk |

|

3 |

ITMG |

PT. Indo Tambangraya Megah, Tbk |

|

4 |

INDF |

PT. Indofood Sukses Makmur, Tbk |

|

5 |

BSDE |

PT. Bumi Serpong Damai, Tbk |

|

6 |

SSIA |

PT. Surya Semesta Internusa, Tbk |

|

7 |

UNVR |

PT. Unilever Indonesia, Tbk |

|

8 |

INTP |

PT. Indocement Tunggal Prakarsa, Tbk |

|

9 |

BMRI |

PT. Bank Mandiri, Tbk |

|

10 |

SMGR |

PT. Semen Indonesia, Tbk |

|

Sumber : data diolah | ||

Tabel 3

Ringkasan Hasil Perhitungan Penentuan Portofolio Undervalued menggunakan CAPM Periode : Februari 2014 – Juli 2014 pada Indeks LQ 45

|

No |

Kode Saham Emiten |

E(Ri) |

βi |

CAPM | |||

|

Rf |

E(Rm) |

E(Ri) CAPM |

Selisih E(Ri) dan E(Ri) I | ||||

|

1 |

MLPL |

0.0055 |

0.7080 |

0.0002 |

0.0015 |

0.0011 |

0.0043 |

|

2 |

ADHI |

0.0050 |

1.5890 |

0.0002 |

0.0015 |

0.0023 |

0.0028 |

|

3 |

PTPP |

0.0047 |

1.3550 |

0.0002 |

0.0015 |

0.0020 |

0.0027 |

|

4 |

TBIG |

0.0029 |

0.3960 |

0.0002 |

0.0015 |

0.0007 |

0.0022 |

|

5 |

WSKT |

0.0034 |

1.3570 |

0.0002 |

0.0015 |

0.0020 |

0.0015 |

|

6 |

PWON |

0.0029 |

0.9570 |

0.0002 |

0.0015 |

0.0014 |

0.0015 |

|

7 |

ADRO |

0.0026 |

0.7510 |

0.0002 |

0.0015 |

0.0012 |

0.0014 |

|

8 |

SMRA |

0.0034 |

1.4200 |

0.0002 |

0.0015 |

0.0020 |

0.0013 |

|

9 |

GGRM |

0.0024 |

0.6870 |

0.0002 |

0.0015 |

0.0011 |

0.0013 |

|

10 |

AALI |

0.0020 |

0.5140 |

0.0002 |

0.0015 |

0.0009 |

0.0011 |

Sumber : data diolah

Berdasarkan Tabel 3 dapat diketahui bahwa Selisih return - rata-rata tertinggi diperoleh oleh rata-rata return saham pembentuk portofolio saham saham MLPL dan terendah saham AALI. Nilai beta undervalued lebih besar sebesar 0,0011 hingga saham tertinggi ada pada saham ADHI dan beta 0,0043 dari return yang diisyaratkan oleh CAPM. saham terendah pada saham TBIG.

Tabel 4

Ringkasan Hasil Perhitungan Penentuan Portofolio Overvalued Menggunakan

CAPM Periode : Februari 2014 – Juli 2014

pada Indeks LQ 45

|

No |

Kode Saham Emiten |

E(Ri) |

CAPM |

E(Ri) CAPM |

Selisih E(Ri) dan E(Ri) CAPM | ||

|

Βi |

Rf |

E(Rm) | |||||

|

1 |

ASRI |

0.0005 |

1.3420 |

0.0002 |

0.0015 |

0.0019 |

-0.0015 |

|

2 |

AKRA |

0.0002 |

0.7310 |

0.0002 |

0.0015 |

0.0012 |

-0.0010 |

|

3 |

ITMG |

0.0001 |

0.5400 |

0.0002 |

0.0015 |

0.0009 |

-0.0008 |

|

4 |

INDF |

0.0003 |

0.5910 |

0.0002 |

0.0015 |

0.0010 |

-0.0007 |

|

5 |

BSDE |

0.0010 |

1.0380 |

0.0002 |

0.0015 |

0.0015 |

-0.0005 |

|

6 |

SSIA |

0.0014 |

1.2980 |

0.0002 |

0.0015 |

0.0019 |

-0.0005 |

|

7 |

UNVR |

0.0008 |

0.7990 |

0.0002 |

0.0015 |

0.0012 |

-0.0005 |

|

8 |

INTP |

0.0015 |

1.3120 |

0.0002 |

0.0015 |

0.0019 |

-0.0004 |

|

9 |

BMRI |

0.0016 |

1.3290 |

0.0002 |

0.0015 |

0.0019 |

-0.0004 |

|

10 |

SMGR |

0.0016 |

1.2700 |

0.0002 |

0.0015 |

0.0018 |

-0.0002 |

Sumber : data diolah

Berdasarkan Tabel 4 dapat diketahui bahwa selisih antara return yang diisyaratkan oleh CAPM dengan rata-rata return saham pembentuk portofolio saham overvalued sebesar 0,0015 hingga 0,0002. Selisih rata-rata return tertinggi diperoleh oleh saham ASRI dan terendah adalah SMGR. Nilai beta saham

tertinggi ada pada saham ASRI dan beta saham terendah pada saham ITMG.

Kemudian dilakukan analisa kinerja portofolio menggunakan indeks Treynor dengan hasil ditunjukkan pada tabel 5.

Tabel 5

Kinerja Portofolio Saham Undervalued Periode Pembentukan

Periode : Februari 2014 – Juli 2014 pada Indeks LQ 45

|

Bulan |

Rp |

Parameter βp |

Rf |

Rm |

Kinerja Portofolio Indeks Treynor |

|

Feb’14 |

0.0058 |

0.9638 |

0.0002 |

0.0030 |

0.0058 |

|

Mar’14 |

0.0041 |

0.8333 |

0.0002 |

0.0016 |

0.0047 |

|

Apr’14 |

0.0053 |

0.4970 |

0.0002 |

0.0010 |

0.0103 |

|

Mei’14 |

0.0046 |

0.5193 |

0.0002 |

0.0007 |

0.0086 |

|

Jun’14 |

-0.0024 |

1.2051 |

0.0002 |

-0.0001 |

-0.0021 |

|

Jul’14 |

0.0055 |

1.3578 |

0.0002 |

0.0031 |

0.0039 |

Sumber : data diolah

Berdasarkan data pada Tabel 5 dapat diketahui dimana kinerja tertinggi terjadi pada bulan April 2014

bahwa kinerja portofolio saham undervalued periode dan terendah pada bulan Juni 2014.

pembentukan menghasilkan kinerja yang berfluktuasi

Return portofolio tertinggi terdapat pada bulan Februari 2014 dan terendah pada bulan Juni 2014. Melihat data kinerja di atas maka dapat dikatakan bahwa kinerja portofolio saham undervalued periode

pembentukan tergolong baik dimana return hampir selalu positif dan berhasil mengalahkan indeks pasar dalam hal ini indeks LQ 45.

Tabel 6

Kinerja Portofolio Saham Undervalued Periode Berikutnya

Periode : Februari 2014 – Juli 2014 pada Indeks LQ 45

|

Bulan |

Rp |

Parameter Βp |

Rf |

Rm |

Kinerja Portofolio Indeks Treynor |

|

Ags’14 |

0.0016 |

0.8029 |

0.0002 |

-0.0005 |

0.0018 |

|

Sep’14 |

-0.0014 |

1.2377 |

0.0002 |

0.0002 |

-0.0013 |

|

Okt’14 |

-0.0025 |

1.0648 |

0.0002 |

-0.0002 |

0.0022 |

|

Nov’14 |

0.0031 |

0.6921 |

0.00021 |

0.0011 |

0.0041 |

|

Des’14 |

0.0043 |

1.4938 |

0.00021 |

0.0008 |

0.0027 |

|

Jan’15 |

0.0013 |

1.1438 |

0.00021 |

0.0007 |

0.0010 |

Sumber : data diolah

Pada periode berikutnya kinerja portofolio saham undervalued menghasilkan kinerja tertinggi pada bulan November 2014 dan terendah pada bulan September 2014.

Melihat data kinerja di atas maka dapat dikatakan bahwa rata-rata kinerja portofolio saham

undervalued selama periode berikutnya tergolong baik dimana return berhasil mengalahkan indeks pasar dalam hal ini indeks LQ 45 namun menurun dibandingkan kinerja pada periode pembentukannya.

Berdasarkan data pada Tabel 7 dapat diketahui bahwa kinerja portofolio saham overvalued periode

Tabel 7

Kinerja Portofolio Saham Overvalued Periode Pembentukan

Periode : Februari 2014 – Juli 2014 pada Indeks LQ 45

|

Bulan |

Rp |

Parameter βp |

Rf |

Rm |

Kinerja Portofolio Indeks Treynor |

|

Feb’14 |

0.0032 |

1.2181 |

0.0002 |

0.003 |

0.0025 |

|

Mar’14 |

0.0031 |

0.7897 |

0.0002 |

0.0016 |

0.0037 |

|

Apr’14 |

-0.0015 |

1.2322 |

0.0002 |

0.001 |

-0.0014 |

|

Mei’14 |

-0.0027 |

0.9161 |

0.0002 |

0.0007 |

-0.0032 |

|

Jun’14 |

-0.002 |

0.739 |

0.0002 |

-0.0001 |

-0.0030 |

|

Jul’14 |

0.0024 |

1.2228 |

0.0002 |

0.0031 |

0.0018 |

Sumber : data diolah

pembentukan menghasilkan kinerja tertinggi pada bulan Maret 2014 dan terendah pada bulan Mei 2014.

Return portofolio tertinggi terjadi pada bulan Februari 2014 dan terendah terjadi pada bulan Mei 2014. Melihat data kinerja di atas maka dapat dikatakan bahwa kinerja portofolio saham overvalued selama periode pembentukan tergolong lebih berfluktuatif dengan kinerja yang positif sebanyak 3 kali dan kinerja yang negatif juga sebanyak 3 kali.

Berdasarkan data pada Tabel 8 dapat diketahui bahwa kinerja portofolio saham overvalued periode berikutnya menghasilkan kinerja tertinggi pada bulan November 2014 dan terendah pada bulan September 2014.

Return portofolio tertinggi terjadi pada bulan Januari 2015 dan terendah terjadi pada bulan September 2014. Melihat data kinerja di atas maka dapat dikatakan bahwa kinerja portofolio saham overvalued periode berikutnya tergolong baik dimana return berhasil mengalahkan indeks pasar dalam hal ini indeks LQ 45 serta berhasil meningkat dibandingkan kinerja portofolio saham overvalued periode pembentukan.

Seberapa besar suatu portofolio terdiversifikasi dengan baik dapat dianalisis dengan regresi return portofolio dengan return pasar. Hasil regresi untuk mengetahui nilai kuadrat dari koefisien relasi (R ).

|

Tabel 8 Kinerja Portofolio Saham Overvalued Periode Berikutnya Periode : Februari 2014 – Juli 2014 pada Indeks LQ 45 | |||||

|

Bulan |

Rp |

Parameter Βp |

Rf |

Rm |

Kinerja Portofolio Indeks Treynor |

|

Ags’14 |

0.0019 |

0.7173 |

0.0002 |

-0.0005 |

0.0010 |

|

Sep’14 |

-0.0022 |

1.1767 |

0.0002 |

0.0002 |

-0.0018 |

|

Okt’14 |

-0.0003 |

1.0330 |

0.0002 |

-0.0002 |

-0.0005 |

|

Nov’14 |

0.0023 |

0.7914 |

0.00021 |

0.0011 |

0.0026 |

|

Des’14 |

-0.0005 |

1.2639 |

0.00021 |

0.0008 |

-0.0006 |

|

Jan’15 |

0.0025 |

1.0082 |

0.00021 |

0.0007 |

0.0022 |

Sumber : data diolah

|

Apabila nilai makin besar maka portofolio tersebut diversifikasi suatu portofolio dianggap kurang baik. dapat dikatakan semakin terdiversifikasi. Nilai = 1 Tabel 7 menunjukkan hasil perhitungan keempat maka return portofolio dapat dijelaskan sepenuhnya portofolio yang dianalisis. oleh return pasar. Nilai lebih kecil dari 0.5 maka | ||

|

Tabel 9 Nilai Portofolio Saham Undervalued dan Overvalued Periode Indeks LQ 45 Februari 2014 – Juli 2014 | ||

|

No |

Portofolio Saham |

R2 |

|

1 |

Portofolio Saham Undervalued Periode Pembentukan |

0.568 |

|

2 |

Portofolio Saham Undervalued Periode Berikutnya |

0.566 |

|

3 |

Portofolio Saham Overvalued Periode Pembentukan |

0.614 |

|

4 |

Portofolio Saham Overvalued Periode Berikutnya |

0.658 |

|

Sumber |

data diolah | |

|

Dari hasil analisis uji beda diperoleh hasil yang ditunjukkan pada tabel 10. | ||

Tabel 10

Uji Beda Dua Rata-Rata Portofolio Saham Undervalued Periode Pembentukan dan Portofolio Saham Undervalued Periode Berikutnya

|

Indeks |

Portofolio Saham Mean Beda Sig (2 tailed) |

|

Treynor |

Saham Undervalued 0.0052 Periode Pembentukan Saham Undervalued 0.0018 Periode Berikutnya -0.0034 0.101 |

Sumber : data diolah

Berdasarkan Tabel 10 dapat dilihat bahwa kinerja portofolio saham undervalued periode pembentukan dan kinerja portofolio saham undervalued periode berikutnya menghasilkan penurunan kinerja sebesar 0,0034. Nilai tingkat signifikansi sebesar 0,101 menggunakan uji t. Angka signifikansi yang lebih besar dari nilai p value = 0,05 menunjukkan bahwa tidak terdapat perbedaan yang signifikan diantara kinerja portofolio saham undervalued periode pembentukan dengan kinerja portofolio saham undervalued periode berikutnya.

Perbedaan rata-rata kinerja portofolio saham undervalued periode pembentukan menghasilkan kinerja lebih tinggi dari pada periode berikutnya. Temuan penelitian ini memperlihatkan bahwa pada periode Februari 2014 – Januari 2015 terjadi penurunan kinerja saham secara keseluruhan akibat kenaikan SBI sebesar 0,25 basis poin pada tanggal 18 November 2014 yang menyebabkan ekspektasi investor saham terhadap pasar modal menjadi menurun karena lebih memilih untuk menempatkan investasinya di tempat yang bebas risiko seperti deposito.

Hal ini mendukung penelitian yang dilakukan oleh Wardjono (2010) yang menyatakan bahwa return saham undervalued mengalami penurunan pada periode berikutnya. Widiastuti dan Jaryono (2011) menyatakan bahwa selama periode jangka pendek (6 bulan) tidak terdapat anomali winner-loser dan market overreaction pada sektor properti dan real estate di Bursa Efek Indonesia. Hasil penelitian ini tidak mendukung teori Graham dan Dodd (1934) yang menyatakan bahwa return saham yang tergolong undervalued akan meningkat pada periode berikutnya. Hal ini juga tidak mendukung penelitian yang dilakukan oleh Wiagustini (2008) dan Astiti (2011) yang menyatakan bahwa terjadi kenaikan return saham undervalued pada periode 3,6,9 dan 12 bulan berikutnya di Bursa Efek Indonesia.

Penurunan kinerja portofolio saham undervalued periode berikutnya juga tidak sesuai dengan penelitian yang dilakukan oleh O’Shaughnessy (2012) yang menyatakan bahwa return yang terbaik adalah return saham undervalued yang dipegang selama 6 bulan berikutnya di Pasar Modal Amerika Serikat.

Tabel 11 Uji Beda Dua Rata-Rata Portofolio Saham Overvalued Periode Pembentukan dan Portofolio Saham Overvalued Periode Berikutnya

|

Indeks |

Portofolio Saham |

Mean |

Beda |

Sig (2 tailed) |

|

Treynor |

Saham Overvalued Periode Pembentukan Saham Overvalued Periode Berikutnya |

0.0001 0.0005 |

0.0004 |

0.773 |

Sumber : data diolah

Berdasarkan Tabel 11 dapat dilihat bahwa kinerja portofolio saham overvalued periode pembentukan dan portofolio saham overvalued periode berikutnya menghasilkan peningkatan kinerja pada periode berikutnya sebesar 0,0004 poin. Nilai tingkat signifikansi sebesar 0,773 menggunakan uji t. Angka signifikansi yang lebih besar dari nilai p value = 0,05 menunjukkan bahwa tidak terdapat perbedaan yang signifikan diantara kinerja portofolio saham overvalued periode pembentukan dengan kinerja portofolio saham overvalued periode berikutnya.

Hasil penelitian ini mendukung penelitian yang dilakukan oleh Wardjono (2010) yang menyatakan bahwa saham-saham perusahaan yang mengalami overvalued mengalami kenaikan harga saham pada periode berikutnya sehingga kinerjanya menjadi lebih baik. Hal ini juga merupakan suatu anomali winner loser yang terjadi di pasar modal Indonesia sesuai dengan apa yang dinyatakan oleh Wiksuana (2008).

Gejala anomali market overreaction yang tidak terjadi di Bursa Efek Indonesia khususnya pada indeks LQ 45 juga dinyatakan oleh Pasaribu (2008). Hesti (2011) juga menemukan bahwa pada sektor manufaktur di Bursa Efek Indonesia tidak terjadi anomali market overreaction.

Implikasi praktis dari penelitian ini bagi para investor dan pelaku pasar modal adalah portofolio yang dibentuk menggunakan metode CAPM dalam menentukan tingkat undervalued atau overvalued suatu saham memberikan bukti empiris bahwa portofolio saham-saham undervalued menghasilkan kinerja yang menurun pada periode berikutnya sedangkan portofolio yang dibentuk dari saham-saham overvalued menghasilkan kinerja yang meningkat pada periode berikutnya.

Hasil penelitian ini dapat memberikan informasi dalam mengambil kebijakan investasi saham dengan membentuk portofolio saham overvalued karena

portofolio tersebut memberikan kinerja yang meningkat 6 bulan berikutnya, sebaliknya investor dan manajer investasi untuk menghindari portofolio saham undervalued karena portofolio tersebut memiliki kinerja yang menurun pada 6 bulan berikutnya. Tingkat diversifikasi portofolio saham yang dibentuk dengan menggunakan CAPM menghasilkan nilai fl yang cukup baik, karena sebagian besar menunjukkan angka lebih dari 0,5. Investor saham yang menginginkan diversifikasi dalam pengelolaan investasinya dapat memilih portofolio overvalued yang dibentuk dengan CAPM.

SIMPULAN DAN SARAN

Simpulan

Berdasarkan hasil penelitian dan pembahasan maka kesimpulan dalam penelitian ini sebagai berikut (1) perbandingan kinerja antara portofolio saham undervalued periode pembentukan dengan portofolio saham undervalued periode berikutnya menunjukkan hasil menolak hipotesis yang diajukan sehingga tidak terdapat perbedaan yang signifikan antara kinerja portofolio saham undervalued periode pembentukan dengan kinerja portofolio saham undervalued periode berikutnya. (2) perbandingan kinerja antara portofolio saham undervalued periode pembentukan dengan portofolio saham undervalued periode berikutnya menunjukkan hasil bahwa kinerja portofolio saham undervalued mengalami penurunan kinerja pada periode berikutnya.

Saran

Berdasarkan simpulan yang dikemukakan maka disarankan bagi investor dan manajer investasi untuk menyusun portofolio saham overvalued karena menghasilkan kinerja yang meningkat dibandingkan periode pembentukannya sedangkan portofolio saham undervalued justru menghasilkan kinerja yang menurun. Investor yang menginginkan kinerja yang meningkat tentunya akan memilih portofolio saham overvalued karena kinerjanya makin membaik pada periode berikutnya.

Penelitian ini hanya melakukan diversifikasi pada saham-saham yang tergabung dalam indeks LQ45 di Bursa Efek Indonesia serta hanya melakukan perbandingan periode pada 6 bulan berikutnya. Penelitian selanjutnya dapat menggunakan saham-saham yang terdaftar di indeks harga saham lainnya serta memvariasikan pembanding mulai dari 3,6,9 dan 12 bulan berikutnya.

REFERENSI

Acheampong, Prince & Evans Agalega. 2013. Does the Capital Asset Pricing Model (CAPM)

Predicts Stock Market Returns in Ghana? Evidence from Selected Stocks on the Ghana Stock Exchange. Research Journal of Finance and Accounting, Vol 4 No 9.

Agarwal, Rachna & Mangla, Jyoti. 2014. Testing Practical Application of CAPM : A Study of Stocks of Automobile Sector using CNX Auto Index in NSE. International Journal of Advanced Research in Management and Social Sciences, Vol 3 No 1.

Alexandri, Mohammad Benny & Nita Jelita. 2014. Stock Investment Analysis : Case in Indonesia Stock Exchange. International Journal of Business and Management Review, Vol. 3 No.1

Anandari S, Nadia. 2015. Pengujian Kembali Ketepatan Indeks PAsar Saham dalam CAPM, Tesis, Program Pascasarjana Universitas Gajah Mada

Andam, Dewi. 2006. Analisis Penggunaan Capital Asset Pricing Model dan Arbitrage Pricing Theory dalam Memprediksi Return Saham Kelompok Jakarta Islamic Index, Thesis, Institut Pertanian Bogor.

Avramov, Doron, Si Cheng & Allaudeen Hameed. 2015. Mispriced Stocks and Mutual Fund Performance, Paper, The Hebrew University of Jerusalem.

Baker, Nardin L & Robert A.Haugen. 2012. Low Risk Stocks Outperform within All Observable Markets of The World. Paper. Guggenheim Partners Asset Management.

Balbhimrao, Sachin & B.M. Kanahalli. 2012. Performance Evaluation of KISOR P/E Investing. Indian Streams Research Journal, Vol. 1 Issue 12.

Barahmeh, H.A. 2010. Capital Asset Pricing in Emerging Markets : An Empirical Investigation, Tesis, School of Economics, Erasmus University Rotterdam.

Basha, Jeelan. 2014. Study on Determining Whether Stock is Under-Priced or Over-Priced Based on CAPM Model. Indian Journal of Applied Research. Vol. 4 No. 11

Bodie, Zvi, Alex Kane & Alan J. Marcus. 2014. Investment, 9th Edition. Romi Bhakti Hartarto (Penerjemah). Jakarta : Penerbit Salemba Empat.

Chahine, Salim & Choudhary, Taufiq. 2010. Price to Earning Growth Ratio and Value Vs Growth Based Strategies : Some European Evidences. SSRN Journal.

Choudhary, Kapil & Choudhary, Sakshi. 2010. Testing Capital Asset Pricing Model : Empirical Evidences from Indian Equity Market. Eurasian Journal of Business and Economics, 3(6), 127-138

Eck, Jordi Van. 2012. Is Investor Sentiment Price in The Cross-Sectional Returns of The US Stock Market, Tesis, Department of Finance, Tilburg School of Economics and Management.

Fama, E.F. & French. K.R, 1992. The Cross-Section Of Expected Stock Return. The Journal of Finance Gomez-Bezares, Fernando, Luis Ferruz & Maria

Vargas. 2012. Can We Beat the Market with Beta? An Intuitive Test of The CAPM. Revista Espanola de Financiacion y contabilidad. Vol XLI page 333-352.

Gopalakrishnan, M.Muthu. 2014. Optimal Portofolio Selection using Sharpe’s Index Model. Indian Journal of Applied Research, Vo. 4 Issue 1.

Gursoy, Cudi Tuncer & Gulnora Rejepova. 2007. Test of Capital Asset Pricing Model in Turkey, Tesis, Dogus University.

Hsieh, Heng-Hsing & Kathleen Hodnett. 2013. A Review of Performance Evaluation Measures for Actively-Managed Portfolios. Journal of Economics and Behavioral Studies, Vol.5 No.12

Hussaina, Nasrin. 2015. A Study on The Emprical Testing of Capital Asset Pricing Model on Selected Energy Sector Companies Listed in NSE. Journal of Exclusive Management Science, Vol.4 Issue 5.

Jamin, Gosta. 2005. Investment Performance of Residual Income Valuation Models on the German Stock Market, Paper, Institute for Business Management, Wurzbug.

Knopers, Frank. 2014. Value Investing : Evidence from The Dutch Stock Market, Tesis, School of Management and Governance, University of Twente.

Koo, Simon.G & Ashley Olson. 2007. Capital Asset Pricing Model Revisited : Empirical Studies on Beta Risks and Return, Tesis, Department of Mathematics and Computer Science, University of San Diego.

Majumdeer, Debasish. 2014. Asset Pricing Model for Inefficient Markets : Empirical Evidence from the Indian Market. The Quarterly Review of Economics and Finance. Vol. 54 Issue 2.

MR, Nagesh. 2015. Empirical Testing of Capital Asset Pricing Model : A Study of Selected Securities in India. Asia Pacific Journal of Research. Vol. 1 Issue 21.

Nasuha, Rizky, Moch.Dzulkirom, & Zahroh Z.A, . 2013. Analisis Metode Capital Asset Pricing Model dalam Upaya Pengambilan Keputusan

Terhadap Investasi Saham, Tesis,Program Magister Manajemen Universitas Brawijaya, Malang.

Nurhidayah. 2014. Penerapan Capital Asset Pricing Model untuk Menilai Kinerja Saham. Jurnal JIBEKA Vol 8 No 2 hal. 45 – 54.

Nwude, E.Chuke & Peter E. Ayunku. 2013. Is CAPM a Good Predictor of Stock Return in The Nigerian Healthcare Stocks. Journal of Economics and Sustainable Development. Vol.14 No. 18.

Pamane, Kolani & Vikpossi, Anani E. 2014. An Analysis of The Relationship between Risk and Expected Return in the BRVM Stock Exchange : Test of the CAPM. Research in World Economy, Vol 5 No 1.

Pratt, Jon D. 2010. Selection of Regions for Enterpreunership : An Application of The CAPM. Academy of Enterpreunership Journal, Vol. 16 No. 2.

Rini, Sulistya, Siti R. Handayani & Rustam Hidayat. 2013. Evaluasi Kinerja Portofolio dengan Menggunakan Model Sharpe, Tesis, Fakultas Ilmu Administrasi, Universitas Brawijaya, Malang.

Rizwan, Sohail et al. 2013. Validity of Capital Assets Pricing Model (CAPM): Evidence from Cement Sector of Pakistan Listed Under Karachi Stock Exchange. Kuwait Chapter of Arabian Journal of Business and Management Review, Vol 2 No 6.

Schmid, Phillip. 2010. Risk Adjusted Performance Measures – State of The Art. Thesis, Graduate School of Business, University of St. Gallen.

Sudarsana, I Made Budi. 2013. Perbandingan Kinerja Portofolio Saham pada Saham-Saham Indeks IDX 30 di PT Bursa Efek Indonesia, Tesis, Program Pascasarjana Universitas Udayana.

Sumantika, Ahsan. 2015. Tingkat Pengembalian Value Stocks dan Growth Stocks : Perbandingan berdasarkan Fundamental Perusahaan dan Holding Period, Tesis, Program Pascasarjana Universitas Gajah Mada

Susrama, I Wayan. 2011. Studi Komparatif Kinerja Portofolio Saham dengan Kinerja Reksadana Saham di Pasar Modal Indonesia, Tesis, Program Pascasarjana Universitas Udayana.

Tandelilin, Eduardus. 2010. Portofolio dan Investasi Teori dan Aplikasi. Kanisius. Yogyakarta.

Theriou, Nikolaos G et al. 2010. Testing the Relation Between Beta and Returns in The Athens Stock Exchange. Managerial Finance, Vol 36 No 12 p 1043-1056.

Tomic, Bojan.2013. The Application of the Capital Asset Pricing Model on the Croatian Capital Market. Munich Personal RePEc Archive, No. 55764

Truong, Cameron. 2009. Value Investing using Price Earning Ratio in New Zealand. Business Review, Vol. 11 No. 1

Tuerah, Citrayani. 2013. Perbandingan Kinerja Saham LQ 45 tahun 2012 Menggunakan Metode Jensen, Sharpe dan Treynor, Jurnal EMBA, Vol.1 No.4 Hal 1444-1457.

Wardjono, 2010. Analisis Faktor-Faktor yang Mempengaruhi Price to Book Value dan

Implikasinya pada Return Saham. Dinamika Keuangan dan Perbankan, Vol. 2 No. 1 Hal 83 – 96.

Yohantin, Yesica. 2009. Penggunaan Metode CAPM dalam Menilai Risiko dan Return Saham untuk Menentukan Pilihan Berinvestasi pada Saham Jakarta Islamic Index Periode Januari 2004 – Desember 2008 di Bursa Efek Indonesia, Tesis, Fakultas Ekonomi, Universitas Gunadarma.

Yu, Yang. 2011. A Comparative Empirical Analysis on The Effectiveness of CAPM in Chinese Stock Market, Thesis, Faculty of Economics and Business, University of Amsterdam.

Discussion and feedback