PENGARUH RISIKO KEUANGAN DAN PERTUMBUHAN PENJUALAN PADA PROFITABILITAS DAN NILAI PERUSAHAAN PROPERTY

on

158 Jurnal Buletin Studi Ekonomi, Vol. 20 No. 2, Agustus 2015

PENGARUH RISIKO KEUANGAN DAN PERTUMBUHAN PENJUALAN PADA PROFITABILITAS DAN NILAI PERUSAHAAN PROPERTY

I Dewa Ketut Alit Dramawan

Fakultas Ekonomi dan Bisnis Universitas Udayana (Unud),Bali, Indonesia Email : alitdramawan@yahoo.com

Abstract: The Effect of Financial Risk and Sales Growth to Profitability and Value of The Firm. This research is conducted as a mean to determine the effect of financial risk and sales growth to profitability and value of the firm. The study population is a property company that is listed on the Indonesia Stock Exchange 2010-2012. The sample is based on the census in accordance with the definition of the variables used in this research, 26 companies as samples. Variables financial risk is measured by delta EPS divided by delta EBIT, sales growth is measured by the proportion of delta sales each year, profitability with ROA ( return on assets), value of the firm with PBV ( price to book value ). Analysis of the data using path analysis method , in which the financial risk and sales growth as an exogenous variable, value of the firm as an endogenous variable and profitability as an intervening variable. The research found that the risk of finance and sales growth have positive effect on pofitability, profitability has positive effect on the value of the firm but financial risk value and growth sales have negative effect on the value of the firm.

Keywords : financial risk, sales growth, profitability, value of the firm

Abstrak: Pengaruh Risiko Keuangan dan Pertumbuhan Penjualan pada Profitabilitas dan Nilai Perusahaan Property. Penelitian ini bertujuan untuk mengetahui pengaruh risiko keuangan dan pertumbuhan penjualan pada profitabilitas dan nilai perusahaan. Populasi penelitian adalah perusahaan property yang tercatat di Bursa Efek Indonesia periode 2010-2012. Pengambilan sample berdasarkan sensus sesuai dengan definisi variabel-variabel penelitian, maka diperoleh 26 perusahaan sebagai sampel penelitian, dimana risiko keuangan diukur dengan delta EPS dibagi delta EBIT, pertumbuhan penjualan diukur dengan proporsi delta penjualan tiap tahun, profitabilitas dengan ROA(return on Assets), nilai perusahaan dengan PBV (price to book value). Analisis data menggunakan metode path analysis, dimana risiko keuangan dan pertumbuhan penjualan sebagai sebagai variabel eksogen, nilai perusahaan sebagai variabel endogen dan profitabilitas sebagai variabel intervening. Hasil analisis menemukan bahwa risiko keuangan dan pertumbuhan penjualan berpengaruh positif pada profitabilitas, profitabilitas berpengaruh positif pada nilai perusahaan namun risiko keuangan dan pertumbuhan penjualan berpengaruh negatif pada nilai perusahaan.

Kata kunci: risiko keuangan, pertumbuhan penjualan, profitabilitas, nilai perusahaan

PENDAHULUAN

Tujuan perusahaan pada umumnya adalah memaksimumkan nilai perusahaan (firm value) sehingga dapat menarik investor untuk menanamkan modalnya di perusahaan tersebut. Nilai perusahaan dapat diukur dengan market value yaitu harga saham di akhir tahun ( Chen et al, 2011). Nilai perusahaan adalah harga suatu perusahaan yang yang bersedia dibayar oleh investor apabila dijual (Suad Husnan, 2005; Wiagustini, 2010). Nilai perusahaan adalah ukuran keberhasilan manajemen dalam menjalankan operasi bisnis di masa lalu dan prospek bisnis di masa datang untuk meyakinkan investor (Chandra, 2007).

Salah satu aspek finansial yang mempengaruhi nilai perusahaan adalah risiko keuangan. Menurut

Husnan(2005) perusahaan mempunyai risiko bisnis maupun risiko hutang yang digunakan karena membayar biaya bunga yang tinggi atas hutang sedang disisi lain terdapat ketidakpastian dalam pengembalian aset, maka untuk menghindari kebangkrutan perusahaan harus mengurangi penggunaan hutang (Yuniningsih, 2002). Booth et al (2000), Chen(2003) dan Chandra (2007) meneliti kaitan kaitan risiko keuangan dengan kinerja keuangan, ditemukan bahwa risiko keuangan berpengaruh negatif pada profitabilitas.

Pertumbuhan penjualan adalah ukuran mengenai besarnya pendapatan per saham perusahaan yang diperbesar oleh leverage. Tingkat pertumbuhan penjualan diwaktu yang akan datang merupakan ukuran sejauh mana laba per lembar

saham bisa diperoleh dari pembiayaan permanen yang terdiri dari hutang jangka panjang, saham preferen dan modal pemegang saham(Weston dan Copeland,1997). Menurut Brigham dan Houston (2001), perusahaan dengan tingkat penjualan relatif stabil memperoleh lebih banyak pinjaman dan menanggung beban tetap yang lebih tinggi. Weston dan Brigham(1993) mengatakan perusahaan dengan tingkat pertumbuhan yang cepat harus lebih banyak menggunakan modal eksternal dengan mempertimbangkan floating cost yang ditanggung. Menurut Kaaro(2003), pertumbuhan total aktiva cenderung berdampak positif pada leverage, dengan 2 argumentasi : Pertama, pertumbuhan penjualan dari setiap upaya (termasuk biaya) yang dilakukan secara langsung berimplikasi pada penerimaan, pertumbuhan aktiva perusahaan lebih mencerminkan horizon waktu lebih panjang dari pertumbuhan penjualan, kedua, investasi pada aktiva membutuhkan waktu sebelum siap dioperasikan, sehingga aktivitas yang dilakukan tidak langsung terkait dengan penerimaan.Booth et al (2001) meneliti kaitan risiko keuangan dengan kinerja keuangan, ditemukan bahwa risiko keuangan berpengaruh negative pada profitabilitas. Temuan yang sama juga ditemukan oleh Chen(2003) dan Chandra (2007).

Pertumbuhan perusahaan dapat dilihat dari pertumbuhan aset yang dimiliki perusahaan. Aset menunjukkan aktiva yang digunakan dalam aktivitas operasional perusahaan, semakin besar aset diharapkan semakin besar hasil operasional dari perusahaan tersebut. Indikator pertumbuhan perusahaan dapat dilihat dari kenaikan penjualan dari tahun ke tahun. Perusahaan yang mempunyai laju pertumbuhan penjualan yang tinggi, didukung oleh modal yang cukup untuk pembelanjaan pengeluaran perusahaan. Sugihen (2003) dan Chandra (2007) meneliti pengaruh pertumbuhan penjualan pada kinerja keuangan, ditemukan bahwa pertumbunan penjualan berpengaruh positif pada profitabilitas.

Pertumbuhan perusahaan sangat diharapkan oleh pihak internal maupun eksternal perusahaan karena pertumbuhan yang baik memberi tanda bagi perkembangan perusahaan. Bagi investor, pertumbuhan suatu perusahaan sebagai tanda dari perusahaan tersebut memiliki aspek yang menguntungkan, berharap memperoleh rate of return yang lebih baik atas investasinya (Kusumajaya, 2011). Penelitian Sriwardany (2006) menemukan bahwa pertumbuhan perusahaan berpengaruh positif pada peningkatan

harga saham sehingga nilai perusahaan meningkat. Penelitian Cheng et al (2010)menemukan bahwa pertumbuhan penjualan berpengaruh positif pada nilai perusahaan. Sedangkan penelitian Safrida, Eli (2008), menemukan bahwa pertumbuhan perusahaan berpengaruh negatif tidak pada nilai perusahaan.

Profitabilitas adalah kemampuan perusahaan memperoleh keuntungan dengan modal yang digunakan (Wiagustini,2010). Perusahaan yang dapat menciptakan profit atau laba yang besar berarti mampu menciptakan pendanaan internal yang dapat digunakan sebagai laba ditahan atau dividen. Penelitian oleh Ulupui (2007), Carlson dan Bathala (1997) dalam Suranta dan Pratana (2004), Kabajeh et al(2012), Hatta et al (2012), Nirmala et al(2011), dan Aras and Yilmaz (2008) ditemukan bahwa ROA berpengaruh positif pada nilai perusahaan. Penelitian-penelitian lain menunjukkan hasil yang berbeda, seperti Machfiro dan Eko Ganis (2012), Menaje (2012) menemukan bahwa profitabilitas berpengaruh negatif pada harga saham. Sedangkan Atif Ali (2012) menemukan profitabilitas berpengaruh positif tidak pada nilai perusahaan.

METODE PENELITIAN

Penelitian ini dilakukan pada perusahaan property yang terdaftar di Bursa Efek Indonesia. Data sekunder berasal dari www,idx.co.id dan Indonesian Capital Market Directory(ICMD). Populasi dari penelitian ini adalah perusahaan property yang mempublikasikan laporan keuangannya secara lengkap sesuai definisi variabel-variabel penelitian periode 2010–2012, jumlahnya sebanyak 26 perusahaan. Pengambilan sampel dilakukan secara sensus yaitu mengambil seluruh populasi yang ada untuk diteliti.

Definisi operasional variabel dalam penelitian ini sebagai berikut :

Variabel eksogen

-

1) Risiko Keuangan ( X1 )

Risiko Keuangan diproksikan dengan perubahan EPS dibagi dengan perubahan pada EBIT dari laporan keuangan tahun 2010 – 2012. Variabel ini merujuk pada penelitian yang dilakukan oleh Prasad et al(1997) dan Sudarma (2004). Risiko Keuangan dirumuskan sebagai berikut:

perubakan EPS Δ EPS

-

X1 = perubahan EBIT =

dalam satuan rasio ……………………….(1)

-

2) Pertumbuhan Penjualan ( X2 )

Pertumbuhan Penjualan diproksikan dengan menghitung proporsi kenaikan atau penurunan penjualan dari laporan keuangan tahun 2010 – 2012. Variabel ini merujuk penelitian oleh Chathoch (2003), Tian Pao et al (2003), Eldomiaty ( 2003), Bunkanwanicha et al ( 2003). Pertumbuhan Penjualan dirumuskan sebagai berikut :

penjualan (t+l) — penjualan(t⅛

X2 =

penjualan (t)

dalam satuan rasio …………………..(2)

Variabel Intervening

-

3) Profitabilitas Perusahaan ( X3 )

Kinerja Keuangan diproksikan dengan ROA (return on Assets). ROA diambil langsung dari laporan keuangan dari tahun 2010-2012. Variabel ini merujuk pada penelitian oleh Booth et al, (2000), Sugihen (2003), Tien Pao et al (2003) dan Buncanwanicha et al, ( 2003). Profitabilitas dirumuskan sebagai berikut :

EAT

X3 = ROA = dalam satuan

Total aktiva

rasio ..................………………………….(3)

Variabel Endogen

-

4) Nilai Perusahaan ( Y )

Menurut Brighmam & Houston (2001) , analisis rasio dalam penilaian market value, dapat dilakukan dengan pricebook value ratio(PBV), dirumuskan sebagai berikut : PBV = ,

,

dimana P = harga pasar saham, BVS (book value per share) = nilai buku per lembar saham. Nilai PBV diambila langsung dari Indonesian Capital Market Directory (ICMD)

Nilai Perusahaan dirumuskan : Y = PBV dalam satuan rasio ………..(4)

Teknik Analisa Data

Penelitian ini menggunakan path analysis mengingat adanya hubungan kausal kompleks dan berjenjang (Hair et al, 2006).Pengaruh kausal antar variabel terdiri atas tiga yaitu : pengaruh langsung , pengaruh tidak langsung dan pengaruh total (Ferdinand,2002:179) dan Analisa path dalam 5 tahap (Solimun ,2002).

HASIL PENELITIAN DAN PEMBAHASAN Merancang Model Berdasarkan Konsep dan Teori

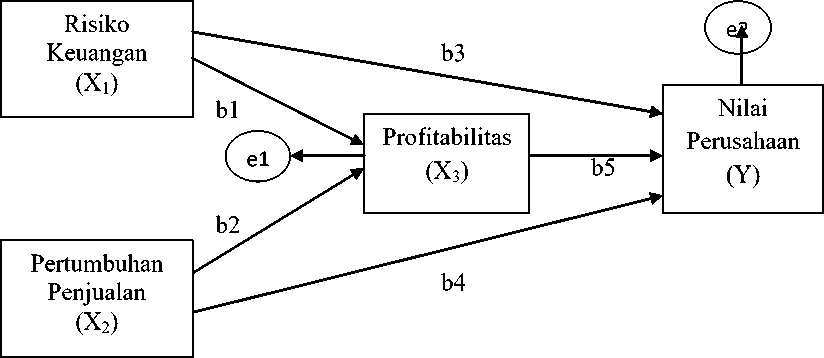

Pada Gambar 1 ditunjukkan kerangka konseptual penelitian tentang pengaruh risiko keuangan dan pertumbuhan penjualan pada profitabilitas dan nilai perusahaan property di BEI.

Gambar 1

Kerangka Konseptual Pengaruh Risiko Keuangan dan Pertumbuhan Penjualan pada Profitabilitas dan Nilai Perusahaan Property di BEI

Berdasarkan model penelitian diatas dapat dirumuskan persamaan model struktural sebagai berikut :

X3= b1X1+b2X2 +e1 dan Y= b3X1+b4X2+b5 X3+e2.

Nilai Perusahaan (Y) sebagai variabel endogen, Profitabilitas (X3) sebagai variabel intervening yang .Pertumbuhan Penjualan (X2) dan Risiko Keuangan (X1) sebagai variabel eksogen. Statistik deskriptif variabel ditunjukkan pada Tabel 1.

Tabel 1

Statistik Deskriptif Variabel Risiko Keuangan, Pertumbuhan Penjualan, Profitabilitas dan Nilai Perusahaan

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation | |

|

RISIKO |

52 |

-.003286 |

.001888 |

.00028469 |

.000687254 |

|

PERTUMBUHAN |

52 |

-.604230 |

1.230156 |

.20611330 |

.419215283 |

|

PROFITABILITAS |

52 |

-9.690000 |

16.870000 |

5.17442308 |

5.491026695 |

|

NILAI |

52 |

.220000 |

3.840000 |

1.49365385 |

1.003441194 |

|

Valid N (listwise) |

52 |

Sumber: Data diolah

Berdasarkan tabel 1 diatas diketahui bahwa selama periode 2010 sd 2012 sebagai berikut : risiko keuangan memiliki mean sebesar 0,00028 per tahun dan standar deviasi 0.00069, pertumbuhan penjualan memiliki mean sebesar 0,20611 per tahun dan standar deviasi 0,41922, profitabilitas memiliki mean sebesar 5,17442 per tahun dan standar deviasi 5,49103 dan nilai perusahaan memiliki mean sebesar 1.49365 per tahun dan standar deviasi 1.00344

Pemeriksaan Asumsi Linearitas pada Path analysis

Pemeriksaan Asumsi Linearitas pada Path analysis dilakukan sebagai berikut:

-

a) Pengujian asumsi linearitas hubungan antar variabel metode Curve Fit

-

b) Model bersifat rekursif yaitu sistem aliran causal ke satu arah.

-

c) Variabel-variabel endogen, eksogen maupun intervening dalam data rasio.

-

d) Instrument pengukuran valid dan reliable, data dariwww.idx.co.iddan Indonesian Capital Market Directory (ICMD) tahun 2010 – 2012.

-

e) Model telah dianalisis berdasarkan teori dan konsep yang relevan

Hasil Pengujian Asumsi Linearitas dapat dilihat pada Tabel 2.

Tabel 2

Hasil Pengujian Asumsi Linearitas

|

Variabel Bebas |

Variabel Terikat |

Hasil ujiα |

Keterangan ( α<0,05) |

|

Risiko Keuangan(X1) Pertumbuhan |

Profitabilitas(X3) |

.002 |

Model linier |

|

Penjualan(X2) |

Profitabilitas(X3) |

.010 |

Model linier |

|

Risiko Keuangan(X1 ) |

Nilai Perusahaan(Y) |

.943 |

Model linier tidak |

|

Pertumbuhan |

Nilai |

.315 |

Model linier tidak |

|

Penjualan(X2) |

Perusahaan(Y) | ||

|

Profitabilitas (X3) |

Nilai Perusahaan(Y) |

.001 |

Model linier |

Sumber: Data diolah

Hasil Pengujian Hipotesis

Berdasarkan hasil pengujian hipotesis diatas, maka hubungan antar variabel dirangkum dalam tabel 3.

Tabel 3

Hasil Pengujian Hipotesis

|

Pengaruh Variabel |

Pengaruh Langsung |

Sig |

Pengaruh Tidak Langsung (Melalui Profitabilitas) |

Pengaruh Total |

Keterangan |

|

X1÷X3 |

0,469 |

0,000 |

- |

0,469 | |

|

X2÷X3 |

0,409 |

0,001 |

- |

0,409 | |

|

X1 ÷ X3 ÷ Y |

-0,250“ |

0,091 |

0,469x0,591 = 0,277 |

-0,250+0,277 =0,027 |

tidak |

|

X2 ÷ X3 ÷Y |

-0,097“ |

0,495 |

0,409x0,591 = 0,242 |

-0,097+0,242 =0,145 |

tak |

|

X3 ÷Y |

0,591 |

0,000 |

- |

0,591 |

Sumber: Data diolah

Keterangan:

-

X1 = Risiko keuangan

-

X2 = Pertumbuhan penjualan

-

X3 = Profitabiltias

Y = Nilai Perusahaan

Pengaruh tak langsung X1aY = b1 x b5

Pengaruh tak langsung X2àY = b2 x b5

Pengaruh Total = Pengaruh langsung + Pengaruh tak langsung

Berdasarkan Tabel 3, dapat dibuat persamaan regresi untuk struktur 1 dan struktur 2 sebagai berikut: X3 = 0,469 X1 + 0,409 X2 + e1; = 0,343 maka

e1 = 41 - 0,343

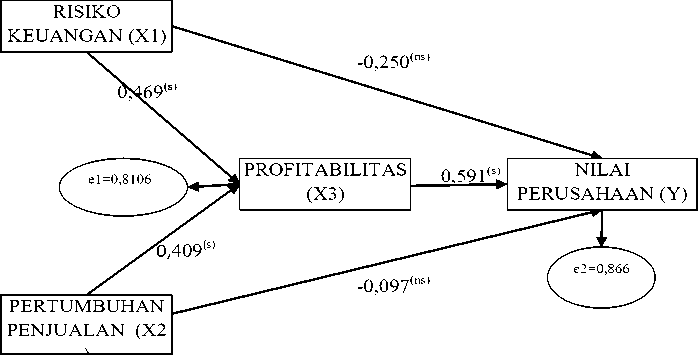

Y = -0,250X1–0,097X2+0,591X3+e2,= 0,250 maka Hasil perhitungan-perhitungan diatas memberikan hasil pengujian hipotesis sesuai model pada Gambar 2.

e1 = 0,8106

Keterangan: (s) = jalur , (ns) = jalur non

Gambar 2

Diagram Jalur Pengaruh Langsung

Berdasarkan hasil pengujian hipotesis secara statistik pada Tabel 3 dan Gambar 2, maka didapatkan sebagai berikut :

-

1) Risiko keuangan (X1) berpengaruh positif pada Profitabilitas (X3). Hasil analisis diperoleh koefisien jalur sebesar 0,469 dengan p= 0,000, sehingga dikatakan bahwa semakin bertambahRisiko keuangan (X1) maka Profitabilitas (X3) semakin meningkat.

-

2) Pertumbuhan penjualan (X2) berpengaruh positif pada Profitabilitas (X3). Hasil analisis diperoleh koefisien jalur sebesar 0,409 dengan p= 0,001 sehingga diartikan bahwa semakin bertambahpertumbuhan penjualan (X2) maka Profitabilitas (X3) semakin meningkat.

-

3) Profitabilitas (X3) berpengaruh positif pada Nilai Perusahaan (Y). Hasil analisis diperoleh koefisien jalur sebesar 0,591 dengan p= 0,000 sehingga diartikan bahwa semakin tingggi Profitabilitas (X3) maka Nilai Perusahaan (Y) semakin tinggi.

-

4) Risiko keuangan (X1) berpengaruh negatif tidak pada Nilai Perusahaan (Y). Hasil analisis diperoleh koefisien jalur sebesar -0,250 dengan p= 0,091 sehingga diartikan bahwa semakin tingggi risiko keuangan (X1) maka semakin rendah nilai perusahaan(Y), atau semakin rendah risiko keuangan (X1) maka semakin tinggi nilai perusahaan (Y). Tetapi karena tingkat si (p) > 0,05 maka perubahan risiko keuangan (X1) tidak akan berpengaruh langsung secara menjadikan nilai perusahaan (Y) semakin rendah atau semakin tinggi.

-

5) Pertumbuhan penjualan(X2) berpengaruh negatif tidak pada Nilai Perusahaan (Y). Hasil analisis diperoleh koefisien jalur sebesar -0,097 dengan p= 0,495 sehingga diartikan bahwa semakin tingggi Pertumbuhan penjualan (X2)maka nilai perusahaan (Y) semakin rendah atau sebaliknya semakin rendah pertumbuhan penjualan (X2) semakin tinggi nilai perusahaan(Y). Tetapi karena tingkat si sangat jauh dari batas validitas yaitu (p=0,495) >> p sig =0,05), maka perubahan pertumbuhan penjualan (X2) tidak akan berpengaruh langsung secara menjadikan nilai perusahaan (Y) semakin rendah atau semakin tinggi.

Pemeriksaan Validitas Model

Pemeriksaan model penelitian mempergunakan Koefisien Determinasi Total, yang menunjukkan

total keragaman data yang dapat dijelaskan oleh model diukur :

R2m = 1-P2e1P2 …P2

dimana

Pel =e1 = 0,8106danPe2 =e2 = 0,866

R2m = 1- =

1 - 0,49275 = 0,50725 = 51%

Berdasarkan koefisien determinasi total, diperoleh bahwa model dapat menjelaskan informasi yang terkandung di dalam data sebesar 51 %., sedangkan 49 % dijelaskan oleh variabel lain (yang belum terdapat di dalam model ) dan error.

Pengujian Kesesuaian Model (Goodness of Fit Model)

Uji kesesuaian model (goodness of fit test) untuk menguji apakah model yang diusulkan memiliki kesesuaian (fit) dengan data Shumacker dan Lomax (1996) serta Riduwan dan Engkos (2008) menyatakan bahwa dalam analisis jalur suatu model yang diiusulkan dikatakan fit dengan data apabila matriks korelasi sampel tidak jauh berbeda dengan matriks korelasi estimasi (reproduced correlation matrix). Uji statistik kesesuaian model koefisien

Q =

1 - R2m

1-M

Keterangan :

R2m= 1 –(1-R21)(1-R22), dan M = R2m setelah dilakukan triming.

Apabila Q=1 mengindikasikan model fit sempurna. Jika Q < 1, untuk menentukan fit tidaknya model dengan statistik Whitung = -(N-d)Ln Q. Keterangan:N = ukuran sampel, d = banyaknya jalur yang tak (df)

Koefisien determinasi multiple untuk diagram jalur tersebut sebagai berikut:

R21 = 0,343, R22 = 0,250, maka

R2m = 1 – ( 1 – )

=0,50725

R21 = 0,343, R22triming = 0,203, maka

M = 1 – ( 1 – 0,343 ) = 0,476371

Berdasarkan data diatas, besarnya nilai Q adalah

: I-R2m 1-Q50725 0,49275

Q= - = = =0941028. atauQ<1

1-M 1-004763710523629

Untuk nilai Q < 1, menentukan fit model dengan statistik W dan Chi square:

a) Hipotesis nol (H0) menyatakan tidak ada perbedaan matriks korelasi sampel dengan matriks korelasi estimasi. (Whitung< Chi Square ) b) Hipotesis satu (H1) menyatakan ada perbedaan matriks korelasi sampel dengan matriks korelasi estimasi. (H0 ditolak karena Whitun > Chi Square) Whitung = -(N-d)Ln Q= -(52-2)Lgn Q =-(50Ln 0,941028) = 3,039 kemudian dari tabelChi square =5,991 (ada 2 jalur tidak maka dk =2, α=0,05),. Karena Nilai Whitung(=3,0391)<Chi square (=5,991) maka Ho diterima.

Berdasarkan pengujian kesuaian model dalam analisis jalur untuk model yang diiusulkan dikatakan fit dengan data karena matriks korelasi sampel tidak jauh berbeda dengan matriks korelasi estimasi (reproduced correlation matrix).

Pembahasan Penelitian

Pengaruh Risiko Keuangan pada Profitabilitas

Penelitian ini menemukan bahwa risiko keuangan berpengaruh positif pada pofitabilitas sehingga dengan bertambahnya risiko keuangan pada perusahaan property maka profitabiltas perusahaan juga akan meningkat. Makin besar risiko keuangan yang dihadapi dalam menjalankan bisnis propertymaka peluang mendapatkan keuntungan bagi perusahaan tersebut juga semakin tinggi (high risk high return ). Semakin baik manajemen perusahaan menangani risiko keuangan sebagai akibat dilakukannya operasi perusahaan, baik itu risiko bisnis maupun risiko hutang yang harus digunakan oleh perusahaan, maka akan semakin produktif dalam melakukan pengelolaan financial untuk meningkatkan laba sehingga meningkatkan profitabilitas yang merupakan indikator keberhasilan operasi perusahaan.

Hal ini berlawanan dengan penelitian sebelumnya oleh Booth et al (2000) dan juga penelitian oleh Chen (2003). Dimana pada hipotesanya menyatakan risiko keuangan berpengaruh negatif pada profitabilitas perusahaan, dengan argumentasi bahwa perusahaan yang memiliki risiko keuangan meningkat akan mengalami kesulitan dalam mendapatkan dana eksternal, sehingga menurunkan profitabilitas.

Pengaruh Pertumbuhan Penjualan pada Profitabilitas

Penelitian ini menemukan bahwa pertumbuhan penjualan berpengaruh positif pada profitabilitas. Hal ini berarti bahwa meningkatnya pertumbuhan penjualan perusahaan property yang terdaftar di

Bursa Efek Indonesia mampu meningkatkan pendapatan perusahaan sehingga meningkatkan laba dan akan meningkatkan profitabilitas.

Hasil penelitian ini mendukung penelitian sebelumnya oleh Sugihen (2003) dan Chandra(2007) yang secara general meneliti untuk semua perusahaan go public dengan temuan pertumbuhan penjualan berpengaruh positif pada kinerja keuangan

Pengaruh Risiko Keuangan pada Nilai Perusahaan

Penelitian ini menemukan risiko keuangan berpengaruh negatif tidak pada nilai perusahaan, hal ini berarti meningkatnya risiko keuangan tidak mampu secara nyata menurunkan nilai perusahan property. Temuan ini menunjukkan bahwa investoryang ingin berinvestasi di saham perusahaan property menghindari risiko keuangan. Kondisi ini juga menunjukkan bahwa investor pada umumnya memiliki risk over ( menghindari risiko ) berarti investor dalam melakukanan investasi menginginkan return yang lebih besar dari risiko keuangan yang harus ditanggung.

Temuan penelitian ini sesuai dengan penelitian Rayan Kuben (2008), Sudarma (2004) dan Chandra (2007), ditemukan bahwa risiko keuangan berpengaruh negatif pada nilai perusahaan, karena pertimbangan cost of debt dari pemakaian hutang oleh perusahaan sehingga menurunkan profitabilitas yang akan menurunkan nilai perusahaan Pengaruh Pertumbuhan Penjualan pada Nilai Perusahaan

Penelitian ini menemukan bahwa pertumbuhan penjualan memiliki pengaruh langsung negatif tidak pada nilai perusahaan.Berarti meningkatkannya penjualan tidak mampu meningkatkan nilai perusahaan tetapi sebaliknya menurunkan nilai perusahaan,hal ini menunjukkan bahwa investor tidak melihat pertumbuhan penjualan dalam berinvestasi saham dalam perusahaan property di Bursa Efek Indonesia, karena pertumbuhan penjualan belum final merupakan pendapatan bersih perusahaan karena pertumbuhan masih dikurangi biaya operasi sehingga investor tidak tertarik dengan melihat pertumbuhan penjualan. Temuan penelitian ini tidak mendukung temuanpenelitian oleh Sriwardany(2006) dan Cheng et al (2010),ditemukan bahwa pertumbuhan perusahaan mempunyai pengaruh positif pada nilai perusahaan.

Temuanl penelitian ini mendukung penelitian yang dilakukan oleh Safrida, Eli (2008), ditemukan

bahwa pertumbuhan perusahaan berpengaruh negatif tidak pada nilai perusahaan.

Pengaruh Profitabilitas pada Nilai Perusahaan

Penelitian ini menemukan bahwa profitabilitas berpengaruh positif pada nilai perusahaan. Meningkatnya profitabilitas mengundang investor untuk melalkukan investasi saham di perusahaan property. Secara fundamental profitabilitas perusahaan meningkat akan dapat meningkatkan nilai perusahaan, karena perusahaan yang memiliki profitabilitas yang baik akan menjadi tujuan dari para investor di pasar modal untuk berinvestasi saham. Makin banyak investor berminat pada suatu saham perusahaan maka harga saham perusahaan tersebut akan naik. Dan harga saham naik berdampak pada nilai perusahaan juga akan naik.

Hasil penelitian mendukung penelitian sebelumnya oleh : Ulupui (2007), Carlson dan

Bathala (1997),Kabajeh et al(2012),Hatta et al (2012),Thim et al (2012),Nirmala et al(2012) dan Aras and Yilmaz (2008)menyatakan profitabilitas perusahaan berpengaruh positif pada nilai perusahaan. Implikasi Penelitian

Penelitian ini menemukan risiko dan pertumbuhan penjualan berpengaruh positif pada profitabilitas. Hal ini menunjukkan bahwa perusahaan propertyharus mampu mengelola risiko keuangan dan meningkatkan volume penjualan dalam meningkatkan profitabilitas.

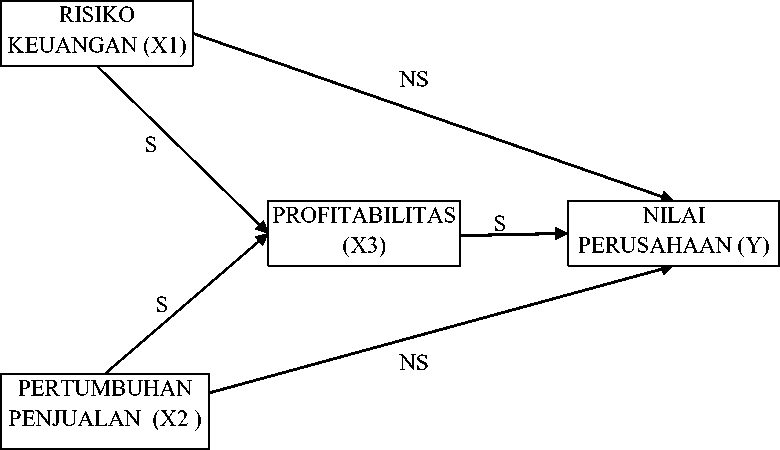

Penelitian ini menemukan profitabilitas berpengaruh positif pada nilai perusahaan. Bagi investor yang ingin melakukan investasi dalam perusahaan property agar memperhatikan profitabilitas perusahaan sehingga investasi akan mendapatkan return yang diharapkan. Implikasi hasil penelitian dapat dilihat pada gambar 3.

Keterangan: (s) = jalur , (ns) = jalur non

Gambar 3

Implikasi Hasil Penelitian

SIMPULAN DAN SARAN

Simpulan

Berdasarkan pembahasan diatas dapat diambil beberapa simpulan. Pertama, risiko keuangan berpengaruh positif pada profitabilitas perusahaan. Kedua, pertumbuhan penjualan berpengaruh positif pada profitabilitas. Ketiga, risiko keuangan berpengaruh negatif tidak pada nilai perusahaan. Keempat, pertumbuhan penjualan berpengaruh

negatif tidak pada nilai perusahaan. Kelima, profitabilitas berpengaruh positif pada nilai perusahaan.

Saran

Berdasarkan pembahasan diatas ada beberapa saran yang bisa penulis sampaikan. Untuk penelitian selanjutnya penelitian ini dapat dijadikan sumber ide bagi pengembangan penelitian di masa yang akan datang. Untuk pengembangan penelitian ini

disarankan kepada peneliti berikutnya untuk menggunakan proksi lain sebagai ukuran variabel risiko keuangan, pertumbuhan penjualan, profitabilitas dan nilai perusahaan. Untuk investor, berdasarkan temuan hasil penelitian ini, diharapkan bagi investor khususnya pada saham perusahaan property untuk memperhatikan profitabilitas. Untuk emiten , bagi manajemen perusahaan untuk mampu mengelola risiko dan meningkatkan volum penjualan karena penelitian menemukan risiko keuangan dan pertumbuhan penjualan berpengaruh positif pada profitabilitas.

REFERENSI

Aras, Guler and Mustafa Kemal Yilmaz. 2008. Price-Earnings Ratio, Dividen Yield, And Market-To-Book Ratio To Predict Return On Stock Market: Evidence From The Emerging Markets. Journal of Global Business and Technology, Volume. 4, Number 1, pp.18-30

Booth, Laurence, Varouj Aivazian, Asli Demirguc Kunt & Vojislav Maksimovic, 2001, Capital Structure in Developing Countries, The journal of finance Vol 56 no 1, Feb 2001.

Brigham, Eugene F dan J Houston. 2001. Manajemen Keuangan. Penerjemah : Herman Wibowo. Edisi kedelapan. Buku II. Jakarta. Erlangga

Bunkanwanicha, Pramuan, Jyoti Gupta,Rofikoh Rokhim. 2003, Debt and Entrenchment : Evidence from Thailand and Indonesia, ROSESCNRS Maison des Sciences Economiques, University Paris, September 2003Chathoth, Prakash K. 2002, Coalignment Between Environment Risk, Corporate Strategy, Capital Structure, and Firm Performance: An Empirical Investigation of Restaurant Firms, Dissertation to the Faculty of the Virginia Polytechnic Institute and State University

Chen, Jean J. 2003, Institutional Effects Upon Firm’ Capital Structure – Evidence From Chinese Listed Companies, 2003 FMA European Conference.

Chen, Shun-Yu., Liu-Ju Chen. 2011. Capital Structure Determinants : An Empirical Study in Taiwan. African Journal of Business Management Vol. 5 (27). pp. 10974-10983.

Eldomiaty, Tarek I. 2003, Dynamics of Firm’s Market Value, Capital Structure and Systematic Risk, The 3rd International Conference of

Economics and Management ‘Financial Management Trends 2003’, Kaunas University of Technology – Lithuania and Kaliningrad State Technical University

Engkos Achmad Kuncoro dan Riduwan. 2007. Cara Menggunakan Dan Memaknai Analisis Jalur (Path Analysis).Bandung. ALFABETA.

Ferdinand, A..2002. Structural Equation Modeling dalam Penelitian Manajemen . Edisi ke 2. Semarang. BP UNDIP.

Hair,A, Tatham dan Black. 2006. Multivariate Data Analysis, Sixth Edition, Prentice Hall, New Jersey

Hatta, Atika Jauharia, Bambang Sugeng Dwiyanto. 2012. The Company Fundamental Factors And Systematic Risk In Increasing Stock Price. Journal of Economics, Business, and Accountancy Ventura Volume 15, No. 2, August 2012, pages 245 – 256

Horne,V. 2005. Prinsip=prinsip Manajemen Keuangan. Edisi 9 Jilid 1. Jakarta.

Salemba Empat

Husnan, S. 2005. Teori Portofolio dan Analisis Sekuritas. Edisi Keempat. Yogyakarta. UPPSTIM YKPN

Kaaro, Hermeindito.2003., Simultaneous Analysis of Corporate Investment, Dividend, and Finance: Empirical Evidence Under High Uncertainty, Journal of Accounting, Management, and Economics Research (JAMER), Vol. 3(1), pp. 1-17,

Kusumajaya, D.K.O. 2011.Pengaruh Struktur Modal dan Pertumbuhan Perusahaan pada Profitabilitas dan Nilai Perusahaan pada Perusahaan Manufaktur di Bursa Efek Indonesia, Tesis, Fakultas Ekonomi Universitas Udayana.

Majed Abdel Majid Kabajeh, Said Mukhled Ahmed AL Nu’aimat, Firas Naim Dahmash. 2012. The Relationship between the ROA, ROE and ROI Ratios with Jordanian Insurance Public Companies Market Share Prices. International Journal of Humanities and Social Science Vol. 2 No. 11; June 2012

Nirmala, P. S. P. S. Sanju, M. Ramachandran. 2011. Determinants of Share Prices in India. Journal of Emerging Trends in Economics and Management Sciences; Vol. 2, No. 2.pp 124130

Placido M. Menaje, Jr. 2012. Impact of Selected Financial Variables on Share Price of Publicly

Listed Firms in the Philippines. American International Journal of Contemporary Research Vol. 2 No. 9; September 2012

Ramezani, Cyrus A;Soenen, Luc;Jung, Alan. 2002. Growth, corporate profitability, and value creation, Financial Analysts Journal; Nov/Dec 2002; 58, 6; ProQuest

Safrida, Eli. 2008. Pengaruh Struktur Modal dan Pertumbuhan Perusahaan pada Nilai Perusahaan Manufaktur di Bursa Efek Jakarta. Tesis.www.google.com

Sartono, R.A. 2001. Manajemen Keuangan Teori dan Aplikasi . Edisi 4. Yogyakarta. BPFE-UGM

Solimun. 2002, Structural Equation Modeling, Lisrel dan Amos, Makalah Diklat, Program Pascasarjana Universitas Brawijaya, Malang

Sonia Machfiro and Eko Ganis Sukoharsono. 2012. The Effect Of Financial Variables On The Company’s Value (Study on Food and Beverage Companies that are listed on Indonesia Stock Exchange Period 2008-2011).http:// jimfeb.ub.ac.id/index.php/jimfeb/article/ download/177/140

Sriwardany,2006, Pengaruh Pertumbuhan Perusahaan pada Kebijaksanaan Struktur Modal dan Dampaknya pada Perubahan Harga Saham pada Perusahaan Manufaktur, Tesis. www.google.com

Sudarma, Made. 2004, Pengaruh Struktur Kepemilikan Saham, Faktor Intern dan Faktor Ekstern Pada Struktur Modal dan Nilai Perusahaan (Studi pada Industri yang Go-Public di Bursa Efek Jakarta), Disertasi Program Pascasarjana Universitas Brawijaya, Malang

Sugihen, Syafruddin Ginting. 2003, Pengaruh Struktur Modal Pada Produktivitas Aktiva dan Kinerja Keuangan serta Nilai Perusahaan Industri Manufaktur Terbuka di Indonesia, Disertasi Program Pascasarjana Universitas Airlangga, Surabaya.

Suranta, Eddy dan Pratana Puspita Merdistusi. 2004, Tobin’s Q, Agency Problems dan Kinerja Perusahaan, Makalah Simposium Nasional Akutansi VII, Bali , 2-3 Desember

Syed. Atif Ali, Amir. Razi. 2012. Impact of Companies Internal Variables on Stock Prices: A Case Study of Major Industries of Pakistan. International Conference on Education, Applied Sciences and Management (ICEASM’2012) December 26-27, 2012 Dubai (UAE)

Teddy Chandra. 2007. Pengaruh Environment Risk, Corporate Strategy dan Struktur Modal pada Produktivitas Aktiva, Kinerja Keuangan dan Nilai Perusahaan pada perusahaan Go Public di Bursa Efek Jakarta, Disertasi, Fakultas ekonomi Universitas Brawijaya Malang.

Tien Pao, Hsiao, Bohdan Pikas, & Tenpao Lee. 2003, The Determinants of Capital Structure Choice using Linier Models : High Technology Vs. Traditional Corporations, Journal of Academy of Business and Economics, January 2003

Ulupui, I.G.K.A.2007. Analisis Pengaruh Rasio Likuiditas, Leverage, Aktivitas dan Profitabilitas pada Return Saham pada Perusahaan Makanan dan Minuman kategori Barang Konsumsi di Bursa Efek Jakarta. Jurnal Akuntansi dan Bisnis. Vol 2. No.1, Januari . 88 - 102

Weston, J.F dan T. Copeland. 1997. Manajemen Keuangan. Jilid 2 Edisi 9. Binarupa Aksara

Wiagustini.2010. Dasar-dasar Manajemen Keuangan. Cetakan Pertama. Denpasar. Udayana University Press.

Wiksuana, Wiagustini, Panji I.B.. 2001. Buku Ajar Manajemen Keuangan. Denpasar. UPT Penerbit Universitas Udayana

William C. House, Michael E. Benefield, University of Arkansas.1995. The Impact of Sales and Income Growth on Profitability and Market Value Measures in Actual and Simulated Industries, Developments In Business Simulation & Experiential Exercises, Volume 22,56

Yuniningsih. 2002. Interdepedensi antara Kebijakan Deviden Payout Ratio, Financial Leverage dan Investasi pada Perusahaan Manufaktur di Bursa Efek Jakarta. Jurnal Bisnis dan Ekonomi, 9(2). 164-182

Discussion and feedback